民生銀行一支行涉假理財:規模達30億150名投資者被套,女行長被抓

【觀察者網綜合報道】3月底,銀監會剛剛下發通知要規範銀行自有理財及代銷業務,就在此“強監管”信號之後,近日民生銀行北京管理部(分行)航天橋支行就被爆出30億元假理財事件,約有150名投資人被套,涉案金額或高達30億元。

另據財新報道,此案還牽涉“蘿蔔章”票據造假及銷售“飛單”兩大環節。

今日(4月18日),民生銀行回應稱,發現航天橋支行行長張穎有涉嫌違法行為,立即向公安部門報案。張穎目前正在接受公安部門調查。並強調此事件為張穎個人行為,已成立工作組調查,力爭儘快查明事實,最大限度保護資金安全,妥善解決各方訴求,並依法承擔相關責任。

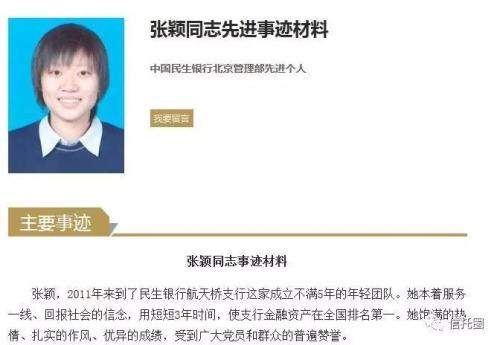

公開資料顯示,張穎2011年加入民生銀行航天橋支行,3年時間,將該行的金融資產帶上了全國排名第一的位置,還曾被評為中國民生銀行北京管理部先進個人。

偶然間發現的虛假理財大案,投資人多為VIP

據21經濟報道,民生銀行北京航天橋支行行長張穎向該行鯨鑽高爾夫俱樂部成員出售虛構理財產品,稱該產品保本保息,由於“原投資人急於回款,願意放棄利息,一年期產品原本年化收益率4.2%,還有半年到期,相當於年化8.4%的回報”。

一位民生銀行私人客户不經意間向民生銀行北京分行的熟人詢問該產品相關情況時,才發現該行並未發行過這款理財產品。民生銀行相關領導約談張穎後,最後由總行向公安機關報案。

多名投資人表示,鯨鑽俱樂部成員投資的金額大多為2000-3000萬元,數額高的達到6000-8000萬元,數額少的也有近1000萬尚未兑付。僅鯨鑽俱樂部的成員就有超過150人,其他投資者和涉及金額還在統計中,估計涉及規模約30億元。

“鯨鑽高爾夫俱樂部”,按照其新浪微博介紹,是中國民生銀行北京航天橋支行VIP客户自己的俱樂部,公司一欄寫的是“中國民生銀行股份有限公司”。

民生銀行北京航天橋支行則成立於2006年10月,據瞭解,在民生銀行內部,航天橋支行是零售標杆支行,更是被稱為“民生銀行北京管理部的一面旗幟”。

按照其微信公眾號“民生航天橋支行財富俱樂部”説法,民生銀行航天橋支行的私人銀行客户數達320餘人,是全國私銀客户最多的支行,也是民生銀行北京地區第一家擁有特色貴賓增值服務的支行,從主管行長到理財經理,平均年齡不到29歲。

涉“飛單”和“蘿蔔章”

據財新報道,此案還牽涉“蘿蔔章”票據造假及銷售“飛單”兩大環節。

報道稱,航天橋支行在某企業客户的商業票據上蓋上了私刻的銀行承兑匯票的公章,即“蘿蔔章”,直到兑付才被發現公章為假,為了填補這一票據窟窿,改行違規發放貸款約30億元。

一位民生銀行內部人士指出,這次主要違規在於,“商票當銀票貼”、“貸款還假票”,裏面很可能涉嫌客户與銀行內部員工的鉅額利益輸送。

資料圖 蘿蔔章

市場亂象叢生,監管成難題

“飛單”簡單來説,即銀行利用投資者的信任賣不屬於銀行自己的理財產品,從中獲得高額的佣金提成。

2012年,華夏銀行爆出轟動業界的“飛單”違約事件,引發投資者抗議,監管部門介入,但之後“飛單”案件還是層出不窮。

去年,平安銀行爆出飛單醜聞,銀行員工涉嫌違規推銷私募理財產品,導致逾4000萬元客户資金難以兑付;2015年,農業銀行北京分行副行長陳英順因違規代銷5億元理財產品被免職。

為了規範此間亂象,2014年,銀監會在下發的《中國銀監會辦公廳關於2014年銀行理財業務監管工作的指導意見》中即要求,銀行發售普通個人客户理財產品時,需在宣傳銷售文本中公佈所售產品在“全國銀行業理財產品登記系統”的登記編碼,由於具有唯一性,客户可依據該編碼在“中國理財網”查詢產品信息,未在理財系統登記的銀行理財產品一律不得銷售。

2015年又出台了《中國銀監會辦公廳關於加強銀行業金融機構內控管理 有效防範櫃面業務操作風險的通知》,就要求銀行在銷售銀行理財產品和代銷產品時錄音錄像。

今年3月30日,銀監會向各銀監局和銀行下發了《關於開展銷售專區“雙錄”實施情況專項評估檢查的通知》(銀監辦發[2017]47號),針對誤導銷售、私售“飛單”等問題,決定對銀行業金融機構銷售專區“雙錄”實施情況開展專項評估檢查。

然而,一份份文件以及越來越強的監管信號並未阻止“張穎們”的挺而走險,而本案中投資者和民生銀行間的“博弈”也才剛剛開始。這一次,能真正解決好理財產品的違規違法問題嗎?

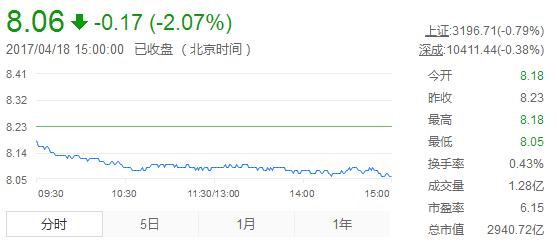

今日開盤,民生銀行股價綿綿下跌,截止收盤,下跌2.07%,報8.06元/股。

(綜合21經濟報道、財新、澎湃新聞、華爾街見聞等)