茅台的業績雷,和一個時代的結束_風聞

观察者网用户_213684-2018-10-29 16:44

來源:微信公眾號“半夏投資”

作者:李蓓

今天,茅台披露了三季報。

茅台,業績爆雷了。

根據wind的市場一致預期,市場預期茅台2018年收入、利潤增速都是30%左右,而上半年是40%,也就是説,市場對茅台在2018年下半年的收入、盈利增速預期是20%。

最新披露的三季報,單季度茅台的收入利潤都基本沒有增長。

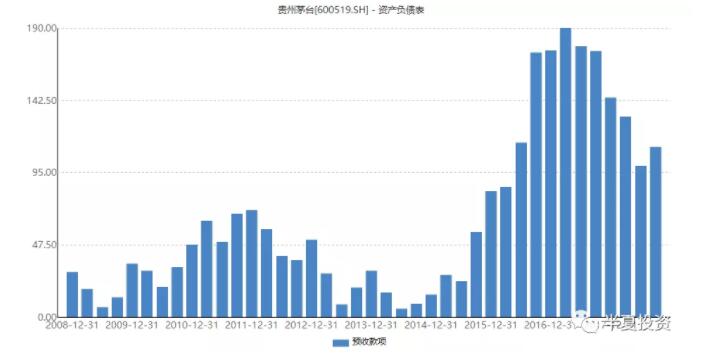

其實,一貫被用作茅台業績領先指標的預售賬款,前幾個季度就開始快速下滑了。

市場給出的解釋是:茅台對經銷商的政策有變化,並非超進度確認收入。我對於茅台與經銷商的政策並無深刻的認識,不會妄加評論。

但是,3季度預收賬款並無異動的背景下,收入和利潤增速大幅下滑,的確是切切實實的發生了。

儘管白馬爆雷已經不罕見,前不久就有幾個。

但是茅台還是不一樣。

茅台,在A股市場的地位,就好像漫天繁星中最亮的一顆,好比弱水三千中最醇的一瓢。

圍繞着茅台,在投資圈,有一些流傳廣泛的神話故事。比如有重倉茅台的男性基金經理自稱喝了茅台後生理能力大幅提升,遠超常人可以理解的威猛。

圍繞着茅台,在過去20年,中國投資界還有一種非常成功的投資模式。

這種投資模式的具體操作是:

持有消費醫藥行業的龍頭企業,比如茅台和它的小夥伴,再比如某些家電製造商,某些中藥生產商,某些調味品企業。

滿倉,然後躺着。

如果對自己要求高一點,那麼每過1,2年,根據行業競爭格局的變化,小幅調整一下持倉,減持一點份額減小的,增持一些份額擴大的。

過去20年,這種策略執行下來的結果:

在熊市肯定能跑贏大盤,除了金融危機和股災,年度來看基本不會虧錢,或者虧錢10%左右;

在大牛市跑得比大盤慢一點,但也有30%以上的正收益;

在所謂價值投資理念重塑的年份(其實就是流動性緊縮炒不動小票,但經濟和盈利增速還好可以炒大票的年份,比如2004和2017),會大放異彩。因為其他小妖股跌得七葷八素的時候,這類股票反而往往有20%以上的漲幅,對比足夠鮮明。

經過10年20年,這種策略長期執行下來,不用擇時,回撤可以容忍,還有20%以上的複合收益率。

持這種投資策略的投資人,過去20年可以説是最幸福的投資人。

這種選好公司,長期持有的投資策略,一言蔽之就是**“中國巴菲特”。**

這種策略和投資哲學容易理解,還容易和守拙、耐寂寞、時間玫瑰這些美好的詞聯繫在一起,在道德上佔據了上風,於是深受社會大眾認同和喜愛,非常容易擴張資產管理規模。

這種策略不用頻繁交易,不給監管添亂。還把自己的前途和國家經濟的起落簡單直接的綁在一起,簡稱“賭國運”,所以也容易被政府和監管層喜愛和推崇。

這種策略在life style上更是極好的:滿倉,躺着,然後就贏了。

對於這種躺贏的生活方式,我們這些:

每週看100個數據,跟蹤10個供需平衡表;

每年看100個模型,跟蹤10個國家宏觀經濟演變;

既要關心央行和財政部互懟,還要關心Trump和Powell罵戰;’

既要時刻跟蹤唐山限產比例,還要持續跟蹤伊朗石油出口數量;

明明知道A股要跌,也害怕被當成反動派不敢開股指空倉;

累得跟狗一樣,卻並沒有多少人能懂、能認可;

的宏觀對沖基金經理,一直是很羨慕的。

但是為什麼我沒有走這條**“中國巴菲特的躺贏之路”?首先因為我更喜歡宏觀對沖,知道宏觀對沖才可以真正穿越牛熊,同時因為我知道“中國巴菲特的躺贏之路”**並非沒有盡頭。

我年初的文章李蓓:A股市場2018年也會是熊市裏,就分析過白酒的案例(如下)

白酒

人所共知,**白酒在前些年主要是基建驅動的。最近這兩年,一大半變成了中產階級消費升級驅動。**基建的下滑上面已經討論得非常充分,這裏來討論一下中產階級消費升級。

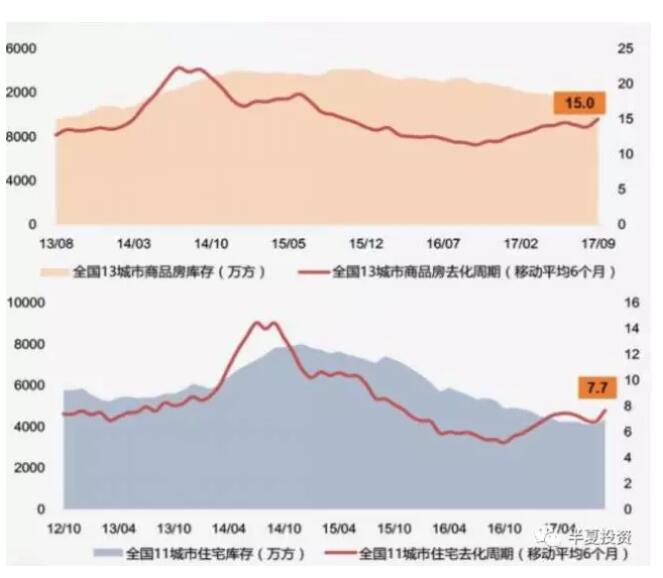

對於可選高端消費品而言,消費跟財富效應有很大的關係。2016年到2017年從1,2線到3,4線逐漸蔓延開來的房價上漲,給了中產階級比較強的財富效應,至少是心理的財富效應。對於茅台這樣的高端可選消費品的刺激是比較強的。

地產銷售已經持續走弱,1,2線城市的庫存已經向上拐頭,北京上海的房價已經鬆動小幅下跌。後續地產銷售繼續向下,庫存繼續累積,房價自然無法再漲,將會階段性轉跌,財富效應就不再有了。

過去幾年居民槓桿快速大幅提升,加槓桿的主力就是中產階級。

一旦房價下跌範圍蔓延開來,在高槓杆的狀態下,財富效應的逆轉也會是更為猛烈的。對可選高端消費品的打擊,可能也會超出過往的經驗。

總結一下,本質上,無論白酒還是牛奶,無論牙膏還是醬油,無論中藥還是小家電,這種**“中國巴菲特躺贏”的投資模式之所以能夠成功,建立在3個條件上:**

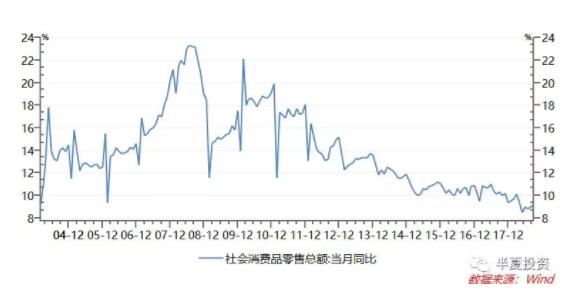

1,中國經濟高增速,使得過去10多年,消費保持了平均15%的高增速,即便2008年金融危機也沒有跌破10%。

2,消費品市場成熟化的過程,行業洗牌,龍頭企業份額持續擴大。

3,居民部門槓桿率總體低位,經濟週期對消費的影響不大,消費品企業業績波動小。

而現在,這三個條件都不再成立:

1,部分因為經濟增速自然下台階。過去幾年消費增速持續下行,今年消費增速持續低於10%。

2,大部分行業的洗牌已經完成,主導企業的市場份額已經大幅提高,搶佔其它企業市場份額的空間大大縮小。

3,居民槓桿大幅提高,如果看居民槓桿/可支配收入,已經接近100%,跟美國日本的水平相當。隨着槓桿的提高,居民消費意願與資產價格的相關度大幅提高,居民收入可用於消費部分(扣減按揭和消費貸本金利息償還)的波動性大幅提高,居民消費的波動性大幅提高。經濟週期下行時,消費的下滑也會非常顯著。

所以,龍頭消費股票不再具有過去20年的攻守兼備的屬性。

滿倉龍頭消費股,躺着贏得世界的黃金時代結束了。

但是,在今年年初,市場並沒有意識到這一點。龍頭消費醫藥股的估值水平,反而被資金的慣性推到了歷史最高估值水平附近。

好像落幕前的煙花,格外耀眼。

(完)