美國製裁伊朗當日上海油成交破24萬手 直追布倫特

【觀察者網綜合報道】

5月9日凌晨,在美國總統特朗普宣佈退出伊核協議、並對伊朗實施“最高水平”制裁。當日上海油成交量逼近達24.5萬手(每手為1000桶,各原油期貨交易品種相同),較之前一天翻了逾一倍,也刷新日成交紀錄。

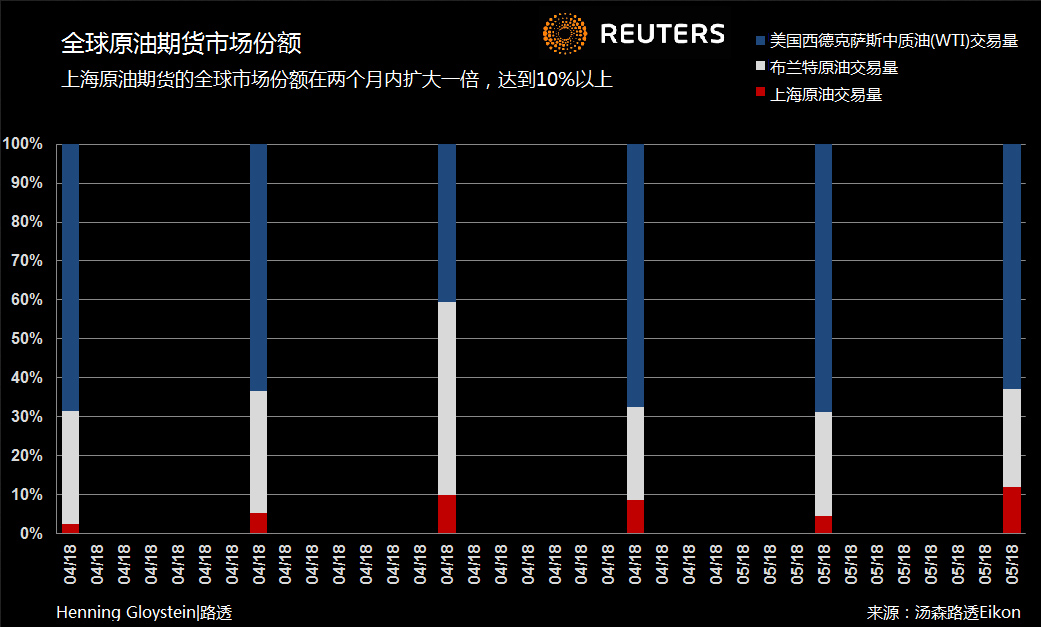

隨之,上海近月原油期貨上週在全球油市中佔比達到12%(布倫特為26%,紐約為62%)。隨後的五個交易日,上海油的成交量一直穩定在15萬手以上,出現比之前再上一個台階的跡象。

作為全球最大的原油進口國,中國能源的對外依存與各大產油國對中國市場的依賴之間,存在非常辯證的關係。在此基礎上,中國希望上海原油期貨(INE)能夠在原油定價權上最終與布蘭特原油和西德克薩斯中質油(WTI)形成三足鼎立之勢。

交易量是定價話語權的最直觀表現。作為如今的第三大原油期貨品種,上海油上市平均日成交量已接近10萬手(單邊5萬手),達到這個規模,紐約油用了三年,布倫特油用了5年。

上海油5月9日成交量達24.4萬手(日線圖)

相較之下,布倫特油和紐約油在5月9日前後也出現放量,但隨後逐漸回落到之前的水平。

布倫特油(上)與紐約油(下)走勢日線圖

路透社5月14日報道,交易商和分析師稱,美國做出的對伊朗恢復制裁的決定正在支撐中國新登場的原油期貨,並可能促進中國開始以人民幣而非美元進行原油交易。

路透社稱,上海原油期貨自3月面世以來每日成交量穩步走升,衡量機構買興的未平倉合約也飆升。如此一來,上海近月原油期貨上週在全球油市中佔比達到12%(布倫特為26%,紐約為62%,如下圖),該比例在合約面世首周只有8%。

作為全球最大的原油進口國,中國希望上海原油期貨能夠最終與布蘭特原油和西德克薩斯中質油(WTI)形成三足鼎立之勢。

目前全球三大原油期貨市場份額示意圖(近6周,路透社圖)

上海原油期貨背後有中國巨大的石油需求支撐,今年4月中國的原油進口量觸及紀錄高位960萬桶/日。

“該合約正在紅火發展,”新加坡期貨經紀商安達(Oanda)亞太交易主管斯蒂芬·英尼斯(Stephen Innes)説道。

國際資產控股(INTL FCStone)駐新加坡負責衍生品業務的副總裁巴里·懷特(Barry White)説,中國也是伊朗原油的最大買主,而最近上海原油期貨交易量的攀升至少部分與美國的制裁決定有關,“制裁…可能會加快建立第三種指標原油的進程”。

在供給短缺的預期推動下,投機客上週將上海原油期貨推升至換算成美元達75.40美元左右的紀錄高位,漲幅超過了其它指標原油期貨。與此同時,中國煉廠也在針對油價上漲進行對沖。

**“中國煉油企業擔心原油採購成本上升…在制裁消息公佈後對採用上海原油期貨表現出濃厚興趣,”**華泰期貨原油期貨部副總經理張卉瑤表示。

2017年,中國幾乎接納了四分之一的伊朗原油出口,大約佔到中國進口原油需求的8%。這使得雙方都會受到美國製裁的影響。

達到單邊5萬手,紐約油用了3年,布倫特油用了5年

界面新聞5月15日報道稱,上市近三個月,中國原油期貨邁入穩步增長階段,其價格與歐美原油期貨相關性依然很高。

上海國際能源交易中心產業與市場部講師刁夏楠5月12日在中國海洋石油研究總院(下稱中海油研究院)與石油觀察聯合主辦的原油期貨會議上表示,“從3月26日上市至今,國內原油期貨的的日交易量已經穩至10萬手左右(單邊5萬手),這是市場活躍的一個重要表現。作為一個新上市的期貨品種,國內原油期貨的成交量表現還是不錯的。”

刁夏楠表示,WTI原油期貨經過三年時間單邊成交量達到5萬手,布倫特原油期貨經過五年時間單邊成交量達到5萬手,中國原油期貨上市一個月,單邊日均成交已經達3.18萬手,日均成交金額135.04億元,首月總成交量已經達到66.71萬手。

從目前參與主體看,個人以及境內客户成為保持原油期貨交易活躍的重要主體,個人客户的佔比超過八成,無論從開户數量還是持倉量佔比來看,原油期貨市場境內客户佔比均超過九成,境外客户參與比例較少。

截至5月3日,中國原油期貨的開户數量已經超過2萬個,並以日均開户100個數量在不斷增長。

資料圖:2016年8月,俄羅斯與沙特討論石油限產(彭博社配圖)

尚處在套利階段,正常

另一方面,上海從地理位置上來説,處於倫敦和紐約的中間,這使得上海油從交易時間上填補了上述兩大傳統市場之間的空白,有利於市場之間連續交易套利。

上海國際能源交易中心國際市場專家洪湘雅近日在第十二屆中國期貨分析師暨場外衍生品論壇上介紹,截至4月16日,INE原油期貨的開户數已經超過兩萬户,其中近三成是機構,七成左右是散户;機構在交易中的參與度比較高。

同時,洪湘雅提到,上海原油期貨目前還處在套利交易階段,與現貨市場掛鈎或靠攏的交易屬性尚不明顯。“比如説與紐約油的套利交易,這讓芝加哥商品交易所的亞洲時段的交易量成長不小,創下了他們的歷史新高。”洪湘雅表示。

路透社報道配圖

對此,一位不願具名的業內人士向中新經緯分析稱,上海原油期貨中散户佔比七成左右實屬正常現象,“國內期貨市場一直都是散户的佔比要高於機構、企業法人等。INE原油期貨上市初期,投機盤比較大,個人客户相對也會較多,但交易則主要集中在小部分機構和企業法人手中。”

至於洪湘雅提到的套利問題,上述業內人士認為,隨着套保盤的量越來越大,上海原油期貨的交易會逐漸與現貨市場掛鈎。

“目前來看,上海原油期貨的投機盤偏多,套保盤的量還沒有起來。只有當套保盤的量越來越大時,上海原油期貨的整個影響力才會慢慢體現出來,才會逐漸與現貨市場掛鈎,從而反映出亞太地區原油實際供需情況。”該業內人士表示。

本文系觀察者網獨家稿件,文章內容純屬作者個人觀點,不代表平台觀點,未經授權,不得轉載,否則將追究法律責任。關注觀察者網微信guanchacn,每日閲讀趣味文章。