美方放行中遠海運收購東方海外,被質疑的長灘碼頭將被從整體交易剝離

據中遠海運集團網站,7月8日,中遠海運集團所屬控股上市公司中遠海運控股股份有限公司(“中遠海控”)發佈公告,美國外國投資委員會(以下簡稱“CFIUS”)已確定,要約收購東方海外(國際)有限公司(下稱“東方海外”)的交易不存在未解決的美國國家安全事宜。

與此同時,根據中遠海運集團7月8日的公告,東方海外旗下的美國長灘集裝箱碼頭(LBCT)將被剝離出整體交易事項之外。

中遠海控全資子公司Faulkner Global、東方海外已與美國國土安全部和司法部簽訂協議,承諾向無關聯的第三方出售長灘碼頭,在出售完成前,長灘碼頭的實體由美國信託託管。

美監管機構以“國家安全”為由阻撓

據觀察者網此前報道,中遠海運於去年7月向東方海外開價428.7億元人民幣,想要對其進行整體收購;收購完成後,中遠海運集團將成為僅次於丹麥馬士基和瑞士地中海航運的全球第三大船運公司。

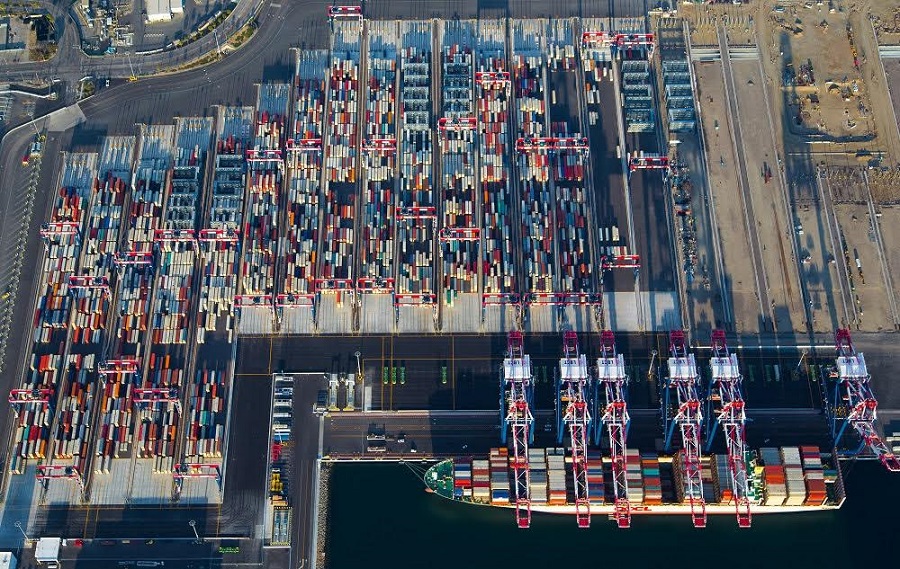

長灘碼頭是東方海外持有的美國優質港口之一,也是世界上最先進的自動化碼頭之一,有分析稱其價值高達46億美元。但該碼頭一度成為中遠海運收購東方海外獲得美方批准的“不確定性因素”。

中國遠洋海運集團有限公司由中國遠洋運輸(集團)總公司與中國海運(集團)總公司重組而成,總部設在上海,是中央直接管理的特大型國有企業,目前全球排名第四位。

東方海外是全球具有規模的集裝箱運輸和物流服務供應商,由香港第一任特首董建華之父董浩雲創立,現在是全球排名第7位的航運公司。

但東方海外擁有的美國長灘集裝箱碼頭(LBCT),一直是被美國監管機構抓住不放、阻撓此筆交易達成的“攔路虎”,而對於出手阻攔的原因,也是CFIUS一貫的説辭“國家安全”。

據微信公眾號“阿法牛”介紹,對於長灘碼頭牽涉“國家安全”一事,業界對美國監管機構的態度表示不解,質疑主要集中於以下幾個問題:

首先,令人不解的是,美國政界人士為什麼認為這一設施一旦被中遠海控所擁有就會危及“國家安全”,而截至目前,東方海外擁有這一設施則不會危及“國家安全”?

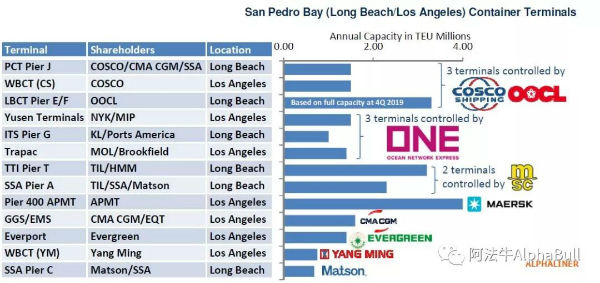

其次,目前中遠海運在長灘/洛杉磯港口組合(LA/LB)中,已經擁有兩座碼頭,即長灘港的Pier J碼頭(PCT),和洛杉磯港的西盆集裝箱碼頭(WBCT)(圖1),但是迄今從來沒有引起過對於“國家安全”的擔憂。一旦擁有長灘集裝箱碼頭(LBCT)咋就不安全了呢?

圖片來源:微信公眾號“阿法牛”

第三,從長灘/洛杉磯港口羣(LA/LB)中,中遠海運所佔市場份額來看,遠遠沒有達到壟斷的警戒線。這個港口羣中一共有13家碼頭公司(圖2),是北美所有港口羣中市場集中度最低的港口羣。即使把LBCT歸入中遠海運旗下,即使按三年後LBCT全部建成後的處理能力來計算,中遠海運三座碼頭設施的總能力不到該港口羣總能力的30%,並沒有觸及“反壟斷”審查的紅線,CFIUS憑啥“掏紅牌”呢?

圖片來源:微信公眾號“阿法牛”

第四,如果説中遠海運一家公司擁有三座碼頭(全資或合資)會引起焦慮,那麼在此之前,4月1日,日本郵船、商船三井和川崎汽船三家公司合併成ONE公司時,日本郵船的Yusen碼頭(洛杉磯)、商船三井的Trapac碼頭(洛杉磯)和川崎汽船的ITS碼頭(長灘)三座碼頭同時歸入ONE公司旗下,為什麼沒有引起美國投資委員會(CFIUS)的焦慮和審查?為什麼盯緊中遠海運的美國“看門狗”對那一次“三合一”併購案既不吠又不咬?

第五,如果美國真的擔心中遠海運的市場份額太大,其中租約即將到期的PCT不續期就行。中遠海運目前在長灘港的PierJ碼頭(PCT)持有46%的股份,在洛杉磯港的Pier100-102西盆集裝箱碼頭(WBCT)持有100%股份。前者的租約將於2022年到期,後者則於2038年到期。而尚在建設中的LBCT的租約將於2052年到期。

但這確實也不是美國第一次出手阻止外國企業對美國港口的收購了。

2006年,美國國會投票否決了總部位於迪拜的迪拜環球港務集團(DP World)收購英國鐵行港口(P&O Ports)公司在北美6個港口的海運碼頭的特許經營權,以及在另外16個地點進行船舶裝卸作業的計劃。迫於壓力,迪拜環球港務集團最終撤銷了它的計劃,由此導致了美國港口集團(Ports America)的創立,它是目前美國本土最大的碼頭運營商和裝卸公司。

而據富理達律師事務所(Foley&Lardner)合夥人格雷戈裏·赫西恩(Gregory Husisian)説,“自迪拜環球港務集團收購案以來,國會一直對國際航運供應鏈有興趣……而特朗普政府則更加咄咄逼人,特別是在中國利益被捲入的地方。”

今年1月,螞蟻金服收購總部位於達拉斯的速匯金(MoneyGram)的交易CFIUS否決;2月,CFIUS拒絕了有中國支持的中國半導體投資基金湖北鑫炎收購美國公司Xcerra;3月,否決新加坡博通公司(Broadcom)以1170億美元對美國芯片公司高通(Qualcomm)進行收購.

6月8日,CFIUS通過了中國泛海控股集團以27億美元收購美國Genworth的交易審查,《華爾街日報》稱這是特朗普政府上台以來,批准通過的、涉及金額最大的中資對美資企業併購案,對於CFIUS此前擔心的信息泄露問題,Genworth表示將使用美國的第三方服務提供商來保護其美國投保人的個人數據。

諮詢公司榮鼎集團(Rhodium Group)6月18日發佈的一份數據顯示,今年前5個月,中國在美國的併購和直接投資僅18億美元,同比下降92%。如果算上同期出售在美資產96億美元,中國對美投資金額為負78億美元,另有40億美元的資產出售交易尚未完成。

中遠海控收購東方海外歷程

據中遠海運集團網站,為順應航運業發展趨勢,實現長期可持續發展,中遠海控於2017年7月9日發佈公告,其全資子公司Faulkner Global攜手上港集團BVI向東方海外全體股東發出要約收購。收購完成後,中遠海控在全球集裝箱航運業的領先地位將進一步加強,不僅能實現規模上的突破,同時還能充分發揮旗下中遠海運集運與東方海外的協同效益,通過優化運營效率,增強盈利能力,共同實現跨越式發展。

6月29日,中遠海控收到國家市場監督管理總局反壟斷局做出的《經營者集中反壟斷審查不予禁止決定書》,決定對其收購東方海外股權交易不予禁止,交易各項先決條件全部滿足。隨後,聯合要約方於7月6日向東方海外所有股東發出要約的綜合文件,Faulkner Global及上港集團BVI以每股港幣78.67 元作價,正式向東方海外全體股東要約,接納要約的最後日期為2018年7月27日。

7月6日同日,中遠海控發佈公告稱,為確保在要約收購完成後,東方海外的上市地位得以維持,中遠海控全資子公司Faulkner Global與PSD Investco、Crest Apex及融實國際等三家機構達成股權轉讓協議。根據該協議,若東方海外在要約收購完成後的公眾持股量低於25%,Faulkner Global將最多出讓東方海外全部已發行股份的15.1%給上述投資者,PSD Investco、Crest Apex及融實國際將最多分別認購東方海外全部已發行股份的7.73%、4.99%及2.38%。上述股權轉讓協議實施完成後,東方海外的股東基礎將進一步加強及優化,有助其業務的持續健康發展。

此前,CFIUS在6月批准了中資企業中國泛海控股集團以27億美元收購美國保險公司Genworth的交易。據《華爾街日報》當時報道,這是特朗普執政以來公開報道的獲得CFIUS許可的最大一筆中資收購美企的交易。中國泛海收購Genworth的交易最初是在2016年10月宣佈的,在獲得CFIUS批准前,這項交易經歷了CFIUS已知的持續時間最久的審查流程之一。