交行淨利潤被反超 折射銀行業轉型難題

據中國金融信息網8月29日報道,作為國有五大商業銀行之一的交通銀行愈發窘迫,在2015年營業收入被招行反超之後,2018年上半年的淨利潤也首度被招行趕超。日前上市銀行2018年半年報陸續披露,交通銀行在營業收入負增長1.78%的同時,淨利潤、營業收入等業績指標被招商銀行越拉越大。

剖析兩家銀行的發展就會發現,這基本上代表了中國銀行業轉型的兩種路徑,一種是堅持提前佈局零售轉型,走輕型銀行發展道路,實現轉型突破,一種是銀行業黃金十年帶來的“規模情結”依然存在着巨大的慣性。

國內銀行業重新排座次?

在中國銀行業內,交通銀行一直處於一個尷尬地位,儘管在序列上位列五大國有商業銀行之一,但其無論資產規模、利潤和傳統四大行又不在一個量級,同時又面臨着股份制商業銀行領頭羊招商銀行的趕超壓力。尤其是近年來,招商銀行在鞏固其零售業務的優勢下,對公業務和金融市場業務蓬勃發展,而相比之下,交行增長則略顯疲態。

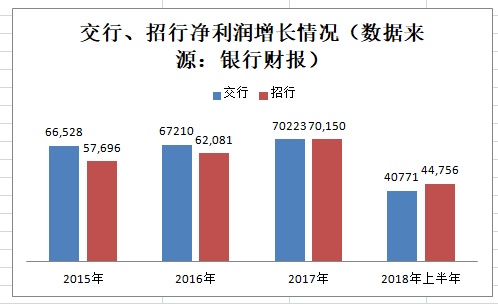

2017年,交行歸屬母公司股東淨利潤超過招行約7億元,然而,今年上半年,形勢發生了反轉。2018年上半年,招行歸屬母公司股東淨利潤反超交行約40億元。

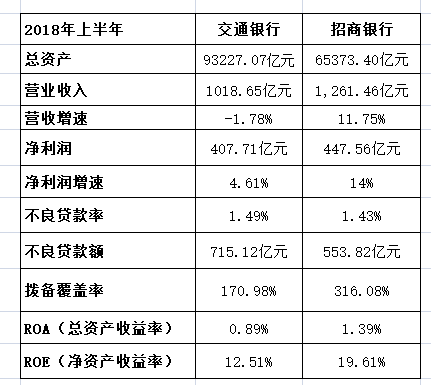

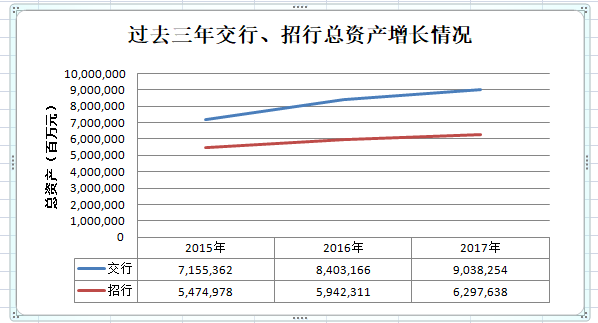

兩家公司的半年報數據顯示,截至2018年6月30日,交行歸屬於母公司股東的淨利潤為407.71億元,同比增長4.61%,資產總額為93227.07億元,較上年末增長3.15%;而招商銀行資產總額為65373.40億元,但淨利潤已經達到447.56億元,增速更是“一枝獨秀”高達14%。

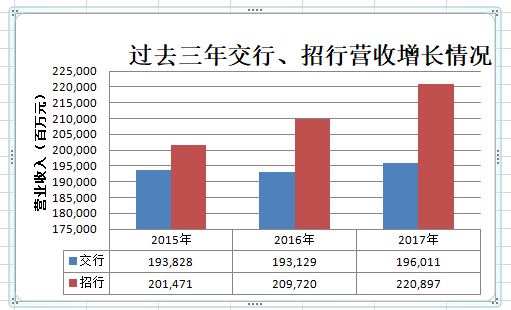

其實,另一個更能體現銀行盈利能力的營業收入指標上,招行在2015年就實現了對交行的超越,交行的焦慮感也正是由此而生,但三年的憂慮並未給交行帶來實質上的進取,交行只能頂着大銀行的光環眼睜睜看着同行的超越,並且差距越拉越大。2018年上半年招行實現營業收入1261.46億元,較上年同期增長11.75%,而交行上半年營業收入僅為1018.65億元,出現了1.78%的負增長。

不過,雖然淨利潤、營收等指標被甩開,交行這半年來資產質量卻有所好轉。截至2018年6月末,交行不良貸款規模較年初增長4.4%至715.12億元,不良貸款率較年初下降0.01個百分點至1.49%。撥備覆蓋率較年初上升16.25個百分點,達到170.98%。

東吳證券分析師馬婷婷在研報中指出,交通銀行上半年資產質量明顯改善,各項指標明顯改善,不良/逾期90天以上貸款缺口快速補齊,撥備覆蓋率穩步提升,風險抵禦能力進一步改善。

交行緣何被趕超?

近年來,隨着經濟形勢的變化以及金融環境的改變,銀行業經營挑戰重重,中國銀行業轉型也是國內各大銀行最為關切的方向之一。

“這是我國銀行業首箇中型銀行在資產規模明顯較小的情況下,營業收入和淨利潤超越大型銀行的案例,具有非常大的示範效應。”中國人民大學重陽金融研究院高級研究員董希淼分析稱,2015年中報的時候,在資產負債規模相當於交通銀行70%左右的情況下,招商銀行的營業收入就已經趕超交通銀行,而如今招行淨利潤也超過了交行,搶眼的表現令人不得不刮目相看。

董希淼表示,招行的零售轉型較早,零售業務發展比較好,定價能力強,負債成本比較低。而現在零售業務是整個銀行業的穩定器,招行可以説走在了前列。

而分析交行中報可以看出,一方面交行的業務收入主要來源的利息淨收入減少,中間業務收入也減少。中報顯示,交行上半年實現利息淨收入人民幣606.58億元,同比減少人民幣6.75億元,在營業收入中的佔比為59.55% ,是其業務收入的主要組成部分;實現手續費及佣金淨收入人民幣211.82億元,同比減少人民幣0.79億元,降幅0.37%。

另一方面,被視為發展新動能的零售轉型速度不穩。在交行將信貸資源向零售傾斜的同時,該行零售金融業務上半年僅實現税前利潤111.03億元,和去年同期的145.09億元相比,大幅下滑了23%,在全行的税前利潤佔比中下降至23.4%。

而在銀行業都在發力零售業務的背景下,交行在零售轉型上的速度不穩,成為被其他銀行碾壓的“隱患”。以另一家股份制銀行平安銀行為例,提出零售轉型20個月,今年上半年其零售金融業務就貢獻了近七成利潤。

此外,交行近年來的高管人事變動,也在一定程度上對整體經營造成了影響。彭純此前在2013年底迴歸交行擔任行長一職,彭純是一名“老交行”,市場對此也頗為期待,但這似乎並未能止住交行的頹勢,而這四年正是招行完成對交行超越的四年。今年2月,彭純接任董事長一職,6月份任德奇履新交行行長。

日前,任德奇在交行2018年半年度業績報告會談及履新後的經營思路表示,會“堅持好已有的發展戰略,將已經推出的改革做實做優”。

交行在半年報中披露了深改方案的部分新進展,上半年該行啓動了深化改革的三件大事,重點深化人事、科技、風險管理改革。其中,在人事方面,任德奇表示,要進一步加快人才激勵機制改革,精準激勵關鍵族羣,穩步推進職業經理人制度,打開、打通幹部人才發展通道。“人才是第一資源,事業發展靠人才。”任德奇直言。

面對不利局面,如何帶領交行重返五大行的輝煌,可能是交行新高管團隊需要面臨的第一個重要難題。

銀行業發展要擺脱“規模情結”

分析認為,招商銀行在資產負債規模不如交行的背景下,營業收入和淨利潤反而“彎道超車”,這對我國銀行探索發展路徑、改變目前普遍存在的“規模情結”有所警示,只有不斷優化業務結構,實現效益提升才是王道。

要知道,在國內銀行業普遍倚重高收益高產出的對公業務的2004年的時候,招行就已經明確提出了“將零售銀行業務作為發展的戰略重點,逐步推進零售銀行業務管理體系和組織架構變革”。其實,直到2010年招行實施“二次轉型”,國內大部分銀行迫於經營環境出現了劇變才反應過來,開始紛紛佈局零售業務,而此時招行在零售業務板塊早已大幅領先同行,在國內市場形成了客户、產品、渠道、品牌等差異化優勢。

董希淼認為,第一要走輕型化發展之路。那些資本輕、效率高的銀行,將有華麗轉身的更多機會。因此,當下不少有遠見的銀行已經爭先恐後地提出“輕型銀行”戰略。

其次要下大力氣加大結構調整力度——業務結構要逐步綜合化,更多發展財富管理、交易金融、投資銀行等非信貸業務;收入結構做到多元化,通過提供基礎產品和增值服務,藉助優勢產品的研發和服務的創新,大幅度提高真實的非利息收入比重,減少對利差收入的依賴。

第三,重視發展零售業務。國外成熟金融市場的歷史經驗也表明,應對金融脱媒和利率市場化的戰略舉措之一就是大力發展零售銀行業務。發展零售銀行業務,應樹立“大零售銀行”的理念,推進個人客户、微型企業和小企業業務的立體式營銷和一體化經營,提升零售銀行業務的綜合服務水平和市場競爭能力。在移動互聯網時代,發展零售銀行業務,還要充分利用互聯網思維和技術,走集約化發展路徑。

麥肯錫全球資深董事合夥人兼中國金融行業諮詢負責人曲向軍則表示,中國銀行業以往主要是規模驅動,營銷是核心競爭力;如今發展進入關鍵變革期,規模增速放緩後,風險管理能力將成為核心競爭力,並將直接決定銀行估值的高低,特別是精細化、專業化、智能化的風險管理能力。