廣發銀行下半年已曝12宗處罰 7億大罰單後不思改過?

9月8日,廣發銀行舉辦了成立三十週年紀念大會。過去三十年來,廣發銀行從15億元資產起步,到如今超過2萬億元的資產規模;從偏居南粵一隅的6家分行5個辦事處,到如今在全國擁有44家直屬分行、852個機構網點,年度淨利潤已突破百億元。

當日,廣發銀行還正式發佈了新企業文化理念。廣發銀行方面表示,將牢記“服務客户、回報股東、成就員工、奉獻社會”的歷史使命,踐行“相知相伴、全心為您”的服務理念,朝着“建設功能完備、業務多元、特色鮮明、同業一流的商業銀行”的企業願景奮勇向前。

一面是鮮花與掌聲,另一面廣發銀行仍在頻闖監管“紅燈”。中國經濟網梳理發現,自今年7月1日以來,廣發銀行已收到監管層的12張罰單,似乎“好了傷疤忘了疼”。這些罰單,涉及廣發銀行9家分行,分別為廣發銀行天津分行、無錫分行、常州分行、濟南分行、鎮江分行、蘇州分行、惠州分行、濰坊分行、鄭州分行,處罰金額共725萬元。從單張罰單來看,廣發銀行天津分行被罰金額最高,為200萬元。

廣發銀行7.22億元的罰單記入中國銀行業史冊,罰沒金額創下銀監會成立以來單家罰款金額最高的紀錄。去年12月8日,銀監會公佈對廣發銀行違規擔保案件的處罰結果,對廣發銀行總行、惠州分行及其他分支機構罰沒合計7.22億元,對6名涉案員工終身禁止從事銀行業工作。

以下為下半年監管部門公佈的對廣發銀行的處罰:

7月10日,廣發銀行天津分行:個人貸款資金被挪用等四宗違法

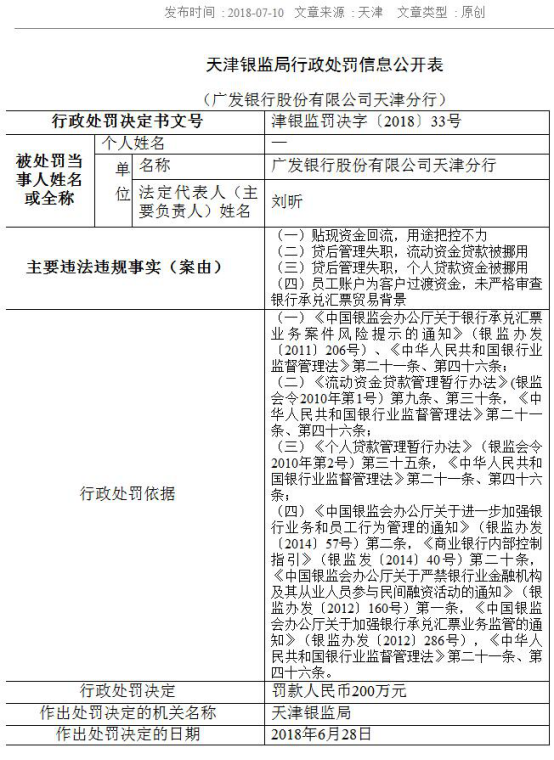

7月10日,天津銀監局公佈的行政處罰信息公開表顯示,廣發銀行天津分行存在四項違法違規事實:貼現資金迴流,用途把控不力;貸後管理失職,流動資金貸款被挪用;貸後管理失職,個人貸款資金被挪用;員工賬户為客户過渡資金,未嚴格審查銀行承兑匯票貿易背景。因此,廣發銀行天津分行被罰款人民幣200萬元。

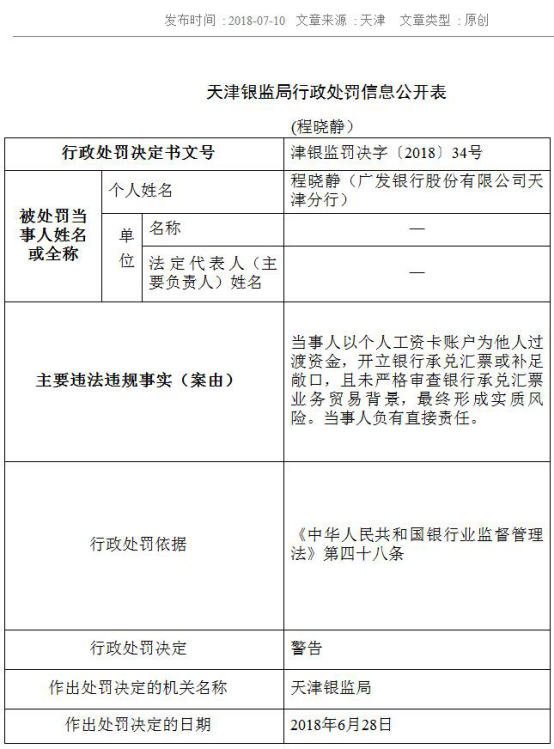

7月10日,天津銀監局公佈的行政處罰信息公開表顯示,廣發銀行天津分行程曉靜以個人工資卡賬户為他人過渡資金,開立銀行承兑匯票或補足敞口,且未嚴格審查銀行承兑匯票業務貿易背景,最終形成實質風險。程曉靜負有直接責任,因此被天津銀監局警告。

7月10日,天津銀監局公佈的行政處罰信息公開表顯示,廣發銀行天津分行程曉靜以個人工資卡賬户為他人過渡資金,開立銀行承兑匯票或補足敞口,且未嚴格審查銀行承兑匯票業務貿易背景,最終形成實質風險。程曉靜負有直接責任,因此被天津銀監局警告。

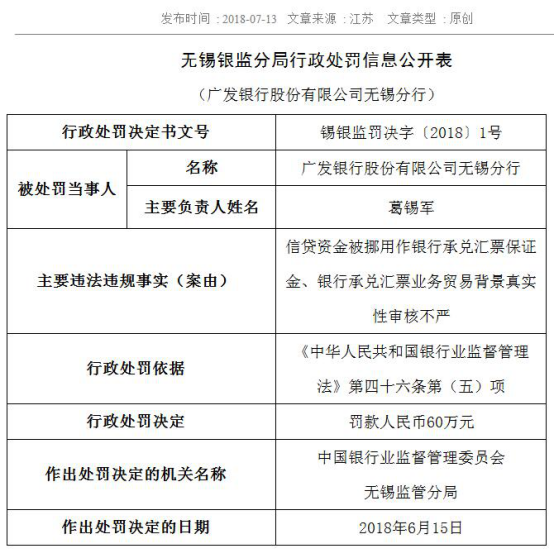

7月13日,無錫銀監分局發佈的行政處罰信息公開表顯示,廣發銀行無錫分行信貸資金被挪用作銀行承兑匯票保證金、銀行承兑匯票業務貿易背景真實性審核不嚴。根據《中華人民共和國銀行業監督管理法》第四十六條第(五)項,廣發銀行無錫分行被罰款人民幣60萬元。

7月13日,無錫銀監分局發佈的行政處罰信息公開表顯示,廣發銀行無錫分行信貸資金被挪用作銀行承兑匯票保證金、銀行承兑匯票業務貿易背景真實性審核不嚴。根據《中華人民共和國銀行業監督管理法》第四十六條第(五)項,廣發銀行無錫分行被罰款人民幣60萬元。

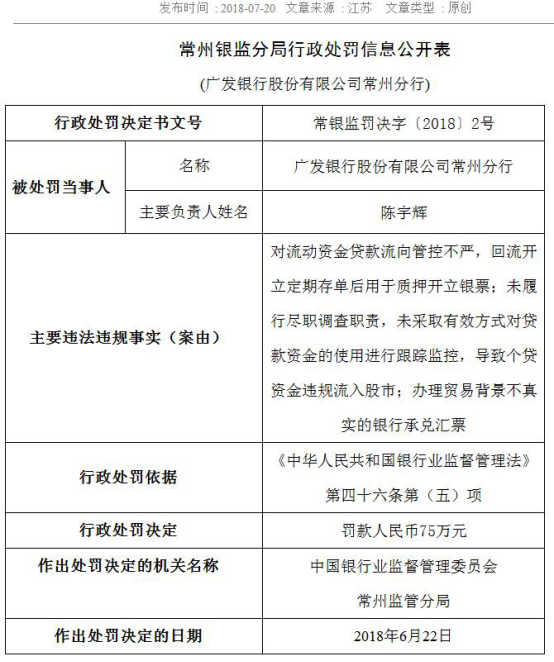

7月20日,常州銀監分局公佈的行政處罰信息公開表顯示,廣發銀行常州分行對流動資金貸款流向管控不嚴,迴流開立定期存單後用於質押開立銀票;未履行盡職調查職責,未採取有效方式對貸款資金的使用進行跟蹤監控,導致個貸資金違規流入股市;辦理貿易背景不真實的銀行承兑匯票,被常州銀監分局罰款75萬元。

7月20日,常州銀監分局公佈的行政處罰信息公開表顯示,廣發銀行常州分行對流動資金貸款流向管控不嚴,迴流開立定期存單後用於質押開立銀票;未履行盡職調查職責,未採取有效方式對貸款資金的使用進行跟蹤監控,導致個貸資金違規流入股市;辦理貿易背景不真實的銀行承兑匯票,被常州銀監分局罰款75萬元。