孫正義老馬失蹄_風聞

19ma19-2019-10-11 08:24

孫正義老馬失蹄

經濟觀察報觀察家 2小時前  本文來自微信公眾號:經濟觀察報觀察家(ID:eeoobserver),作者: 陳永偉,頭圖來自:東方 IC2016 年 6 月,一貫穩健的孫正義和他的軟銀突然開啓了 " 賣賣賣 " 模式。月初,一貫以 " 阿里股票的堅定持有者 " 自居的軟銀宣佈出售阿里股份。從 6 月 1 日到 3 日,短短三天內三次調整了計劃出售的金額,從最初計劃出售的 79 億美元一路上升到了最後的 100 億美元。幾乎在同時,軟銀還以 6.85 億美元的價格將手中持有的 16.34% 的 GungHo 股份拋售,和這家日本遊戲開發商結束了母子關係。沒過幾天,軟銀又將手中持有的 Supercell 的股份全數賣給了騰訊。

本文來自微信公眾號:經濟觀察報觀察家(ID:eeoobserver),作者: 陳永偉,頭圖來自:東方 IC2016 年 6 月,一貫穩健的孫正義和他的軟銀突然開啓了 " 賣賣賣 " 模式。月初,一貫以 " 阿里股票的堅定持有者 " 自居的軟銀宣佈出售阿里股份。從 6 月 1 日到 3 日,短短三天內三次調整了計劃出售的金額,從最初計劃出售的 79 億美元一路上升到了最後的 100 億美元。幾乎在同時,軟銀還以 6.85 億美元的價格將手中持有的 16.34% 的 GungHo 股份拋售,和這家日本遊戲開發商結束了母子關係。沒過幾天,軟銀又將手中持有的 Supercell 的股份全數賣給了騰訊。

軟銀如此大幅減持所投資企業的股份,在當時就引發了很多的猜測。不少人認為,這應該是軟銀為了應付收購 Sprint 之後的鉅額資金缺口所不得已採取的行動;但也有一些人已經隱隱地感到,在大舉拋售的背後,老謀深算的孫正義可能正在謀劃着什麼 " 大動作 “。

果不其然,不久之後這個 " 大動作 " 就來了。2016 年 10 月,孫正義高調宣佈將推出有史以來規模最大的私募股權基金——願景基金(Vision Fund)。按照計劃,這個基金的募資金額將高達駭人的 1000 億美元,其體量約等於當時全球所有 VC 資金規模的 1.6 倍。

與巨大體量對應的,是巨大的雄心。孫正義期望,這隻千億級基金能夠通過投資那些最有潛力的科技公司,最終重塑全球科技業的版圖。2017 年 5 月,願景基金完成首輪籌資,共籌得了 930 億美元。沙特和阿聯酋的主權財富基金,以及蘋果、富士康、夏普等巨頭企業都紛紛向其注資,而軟銀自身向基金的注資更是多達 280 億美元。

資金到位,孫正義就立即將工作模式切換到了 " 投投投 “。這筆千億資金原計劃分四年投完,然而從首輪籌資完成到現在,僅僅兩年多的時間,孫正義就把基金中一大半的錢投出去了。

那麼,這位曾經慧眼識珠,投中過阿里巴巴,獲得過鉅額投資回報的傳奇投資人都將資金投到了哪些企業呢?

翻出願景基金的投資目錄,我們可以看到,這個基金所投資的重點大致上可以分為兩類:第一類是可能會對未來的生產生活產生重大影響的 " 硬 " 科技企業,例如芯片製造企業 ARM、機器人公司波士頓動力等;第二類則是在商業模式上較為創新,並在社會上產生較大影響的 " 軟 " 科技企業,例如出行企業 UBER、滴滴,以及共享辦公企業 WeWork 等。

容易看出,在 " 軟 " 科技企業中,” 共享經濟 " 這個概念尤其被孫正義看重。無論是 UBER、滴滴,還是 WeWork,都被認為是 " 共享經濟 " 的突出代表。

儘管孫正義在投資時都是以打造未來的王者為目標,但從現階段的成果看,願景基金的投資成績並不好看。一方面,那些進行基礎科技研發的 " 硬 " 科技企業,本身就需要用大量的研發資金去 " 喂 “,其產生效益的時間是漫長的,因此投資它們所能取得的收益暫時還看不出來;另一方面,那些靠商業模式崛起的 " 軟 " 科技企業,則更是遭遇水逆,問題迭出。

最早出事的是 UBER。作為共享經濟的代表,UBER 一直是孫正義十分看好的企業。2018 年初,軟銀及願景基金就曾向 UBER 投資近 90 億美元,其中直接注資就高達 12.5 億美元。那時的孫正義,應該是信心滿滿,認為這家出行獨角獸一旦上市,就會股價飆升,到時候自己就能大賺一筆。

然而,事與願違。UBER 雖然於 2019 年 5 月上市,但由於各種糾紛不斷,負面新聞迭出,股價一路下跌。與之相對應的,軟銀和願景基金的投資也一同大幅縮水。所謂 " 禍不單行 “,幾乎在 UBER 遭受重挫的同時,曾經將 UBER 逐出中國,幾乎一統中國共享出行市場的滴滴也接連發生安全事故,導致 IPO 無望,估值一路下滑,這讓孫正義 " 失之東隅,得之桑榆 " 的如意算盤又落了空。

這時,孫正義或許還並不是太擔心,因為除了 UBER 和滴滴,他手裏還握有另一張 " 王牌 " —— WeWork。

作為共享辦公領域的領軍企業,WeWork 一直備受外界追捧,其估值曾一度達到 470 億美元上下。孫正義本人對於這家企業也是十分看好,不僅讓軟銀和願景基金先後對其投資 106 億美元,還多次在公開場合盛讚它為 " 下一個阿里巴巴 “。對於他來説,只要 WeWork 成功上市,那麼從 UBER 和滴滴失去的,就能夠連本帶利地收回來。然而,令孫正義沒有想到的是,這家被他寄予最大希望的企業,到頭來卻傷害他最深。

2019 年 8 月 14 日,WeWork 向美國證券交易委員會遞交了招股書,宣佈了 IPO 意向,這家創立 9 年的獨角獸距離上市似乎已只有一步之遙。但是,後續的故事卻並沒有像人們想象的那樣發展。

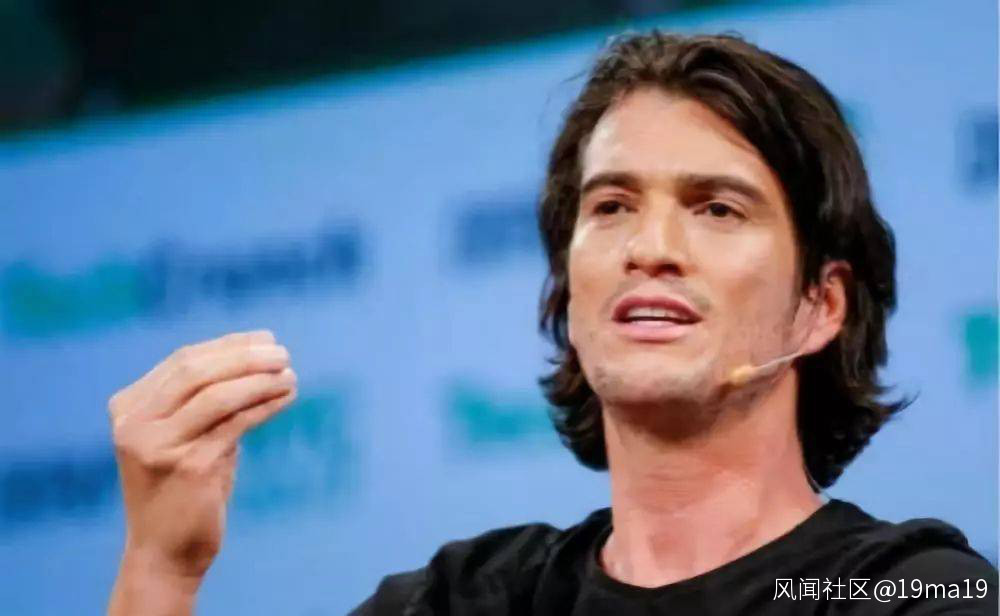

當招股書第一次將這家神秘公司的各種信息公諸於世時,大家才發現,這家看似強大的公司事實上正深陷虧損,並缺乏可以盈利的商業模式。此外,這個企業的架構更是令人擔憂——通過複雜的治理結構,整個公司的權力幾乎都集中在行事張揚的創始人兼 CEO 亞當 · 諾依曼(Adam Neumann)一個人身上。對於一個公司而言,這意味着很大的風險。

看到了這一切後,很多人紛紛對 WeWork” 粉轉路人 “。華爾街的分析師們迅速將 WeWork 的估值從 470 億美元調整到了 250 億美元,此後又進一步調整到了 150 億美元,而一些評級機構則更是將其信用等級下調到了垃圾級。對於如此一致的 " 差評 “,哥倫比亞大學商學院兼職教授萊恩 · 舍曼 ( Len Sherman ) 不禁感嘆道:” 在我漫長的 IPO 生涯中,我從未見過一家規模如此之大的公司會產生如此一致的負面看法。” 在外界的壓力之下,諾依曼不得不辭去了 CEO 一職。10 月 2 日,WeWork 宣佈撤回上市申請,推遲年內上市的計劃。

WeWork 的上市意外,讓孫正義受傷不已。在接受《日經商務週刊》的採訪時,他不得不承認 " 結果與目標相去甚遠,這讓我感到羞愧。”

那麼,被孫正義視為 " 下一個阿里巴巴 " 的 WeWork 究竟為何會遭受如此挫折?從當前看,孫正義重點押寶的幾家共享經濟企業似乎都表現不佳,這是否意味着共享經濟這種經濟形式已經破滅?曾經風光一時的共享經濟,它的前途又在哪裏?要解開這些謎題,我們不妨先來解剖麻雀,看看 WeWork 究竟是怎麼一回事。

WeWork 的興衰

不得不承認,作為一家企業,WeWork 的迅速崛起確實帶有很強的傳奇色彩。

2008 年時,來自以色列的年輕人亞當 · 諾依曼正在布魯克林碼頭區的一處工業建築裏經營着一家名為 Krawlers 的嬰兒服企業。為了節省創業的開支,他決定將辦公室進行分隔,並將其中的一部分轉租出去。諾依曼的這個舉動引起了同在一棟樓裏辦公的另一個年輕人米蓋爾 · 麥克維利(Miguel McKelvey)的注意。

這位曾為服裝大牌 American Apparel 設計過零售店面的建築師告訴諾依曼,這種將房子租下後重新分隔,再轉租出去的方式或許是一樁不錯的買賣。諾依曼聽後,大以為然。於是,兩位年輕人一起説服了房東,與他一起成立了一家名為 Green Desk 的公司。公司的業務很簡單,就是將房東手裏原來的物業重新分隔,然後進行出租,但這個簡單的舉動卻意外地大獲成功。

亞當 · 諾依曼當時,金融危機已經開始蔓延,大批失業人員紛紛轉向自僱傭。這些自僱傭者對於廉價的辦公場所需求十分迫切,因此 Green Desk 提供的房源從一開始就供不應求。很快,這家公司就在布魯克林和皇后區開出了多家辦公場所,生意十分興隆。此時的諾依曼和麥克維利開始希望有自己的品牌,因此就出售了手中的 Green Desk 股份,用套現得來的資金於 2010 年創立了 WeWork。

亞當 · 諾依曼當時,金融危機已經開始蔓延,大批失業人員紛紛轉向自僱傭。這些自僱傭者對於廉價的辦公場所需求十分迫切,因此 Green Desk 提供的房源從一開始就供不應求。很快,這家公司就在布魯克林和皇后區開出了多家辦公場所,生意十分興隆。此時的諾依曼和麥克維利開始希望有自己的品牌,因此就出售了手中的 Green Desk 股份,用套現得來的資金於 2010 年創立了 WeWork。

這個時候,合作辦公空間這種模式已經開始被人們所關注,一批企業也開始湧現出來。從當時的規模看,WeWork 並不太起眼。然而,與其它同類企業相比,WeWork 從一開始就展現出了鮮明的特點。

傳統上,辦公場所的出租者們所偏愛的是類似律師事務所、會計師事務所這樣的企業,原因很簡單——這些企業經營一般比較穩定,因此通常會是長租客。而在辦公場所的設計上,傳統出租者們也會偏愛低調、內斂、封閉的風格,儘量不顯示自身標識,以讓租客能有一種場所屬於其自身的感覺。

但 WeWork 卻偏偏反其道而行之。它瞄準的客户不再是那些老派企業,而是那些年輕的創業者。在辦公場所的裝潢上,WeWork 也採用了開放、張揚的風格,並處處體現其自身的標識。諾依曼公開宣稱,自己並不只是要提供一個簡單的辦公場所,而是要營建一個 " 實體社交網絡 “。

基於這種理念,WeWork 不僅提供了大片公共社交場所,還提供了很多傳統辦公企業沒有的東西——免費的啤酒、派對、夏令營 …… 這些年輕人喜聞樂見的東西都可以在 WeWork 看到,這一切確實正中目標客户心意。因此 WeWork 的辦公場所一推出,就贏得了大批年輕而富有創意的人羣追捧。

俗話説,來的早不如來得巧。在 WeWork 創辦時,由於金融危機的打擊,很多企業大批裁員,原本的許多辦公樓出現了空置,這使得 WeWork 可以用很低的價格租下這些辦公樓。而在完成對這些辦公樓的改建後,經濟則正好回暖,因此這些辦公樓又恰好可以以一個比較可觀的價格重新租出去。一來一回,WeWork 從中獲益頗豐。

2012 年,當 WeWork 開出了第四家辦公空間的時候,它引起了風投公司 Benchmark 的注意。這家 Twitter 和 UBER 的早期投資者領投了 WeWork 的 1700 萬美元 A 輪融資。在資本的助推之下,原本默默無聞的 WeWork 開始走上了發展的快車道。此後,WeWork 不斷新開辦公空間,經營的辦公場所面積一路膨脹。

2014 年,羽翼漸豐的 WeWork 開始走出美國,在英國倫敦開出了第一家海外辦公空間。隨後,它又陸續將國際化的觸角伸向了印度、中國和拉美。在加速國際化的同時,WeWork 還同時開啓了多元化進程,先後進入了房地產、教育、百貨等市場。

隨着 WeWork 的迅速成長,潛藏在諾依曼心中的野心也開始默默發芽、生長。他已經不再滿足於 WeWork 只是辦公場所的提供者,而是希望它能夠成長為偉大的商業帝國。他不斷告訴人們,當前 WeWork 所處的階段就好像是還在賣書時期的亞馬遜,正如亞馬遜會長成一個龐大的帝國一樣,假以時日,WeWork 也將會成為一個能夠處理空間租賃、設計、建造和管理的大規模商業機器,在它體內將能夠孕育出無數個企業。

要實現這樣的野心,顯然需要巨量的資金投入。就在這時,諾依曼遇到了孫正義。據説,第一次見面,孫正義只給了諾依曼 12 分鐘。或許連諾依曼自己都沒有想到,這個矮個子日本人並沒有被自己瘋狂的野心嚇到,而是對自己説:” 在戰鬥中,瘋狂比聰明要更好,WeWork 仍然不夠瘋狂 “。

在這次短短的對話之後,孫正義就開始了對 WeWork 的鉅額投資。在巨大資金的進一步刺激之下,WeWork 確實表現出了孫正義要的 " 瘋狂 “。在不計成本的擴張之下,它在 2017 年就虧掉了 9.33 億美元,而在 2018 年則進一步虧掉了 19.27 億美元。

面對 WeWork 的鉅額虧損,曾有記者採訪過孫正義。孫正義淡定地説,這是科技企業通行的法則。先虧損佔領市場,然後再把錢賺回來,這一切天經地義。然而,這一次市場似乎沒有認可孫正義的觀點,IPO 失敗和估值的腰斬,頓時讓這家明星企業陷入了困境。即使淡定如孫正義,也不得不承認自己的失誤,沒有注意 WeWork 對成本的管控問題。

WeWork 為何失敗

那麼,孫正義的錯誤僅在於一時疏忽,沒有注意到一些細節問題嗎?

答案恐怕是否定的。事實上,孫正義很可能並沒有真正搞明白 WeWork 這類企業的本質和商業模式。儘管在對外宣傳和招股書上,WeWork 都盡力把自己打扮成一個用互聯網技術驅動的高科技企業,但當我們揭開那些花裏胡哨的掩飾,就會發現其本質不過就是一家低價租入、高價租出的企業。用通俗的語言講,就是 " 二房東 “。從商業模式的角度看,它其實並不是一家所謂的平台化企業,而是徹頭徹尾的管道型企業。儘管相對於同類企業,它確實有其特點,但其本質並沒有改變。

管道型企業和平台型企業有很多不同。

一方面,管道型企業需要先買後賣,因此需要高昂的成本;而平台型企業則不同,它做的是連接,因此固定成本可以很小。儘管 WeWork 一再宣稱自己和傳統的辦公租賃企業不同,不自己建房,是一家輕資產企業,但其租入房產所需要的資本也同樣是巨大的。自有房產的租賃企業所要面臨的風險,它其實也同樣需要面對。

事實上,與那些自有房產的租賃者相比,類似 WeWork 這種 " 二房東 " 模式反而會面臨更多的不確定性,例如房租的臨時加價、臨時毀約等,這些從本質上決定了它並不會更加安全。

另一方面,隨着規模的擴張,管道型企業和平台型企業在邊際成本上的表現也截然不同。由於有網絡外部性的存在,規模本身會給平台型企業帶來巨大的優勢,擴張的邊際成本會隨着企業規模的擴大而迅速下降。這讓規模本身就能變成企業的護城河,一旦做大,就能讓對手很難挑戰。

然而,管道型企業的特點則正好相反,隨着擴張的進行,它的邊際成本會越來越高。以 WeWork 為例,起初它租用的辦公樓都是成本相對較低的,屬於 " 撿漏 “。然而隨着擴張的進行,市面上的 " 漏 " 變得越來越少,這時要租用同樣面積辦公場所的成本就會越來越高。

在 WeWork 為 IPO 遞交的財報中,我們其實就可以看出這樣的信息 . 但有趣的是,為了掩蓋這個問題,WeWork 卻十分狡猾地進行了一次會計 " 創新 “,發明了一種除了剔除特別運營支出,還剔除了基本的運營費用的 " 社區調整後 EBITDA”,並藉此表明現在的高成本會隨着 WeWork 業務的不斷成熟而逐漸降低。然而,只要我們瞭解了平台模式和管道模式的區別,就會知道隨着 WeWork 的擴張,這些成本恐怕非但不會降低,反而更有可能會一路走高。

頗令人玩味的是,在招股説明書中,WeWork 這個 " 燒錢大户 " 曾回應過關於其盈利性的質疑,聲稱只要它停止擴張,就可以實現盈利。很多人都覺得,這番表態充滿了虛偽,但我卻覺得,這個論斷其實是有合理性的。事實上,管道型的企業並不是不能盈利,只不過它的盈利主要要從進出的差價上來計算。換言之,只有更為精打細算、精細管控,盈利才有可能實現。事實上,只要我們看看 WeWork 早期,就會發現在它規模不大時,它確實可以比較好地管控自己的成本,實現豐厚盈利。

而如果再看看 WeWork 的對手 IWG,這點就會更加明顯。IWG 是一家已經有三十多年曆史的企業,其前身是靈活辦公的鼻祖雷格斯。在金融危機前,它也曾經經歷過類似 WeWork 的激進擴張,因此也出現了成本激增、風險擴大等問題。此後,IWG 採取了收縮戰線的策略,開始努力致力於將已有的辦公空間做好、做活。在這種戰略的指導下,IWG 始終保持了比較穩定的盈利。

由此可見,即便是管道型的辦公空間租賃業務,只要靜下心來,盈利依然是有保證的。

不過,話又説回來,像諾依曼這樣的創業者,到底能不能安下心來,踏踏實實把業務做好呢?答案恐怕是否定的。它的 WeWork 雖然掌握的辦公面積只有 IWG 的五分之一,業務也沒有出眾之處,但估值卻一度比 IWG 高出 400 多億,這靠的是什麼?説到底,靠的還是資本的力量。一旦品嚐了資本帶來的巨大力量,像他這樣的創業者肯定就停不下來了。但怎麼才能吸引資本呢?只有靠不斷的擴張,不計成本的擴張。

這樣, WeWork 後來的命運其實在孫正義第一次見到諾依曼時就註定了。記住那句老話:天要令其滅亡,先要使其瘋狂!

共享經濟還有未來嗎

當 WeWork 上市受阻的消息傳來時,國內的媒體都紛紛進行了報道和評論。很多媒體將 WeWork 的失敗和 UBER 最近糟糕的表現聯繫起來,得出了一個結論:” 共享經濟 " 這個概念完全是個騙局,孫正義這樣的投資者就是受了這個概念的騙才吃了大虧。那麼,情況究竟是否如此?所謂的共享經濟還究竟有沒有未來呢?

這個問題,似乎是很難回答的。原因之一,是共享經濟這種模式本身其實並不清楚。前幾年,我曾做過一些關於共享經濟的課題,對共享經濟的概念進行過一些梳理。當時整理文獻,就發現不同版本的共享經濟定義竟然多達幾十種。現在時間又過去了幾年,恐怕定義還會更多。我們怎麼樣看共享經濟的未來,很大程度上要取決於我們怎麼定義它。

根據我的個人理解,要稱之為 " 共享經濟 “,其首要條件就是這個經濟體系中使用的資源本來應該是閒置的、未充分利用的。按照這個定義,專門去生產產品,然後將其投放到市場上的,不應該算是 " 共享經濟 “。舉例來説,我們熟悉的共享單車、共享充電寶,其實就不應該算是 " 共享經濟 “;網約車中的拼車可以算共享經濟,但專車應該不算。廓清了這個概念,後面的討論就會容易得多。

那麼,對於我們所定義的 " 共享經濟 “,它們究竟有沒有希望,能不能成功呢?在我看來,這關鍵要看資源本身的價值與對它重新進行配置的成本的大小。具體來説,如果一件閒置品對於社會上最需要它的人來講價值是 100 元,但要實現閒置品和需求者之間的匹配卻需要 120 元的話,這個匹配就是不能實現的——或者更確切地説,實現了也沒有意義。

只有重新配置的成本小於重新配置所產生的價值,這個配置過程才有意義。在現有技術條件下,對不同物品進行配置的成本差異是較小的,給定這點,決定一個共享模式能否成功的關鍵就是所配置的物品本身的價值了。一般來説,如果待配置的物品價值越高,則這種模式成功的潛力就越大。從這個角度看,共享民宿、共享辦公、共享出行是比較可能成功的,因為這些模式所要配置的物品價值很高;而諸如共享雨傘、共享馬紮這些模式成功的概率則幾乎為零,因為要對它們進行配置的成本很可能已經超過了物品本身——既然如此,使用者乾脆買一個不就完了。

當然,除了匹配成本外,很多具體的共享模式還會產生很多額外成本,例如共享民宿就有信任和安全成本。把這些成本降下來,對於共享經濟的成功也是十分重要的。

共享經濟的形式在理論上是可能的,要以什麼樣的商業模式去實現它是一個關鍵。在現實中,我們要達到這個目的,既可以採用管道型的商業模式,也可以採用平台型的商業模式,兩者各有利弊。

管道型的商業模式一般需要採用重資產,例如像 WeWork、IWG 那樣,先把場子租下來,再租出去。這樣的好處是,可以讓資源有效地打上自己風格的烙印,能更好地進行統一管理,還能靈活地為用户提供進一步的增值服務。但缺點就是投入的成本比較大,經營風險也相應較高。對於採用這種模式的企業,應當注意避免盲目擴張,對已有業務深耕細作,把碗裏的飯先吃好。

相比之下,平台型的商業模式則只需要輕資產,通過提供中介服務完成閒置資源的匹配,由此產生的固定成本很小。然而,與之對應的是,由於標準化的缺失,企業在對用户管理上的難度就較大,這方面需要的投入就會較多。

事實上,很多平台化的共享經濟企業,主要的成本都花在平台治理上,它們面臨的問題通常都是非標化的。對於平台企業來講,由於網絡外部性的存在,可以適當考慮接受資本助推,通過擴大規模來降低自己的平均成本。但是在擴張過程中,也要考慮因規模擴張後導致的管控成本,合理選擇自己擴張的邊界。

此外,共享經濟能否有進一步的發展,很大程度上還要看資本。事實上,前幾年共享經濟概念的爆熱爆冷,背後的資本助推是一個不可忽視的原因。很多共享經濟企業的盲目擴張,以及最後的敗亡,都是在資本壓力之下采取的行為。

基於這點,一家負責任的共享經濟企業應當根據其自身的業務特點和資金需要合適選擇對待資本的態度,切不可盲目追風。要知道雖然風大了豬都可以上天,但豬始終是豬,一旦風過去了就會掉下來,而且會摔得很慘。而從資本的角度看,也應該理性投資,不應該盲目迷信規模,迫使企業違背自己能力去擴張。否則,孫正義在 WeWork 上的投資失誤恐怕就是前車之鑑。

http://www.myzaker.com/article/5d9f41fd8e9f090baa3e4de6/?f=zaker_live%3Fapp%3Fapp%3Fapp%3Fapp