財報小高峯後,英偉達難逃疫情市場和競爭長考_風聞

刘旷-公众号ID:liukuang1102020-02-25 15:16

相信很多人都見過英偉達標誌性的LOGO——一隻綠色的眼睛加上它的英文名“NVIDIA”。

英偉達是顯卡中顯示芯片(GPU)的發明者,也是目前市場上最大的顯示芯片供貨商之一,由PC時代跨度到了AI時代,英偉達旗下產品的應用面依然很廣,不單單是人們熟知的遊戲領域,在人工智能領域顯示芯片的作用也是相當重要的。

在合作伙伴的選擇方面,英偉達也習慣“強強聯合”,例如微軟、亞馬遜、阿里巴巴等。

前不久,英偉達的新財報發佈,讓不少人眼前一亮。

Q4業績迎小高峯

英偉達於2月14日發佈了2020財年(2019.2.1至2020.1.31)四季報,這對現在的英偉達來説是個有點特殊的喜報。

之所以説“特殊”,因為三點。

第一,多項業績有明顯增長。舉例來説,四季度英偉達的總收入達到31.1億美元,同比增長41%,美國公認會計准則(GAAP)下毛利率達到64.9%,同比增長18.65%。基本每股收益達到1.56美元,達到2020財年的最高值。

而在非公認準則計算之下,以上數據中部分有所差異,但整體上依舊呈同比上升趨勢。

英偉達該季度的營收超出市場預期4.71個百分點,這主要依賴於其數據中心和邊緣計算業務的超預期增長。

第二,英偉達該季度的淨利潤為9.51億,同比增長了68.02%,這也是英偉達2020財年來第一次淨利潤同比正向增長,因此四季度對英偉達來説有不一樣的意義。

同時,在成本控制方面英偉達也做得比較好。四季度英偉達的營業成本為10.90億美元,較上一季度的10.98億略有減少。

第三,英偉達Q4單季度取得了多項有關產品應用的突破。根據財報,在娛樂、遊戲業務方面,GeForce NOW ™雲遊戲串流服務脱離測試版正式上線、G-SYNC®顯示屏器刷新率提高到360hz等等。

而數據中心相關的業務則是該季度英偉達的“重頭戲”,英偉達的GPU技術和產品服務於多家互聯網公司研發的AI機器人、超級計算機以及深度學習軟件等。

除此之外,英偉達專業可視化和汽車的業務雖然突出業績不多,但從財報數據來説,環比也分別有2%、1%的小幅度增長。

財報發佈後,資本市場也陸續給出積極反饋,隔天收盤,英偉達的股價上漲幅度達到7.02%,瑞銀、摩根士丹利、花旗等多家投行券商紛紛上調對其的目標價。

財年終了,英偉達也順利迎來了業績的小高峯。

只是開端

四季報給出的反饋不錯,但僅憑一小段時間的出色表現明顯還不夠,人們更好奇的應該是英偉達能否乘勝追擊。對於這點的預測,筆者想,還是應該觀望一陣再下結論。

簡單介紹一下英偉達之前的情況。

看2019財年的數據就會明白,前三個季度淨利潤雖然有所波動,但基本穩定在11.0-12.5億美元,然而第四季度突發滑鐵盧,淨利潤直接腰斬到5.66億美元。

正因為2019財年四季度淨利潤“起點”最低,所以2020財年Q4才能比較容易的實現同比增長。不過,作為全年淨利潤的峯值,9.51億美元這一數字也決定了兩財年之間的淨利潤總額差距依然很明顯,同比減少了32.48%。

不僅如此,財報數據顯示,2020財年英偉達的收入為109.2億美元,同比下降了7%。按產品類別細分,英偉達GPU和Tegra處理器在整個財年的收入同比分別下降了7%、6%。

簡單來講,四季度雖然是英偉達在這財年表現最好的一季,但仍舊沒追回2019財年前三季度的水平。

正因為今年前幾個月表現相對低迷,導致整個財年較去年的業績收入下滑。因此,僅僅憑四季度英偉達的表現來説還很難下結論。

這份財報為2020財年畫上句號,同時也是2021財年的開端,關於接下來英偉達的發展,還要結合多個方面來分析,而英偉達再續“高光”的路上,並不缺少絆腳石。

疫情之下,營銷承壓

英偉達的Q4財報顯示,考慮到新冠疫情的影響,將2021財年的一季度收入預期下調一億美元。

中國在英偉達的營銷板塊佔有重要一角,據有關媒體報道,2019年來自中國市場的收入佔比英偉達總營收的24%。

而本次中國新冠疫情必然會影響到英偉達的短期發展計劃。按照應用市場劃分來分析,遊戲市場和人工智能市場都將面臨一定的阻力。

1.遊戲市場供需打擊

在上一季度的財報分析會上,英偉達的創始人黃仁勳表示,中國的遊戲筆記本市場增長最快。目前英偉達也在積極打造基於遊戲本的相關服務,並對遊戲本市場的發展表現出看好。

這一季度電話會議中黃仁勳指出,英偉達的筆記本業務已連續8個季度實現增長。筆者猜想,遊戲本市場對英偉達來説或許是關鍵一城。

目前全球遊戲市場按設備劃分,佔比最大的是移動端市場。根據Sensor Tower的數據,2019年全球移動遊戲市場的收入達到了617億美元,而PC已不再是遊戲設備中的主流。

根據美國市場調研機構JPR(喬恩·佩迪研究)發佈的最新消息,目前PC遊戲硬件市場的發展呈穩定增長,不過增長幅度較小。相較於2018年,複合年均增長率僅為1.05%。作為GPU供應商的英偉達不得不考慮到未來來自遊戲市場的壓力。

自然,遊戲本的應用發展對於英偉達的銷售業務是一項重大利好,財報顯示,裝載英偉達顯卡的遊戲筆記本數量達到了歷史新高的125款。

此次疫情一定程度上影響了國內的市場需求,除了對英偉達銷售遊戲本以及顯卡套件這方面產生一定阻力,還有一部分的間接影響。

舉例來説,日本任天堂Switch遊戲機上裝載了英偉達的Tegra X1,而中國替這款遊戲機生產部分零件。

目前由於疫情影響導致零件供應量不足,任天堂於2月初已發佈致歉信稱日本市場 Switch的出貨將延遲,而有業內人士認為延遲事件或將不再侷限於日本。

任天堂Switch的出貨延遲或許會導致與英偉達的後續訂單減少,中國的代工製造業放緩對對英偉達同樣會產生不利影響。

2. AI業務運營或稍放緩

英偉達是家無晶圓公司,人工智能之於它主要是做技術研發設計。

前文提到,中國對英偉達來説是重要的營銷市場。不僅是遊戲方面,在人工智能領域,中國的企業數量以及整個市場AI受融資金額也位全球前列,中國的AI大環境較好。

英偉達的技術產品例如GPU,需要有相應的設備載體,技術合作對英偉達來説就是家常便飯。從英偉達的財報近期業績知曉,它與阿里巴巴、百度在AI引擎的能力提升上合作,除此之外,英偉達與華為、深信服等國內科技企業也有合作。

由於在華業務不少,疫情或多或少會使得企業間人員的業務流動性降低。

另外,疫情帶來的另一點影響是全球學術交流會議的減少。人工智能這一領域,各種學術交流以及科技交流會議相對來説舉辦的較為頻繁,對疫情帶來的變化也較敏感。

就在2月10日,英偉達宣佈不參加本屆世界移動通信大會(MWC)。雖然大會的地點位於西班牙巴塞羅那,但出於對疫情時期的安全考慮,身為贊助商英偉達還是決定避免出席。

除了英偉達以外,亞馬遜、LG等公司也陸續聲明退出,由此可見,疫情也影響到了一段時間內的全球學術交流活動。

全球性的研討分享毫無疑問對於整個行業都有促進作用,而現在進入了“小低潮”。除了公司本身的考量,不同國家出台的一些應對國內疫情的緊急政策不同,一定程度也將帶來限制。

疫情對英偉達人工智能的發展計劃可能會起到小程度的減緩,不過這始終是暫時的,比起新產品與新技術研發週期來説,總體影響不大。

而這一系列變化對“營銷”造成的影響或許會表現為下一代新產品發佈時間推後,至於更加長遠的影響,還需要等疫情過後看市場的反饋程度。

回顧英偉達近年的發展,2018年遇上行業礦卡崩盤,需要大量清庫存,2019年半導體銷售市場又大規模遇冷。四季度業績高光,緊接着疫情對中國市場造成打擊,連帶影響到英偉達的營收預期。

“計劃趕不上變化”,大環境對企業個體造成的阻力是複雜而較難抵禦的。現在這一時期對於許多行業來説都不是個發展的好時期,四季度只是一次“小考”。

未來競爭中的不利面

關於市場競爭這部分,還是比較有意思的。

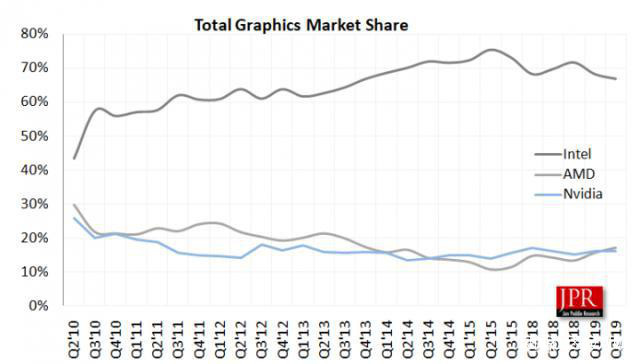

目前,全球的圖形市場被三家公司壟斷,除了英特爾,在獨立顯卡領域的兩大製造商,一家是英偉達,另一家則是AMD(超威)。

兩家公司保持着長期的競爭關係,但事實上就以往的數據來看,高下還是比較分明,英偉達顯卡的市場佔有率在大部分時間是領先於AMD的。

不過,最近這個情形發生了點變化。

2018年中下旬,AMD就傳出有關7nm GPU的“預熱”消息,直到11月終應驗。AMD在發佈會上率先推出了全球第一款7nm GPU,性能較上一代14nm Vega系列提高了25%,同時發佈的還有一款7nm CPU,也同樣是“全球首款”。

沒錯,AMD屬於CPU和GPU業務通吃的的處理器公司。關於AMD也順便説幾句,就市佔率來説,CPU方面AMD遠不及老大哥英特爾,而在GPU方面也時常是“萬年老二”。不過,在圖形市場兩手並用的AMD也走出了自己的路子。

根據JPR的調研數據,AMD在2019年Q1起在圖形市場的份額呈上升趨勢,並在Q2超過了英偉達,這與7nm GPU對市場的刺激作用有一定關係。

不過,除了來自AMD的影響,在競爭這個事情上,英特爾要考慮的還不止於此。

1、英偉達RTX:“好·貴”

英偉達在四季報中提到,《Deliver Us The Moon》等新遊戲推出,為RTX系列顯卡帶來了動力。

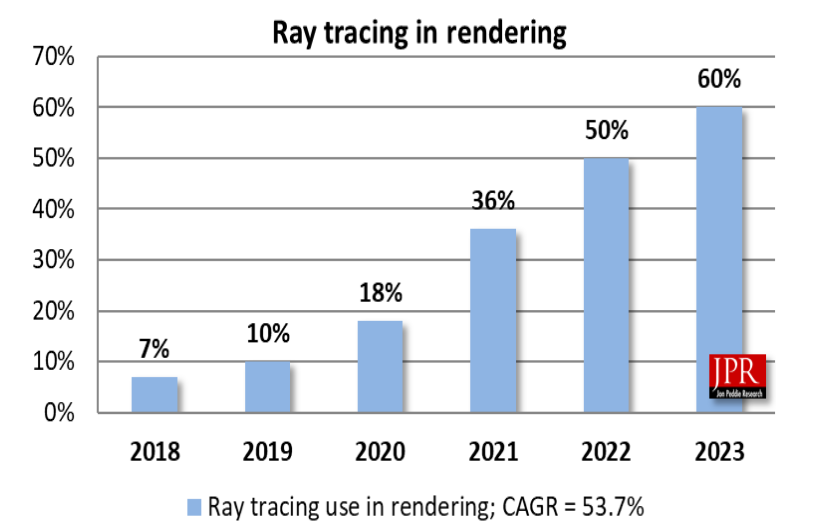

RTX系列是英偉達旗下代表性產品之一,其特點就是能做到實時光線追蹤。實時光線追蹤涉及到大量複雜計算,即使概念在1972年就已經出現,但直到2018年英偉達展示了QUADRO RTX三款不同配置的顯卡(8000、6000、5000)之時,才真正讓這一技術走向實際應用。

在SIGGRAPH 2018發佈會上,黃仁勳稱英偉達為之花費了10年,每秒能處理10 GB的光線追蹤計算數據。RTX系列作為跨時代的產品,被英偉達賦予重望。

在價格上RTX顯卡也同樣是高端定位,當天發佈的三款顯卡中最低配置的QUADRO RTX 5000定價為2300美元,而頂配QUADRO RTX 8000的售價高達10000美元。

而在後續發佈的多款該系列顯卡價格相對來説也維持在一個較高的水平。

RTX系列高定價本無可厚非,畢竟該系列顯卡的研發成本高昂,但高定價也限制了它的市場。相較之下,AMD對於市場的定位就比較“親民”,A卡的很多粉絲也是衝着其“性價比”高而購買。

不可否認,論光線追蹤技術哪家強,英偉達確實獨領風騷,不過,由於該系列面世到現在不到兩年時間,在技術優化上還有空間,再加上定價問題,大多數消費者仍會選擇觀望一陣。

光線追蹤技術將在3D畫面渲染方向得到更多應用,根據JPR有關光線追蹤軟件的全球市場報告,2023年光線追蹤市場份額將達到2.5億美元左右,作為渲染解決方案的年複合增長率將達到53.7%,整個市場的發展呈上升趨勢。

筆者對RTX這個拳頭產品的未來是十分看好的,相信以後隨着行業技術的進步,顯卡的成本會得到一定程度的下降,同時,與AMD的價格戰或許也將進一步推動RTX定價“鬆口”。光線追蹤技術也將不再侷限於電影遊戲,能帶來更多實景體驗。

實際上,英偉達2019年中旬發佈的RTX 20系列升級版也注重了“性價比”,在性能提升的基礎上進行了降價,這或許是英偉達向市場做出的“妥協”。除了2019年英偉達業績方面的壓力,也是為了更好的與AMD競爭。

2、半路殺出個英特爾

雖然英特爾主要是做CPU的產品研發,但其實在GPU方面它也有研究。那麼為什麼要把它從三大中拿出來單獨講呢?

那是因為它以前做的顯卡是核芯顯卡。核芯顯卡簡單來説就是CPU+GPU的組合,這與英偉達、AMD擅長的獨顯各有優缺點,不過,市場的取向還是比較偏向獨立顯卡。

所以,三家公司雖然經常被一塊提起,但他們的業務範圍還是各有特點。

從2010年英特爾發佈第一塊核顯到現在,英特爾核顯進入了第12代,產品參數已於2019年披露。

不過,既然有GPU方面的技術,為什麼不做獨立顯卡呢?英特爾也是這麼想的,而且它早早就做起了準備,包括從AMD和英偉達“挖角”技術高管。

英特爾已於今年1月在CES 2020上透露了自己第一款獨立顯卡的名字——“DG1”,同時簡單展示了其運行效果。而想要知道正式產品的完整參數情況,需要等到6月底新品發佈。

雖然英特爾是半路才殺進獨顯市場的,但它的存在對於英偉達和AMD來説仍然是個“威脅”,這裏就得説説這個“DG1”了。

根據英特爾披露的消息,這款獨立顯卡採用的是“Xe”架構,而這種架構是為了實現多個GPU擴展,今年將推出的是“X2”雙GPU系列,而明年將會增加到“X4”,也就是再增加2個GPU。

如果順利依照這種規模發展下去,英特爾獨顯性能將在未來有大幅提升,同時,有關媒體預計英特爾“X2”的定價不超過700美元,這一價格在顯卡市場並不算高。

由此看來,在產品和價格上英特爾都將具有一定的競爭力。今年獨顯市場或將因英特爾的出現而有新的變化,而這也將導致英偉達在市場競爭方面的壓力增加。

值得一提的是,英偉達預計在今年下旬發佈的“安培”系列採用了7nm工藝,而英特爾明年的獨立顯卡也將會是7nm芯片。三家公司的產品相繼使用7nm製程,那時一定也免不了被市場篩選比較。

總結

英偉達總體來説是家綜合實力非常強的公司。

在圖形處理領域,英偉達既是開拓者,也是一個標杆。在獨立顯卡的設計研發上,RTX光追技術達到了隔代領先。

但是就目前的情況而言,在競爭方面,RTX尚沒有很大的優勢,而如何保持這項技術始終處在領先地位又成了新的問題。

四季度財報引起了正面的“連鎖反應”。不過,2021財年才開始,今年究竟會不會是英偉達的“幸運年”,還很難説。

英特爾的入局已經是板上釘釘了,這家公司同樣擁有非常強大的技術實力。三分天下,究竟誰能在獨顯市場“稱王”?相信對此感興趣的人不會少。

如今人工智能成為英偉達GPU的主要應用領域,深度學習、邊緣計算等技術的研發也將帶給英偉達新的挑戰。

文/劉曠公眾號,ID:liukuang110