黃金與美國政府債券價格的現階段意義_風聞

cool18-2020-03-25 10:04

先前在文章《美元指數為什麼短期V字翻轉》解釋了:美國短期現金市場出了大問題,流動性瞬間乾涸會造成non-banking體系被迫賣出國債、黃金等資產來換取現金。

而這點也解釋為何此次股市崩盤卻出現債券、黃金下跌,但美元指數卻上漲的”反經驗”現象。很明顯,侷限條件不同,但經濟邏輯依然一致。

截至上週五(2020/03/20),美國地方政府債券被賣出提款$122億美元;紐約州債券從125cents 跌價至116cents;某些市政府債券殖利率在短短一週內從1.3%飆升至5.2%;威斯康辛州政府的每週利息支出也在一週內從$15500美元上漲至$64,700。

投資高收益政府債券的ETF也是在短短一週內被贖回$53億美元。

順著此思路就不難理解為何此次Fed從去年9月第一次repo rate飆升後就不斷強力注入現金到流動性市場。這兩日更開啓”無限制QE”瘋狂模式!一如《美元指數為什麼短期V字翻轉》文中所言:

“…這些non-banking institutions的現金需求如果不能從repo market滿足,則將被迫賣出原本可以拿來repo 抵押的美國國債,很可能在短期內快速推升國債利率,引發美國政府財務危機。”

注意,美國有財務危機的政府,可不只聯邦政府一家。沒有印鈔權的州政府或市政府很多也是寅吃卯糧。

根據Fed公佈的統計,2019年這被稱為美國50年來失業率最低、就業狀況最美好的一年,40%的美國人手頭現金可是連$400美元都拿不出手。美國各地政府的狀況並不見得比人民好到哪去。

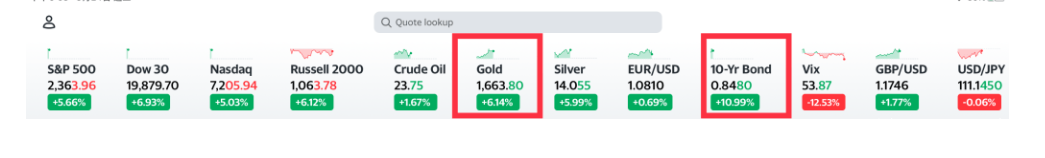

回到主題,我認為從經濟邏輯看,兩個指標大概可以推測美國Fed是否成功挽救流動性市場,一個是黃金價格止跌反漲,一個是10年國債利率下跌。

幸運的是我們在今晚看到這兩個訊號:

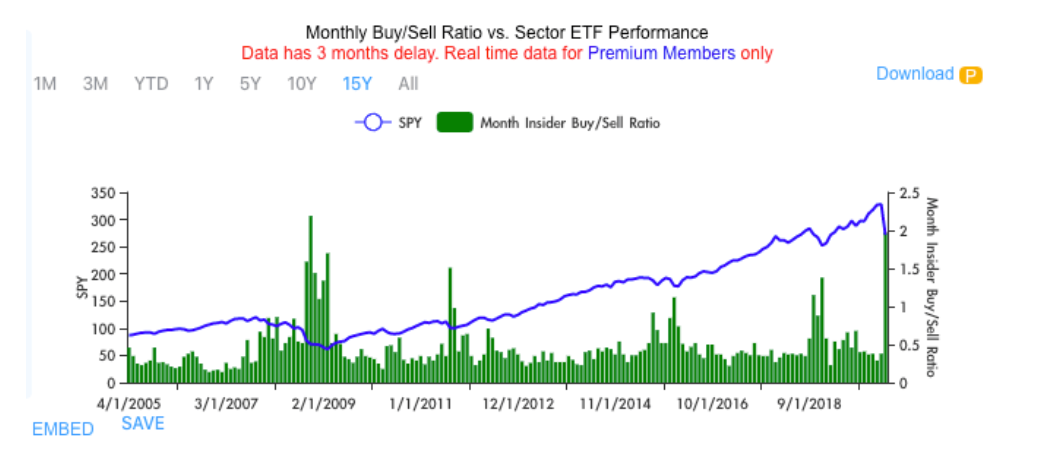

同時我們也樂見insider purchasing ratio站上2。(見圖)

我依然認為先前的大跌、瞬間難看的美國失業狀況(主要集中在飯店、餐飲的邊際勞工上)與過度高估疫情影響等,讓許多人對前景錯誤地過度悲觀。

目前看來,Fed就算是飲鴆止渴也決心要把流動性救回來。因此如果上述兩指標能維持一段時間最好。即便又反轉,也毋須對未來過度悲觀。

還是巴菲特2016年在股東信所説: “When downpours of that sort occur, it’s imperative that we rush outdoors carrying washtubs, not teaspoons. And that we will do.”(當天空下起黃金雨,緊急措施應該是抓個大洗衣盆而不是小茶匙衝入雨中。我們就會這麼做。)

祝順利把握難得的財富移轉機會。