應對美國《外國公司問責法案》,中概股有哪些“B計劃”_風聞

走出去智库-走出去智库官方账号-2020-12-07 18:26

當地時間12月2日,美國國會眾議院表決通過《外國公司問責法案》。該法案已於今年5月獲美國國會參議院批准通過,接下來將遞交總統特朗普簽署生效。中國證監會有關部門負責人表示,該法案對外國發行人提出的額外披露要求,包括證明自身不被外國政府所有或控制,具有明顯的歧視性,證監會堅決反對這種將證券監管政治化的做法。

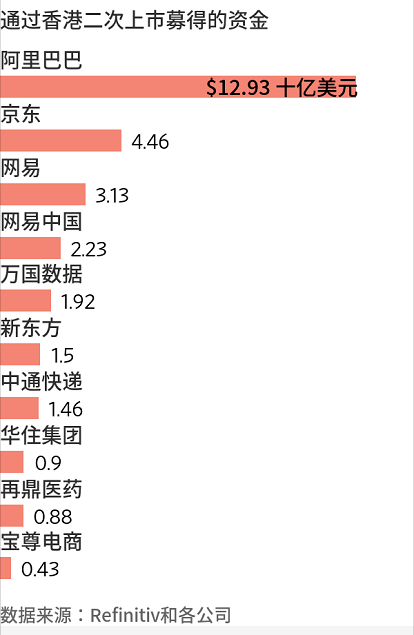

走出去智庫(CGGT)觀察到,該法案對美國投資者的利益乃至全球投資者利益造成嚴重損害,將削弱全球投資者對美國資本市場的信心。據Wind數據顯示,截至2020年12月3日,在美股上市的中概股有262家,總市值有23001億美元。此前,阿里、網易、京東、寶尊電商、再鼎醫藥、華住集團、中通快遞、百盛中國選擇在香港二次上市,易車網、房天下等選擇在美股私有化退市。

中概股應對《外國公司問責法案》有哪些“B計劃”?今天,走出去智庫(CGGT)刊發道瓊斯風險合規的文章,供關注美國IPO和該法案的讀者參閲。

要 點

1、過去10年,中國企業通過在美國IPO、後續股票增發和發行可轉債的方式籌得了數以百億美元計的資金,市場需求往往非常熱烈。

2、許多美國和全球資產管理公司已經做好在香港買賣股票的準備,香港也蓄勢待發,要在未來幾年裏成為中國公司籌集資本更重要的交易場所和國際中心。

3、與擁有更多選擇的大型科技公司相比,中國國有企業不太可能與美國監管機構分享數據,而一些小公司可能不符合在香港二次上市的條件,這些公司受新規則的影響會更大。

正 文

CGGT,CHINA GOING GLOBAL THINKTANK

從2019年就已經拉開的中概股迴歸大幕,很可能隨着美國最新審計立法而加速。

根據美國眾議院上週批准的《外國公司問責法案》,如果美國監管機構連續三年無法審查外國公司的審計底稿,這些外國公司的股票將被禁止交易。在這之前,美國參議院已經在5月份批准了這項行動,預計接下來將由美國總統特朗普(Donald Trump)簽署成為法律。

美國要求審查在紐交所或納斯達克上市的中國公司的審計底稿,但中國政府和中國金融監管機構長期以來一直抵制這一要求。

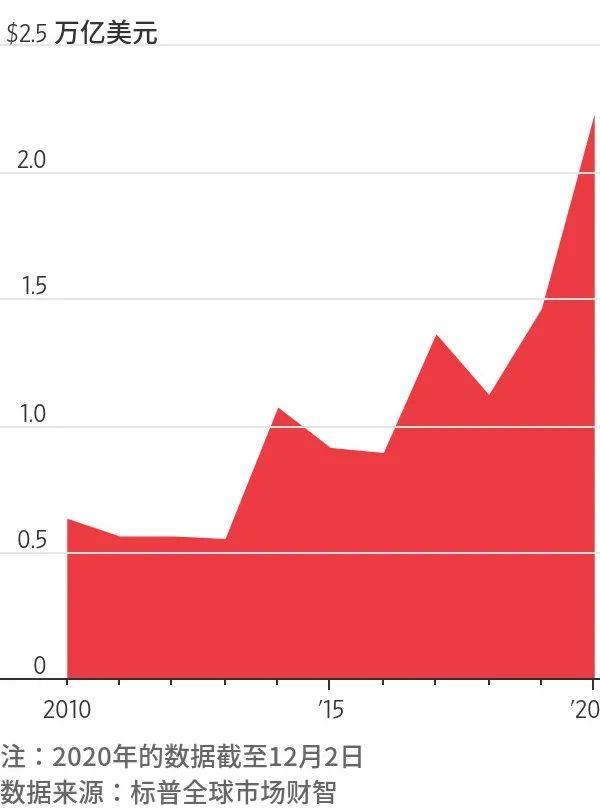

高位丨在美國上市的中國公司總市值

雖然曝出瑞幸咖啡(Luckin Coffee Inc.)等企業會計造假事件,但這種風險並沒有阻止大大小小的美國投資者購買阿里巴巴集團控股有限公司(Alibaba Group Holding Ltd., BABA)和京東集團股份有限公司(JD.com, JD)等中國科技巨頭的股票。根據標普全球市場財智(S&P Global Market Intelligence)的數據,200多家在美上市的中國公司的總市值過去一年上升了53%,超過2.2萬億美元。

過去10年,中國企業通過在美國IPO、後續股票增發和發行可轉債的方式籌得了數以百億美元計的資金,市場需求往往非常熱烈。

2019年11月以來,有10家在美國上市的中國公司赴香港二次上市,共籌資299億美元。阿里巴巴帶頭拉開了中概股迴歸的大幕,這些公司當前市值總計約達1萬億美元。投行人士、分析師和證券律師預計,後續還會有更多中概股公司效仿,赴香港或上海上市。

好客的市場丨來自中國的公司在美國交易所募集了大量資金,其中阿里巴巴2014年的IPO創下了美國上市規模記錄

UBS Global Banking副董事長兼大中華區主管李鎮國(John Lee)説,以美國存託憑證(ADR)形式在美國市場交易並符合條件的中國公司將繼續推進赴港二次上市計劃,以緩釋美國新規帶來的監管風險。

貝克·麥堅時律師事務所(Baker McKenzie)資本市場業務亞太區主席王端淇(Ivy Wong)表示,規模比較小的中國公司也在考慮類似行動和其他備選方案。她指出:“考慮到監管層面的不確定性,我們預計這一趨勢將持續下去。”

許多美國和全球資產管理公司已經做好在香港買賣股票的準備,香港也蓄勢待發,要在未來幾年裏成為中國公司籌集資本更重要的交易場所和國際中心。幫助中國公司在香港出售股票和其他證券,一直是美國投行和其他證券公司一條平穩便捷的賺錢之道。

在中國監管機構上個月叫停了螞蟻集團(Ant Group Co.)的滬港兩地大型IPO之前,該公司股票已獲得超過340億美元的認購承諾,同時也繞開了美國交易所。即使沒有螞蟻集團的IPO,2020年香港市場IPO和二次上市的融資規模也依然創下了10年高點。

安全網丨10家在美國掛牌的中國公司把香港也加入了自己發行股票的地點

Brandes Investment Partners駐聖迭戈的投資主管Louis Lau説,眾議院通過的審計法案並不意外。他表示,法案如果實施,將對投資者有利,因為對中國公司的審計標準和披露要求將得到加強。

Lau表示,他的公司已將長期持有的部分中概股頭寸轉為在香港上市的股票,同時繼續在美國交易其他公司的ADR。

他説:“長遠來看,這可能有利於選擇在美國上市的公司。”

律師事務所孖士打(Mayer Brown)的企業和證券合夥人埃爾德(Jason Elder)表示,一些美國投資者已經可以投資香港市場,但其他投資者,特別是散户,可能無法再投資從美國退市並轉到亞洲上市的中國公司。

但埃爾德指出,如果美國和中國能在遵守新規的三年緩衝期內達成妥協,這種情況也可能不會發生。

美國證券交易委員會(Securities and Exchange Commission, 簡稱SEC)正在起草一項提議,可能允許中國公司在不違反中國限制信息分享的法規的情況下遵守美國的新規則。這可能涉及到由美國上市公司會計監管委員會(Public Company Accounting Oversight Board)監管下的會計師事務所對公司賬目進行二次審核。

中國證監會已暗示對部分公司的審計底稿接受美國監管機構的審核持開放態度。中國證監會官員上個月表示,期待儘快與美國同行就具體方案展開磋商。

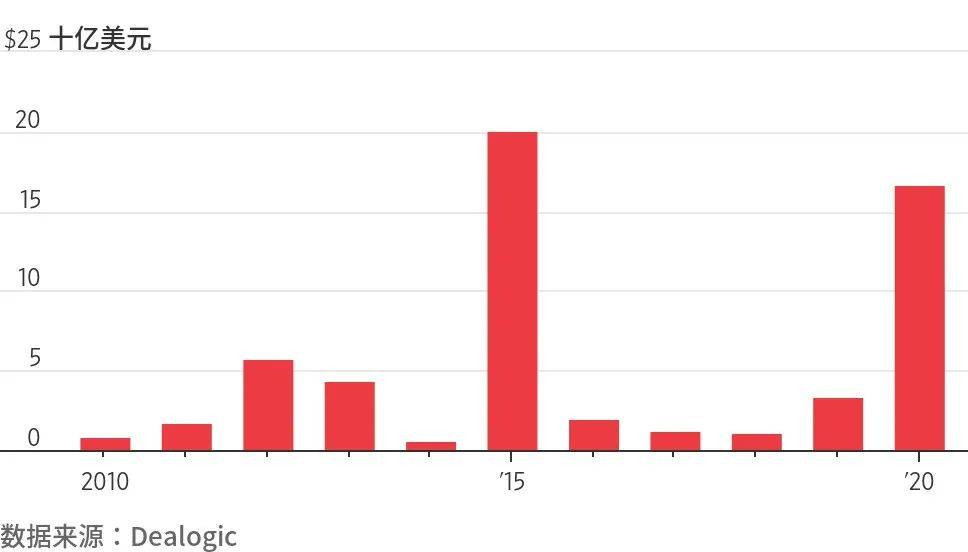

退市丨在美掛牌的中國公司的私有化交易規模

中國證監會在11月20日的聲明中説,相信雙方秉持開放、專業態度,一定能就聯合檢查方案達成共識,有效推進中美審計監管合作。

DWS亞太區首席投資官泰勒(Sean Taylor)表示,與擁有更多選擇的大型科技公司相比,中國國有企業不太可能與美國監管機構分享數據,而一些小公司可能不符合在香港二次上市的條件,這些公司受新規則的影響會更大。他説:“這讓我們在考慮買入哪些公司時需要更加仔細的挑選。”

根據Dealogic數據,今年有11家在美國上市的中國公司私有化,總額達167億美元,是2015年以來交易價值和交易量最高的一年。其中許多是因為交投不足和估值低迷而私有化的,但一些分析師指出,如果無法遵守新的審計規則,可能會有更多公司自願退市。

來源:道瓊斯風險合規