遠川研究所:為什麼在牛市裏,窮人反而越來越窮?

【文/安礫、邊江澤等】

通過分析大量來自中國的綜合行政數據,我們記錄了在2014-2015年大牛市與股災期間,中國居民面對的財富不平等現象正在嚴重加劇:在這一時期的活躍交易中,股票市場前0.5%的家庭獲得了收益,而最低的85%的家庭損失慘重,高達2500億人民幣。

相比之下,如果在熊市,資產的差異很難造成如此顯著的回報差異。本文中,我們將提出一系列可能性來解釋這種現象,並探究如此局面背後的深意。

阿爾弗雷多等學者研究證實,過去的五十年間,全球財富不平等現象激增。最引人注目的一點,則是極端高收入人羣的財富份額正在飆升,即便他們只佔總人口前0.01%(Alvaredo et al. 2013; Alvaredo et al. 2018)。

這種財富集中度看似是由於收入分配愈發不公,背後卻有另一個重要的驅動因素:金融投資的收益嚴重不均。正如皮凱蒂的暢銷書《21世紀資本論》中所強調的,第二種差異是激化財富分配不公的重要誘因——“有錢人比別人獲得更高的平均回報是完全有可能的。”

2014-2015:中國股市泡沫破裂

通過本次研究,我們將觀察在中國市場中,股票投資如何讓社會財富變得越來越集中。泡沫與泡沫崩潰的階段值得關注的原因有三點:

首先,泡沫崩盤時期總是伴隨着異常高的交易量和收益率波動,市場大規模洗牌,財富重新分配。

其次,與平靜時期相比,泡沫起落的階段往往輸贏無定。比如,著名的艾薩克•牛頓,人類歷史上最偉大的物理學家和精明的投資者,就一時頭腦發熱,把全部身家砸進泡沫裏,賠了個精光。

數學家、物理學家牛頓

第三,也是最重要的原因,雖然泡沫經濟在發達國家中已不常見,在發展中國家卻仍然異常普遍。

2011年,馬爾門迪爾和納格爾的研究發現,早期的生活經歷對個體具有重大意義,甚至能跨越幾十年來主導我們的經濟決策(Malmendier and Nagel, 2011)。2019年,巴塔林澤(Badarinza) 指出,在發展中國家,反覆出現的極端價格波動,哪怕只是短期現象,也會對數億國民的日常行為和經濟水平產生長遠影響。

於是,我們以2014年7月至2015年12月的中國泡沫破滅事件作為背景。當時,股市起落的激烈程度和過山車不相上下:

從2014年7月初攀升至次年6月12日的峯值,漲幅150%,到當年12月,又暴跌40%。為了將這種極端情況產生的財富再分配與市場條件平靜時期作對比,我們也對2014年6月之前兩年半的數據進行了同樣的分析。

不同類型的投資者

通過上交所,我們獲得了約4000萬賬户的詳細持有量和交易記錄。廣義而言,這些帳户主要分為三類:散户,機構,和企業帳户——企業賬户也包括其他公司的交叉持股和政府資助實體的所有權。在研究開始時,我們又將第一類散户根據深滬交易所的持股總和,加上賬户中的現金持有量,細分為四個類別:低於50萬人民幣(WG1),50萬到300萬之間(WG2),300萬到1千萬(WG3),1000萬以上(WG4)。

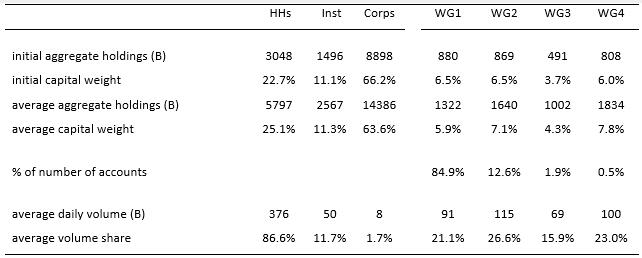

表格1列出了各個投資羣體的賬户價值和交易量(十億人民幣)。總體而言,公司雖然持有市場價值的64%,但只貢獻了總交易額的2%。機構承擔了市場價值的11%和交易量的12%。最後,散户僅佔市場價值的25%,卻佔據了交易量的近90%。

在這些個人投資者中,四個羣體的資本權重和數量份額相對平衡。然而,就賬户數量而言,擁有最微薄財富的羣體是所有家庭賬户的85%,而頂層的0.5%富人們則支配着鉅額資產。

資本流動導致的財富遷移

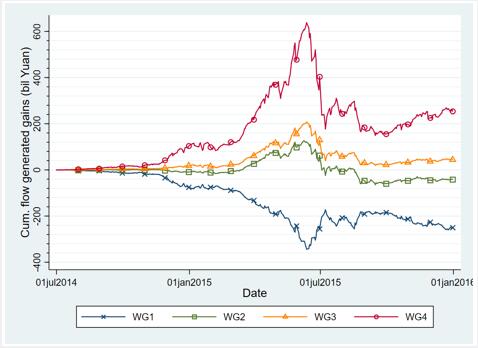

我們將重點研究散户羣體的投資情況,該領域佔總交易量的近90%。如圖1所示,在繁榮時期,收入最高的0.5%的家庭進入了股票市場,而收入最低的85%的家庭減少了他們的股票持有量。高峯期過後不久,富人迅速退出市場,將部分股票出售給較小的個體散户,另一部分則出售給企業。

泡沫崩潰時期的個人投資累積流動交易額

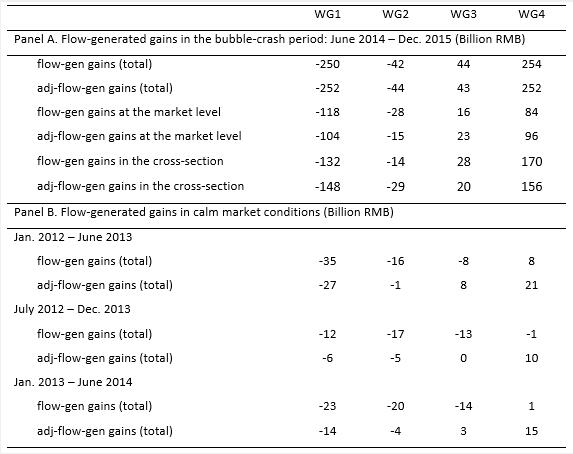

接下來,我們為不同的財富組計算流量及交易產生的收益和損失,如圖2,以相同初始持有量的買入持有投資者作為基準。從2014年7月到2015年12月,收入最低的85%的投資者損失超過2500億人民幣,而在這18個月期間,收入最高的0.5%的家庭卻獲得高達2540億回報。

假設投資於股市的每一元人民幣都追蹤市場指數,我們就可以忽略複雜的投資組合。這時,財富再分配中,約有千億歸因於流入和流出市場的資本,剩餘的1500億人民幣的財富流動就可以是歸為異類投資組合的結果。

這些數字告訴我們,與2014年6月的初始股權財富相比,在18個月之內,流動產生的累積收益,使得最底層的人羣損失了28%的資金,最富裕的羣體卻獲得了31%的收益。

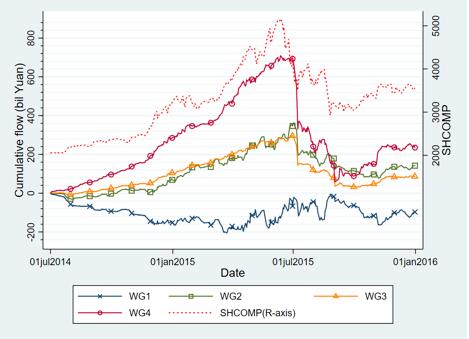

累積流動交易產生的投資收益

與之形成鮮明對比的是,在平靜的市場條件下,財富的重新分配比泡沫破裂時期的財富分配要小一個數量級。如表格2所示,在2014年6月之前的兩年半中的任何18個月內,超富裕人士(在股票財富分配中排名前0.5%的人士)的收益最高為210億人民幣,這意味着他們的財富僅僅增加了3%(與泡沫破裂時期的30%相比)。與之對應,最底層的家庭羣體損失了類似的數量。

波動與平靜市場條件下的流量產生收益

為什麼呢?

對於這些發現,我們考慮了許多可能的解釋。其中,最顯而易見的也許是淨值不同的投資者具有不同的規劃平衡需求。事實上,一個簡單的投資組合選擇模型,只要考慮到股票市場的不同組合,就可以產生部分我們研究中出現的流動模式。

但是,這種再平衡所驅動的交易(更廣泛地説,是任何與實現的市場收益成線性關係的反饋交易策略)僅佔觀察到的各羣體財富轉移的一小部分,甚至不到10%。

與此相反,我們認為家庭投資技能的差異主導了樣本中的財富再分配現象。研究發現,在市場一級的千萬人民幣重組中,近一半是由於小投資者的市場時機不佳。與泡沫破滅之初的投資者相比,選擇在泡沫破滅時期進入市場的人羣往往缺乏經驗,也因此遭受翻倍的損失。

在市場層面上,新進入者僅佔投資資本的18%,卻構成了財富被轉移的30%。這只是一個剖面,卻不難看出最底層的85%的家庭所做的交易使他們的股票收益嚴重萎縮,而最頂層的0.5%的家庭卻總能做出正確預測。

綜上所述,雖然小微投資者和超級富有人羣選股能力在股市平靜時期就存在一定差異,但在泡沫崩潰事件中,時機波動和交易量飆升,這種區別呈數倍放大,導致前者資產不斷蒸發,而財富則被大量集中到超級富有的人羣手中。

進一步推斷

以上結論指出,資金量最大的0.5%的投資者在泡沫破裂事件中大發橫財,而最底層的85%卻代價慘痛。這樣的結果一定程度上暴露出了政策導向的問題。通常,人們很容易認為只要更多參與股市或者其他金融市場,就可以讓國家變得更富裕,更平等,特別是在金融素養和市場參與度普遍較低的發展中國家。但實際情況恰好與之相反。

事實證明,在充滿泡沫和崩潰的金融市場中,如果貧困、財務緊張的羣體盲目參與投資、角逐,反而會導致本就微薄的資產再次縮水。

還有一點需要重視,上文提到,早期不穩定和不寬裕的生活經歷對數十年後的個人經濟決策擁有長期影響。因此,尤其是在發展中國家,政治家和學者有義務向人們強調,雖然對窮人來説積極參與股票市場能讓他們有機會改善生活水平,但是缺乏經驗的盲目投資更容易帶來完全相反的結果。

(文章作者:安礫,清華大學金融學院;邊江澤,對外經貿學院;樓棟,倫敦政治經濟學院及經濟政策研究中心;施東輝,上證交易所及復旦大學泛海國際金融學院。)