瞿新榮:A股震盪後能繼續上漲嗎?

【文/ 觀察者網專欄作者 瞿新榮】

近期A股在3300-3400點之間震盪,給市場帶來了不確定性擾動。隨着7月份社融與信貸增速邊際放緩,市場擔心中國央行貨幣政策邊際收緊會給A股市場帶來壓力。

一般而言,信貸寬鬆伴隨利率下行在很多時候對市場趨勢波動有很重要影響,通俗地講就是“錢多了”,市場會漲。

這個大道理似乎很容易懂,但如何判斷信貸是否寬鬆呢?有時並不簡單,需要觀察整體的背景和具體細節。

不妨先看看過去10年A股隨宏觀政策週期波動的規律,再觀察A股市場當前所處的流動性階段,以思考未來我們所應採取的風險應對。

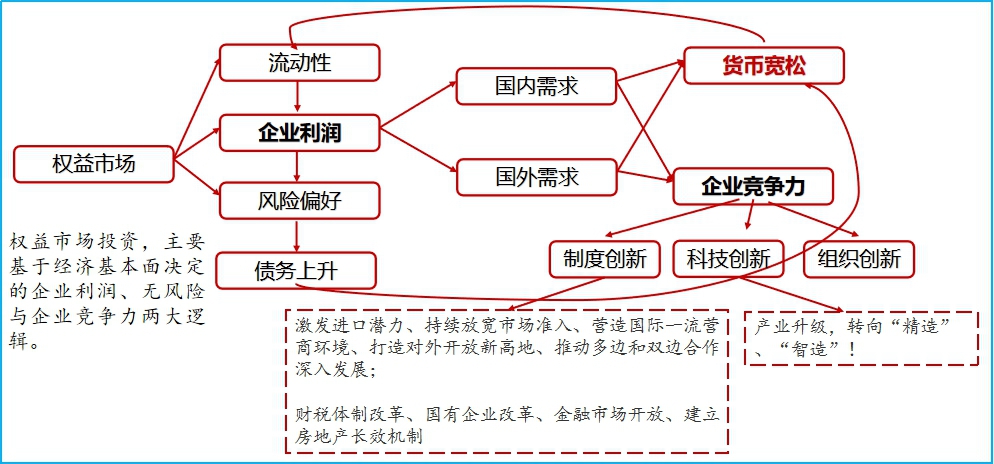

圖:流動性、風險偏好以及企業利潤影響A股市場

歷史的天空:信貸寬鬆利率下行推升A股

過去10年,A股的波動都從來沒有繞開過“貨幣寬鬆一把梭”的邏輯。

2008年9月,為應對金融危機,央行開啓5次降息3次降準,11月,國務院常務會議確定了促進經濟增長十項措施,預計需要資金4萬億,也就是媒體説的“4萬億”刺激方案。

擴張的貨幣政策引發銀行追着企業放貸,積極的財政政策推動基建投資快速起底反彈。

這一輪信貸與財政擴張,對經濟快速提振起到了效果,保護一部分企業使其避免破產倒閉,同時資產價格開啓回升,債券2008年中就率先開啓牛市、接着A股2008年底開始上漲,房價稍稍滯後,2009年初開啓上漲。當時我還在北京讀書,從學生的視角無法理解房價何以如此瘋漲?

貨幣政策寬鬆使銀行到企業,無一不充滿雞血,充分印證了“貨幣寬鬆一把梭”的邏輯,但同時也帶來了產能過剩的問題。

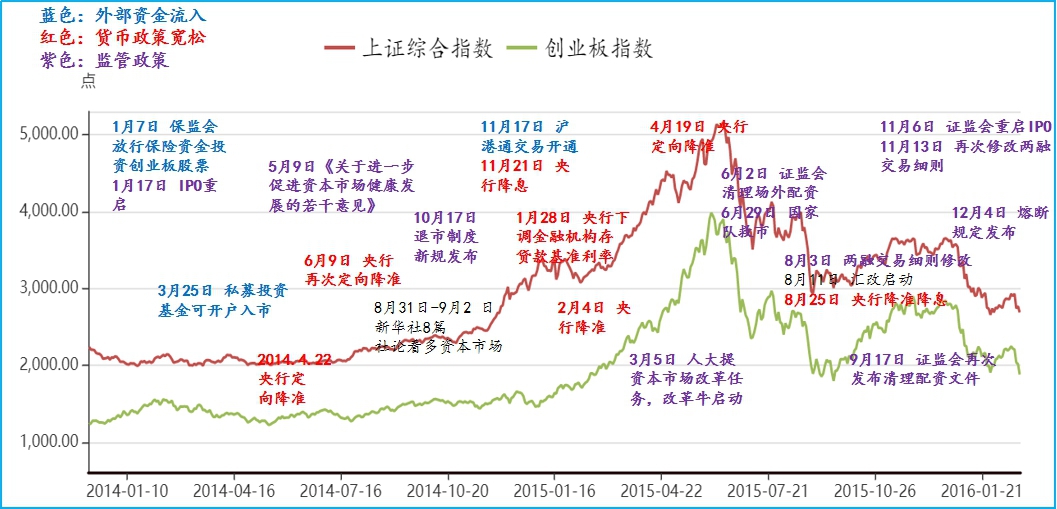

圖:2009年央行連續降息降准以及“4萬億”刺激後的股債市場

2010-2012年,“四萬億”政策下去後,過剩產能先不説,房價“蹭蹭”瘋漲,加上CPI同時增長,經濟出現過熱。

商品房和基建,從來都是國家政策最擅長調控的。2010年4月,國務院下發《國務院關於堅決遏制部分城市房價過快上漲的通知》(“國十條”),抑制房價過快上漲,同時2010年1月開始,央行連續12次上調存款準備金率,10月開始,連續5次上調存貸款利率,開啓貨幣緊縮週期,開始為“四萬億”刺激方案緊急剎車。

那效果是槓槓滴,再次驗證政府有形之手的強大威力,和“貨幣政策收緊就休息”的投資邏輯。

房價2010年4月份開始掉頭向下,上證綜指同時期開始下行,債券市場6月份開始走熊。

圖:2010-2012年,A股短期反彈,趨勢下降

時間到了2012-2013年,貨幣政策一收緊,GDP和工業增加值就掉頭向下。在2010年1月央行剛開始收緊貨幣政策,5個月後,2010年2季度,GDP增速開始跟房價一起掉頭向下,到2012年1季度GDP增速下行更加明顯。

央行看到此時CPI已有下行、房價也得到了控制,同時為維護經濟增長,又開始降準。

2011年12月開始,央行連續三次下調存款準備金率至20%,兩次下調存款基準利率至3%。緊接着,房價從2012年8月份開啓上漲,一直漲到2013年底。上證綜指和債券市場反覆波動,市場預期較為混亂,除了2012年底上證綜指小幅反彈,債券市場在2012年上半年短期走牛後,全年呈震盪行情,因為預期經濟會迅速企穩,2013年走出了一波熊市。

實際上,雖然2012年初,央行有降息降準的動作,但是由於“4萬億”導致的投資過熱,監管政策依然是收緊——監管部門阻止銀行向基建(主要是地方政府融資平台)、地產融資,但“4萬億”時開啓的項目不能説停就停(否則很多斷頭路、爛尾樓),很多項目繞道“非標”向銀行融資,導致2012年開始信託貸款、委託貸款快速上升。

2012-2013年,明松暗緊的貨幣與監管政策,導致股市、債市的波動“撲朔迷離”。

2013年底到2014年,貨幣政策並沒有升息升準,也沒有提高公開市場回購利率,從表面上看,似乎沒有什麼大變化。那麼為何房價開始下行,而國債開啓走牛行情了呢?

這就體現出開頭説的具體細節的重要性,它跟貨幣供應明松暗緊有關。

雖然,我們看到貨幣政策名義上並沒有轉向,但2013年3月,銀監會頒佈《中國銀監會關於規範商業銀行理財業務投資運作有關問題的通知》(8號文),規定商業銀行理財資金投向非標資產,不得超過理財總額35%,也不能超過銀行總資產4%,這一規定限制了銀行繞道“非標”對房地產、基建資金供給,導致資金的實際供給是偏緊的。從銀行間債券質押式回購利率來看,質押回購利率2013年全年上行,尤其是監管趨嚴情況下6月份出現“錢荒”事件。

在資金供給緊縮的環境下,國家對房地產依舊穩中偏緊的政策。2013年2月,國務院發佈《國務院辦公廳關於繼續做好房地產市場調控工作的通知》(“國五條”),再次重申堅持執行以限購、限貸為核心的調控政策,堅決打擊投資投機性購房,並且繼2011年之後再次提出要求各地公佈年度房價控制目標;3月,提出要抑制房地產投機,增加中小型住房供給;同時3月8日房地產税擴圍試點暫停,整個房地產税沸沸揚揚圍繞2014年轉了一整年,也是房價萎靡的一個原因。

國家的強烈調控讓不少買房者認為國家金融去槓桿啓動,房價會再繼續下行。消費者觀望情緒和地產商資金緊張,導致2014年的房地產市場供需兩不旺。

嚴監管導致銀行向基建、地產資金輸送遇到障礙,經濟萎靡下行,也加劇了市場對經濟進一步下行的預期,債市開始走牛,而上證綜指醖釀着貨幣寬鬆開始猛幹一把的預期。

圖:2014年開啓貨幣寬鬆預期,A股逐漸見底

2014年底,確實如市場所料,經濟下滑加速。GDP同比增速從2014年底的7.3%一下子降到2015年一季度的7%。

央行2014年11月底開啓降息,2015年連續6次降息5次降準,同時開啓地方債置換。按照“貨幣寬鬆一把梭”原則,2015年市場股債雙牛,直到2015年7月股市因為配資“太狂躁”而出現“股災”。房地產同樣,2015-2016年猛漲。

2016-2018年,基建和地產的快速發展,雖然一定程度助力了GDP增速企穩,但同時埋下了高槓杆和風險泡沫的隱患。2015年12月,中央經濟工作會議提出了“三去一降一補”的五大任務,開啓了2016年開始為期三年的金融去槓桿、企業去槓桿。在此輪去槓桿週期下,銀行表外融資下滑,“緊貨幣”形成企業債務危機增加,中小民營企業槓桿越去越高,形成“國進民退”格局。疊加貿易戰影響,經濟增速下滑壓力增大,市場的投資者們重又準備着“貨幣寬鬆一把梭”的邏輯。

過去十年的政策與資產波動的週期,充分驗證了貨幣週期與資產價格的週期波動。

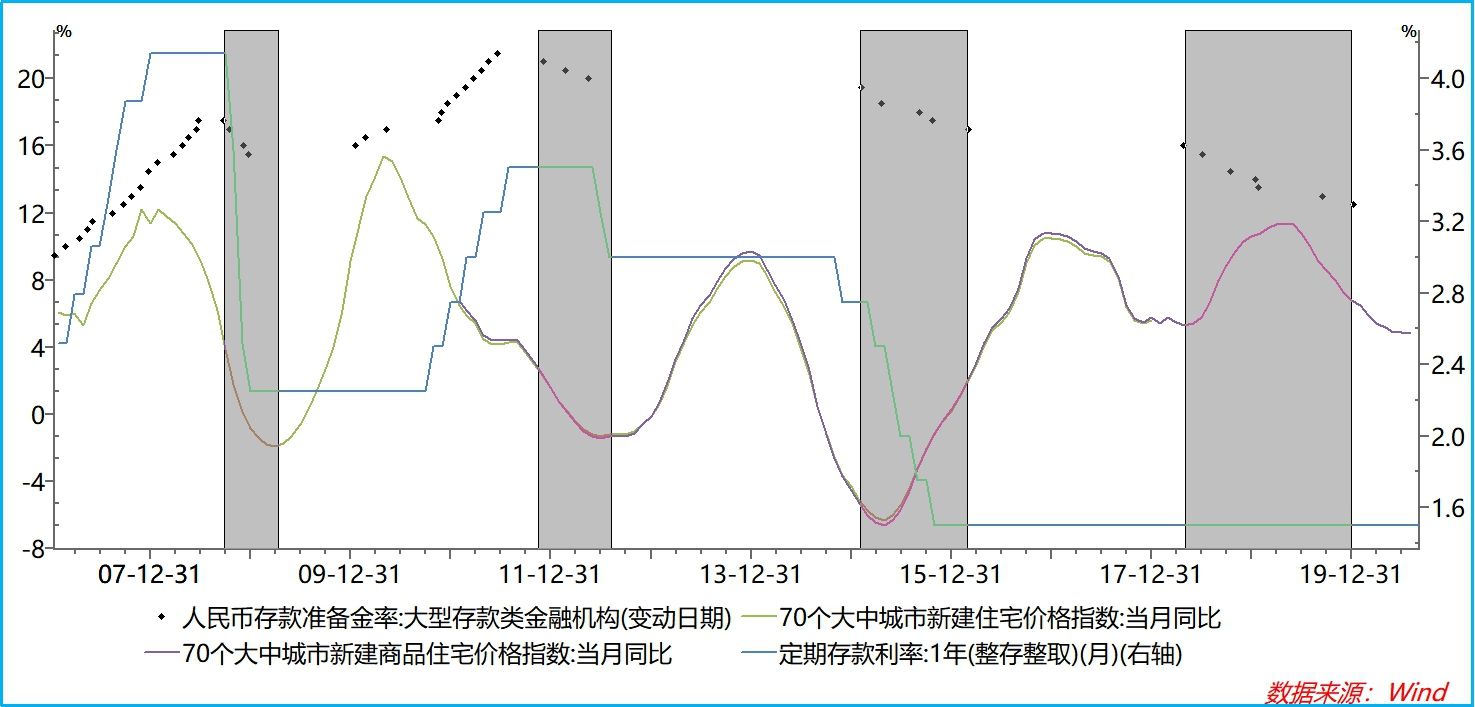

圖:2008年來的貨幣政策波動與房價(陰影部分對應降息降準週期)

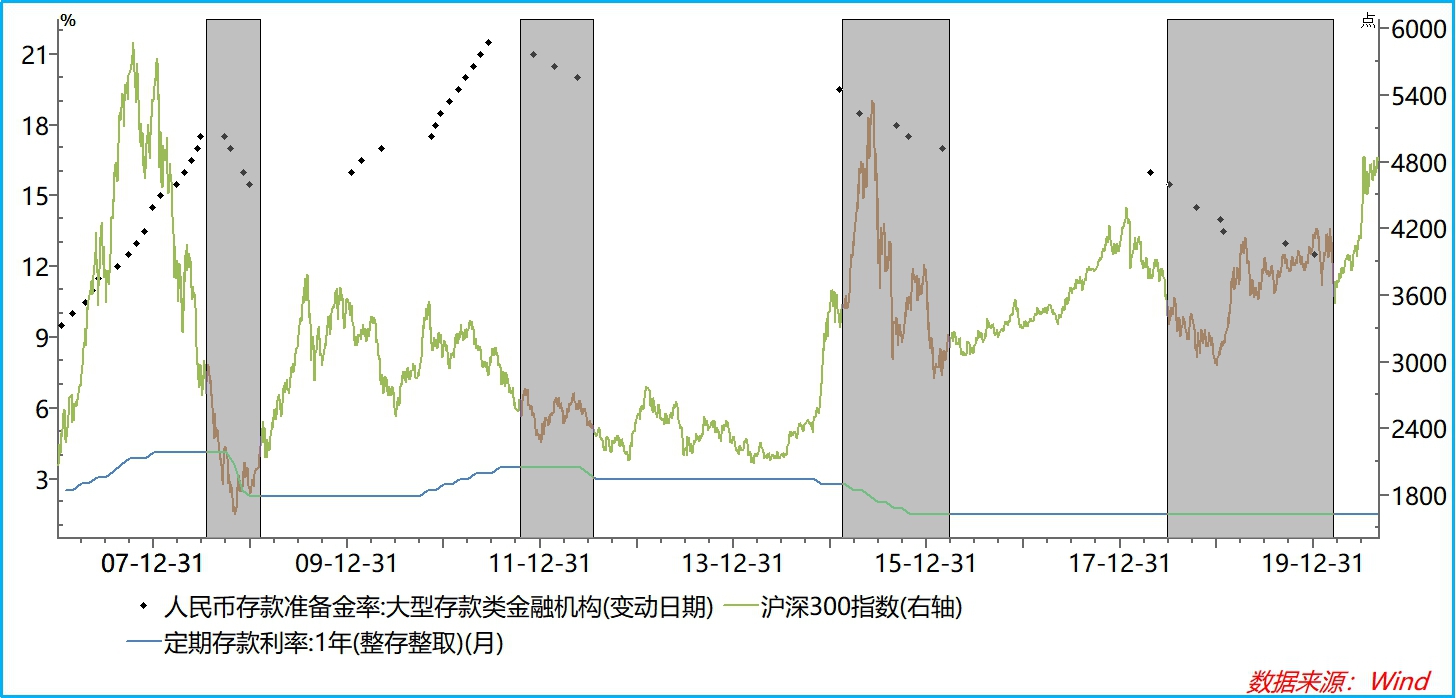

圖:2008年來的貨幣政策波動與股價(陰影部分對應降息降準週期)

歷史不會重演,但總是押着同樣的韻腳!

央行降息降準給市場上漲帶來利好,反過來,貨幣收緊,將給市場帶來利空。未來央行將如何決策,貨幣政策和監管政策會不會因為槓桿風險問題而再次趨嚴?當前央行會不會收緊流動性從而壓制A股上漲?

當前依然處於央行降息降準週期

關於當前貨幣政策最重要的定調是7月30日政治局會議,會議在貨幣政策上取消了“降息降準、再貸款等手段”的描述,強調貨幣政策“更加靈活適度、精準導向,保持貨幣供應量和融資規模合理增長”,市場解讀是整體上比較珍惜當前貨幣政策空間,但不排除下半年可能還會降息降準。

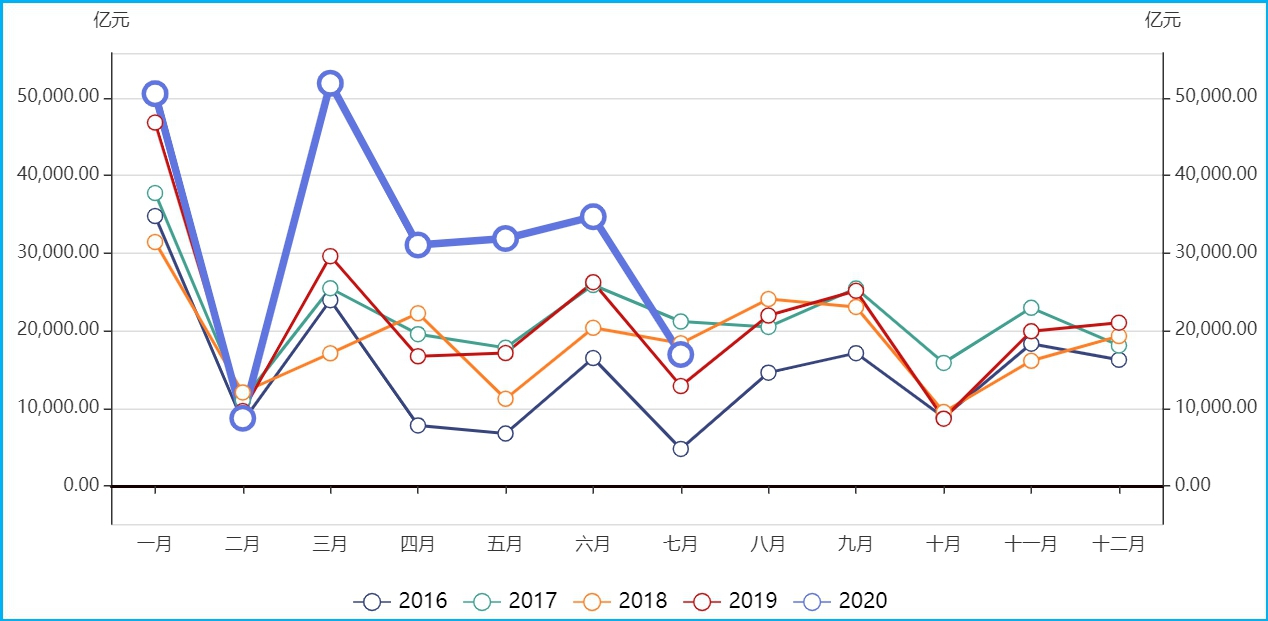

但緊接着8月12日央行公佈7月份信貸數據邊際收緊:7月末,廣義貨幣(M2)餘額212.55萬億元,同比增長10.7%,增速比上月末低0.4個百分點;7月份人民幣貸款增加9927億元,同比少增631億元,預期1.2萬億,前值1.81萬億;新增社融1.69萬億,預期1.85萬億,前值3.43萬億。

信貸和社融增速7月就開始回落,加劇了市場對貨幣收緊的擔憂。

但實際上,新增社融與信貸只是屬於季節性回落。7月M1同比增長6.9%,增速分別比上月末和上年同期高0.4個和3.8個百分點,M1增速擴大對房地產與股市形成利好。

圖:7月份新增社融、信貸屬於季節性回落,預計8月新增社融會增加

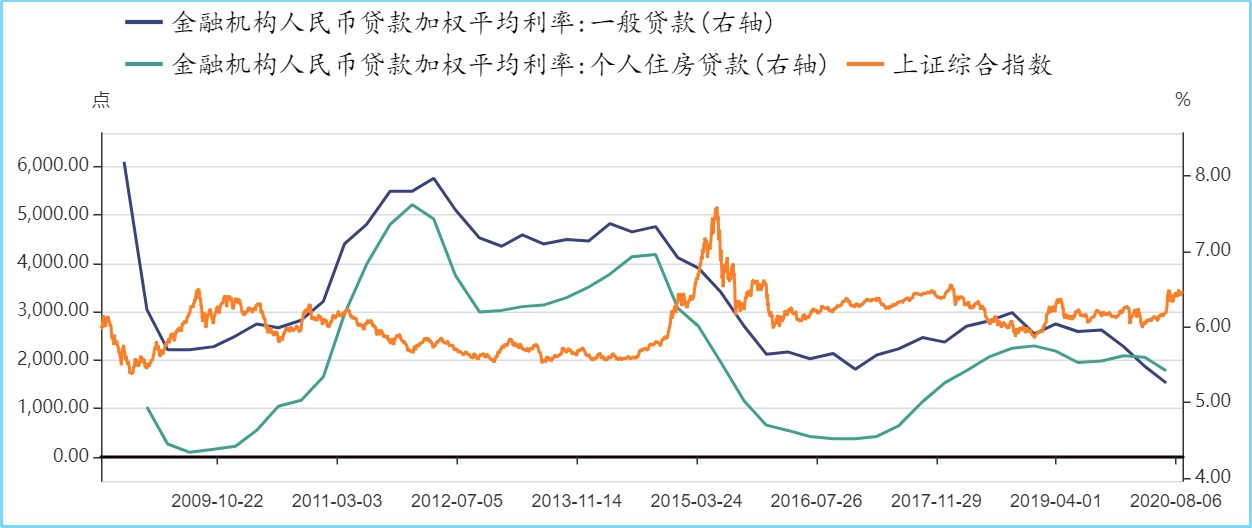

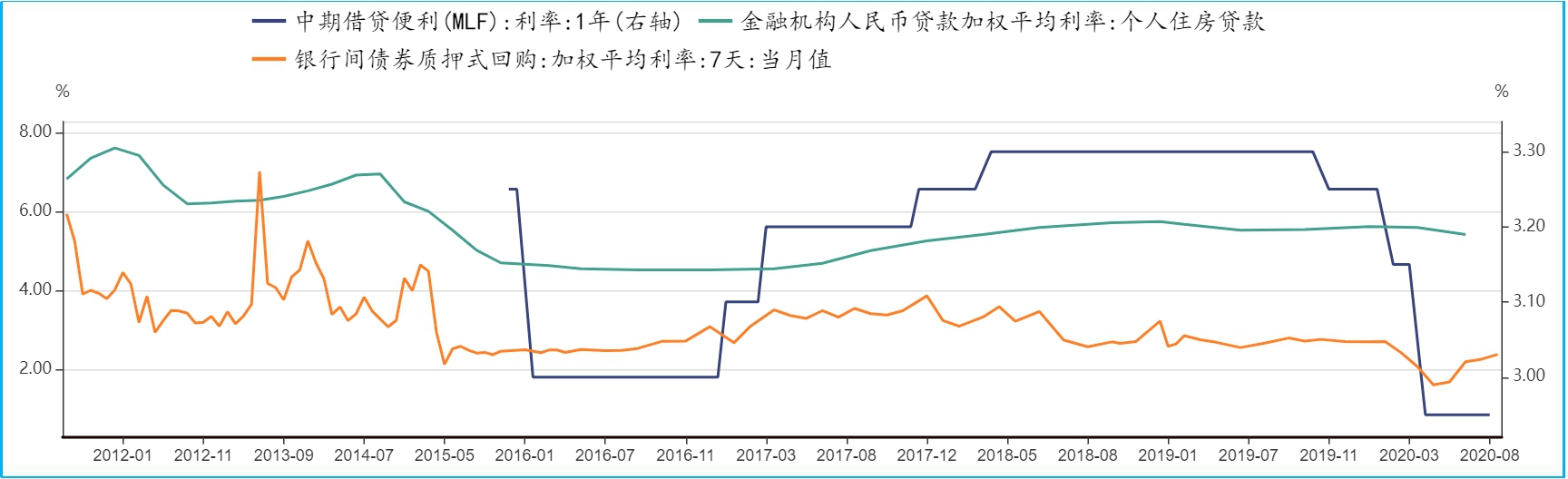

同時從央行的7天逆回購利率、1年期MLF利率來看,央行也並沒有開始收緊利率。

整個金融機構人民幣貸款加權平均利率的下降甚至超過了想象:一般貸款利率13年來首次低於個人住房貸款利率。一般來講,個人住房貸款利率信用風險是最低的,但貨幣寬鬆引導銀行向企業讓利增加信貸投放,居然使得加權平均利率低於個人住房貸款加權平均利率,可見整個信貸增加利率下行的強度之大,對於股市來講,這是一個看漲的信號,對整個市場來講是比較有利的。

圖:利率下降時期對市場比較有利

除了利率沒有出現收緊跡象,央行貨幣乘數沒有出現收緊信號。信貸規模的增加主要取決於基礎貨幣和貨幣乘數——也即所謂銀行存款準備金率,從當前階段來看,全球寬鬆的背景下,央行並沒有必要急於提高存款準備金率,降低貨幣乘數。

圖:7月央行貨幣乘數創新高對股市上漲形成支撐

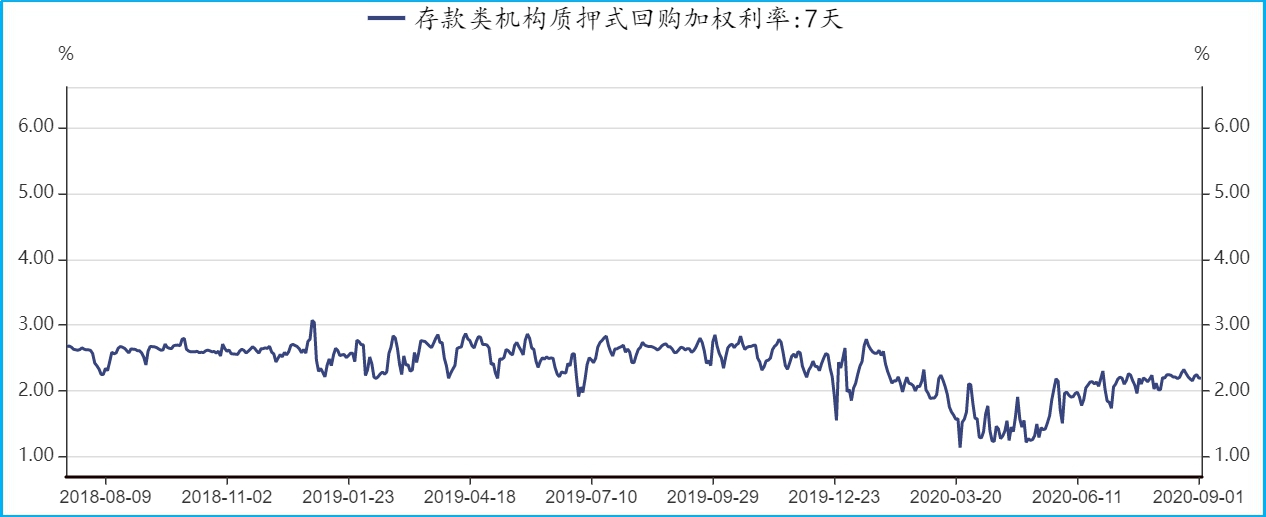

整體來講,當前整個貨幣流動性還是比較寬鬆的。唯一可能邊際收緊的跡象,就是央行通過OMO公開市場操作來影響的存款類機構質押回購利率(DR007)自5月份以來略有上行,增加了市場對央行流動性收緊的擔憂,但最近走勢開始平穩甚至略有下降。

圖:存款類機構質押回購利率5月份以來略有上行

央行何時會收緊貨幣?

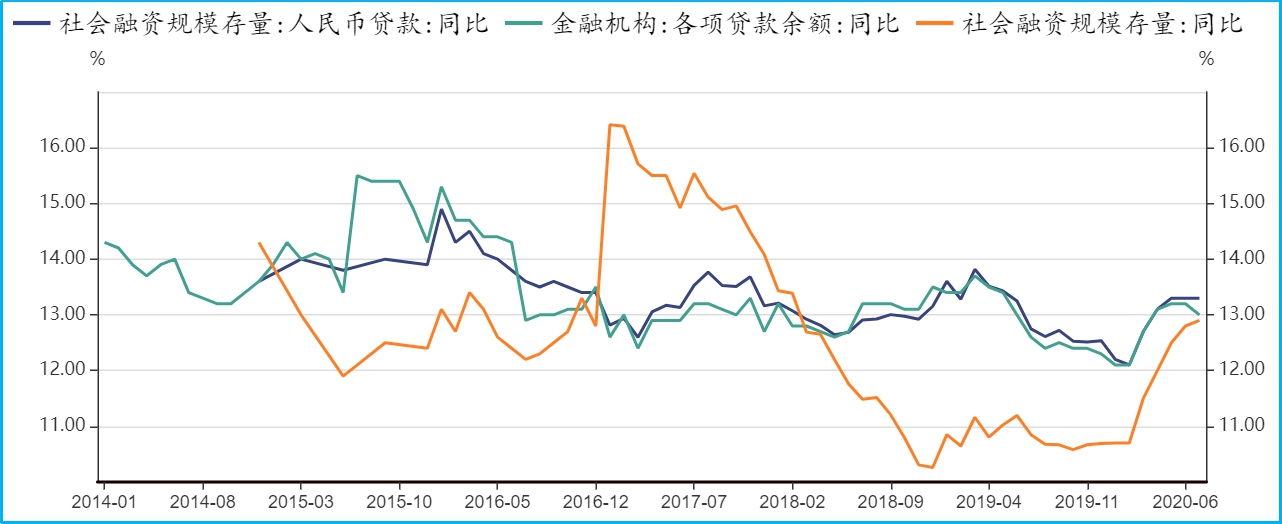

2018年是一次典型的流動性收緊,體現在信貸規模下降和利率上升。2018年銀行去表外融資,導致銀行信貸增速雖然沒有放緩,但整個社融增速從2017年以來持續下行(下圖),使得信用收縮,企業利潤下降,整個A股進入一個熊市。

圖:2017-2018年,去槓桿去表外融資,社融存量同比增速下降

圖:2018年,DR007、MLF以及貸款加權平均利率收緊

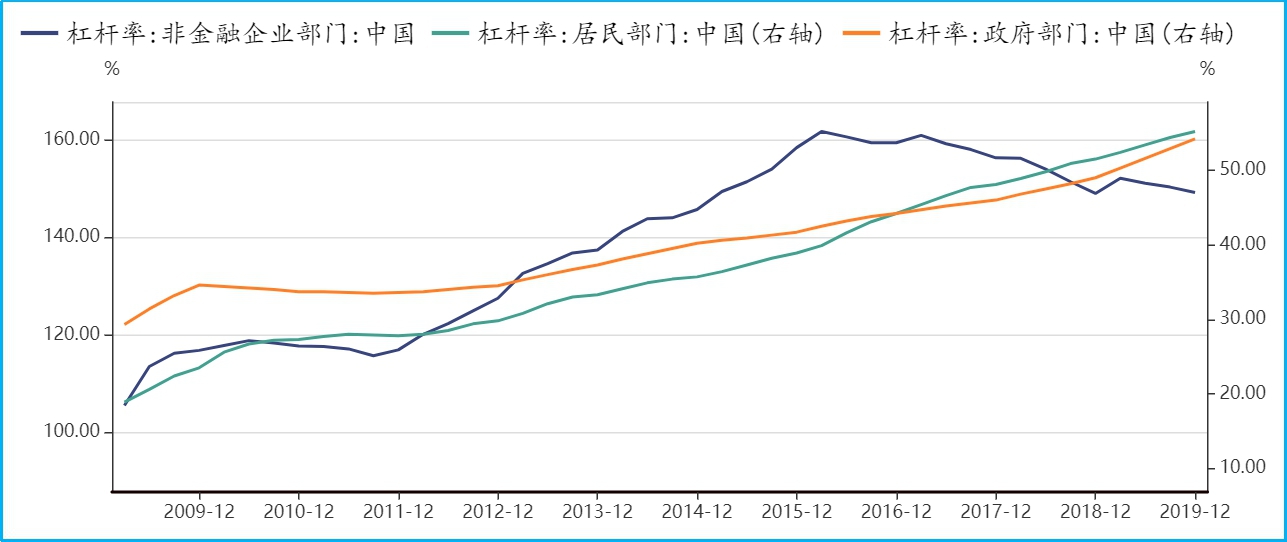

當時貨幣收緊的背景是2016-2017年美國及全球經濟復甦,以及中國對地產政策放鬆後經濟復甦,宏觀槓桿率快速上升。國家政策層面在經濟復甦、企業及政府槓桿率上升背景下提出“三去一降一補”,強調金融去槓桿到企業去槓桿,主動收縮資產負債表,導致信用擴張增速回落。

圖:2016年以來中國3部門槓桿率快速上升

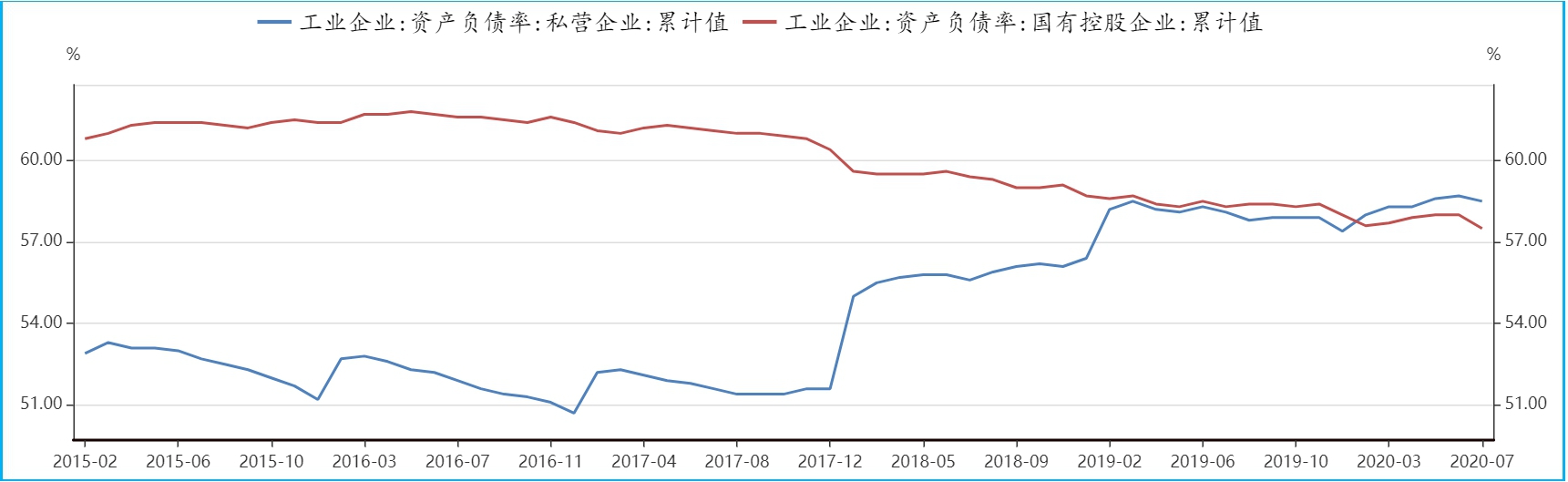

經過“三去一降一補”後,中國整體企業部門的槓桿率有所控制,這為當前的貨幣政策寬鬆贏得了條件(下圖)。

圖:當前民營與國有企業槓槓率穩定回落

另外,全球央行持續貨幣寬鬆,疊加中美10年期國債利差已經到了歷史高點,人民幣匯率不存在貶值預期,從國際形勢來看,中國央行也沒有必要收緊貨幣,當前央行首要目標應該還是就業與經濟增長,而非通貨膨脹、國際收支平衡與金融風險,這一點央行在2020年8月出的《貨幣政策執行報告》中基本已經明確。

所以來講,只有當經濟持續復甦乃至過熱,就業穩定、CPI超預期上漲,或者人民幣匯率超預期貶值,又或者有發生金融危機的風險,這時候央行才有可能信貸收緊同時提升利率,實施貨幣收緊政策。

本文系觀察者網獨家稿件,文章內容純屬作者個人觀點,不代表平台觀點,未經授權,不得轉載,否則將追究法律責任。關注觀察者網微信guanchacn,每日閲讀趣味文章。