金融支持實體經濟力度持續加大

作者:陈果静

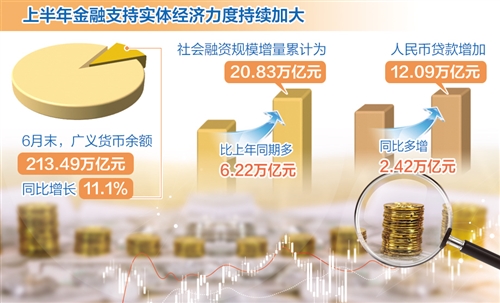

原標題:上半年新增信貸超12萬億元、M2連續4個月兩位數增長 金融支持實體經濟力度持續加大

7月10日,中國人民銀行舉行了上半年金融統計數據新聞發佈會,會上發佈的金融數據格外亮眼。

有3組數據均明顯高於去年同期水平:6月末,廣義貨幣(M2)餘額213.49萬億元,同比增長11.1%,已經連續4個月保持兩位數增速;上半年社會融資規模增量累計為20.83萬億元,比上年同期多6.22萬億元;上半年人民幣貸款增加12.09萬億元,同比多增2.42萬億元。

央行調統司司長阮健弘表示,上半年金融對實體經濟支持力度比較大,而且在持續加大,具體表現就是總量指標廣義貨幣供應量和社會融資規模增速明顯高於去年,全社會流動性合理充裕。

小微企業和製造業貸款大增

上半年,社會融資規模和信貸均大增。那麼,錢都去哪兒了?有人擔心信貸會流向房地產行業。

今年前5個月,普惠小微貸款保持較快增長,製造業貸款增速創下2011年2月份以來新高。

央行金融市場司司長鄒瀾介紹,截至5月末,普惠小微貸款餘額12.9萬億元,同比增長了25.4%,增速高於人民幣各項貸款的增速12.2個百分點。前5個月增加的普惠小微貸款為1.4萬億元,同比多增長5381億元。

製造業貸款增速更是創下新高。截至5月末,製造業中長期貸款餘額為4.28萬億元,同比增長19.6%,增速創2011年2月份以來新高。其中,高技術製造業中長期貸款同比增速40.9%,延續了過去幾年的高速增長態勢,與去年同期相比,增速又提高了2.5個百分點。

鄒瀾介紹,商業銀行對房地產行業新增貸款佔各項貸款增量的比例逐年下降,今年前5個月這一比例已降至25%,而前些年曾高達43%、44%。

企業信貸供需兩旺

金融支持力度不斷加大,企業信貸需求如何?

“企業信貸供需兩旺。”阮健弘介紹,近期央行對全國300多個地市進行了信貸需求調查。調查結果顯示,金融機構審批貸款的提款率上升比較明顯;所調研銀行當前已審批的企業貸款規模大體上超過了去年前三季度水平;企業資金需求也比較旺盛,提款率比去年高5.1個百分點。

“從結構上來看,當前信貸供給較好地匹配了企業流動性需求和全社會抗疫資金需求。”阮健弘表示,受疫情影響比較大省份的銀行基本上是應貸盡貸、應貸快貸。

比如,湖北省在工作日減少較多的情況下,審批貸款已經超過了去年前三季度。中小企業貸款提款率比去年上升7.1個百分點,基礎設施行業貸款提款率比去年上升了6.5個百分點。受疫情影響比較大的行業,如租賃和商業服務業、衞生和社會工作業,貸款提款率分別比上年上升11.1個百分點和9.5個百分點。

部分政策工具完成使命後退出

今年以來,為應對疫情衝擊,貨幣政策工具使用較為頻繁。央行貨幣政策司副司長郭凱表示,特殊的、階段性的工具在完成使命後將退出。

郭凱表示,今年以來,我國貨幣政策有兩條主線:第一條主線是正常的貨幣政策逆週期調節,通過總量、價格、結構工具支持實體經濟,使貨幣信貸能夠為經濟復甦提供足夠支持;第二條主線是針對疫情出台的一些特殊的、階段性的貨幣政策工具。

“根據疫情變化,這些政策措施完成使命後就退出了。”郭凱表示,今年2月份出台的3000億元專項再貸款,已完成使命退出;春節後開市前兩日超常投放的1.7萬億元流動性,隨着金融市場交易恢復正常運轉,也不再超額投放流動性;5000億元支持復工復產的再貸款再貼現政策,到6月30日也完成了使命。

不過,這並不代表貨幣政策收緊。“貨幣政策立場仍然是穩健的,貨幣政策更加靈活適度。”郭凱表示,現在貨幣政策更加強調“適度”。一是總量上要適度。信貸投放要與經濟復甦節奏相匹配,信貸投放節奏快於經濟復甦就會產生資金淤積,出現信貸資金無法有效使用的問題;二是價格上要適度。一方面要引導融資成本進一步降低,向實體經濟讓利,另一方面也要認識到,利率不是越低越好。利率如果嚴重低於與潛在經濟增長率相適應的水平,就會產生套利和資源錯配問題,也會產生資金可能流向不該流向領域的問題,所以利率要適當下行,但也不能過低。

中國人民銀行行長易綱近期表示,貨幣政策還將保持流動性合理充裕,預計帶動全年人民幣貸款新增近20萬億元,社會融資規模增量將超30萬億元。