華為臨陣換帥,雲市場掀起“三國殺”_風聞

新熵-新熵官方账号-拒绝冗余,洞察商业变量,探寻商业本质。2021-01-31 20:59

“餘承東這次還能力挽狂瀾嗎?”

“走着看,餘還是有本事的。”

近日,據《財經》報道,華為消費者BG總裁餘承東將兼任華為Cloud & AI BG總裁(含Cloud BU)。這則消息目前已經獲得多方證實,不出意料,華為官方的任命將在2月份對外宣佈。

這次任命後,餘承東將掌管着華為三塊核心業務:華為消費者事業部、華為雲與計算事業部、智能汽車解決方案BU業務線,從業務領域上就能看出餘承東的重要程度。也難怪有人評論道,“任是把餘當接班人培養”。

餘承東對於華為確實十分重要。在華為內部,有“聖無線,神終端”的説法,餘承東正是無線部門和終端手機業務的關鍵人物。

1993年,從清華大學畢業的餘承東加入華為,參與了華為CC08數字交換機的研發,逐漸成為華為無線部門的關鍵人物。此外,華為消費者業務也是在餘承東手上壯大起來的。2011年,餘承東接管消費者業務。上任後,餘承東砍掉了華為80%的低端機,提出用高端機重塑華為品牌。雖然在當時受到很多阻力,但後來手機業務卻逐漸成為華為的核心支柱之一。

單從這點來看,這次任命,既可以説是餘承東個人的“進階之戰”,同樣也是華為雲向整個雲計算市場發起進攻的號角。但很顯然,華為雲此次調整勢必引來阿里雲、騰訊雲等頭部選手的重點關注。

| 01 尷尬的“黑土地”

此次人員調整早有徵兆,2020年12月30日,華為「心聲社區」發佈了任正非在企業業務及雲業務彙報會上的發言。

談到華為雲業務應該如何在阿里、亞馬遜一眾廠商中突圍,任的原話是,“內部統一組織,是靠打勝仗來牽引的,在打勝仗中不斷來組合隊列。從小交換機開始,從傳輸開始,從2G無線網開始,從簡單的路由器開始……無不是用勝利來牽引”。

這句話進一步可理解為——華為雲需要用勝利來證明自己,或者説,華為雲目前缺少勝利成果。

因此此次發言,被不少人解讀為任對華為雲業務感到不滿。

而在這篇文章發出後,「心聲社區」論壇成員「藍血十劫」的回帖獲得了最高贊,他認為華為雲的問題不只出在業務方面,更在於管理上,“沒有一波敢打敢衝,有成功慾望的人被提拔起來,業務怎麼可能梳理清楚呢。整頓業務前首先還是先整頓一下班子吧!”

此前在2018年7月18日,任正非在華為GTS人工智能實踐進展彙報會上表述到,“在人工智能和雲的建設上,華為公司落後於時代,但是我們現在不能泡沫化地追趕。雲,我們的追趕方法是做‘黑土地’,打通基礎平台,讓千萬家公司都可以來這塊‘黑土地’上種‘莊稼’”。

如今來看,這塊被寄予希望的“黑土地”還沒有肥沃起來。實際上,華為是國內最早涉及雲計算領域的科技公司之一,但云業務的發展卻充滿荊棘。

華為雲的發展經歷了三個階段,第一個階段是在2010年-2015年。2010年,華為發佈了雲計算戰略及其端到端解決方案,並啓動了“雲帆計劃2011”,當時在國內涉及雲業務的廠商屈指可數,但華為雲並沒有藉助先發優勢大力推廣。直到2015年的4月,華為才宣佈進入公有云市場。時任華為企業雲服務總裁的楊瑞凱曾表示,“只有38米的舞台,華為整整走了4年”。

造成這種局面的原因有很多,最主要的或許是華為自身業務的導向問題——華為自身有運營商業務,但彼時運營商也在做公有云,為了不跟自己的客户競爭,華為被迫放慢公有云的腳步。

第二個階段是2016年-2019年,華為已經意識到雲業務的重要性。2017年3月,專門負責公有云的部門Cloud BU成立,同年8月28日,任正非又簽發一份“關於Cloud BU組織變動的通知”,Cloud BU正式遷移至華為集團下,成為一層組織。

除了組織架構上的調整,一向低調的任正非也頻頻露面,2017年初,任正非開始出現在各種雲業務簽約會議上,像極了此前為阿里雲“奔波勞碌”的馬雲。

其中涉及最多的問題便是公有云和私有云之間的對立,在華為,公有云和私有云是由兩撥人在做,但兩個業務之間卻各有衝突,不利於雲業務的發展(直至2020年5月,華為雲業務總裁鄭葉來在華為政企雲發佈會上表示,私有云團隊跟Cloud BU的公有云團隊已經整合成混合雲產品部)。

而第三個階段,是在2020年之後。2020年初,華為對內部組織架構進行了新一輪的調整,調整後,Cloud&AI BG成為繼運營商BG、企業BG、消費者BG外,華為的第四大BG。這次任命餘承東為雲業務扛鼎,自然是想賦予華為雲更重要的使命。

就在近期,華為在經歷榮耀出走後,又傳出了“華為將會分拆手機業務”的傳聞,事後華為雖然直接否定了該消息,但完全沒有擋住大眾的猜測。

很明顯,在如今運營商業務增速放緩,手機市場份額大幅萎縮的背景下,華為雲將承擔第二增長曲線的角色。

| 02 不公平的攻擂戰

“沒有人能夠記住世界第二,只能記住第一。”這是餘承東自我標榜的信條。對於華為而言,選擇餘承東來為雲業務扛鼎,華為雲的野心自然是成為市場份額第一。

此次餘承東負責的Cloud & AI BG,包括Cloud BU、計算產品線(服務器等)、存儲與機器視覺產品線。服務器方面,根據IDC第三季度數據顯示,華為服務器佔全球市場份額為4.9%,位居第五位,收入為72億元。存儲業務上,華為位居全球市場第四位,市場份額為9.4%,收入為41億元。

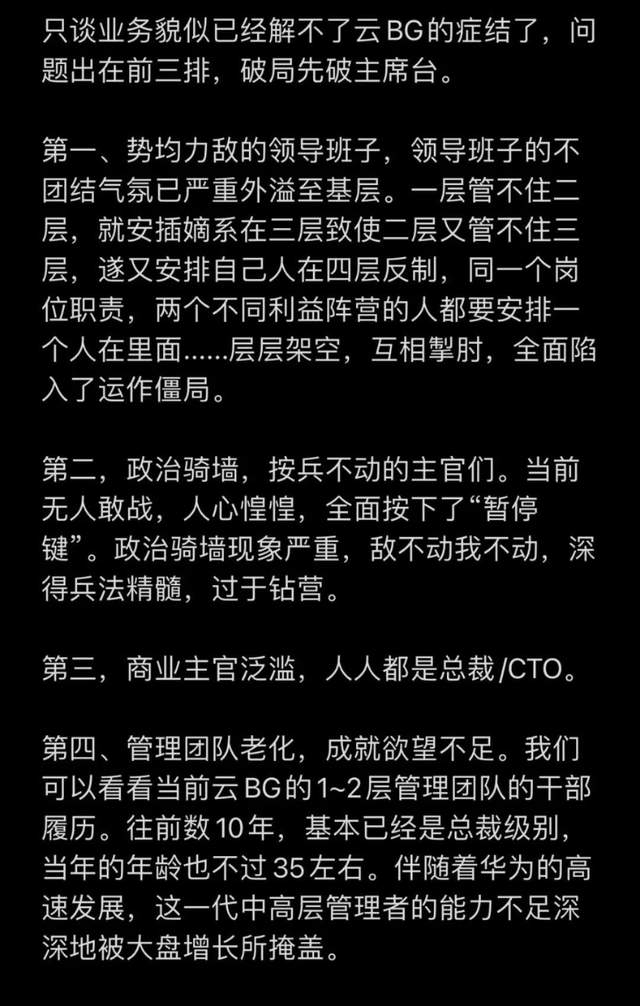

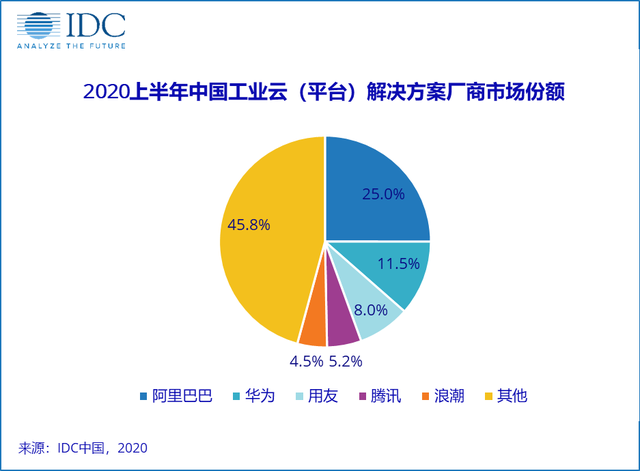

在最為核心的雲業務上,據IDC發佈的《中國公有云服務市場(2020第一季度)跟蹤》報告顯示,2020年第一季度,華為雲在中國公有云IaaS+PaaS市場份額為8.6%,位列阿里雲和騰訊雲之後排名第三位。此前,華為雲放言:“三年幹掉阿里,躋身世界雲五強”。但三年時間已過,與阿里雲42.4%的市場份額相比,華為雲差距甚大。

對於華為雲而言,如今想要獲得更大的市場份額就需要與其他頭部選手短兵相接。但難就難在,雲計算本身就是屬於一個馬太效應加劇的市場,強者恆強。

由於雲計算自身的特性,核心技術涉及範圍十分廣泛,涵蓋計算虛擬化、軟件定義網絡、軟件定義存儲、超融合架構、容器、數據庫、微服務、DevOps、雲安全等眾多領域。再加上雲相關技術更新快,創新技術層出不窮,因此企業需要持續投入鉅額的研究成本。不僅如此,雲計算廠商還需要根據客户要求快速進行針對性的研發並不斷提升產品,這對於對企業產品更新速度提出了較高的要求。

這樣的背景下,企業不僅需要持續進行資源投入,還需要面臨回報週期長的窘境,因此市面上的雲計算廠商普遍處於虧損狀態。以阿里云為例,其已經連續幾年位於國內雲市場份額上第一,但阿里雲至今為止還沒有實現盈利。對於華為雲同樣如此,截至目前,華為雲沒有單獨披露雲計算收入規模,但同理,佈局雲業務就意味着要面臨長時間的虧損。

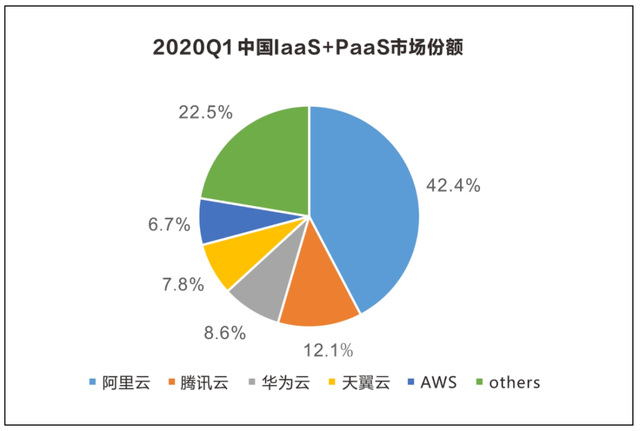

而更嚴峻的情況是,在雲業務長期處於虧損下,華為雲或許還將面臨另一種競爭形式——降價。過去十年,亞馬遜AWS 降價數十次,國內阿里雲也曾在2015年一共實施了17輪降價。

此外,雲計算市場的生態建設同樣十分重要,生態建設的豐富程度為基礎設施層面的IaaS服務提供更多的擴展可能性。

據國泰君安的產業調研顯示,某頭部公有云廠商客户結構中,前五大客户主要來自於其戰略投資企業,佔比達到10%-20%。其中,SaaS是相關生態建設的重要組成部分。以阿里和騰訊為例,旗下都投資了大量細分場景下的SaaS生態公司,例如阿里旗下的釘釘,騰訊旗下的企業微信。華為旗下同樣有華為雲welink,但和在生態建設上不斷髮力的釘釘、企業微信相比,華為雲的生態優勢漸弱。

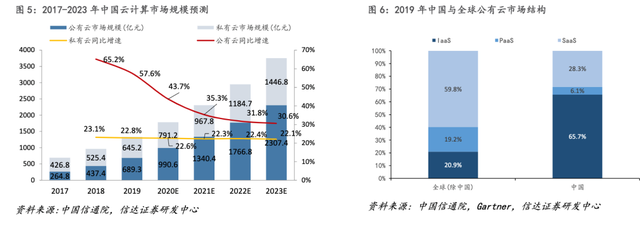

這裏需要補充的是,由於國內外生態環境不同,國內雲計算仍然以IaaS為主,IaaS佔比約為68%,而國外的雲計算以SaaS為主,SaaS佔雲計算的比重為60%以上。但總的來看,未來雲計算的趨勢是IaaS向SaaS匯合。

至於華為雲的“硬件基因”——華為以硬件起家,但云計算考驗的是軟件與服務的能力。和以上問題一樣,同樣將是華為雲的一大軟肋。

| 03 新的賽點

如今,“上雲”已經成為全球範圍內數字化轉型的必經之路,無論是國外的巨頭亞馬遜、谷歌、IBM、微軟,還是國內巨頭百度、阿里、騰訊、華為等,一致地把“雲”當作是未來發展的重點,其市場前景將遠遠超過計算機、互聯網、移動通信和其他市場。

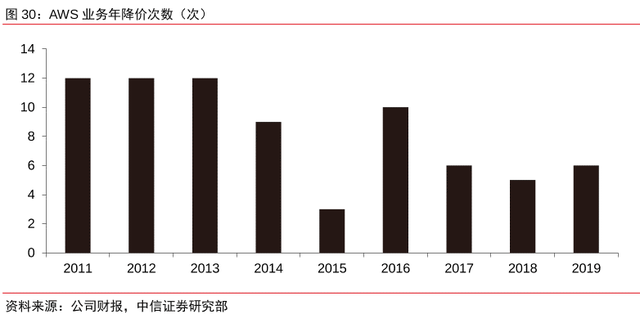

但在雲計算發展數年後,截至2019年,全球雲計算滲透率超10%,而我國雲計算滲透率才堪堪5.2%。隨着雲計算滲透率不斷提升,雲市場規模同樣會擴大,不同領域的提升空間相應不同。

據Frost & Sullivan數據,互聯網等新興行業(包括電商、社交通訊、O2O、視頻、遊戲、直播等細分領域),2018年雲計算市場規模約為367億人民幣,預計2023年將達到794億人民幣,有超過一倍的提升空間。傳統行業(包括公共服務、金融、傳統製造業、能源化工、教育、醫療等),2018年市場規模約為794億人民幣,預計2023年將達到2916億人民幣,具有接近三倍的提升空間。

對於華為雲來説,和處在國內雲計算業務第一梯隊的阿里雲、騰訊雲相比,阿里雲在電商、O2O、數字營銷、AI、金融、電子政務、智慧城市等各方面都有涉獵;騰訊雲收入主要來自遊戲、視頻、電商、O2O等諸多領域。華為的優勢在於服務行業企業的能力,不同於阿里和騰訊等公司從消費級層面入手,華為雲業務涵蓋了通信、消費電子、車聯網、能源、安防、大數據、智慧城市等諸多領域。

但需要注意的是,賽道上的其他選手已經意識到了這一點。據統計,2020年,阿里雲宣佈將在3年內投入2000億,佈局包括雲操作系統、服務器、芯片等在內的新技術、新基建。騰訊同樣宣佈加碼新基建佈局,未來五年將投入5000億,並隨後首次公佈AI新基建“一雲三平台”架構。新基建儼然成為雲計算廠商加碼的新戰場。

作為數字經濟時代的數字化底座,雲計算對新基建來説是不可或缺的支撐。因此,能否把握新基建的趨勢,一定程度上決定了未來雲計算市場的格局。

可以預見的是,此次人事調動後,阿里雲、騰訊雲、華為雲將在新基建掀起新一輪紛爭,戰爭已然打響,屆時誰能獲得領先優勢,則是個未知數。