增速放緩、合併難產,壟斷陰雲下的鬥魚、虎牙_風聞

科技新知-科技新知官方账号-洞察技术变化背后的产业变迁。2021-05-23 08:54

©科技新知 原創

作者 | 馬戎 編輯 | 向陽

今年一季度,阿里提交了自2014年上市以來的首次單季度財務虧損業績,淨利潤虧損高達76億元人民幣。

虧損源自反壟斷罰款。4月10日,市場監管總局對阿里巴巴開出的182億元罰單。處罰原因是阿里巴巴濫用其市場支配地位,對平台內商家提出“二選一”要求,並獲取了不正當競爭優勢。

另一互聯網巨頭也面臨反壟斷調查壓力。4月26日,市場監管總局對美團實施“二選一”等行為立案調查。按照《反壟斷法》規定,罰款額為上一年度銷售額的1%至10%。落到美團身上,罰款金額預計在6.5億至115億人民幣之間。

坊間熱傳,騰訊有望在此次反壟斷浪潮中逃過一劫,原因是騰訊社交和遊戲產品在用户規模優勢下,無需藉助“二選一”等激進方式維持市場份額。

事實上,早在去年12月,閲文集團未經申報收購新麗傳媒的動作就遭到處罰。在今年4月30日市場監管總局對互聯網開出的九張反壟斷罰單中,騰訊獨佔三單。包括騰訊收購易車、途虎,以及林芝騰訊與大連萬達設立合營企業上海丙晟,處罰原因均為未申報情況下實施經營者集中。

**在遊戲直播賽道,騰訊同樣面臨反壟斷監管壓力。**早自去年年末,騰訊整合虎牙和鬥魚的動作同樣因涉嫌經營者集中,遭到市場監管總局審查,合併動作也遲遲不見進展。

對於股價“伏地不起”的鬥魚和虎牙兩家平台而言,這意味着市場前景的不確定性加劇。隨着時間推移,兩大平台正陷入營收、利潤等多項數據的萎靡境地。騰訊整合遊戲直播江湖的美夢,也變得風雨飄搖。

01 遊戲直播下半場

時間回到2018年,隨着虎牙、鬥魚分別獲得來自騰訊的鉅額投資,“千播大戰”宣告結束。國內遊戲直播垂直平台的第一梯隊只剩下鬥魚、虎牙兩家。

據華創證券統計,從IPO前融資額度看,鬥魚和虎牙分別實現70億元、45億元融資,而除企鵝電競和網易CC以外的遊戲直播平台,融資總額均不超過20億元。

彼時,兩大平台面臨行業下半場的紅利。主播的天價跳槽在行業內落下帷幕,平台在對主播的談判中佔據上風,這有助於平台內容成本降至更低水平。

然而從業績增長看,兩家平台均陷入業績增速下滑的困境。從股價角度看,自今年2月中旬以來,雙方均陷入股價低迷期。從2月17日至5月19日,鬥魚累計跌幅高達59.33%,虎牙高達55.19%。

5月18日,鬥魚、虎牙均發佈了2021年一季度財報。其中,鬥魚單季度營收額21.53億元,同比下滑6%,淨利潤-6202萬元,而去年同期,鬥魚淨利潤為2.6億元。相比之下,虎牙一季度營收額為26.05億元,同比增長8%,淨利潤1.85億元,去年同期為1.71億元。

**值得注意的是,從千播大戰結束至今,鬥魚與虎牙均出現了顯著的營收增速下降。**2018年一季度,虎牙營收同比增速為113%,而鬥魚高達136%。從利潤增速看,2019年四季度至今,虎牙淨利潤同比增速從60.35%下降至8.36%,鬥魚甚至轉盈為虧,淨利潤增速從159.54%下降至-123.81%。

另一方面,兩家平台的經營性現金流均在上升後遭遇下滑,表明直播業務已面臨增長天花板風險。財報顯示,虎牙的經營活動現金流從2017年的2.42億元提升至2019年的19.45億元,2020年在新冠疫情衝擊下減少至12.4億元。鬥魚的情況與此近似,經營活動現金流在2016年為-7.14億元,至2019年提升至8.13億元,2020年縮減至6.67億元。

鬥魚表示,一季度利潤下降的主要因素是帶寬成本提升,以及來自電競賽事的內容成本提升。這些賽事包括LPL、KPL聯賽,以及鬥魚自主舉辦的絕地求生,DNF等賽事。

財報顯示,鬥魚一季度經營成本為18.92億元,同比上漲5.58%。而營收分享費和內容成本為19.56億元,帶寬成本為1.72億元,均呈現同比上漲趨勢。此外,鬥魚的營銷費用從2020年一季度的1.07億元增長至2.09億元,漲幅高達95.32%。

虎牙的費用增速相對平緩,2021年一季度,虎牙營業成本為20.91億元,去年同期為19.37億元;銷售費用為1.45億元,去年同期為1.07億元,增幅為35.51%。

某種程度上,鬥魚與虎牙的費用增長與外部壓力有關。近年來,B站、快手等遊戲直播業務增速較快,致使付費用户出現分流。2021年一季度,鬥魚平均MAU為1.92億,平均付費用户為700萬,而去年同期,在MAU僅為1.58億人的情況下,鬥魚擁有760萬付費用户數。

相比之下,虎牙的付費用户數相對穩定,但仍表現出MAU增長而付費用户停止增長的局面。2020年一季度到四季度,虎牙季度平均MAU從1.51億增長至1.79億,但付費用户從610萬小幅萎縮至600萬。顯然,快手、B站的強勢入場,正在使遊戲直播平台提前撞到商業天花板。

02 虎、魚合併,誰是贏家?

鬥魚和虎牙的直播業務中,秀場直播與遊戲直播有必要分開看待。

其中,秀場直播以女性主播為主,主要面向男性用户,直播內容主要為聊天+才藝,主要通過點播節目等方式推動用户打賞,核心邏輯是荷爾蒙吸引力。

而遊戲直播以男性主播為主,主要面向男性用户,直播內容主要為遊戲賽事、遊戲實況等。主要通過操作技巧推動用户打賞,核心邏輯是遊戲內的技術能力。

二者的主要差別在於,秀場直播背靠的荷爾蒙經濟擁有更高的用户付費率,其價值可以直接通過財報中的營收和利潤增長提現。

而遊戲直播的用户付費率更低,其性質與電子競技賽事類似,即實現自主盈利的難度較大,價值更多體現在相關遊戲的玩家粘性、付費率等指標當中。

這也意味着,遊戲直播行業依賴上游遊戲廠商的支持,且很難脱離遊戲行業的發展單獨存在。

騰訊顯然關注到直播平台對遊戲產品的“續命”作用。按照去年10月12日晚鬥魚與虎牙籤訂的合併協議,雙方將在大股東騰訊的邀約下,由虎牙合併收購鬥魚以發行股份,虎牙CEO董榮傑和鬥魚CEO陳少傑將成為新公司的聯席CEO,雙方產品和品牌保持獨立運營,同時直播內容打通,用户賬號體系是否打通未知。

對於兩家平台來説,合併意味着完全倒向騰訊,但避開包括天價主播挖角在內的行業惡性競爭,同時集中市場份額,在用户時長爭奪、內容豐富度、賽事版權採買等方面取得對快手、B站等新生勢力的競爭優勢。

財經評論員趙歡認為,鬥魚和虎牙平台的用户重疊率較高,且業務趨同,雙方競爭會產生巨大消耗,合併更利於穩定行業地位。

在優點面前,倒向騰訊的代價顯得更低——儘管騰訊對B站、快手均有投資,但維持了不干涉日常運營的騰訊風格。隨着業績增速持續放緩,鬥魚與虎牙的選擇餘地越來越小。

對於騰訊來説,合併意味着培養在遊戲直播市場佔有絕對份額的“嫡系部隊”。儘管目前,各平台的招牌遊戲內容均以王者榮耀、英雄聯盟、絕地求生等騰訊系產品為主,但仍保留了一部分平台偏好。例如,快手更偏愛棋牌等適宜下沉市場的項目,而B站對二次元品類情有獨鍾。

而一支“鬥魚+虎牙+企鵝電競”的嫡系部隊,有助於騰訊在遊戲直播賽道的開疆擴土。此前鬥魚等平台的多次主播賽事顯示,平台對各遊戲板塊擁有流量分配權。掌握流量分配權,可以有效避免新興遊戲爭奪用户,以強化騰訊系產品的話語權。

03 壟斷陰雲

在一季度財報電話會議上,鬥魚管理層試圖釋放有關合並的正面信號:“合併交易目前仍然在有序進行中。但具體交易時間取決於國內相關監管機構的審批進程。”

這意味着,鬥魚、虎牙的合併進程大概率仍將推進,但也面臨不確定性。而在此之前,鬥魚、虎牙市值強勢復甦的難度較大。

值得關注的是,截至目前,監管側在面對互聯網行業的經營者集中問題上,處罰主要針對經營者是否履行集中申報層面。在阿里收購銀泰,閲文收購新麗傳媒,豐巢收購中郵智遞三起違規案件中,涉案主體所受處罰均為50萬元罰款,而非更為嚴厲的強制恢復至集中前狀態。

事實上,經營者集中更接近一把雙刃劍。知乎用户Breason Z表示,經營者集中行為能夠帶來效率提升及企業成本降低。此外,經營者集中行為有利於出海企業競爭海外市場。

而經營者集中的弊端,在我國《反壟斷法》第三條規定中有所描述:“壟斷行為包括具有或可能具有排除、限制競爭效果的經營者集中。”

這意味着,經營者集中的危害,更多在於資本無序擴張,限制了正常市場競爭。

具體到遊戲直播平台,作為與遊戲賽事並列的業務,遊戲直播平台自身的盈利能力有限。與其説是內容傳播形式,遊戲直播更接近於遊戲產品專屬的營銷產品。直播平台競爭的背後,更多是遊戲本身的競爭。

從“千播大戰”後遊戲直播平台的發展格局看,直播平台也在逐步向遊戲廠商利益靠攏。

小葫蘆數據顯示,在2020年遊戲直播平台禮物收入佔比中,鬥魚+虎牙的合計份額高達60.1%,網易CC、快手、B站、企鵝電競、YY直播等平台佔據剩餘不足四成的市場份額。

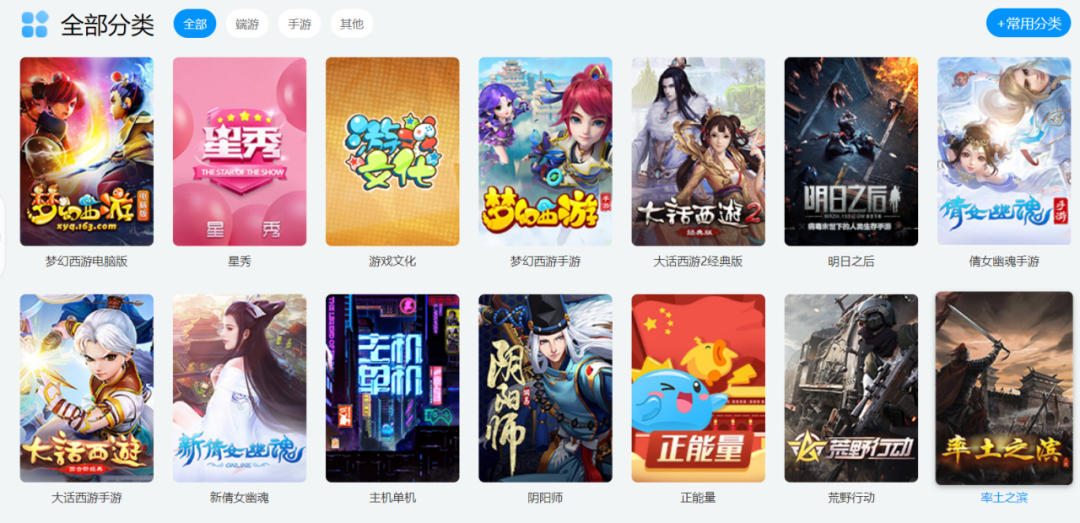

以網易CC平台為例,與鬥魚、虎牙兼顧主流遊戲的分區結構相比,網易CC平台中主打遊戲為《夢幻西遊》《大話西遊》《陰陽師》《明日之後》《率土之濱》等網易遊戲旗下產品。

而在整合鬥魚和虎牙後,騰訊系平台將以超過60%的市場份額,坐擁一個整體親和騰訊的遊戲直播市場。在此基礎上,騰訊還擁有國內市場強勢的遊戲製作與發行能力,同時擁有應用寶的強勢渠道,以及騰訊廣告的買量渠道。

2014年,虎嗅曾報道稱,因設備、用户、渠道等要素的變更,騰訊的端遊優勢在手遊時代未必能延續。如今,騰訊用《王者榮耀》、《絕地求生》等一系列產品的強勢表現否定了這一預測。

而在鬥魚、虎牙合併完成後,騰訊的掌控力還將進一步擴大。相較其它廠商,騰訊打造爆款產品的能力顯然更強,新興廠商面對巨頭的競爭壓力也將更大。而這場針對遊戲直播行業的反壟斷調查,無疑將決定遊戲行業的後續命運。