愛回收招股書解讀:CEO提前減持?自營收入尚可但平台轉型堪憂_風聞

王新喜专栏-自由撰稿人-2021-06-09 19:33

最近幾年,愛回收一直在謀劃上市,從日前來看,赴美上市夢即將成真。

早在5月29日,愛回收品牌母公司萬物新生集團就正式向美國證券交易委員會(SEC)遞交了IPO招股書,股票代碼“RERE”。愛回收的招股書引發了業內的關注與多方解讀,看好與不看好者兼而有之。筆者注意到,它的收入主要來自自營商品收入,利潤尚可,但是從它的業務營收與商業模式可以透視愛回收的平台單元經濟模型(UE)不盡人意,在二級市場或難有好的表現,這或許是愛回收即將面臨的重大難題。

公司IPO前,兩位創始人為何要提前減持?

值得注意的是,日前媒體拆解愛回收的招股書後發現,在公司IPO之前,包括CEO陳雪峯在內的兩位創始人提前減持了260萬股公司股份疑套現數千萬美金,在中概股企業中實屬罕見。

招股書披露的信息顯示:愛回收IPO之前,包括公司CEO陳雪峯在內的兩位創始人已在今年2至4月份先後兩次減持超過260萬股公司股份。

其中,創始人兼CEO陳雪峯在2月8日以及愛回收F輪融資中,兩次減持共計1995981股愛回收股份;另一位創始人孫文俊也在F輪融資中賣出600645股公司股份。

如果這兩次減持是提前套現,愛回收CEO陳雪峯可獲得2000萬至3000萬美金現金,孫文俊可獲得930多萬美金現金。但一個疑問是,招股書中沒有其他人員或期權回購的信息出現。

IPO前這一現象,難道是其創始團隊對自身企業前景信心不足?日前媒體向愛回收方面求證時,對方並未給出明確回應。

愛回收本質上是家To B公司,業績基本依賴To B來支撐

那麼,愛回收到底是怎樣的一家公司?

愛回收的招股書顯示,愛回收其旗下業務涵蓋愛回收、拍機堂、拍拍和麪向海外的AHS Device。

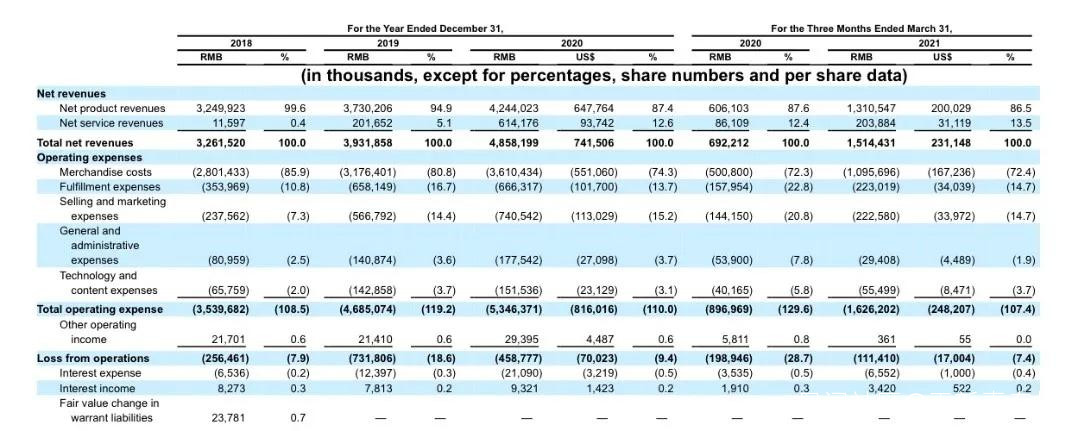

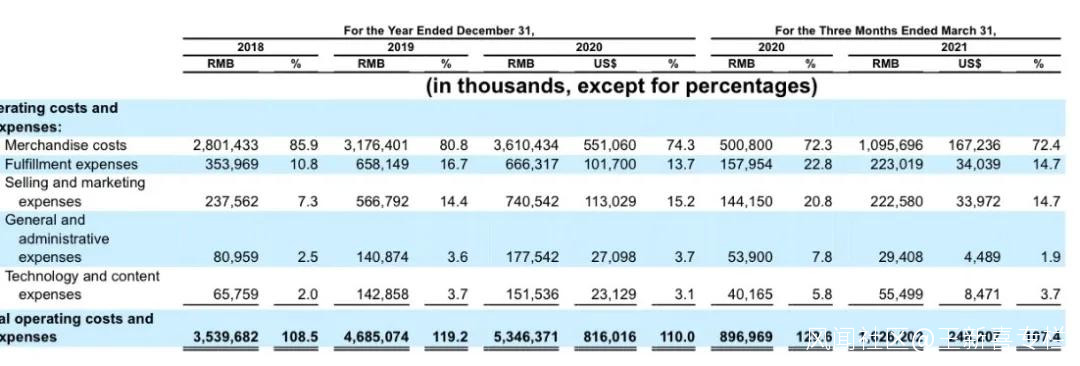

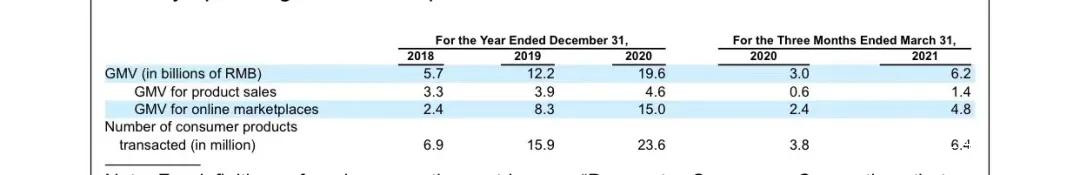

數據顯示,萬物新生集團(愛回收)2020年的公司營收為近49億,較2019年同比增長24%;其2020年GMV達196億,同比增長61%。從招股書數據看,儘管從2018年至2020年,公司淨虧損累計達到13.8億元,但過去一年,愛回收的營收規模和增長表現尚可。

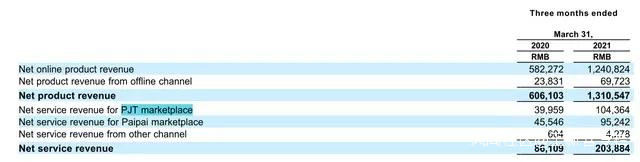

從它近49億的營收構成來看,分為自營商品收入和平台收入,2020年分別為42.4億和6.1億。可以看出其營收構成中,核心是依賴自營商品收入。

其營收中一個特點是其自營收入與平台收入的To B營收均佔據了非常大的比重。數據顯示,愛回收2020年自營商品收入和平台收入裏To B銷售帶來的收入佔比分別為88%和50%,To B銷售帶來的收入佔比為83%。

2020年愛回收的196億GMV中,國內加海外to B業務的GMV達到113億。GMV中國內和海外To B的總佔比為58%。

因此,從營收構成來看,愛回收其實本質上是家To B公司,從愛回收當前的模式可以看到它與當年的二手車第一股優信有着類似的地方——即登陸美國市場時,業績基本依賴To B來支撐。

從招股書中發現,愛回收沒有披露或者有意迴避了To C相關的核心用户信息,比如MAU、支付用户數等。但在風險部分提到,過於依賴京東,自身用户資源方面存在一定風險。

某種程度上,萬物新生(愛回收)它其實並不是典型的電商交易平台,而更像一個二手3C領域的供應鏈服務公司和B2B平台。

而從營收來看,業績依賴To B驅動,To C短板或將因此成為資本市場的一大估值影響因素。

愛回收ToC 業務表現會不會成為估值拖累?

在資本市場,愛回收或許更希望成為一家To C的平台型企業。

因為在資本市場,To C的模式的市場預期、市值估值都會更高。從海外市場看,無論是美國的Poshmark、the RealReal、Carvana,還是日本的Mercari,都是以To C為主的平台。成立於2011年的美國二手交易平台Poshmark上市,首日股價上漲141%。

從合併拍拍,或是與快手合作,愛回收過去多年來一直在向To C業務發力,拓展。因為C2B、B2B、B2C模式,都需要依賴龐大的C端用户羣來驅動整個供應鏈模式的運轉。

但愛回收To C 業務表現並不理想。招股書及萬物新生(愛回收)對外公佈的信息顯示,2020年,該公司to C的交易GMV為83億。

這主要是源於其缺乏線上自主流量,目前萬物新生(愛回收)旗下有三款App,分別是C2B模式下的愛回收、B2B模式的拍機堂和B2C模式的拍拍。但這三款APP的流量數據並不理想。

根據比達統計數據顯示,2021年3月二手電商APP的月活人數統計,閒魚是5734.5萬人,轉轉是1461.3萬人,佔據整個市場的88%左右;愛回收、拍拍月活分別是51萬與32.2萬,約為閒魚和轉轉的零頭。

萬物新生(愛回收)招股書中提及的700多家門店,就是其最重要的C端用户來源。

根據以上數據推斷目前萬物新生(愛回收)To C的交易量,可能還是來自於拍拍在京東App上的部分——即通過2019年的併購,京東拍拍的GMV平移到了愛回收集團內部。

某種程度上,這意味着愛回收併購拍拍並沒有直接為愛回收帶來自有用户,更像是京東App用户的二手服務提供商。

而愛回收To C業務估值可以按照目前未上市互聯網企業流行的估值方式P/GMV(估值/平台交易量)來算。

先看京東年報,京東集團2020年的GMV為2.6萬億人民幣,當前市值為1200億美金,按P/GMV角度來看倍數為0.3。

由於愛回收To C增長依賴京東大盤,且流量不會沉澱到自有平台,因此愛回收To C對應的P/GMV估值倍數應該不會高於其股東京東。按與京東持平的P/GMV倍數來推算愛回收To C估值或在26.7億左右。

從這個角度來看,愛回收To C 業務的估值部分可能欠佳。

畢竟,從行業來看,To C市場的格局正在趨於固化,第三方機構申萬宏源最新發布的市場研究報告顯示,國內二手電商已經形成兩超局面:閒魚、轉轉集團兩家頭部綜合型電商已經佔據二手市場90.9%的市場份額,市場接近定型,其他玩家要打破格局搶食份額已經越來越難。

To C 業務沒有自主流量,這也讓愛回收必須要面臨門店擴張帶來的種種挑戰,比如沉重的資金成本壓力、疫情帶來人流鋭減因素影響等,某種程度上,To C的短板不僅影響估值,更影響其商業模式的運轉以及轉型的難度。

自營收入尚可,但平台UE難言樂觀

我們看到,作為愛回收的核心業務,自營回收帶來的商品收入和利潤是尚可的,但愛回收的平台模式並不樂觀。

愛回收的平台模式營收主要體現在它的平台服務收入。根據招股書數據顯示,2020年集團平台服務收入為6.14億元,對比2019年平台服務收入2.02億元,同比增長超過204.5%。2021年Q1,萬物新生(愛回收)的平台服務費收入為2.0億,年同比增長137%。

但2021年Q1,萬物新生的履約費用為2.2億,營銷費用為2.2億,服務收入連履約費用都不能覆蓋。

這意味着它的平台單元經濟模型(UE)令人堪憂。因為即便是把愛回收擅長的自營部分的商品毛利(商品收入-商品成本)的2.1億算上,仍然虧損。

營收虧損背後要從它的平台模式來分析,綜上所述,愛回收的平台收入,來自於To C的極少,主要是源於拍機堂B2B業務和嫁接在京東上的拍拍B2C業務。

數據顯示,2020年和2021年一季度,愛回收通過C2B模式採購(回收)的所有設備中,分別有88%和81%是通過旗下B2B平台拍機堂分銷,賣給了商家。拍機堂2020年的49億營收裏,有40億以上收入是通過向B端商户售賣得來。

也就是説,它的B端營收以及GMV更依賴拍機堂的B2B業務。愛回收平台的GMV增長也更多來自於B2B平台。

但是作為營收支柱的B2B業務上的單元經濟模型(UE)卻隱藏着風險。如前所述,它的平台服務收入是由B2C+B2B兩部分構成,其B2C業務中大部分採用京東POP第三方貨源模式,履約成本相對較低,相當於分攤了一部分營收壓力。

但在這種情況,其平台的服務收入也無法覆蓋履約費用,這意味着拍機堂B2B業務的真實UE可能比想象中糟糕。

對於交易型平台項目,即便在市場最熱的時候,依然需要關注兩個效率指標——一是UE(單位經濟模型),二是LTV(用户生命週期價值)。之所以要關注UE,是因為UE 是最小經濟單元,這是決定你商業模型是否成立的根本。

愛回收To C業務上用户規模與增長打不開局面,這其實就意味着其LTV指標缺乏穩定性,在這種情況下如果UE依然不能打平,則意味它的拍機堂B2B業務商業模式上還沒有形成良性循環。

未來平台轉型之路不好走

問題來了,為何愛回收拍機堂B2B業務無法形成良性的商業模型?

首先,如前所述,愛回收通過C2B模式採購(回收)來的設備主要是出售給B端買家,賺取回收差價和服務費。

但當前愛回收的B2B業務壁壘還沒建立,“拍機堂”當前主要用户羣體為線下自營數碼店、個體經營户等小B羣體,有數據顯示,拍機堂註冊用户約為11萬,包括企業和個人,總體上對B端產業鏈的介入,仍處在相對初級的階段,還沒有建立相對龐大、穩固的供應與採購量網絡。

而它的盈利模式主要是依賴商家抽傭,且抽成金額和銷售額成正比。而在B端市場的大貨採購中,買家又對價格非常敏感,原則上誰供貨穩定,誰價格低買誰的,這導致B2B模式難以建立穩定的B端商户網絡。

當前綜合型巨頭轉轉、閒魚在B端已在重投入,尤其是一週前,國內To C的二手交易平台轉轉集團宣佈旗下B2B採貨俠完成4500萬美元的融資,這加劇拍機堂所處的二手3C領域B2B行業的競爭,這可能導致B端商家對低價與低佣金訴求更強烈,其商家抽傭模式的增長隱憂浮現。

而在其B2C模式中,依靠拍拍的POP商户模式,無論是拍拍還是拍機堂,都與京東商城業務支持息息相關。

我們發現,作為二手電商平台,To C 端的流量與增長模式呈現短板的時候,往往更倚重To B的營收,這給To B業務帶來了巨大的營收壓力。

但其實無論是B2B、B2C業務板塊其實都對流量與供應鏈有一定的要求,而愛回收的B端業務閉環依賴線下門店的流量,用户數、日活等相對競爭對手沒有優勢,往往難以吸引到真正的大量優質貨源的B端供應商,線下門店又是重投入,對現金流消耗很大,這也是為何拍機堂與拍拍無法給市場預期的UE和利潤。

因此,當前市場競爭加劇的狀況下,拍機堂從自營到平台的轉型艱難。雖然萬物新生(愛回收)的C2B業務還是其穩固的利潤來源,自營商品收入尤其是拍機堂B2B業務在營收佔比中越來越大。

但從UE、履約成本來看,拍機堂還沒有建立起B端壁壘——平台UE不能打平,規模難填虧損,To C二手電商巨頭閒魚轉轉正在重兵切入B2B領域,愛回收B端核心腹地守城難題凸顯。

其次,對於愛回收來説,從B端轉型C端也依然困難,一方面是合併拍拍並沒有獲得自主用户,無論是B2C還是C2C,它面臨的困難都是用户增長、流量困局難解,另一方面,To C端市場格局趨穩,突圍難度越來越大。

從當下以及未來的轉型來看,愛回收更倚重To B的營收,但類似當年優信二手車的市場狀況:一方面由於在供應鏈端沒有實現穩定的供應商網絡與價格優勢,無法做出給市場預期的UE和利潤,另一方面市場激烈的競爭讓其壁壘不高的B2B業務面臨利潤壓縮的風險。

總的來看,上市給愛回收的募資帶來了一定便利,招股書也呈現了還算不錯的自營收入,但依然難解它的轉型困局,而創始人在IPO之際提前減持自家股份,如果是套現的話,也實在費解。

作者:王新喜 TMT資深評論人 本文未經許可謝絕轉載 微信公眾號:熱點微評(redianweiping)