港股物管企業終於走向“贏家通吃”_風聞

GPLP-GPLP犀牛财经官方账号-专业创造价值!2021-07-27 07:39

作者:橘頌

來源:GPLP犀牛財經(ID:gplpcn)

對於中資企業來説,香港歷來都是IPO上市的重要目的地之一。近年來,選擇赴港上市的中資企業越來越多,其中,物管企業對於赴港IPO的熱情尤其高漲。

RyanbenCapital數據顯示,截至2021年7月23日,共有50家中資物管公司在港交所主板掛牌上市。其中,有 45家通過IPO上市,3家通過介紹上市,1家通過借殼上市,1家通過注入物業業務資產成為物管企業。

截至7月23日,上述45家中資物管公司通過IPO在港合計募資967.53億港元,平均每家募資21.50億港元。

2021年以來,共有13家中資物管企業在港上市,其中11家通過IPO上市。

此外,2021年共有 30家來自中資物管公司赴港遞交上市申請,而同期港交所全部申請數量為231家,中資物管公司佔比12.99%。截至7月23日,尚有22家中資物管公司正在上市處理中。

那麼,中資物管企業扎堆赴港上市的原因何在?

赴港上市扎堆 緣由各不相同

赴港上市似乎成了中資物管企業的“標配”。

總的來説,赴港上市的物管企業主要分兩種:

一種背靠房地產開發母公司;

一種是專注於物業管理,不涉及房地產開發的獨立第三方物管企業。

赴港上市的絕大多數中資物管企業屬於前者。背靠房地產開發企業物管企業能夠獲得更多的在管面積,以及更穩定的現金流以及母公司的支持。而獨立第三方物業管理企業通常體量較小,業務拓展也相對緩慢。

對企業而言,相較在港上市,A股上市的要求更高,時間更久,監察更為嚴格。許多在A股上市的企業自上市輔導至最終上市,要經歷兩到三年的時間,這讓許多籌資心切的企業選擇赴港上市。

除了這個理由外,不同類型的物管企業赴港上市的理由各有不同。

比如,對於從地產開發企業拆分上市的大中型物管企業而言,赴港上市不僅關乎自身,還關乎集團的整體發展。

而且,隨着內地對房地產企業管控的逐步加碼,內地房企的融資壓力和償債壓力都有所提升。拆分物管業務單獨赴港上市,既可以免去A股上市對關聯交易的審查,也可以更快的從港股市場獲得資金。

此外,由於港股市場長期以來更青睞物管企業而非地產開發企業,物管企業在港股的市盈率遠高於地產開發企業,大中型物管企業往往更樂於赴港上市以獲得更高的市值。

以碧桂園服務(06098.HK)為例,數據顯示,上市兩年來,其市值已經達到2304.06億港元,市盈率達到60.94,而其母公司碧桂園(02007.HK)的市值僅為1818.96億港元,市盈率僅為4.25。

對於中小型物管企業來説,扎堆赴港上市的原因則更為現實,那就是融資第一。

2021年5月20日,港交所發出公告,為了提升在港上市企業的質量,其將在2022年後大幅提升在港上市的盈利要求:最近一個財年盈利不低於3500萬港元,且再之前兩個財年的盈利總額不低於4500萬港元。另外,在2022年前遞交招股書但到時未上市的企業也必須符合這一標準。

這一標準已經超過了許多已上市物管企業的業績。年報顯示,2020年,方圓生活服務(09978.HK)的淨利潤約為2636.40萬港元,燁星集團(01941.HK)的淨利潤約為2488.95萬港元。

同樣,在已遞表的企業中,也有許多達不到這一要求的。如今年4月28日遞表的明宇商服在2018年至2019年的淨利潤之和約為4132.62萬港元,低於新標準要求的數額。

除了上述兩種企業外,還有部分中資物管企業赴港上市是為了在境外設立資本平台。雖然新交所也允許中資股份制企業上市,但鑑於物管企業赴港上市已形成“潮流”,大部分物管企業還是會優先選擇港交所。

港股市場不相信“小而美”

在港股市場,“小而美”的物管企業並不受市場青睞。

數據顯示,截至7月23日,在港股市場上市的中資物管企業中,碧桂園服務(06098.HK)的市值最高,是唯一一家市值超過2000億港元的物管企業。緊隨其後的是華潤萬象生活(01209.HK),其市值已達1062.50億港元。

除上述兩家企業外,在港股上市的市值的中資物管企業中,有12家企業的市值位於100億港元至1000億港元之間,有28家企業的市值位於10億港元至100億港元之間,而市值低於10億元的共有8家。

從市盈率來看,頭部物管企業的市盈率遠高於小型物管企業。

同花順數據顯示,碧桂園服務的市盈率高達60.94,華潤萬象生活的市盈率也高達80.01。與之相對,宋都服務(09608.HK)的市盈率僅為6.25,中奧到家(01538.HK)的市盈率更是低至3.66。

市場不看好“小而美”是有原因的。

在港股上市的50家中資物管企業中,大部分背靠地產開發公司,而這些房企的項目往往會交給其附屬的物管企業進行管理。這意味着規模大的房企能夠為其附屬的物管企業提供源源不斷的業務。

對此,陽光控股執行董事吳建斌曾言:“目前物業公司估值分化有兩個邏輯,第一個是管理面積夠不夠大,越大,市場價值越高;第二個邏輯是這家物業公司後面有沒有大的地產公司支撐。現在估值比較高的都符合這兩個邏輯。”

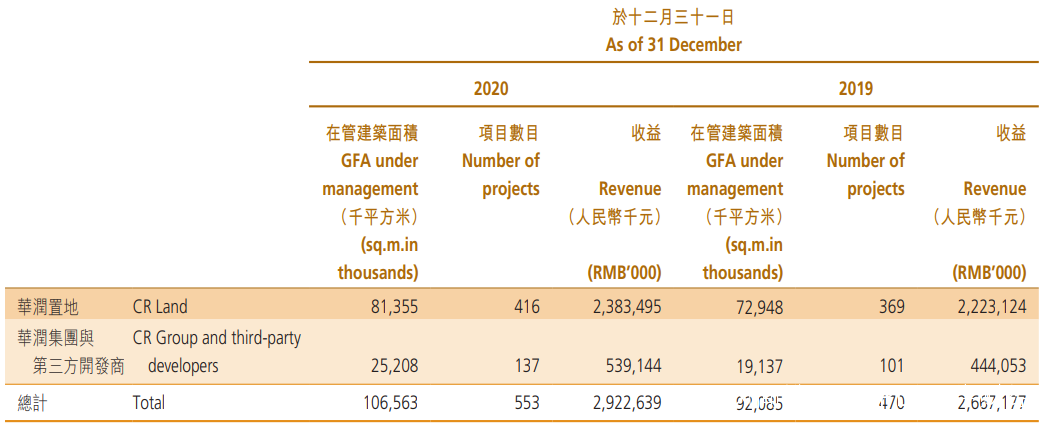

以華潤萬象生活為例,年報顯示,2020年,華潤萬象生活在管住宅建築面積為1.07億平方米,較2019年增長了15.72%。其中,來自華潤置地(01109.HK)的在管面積為0.81億平方米,佔比達76.34%。可見,華潤萬象生活的大部分收入都來源於對華潤置地項目的管理。

(來源:華潤萬象生活2020年年報)

但背靠小房企的物管企業和獨立第三方物管企業就沒有這樣的便利了。

宋都服務年報顯示,2020年,其在管的住宅及非住宅面積總額為0.08億平方米,其中58.8%的面積來源於宋都股份(600077.SH),而餘下的41.2%的在管面積均來源於第三方開發商。

隨着“三道紅線”和一系列監管措施的出台,相較於資產較多、流動性較為充足的大型房企,中小型房企在負債率、融資等方面受到的壓力越來越大,其拿地難度也在不斷提升。

2021年7月20日,宋都股份以損失5000萬元保證金的代價,放棄了其在杭州競得的一塊土地。業內人士分析,其放棄競得土地的原因在於政策限制下,融資困難,無法保證項目盈利。

因此,如宋都服務這樣的中小型物管企業依賴管理母公司項目盈利越來越困難。

除此之外,大型物管企業通過規模效應,可以更好的開展物業增值服務,獲得額外的收益。如華潤萬象生活就對寫字樓客户提供商業運營服務,對物業開發商提供顧問、營銷配合等服務以及為社區提供小區生活服務及經紀、資產服務等。

而中小型物管企業往往缺乏足夠的資金和技術開展高質量的增值服務,因此其在增值服務領域拓展業績的能力就相對有限。

併購潮來襲 誰會是最後贏家?

物管企業越大越好、贏家通吃的邏輯,最終帶來了中資物管企業併購潮。

2021年遞表的中資物管企業大部分在招股書中就表明了這一意向。

比如,明宇商服在招股書中稱,其募得資金將用於戰略收購及投資其他物管公司。

融匯悦生活也表示,其募集資金將用於收購或投資業務重點在成渝經濟區、環渤海經濟區或海峽西岸經濟區的物管公司。

也有業內人士表示,港交所提高對上市企業的業績要求,也將會倒逼一部分短期上市無望的中小物管企業進行整合,使自身業績能夠滿足港交所的要求。

如果説上述中小物管企業是不得不進行整合,那麼頭部物管企業的“攻城略地”更多是為了鞏固自身業務的護城河。

例如,碧桂園服務在年報中稱,2020年,其收購或併購了電梯公司溧陽中立、物管公司菱基物業、傳媒公司城市縱橫以及環衞公司滿國康潔等企業,意在增強自身的服務能力。

2021年,碧桂園服務更是一擲千金,收購了港股上市物管公司藍光嘉寶服務(02606.HK)。

2021年7月15日晚,碧桂園服務發佈公告稱,其將完成對藍光嘉寶服務股權的收購,藍光嘉寶服務將於8月19日正式退市,這宗物管行業史上最大的併購案最終塵埃落定。

2月23日,碧桂園服務與藍光嘉寶服務同日停牌,兩天後,碧桂園服務發佈公告稱,其將收購藍光嘉寶服務64.62%股權,價格為每股人民幣42.11元,總收購價將達到約48.5億元。

在最近的媒體採訪中,碧桂園服務總經理李長江表示,碧桂園服務已經全面接管藍光嘉寶3個多月。藍光嘉寶是西南地區的區域性品牌,收購藍光嘉寶服務可以產生資源協調,可以降本,最後帶來規模性效益。

中小型物管企業謀求合併是為了求活,龍頭物管企業的收購是為了謀求規模效應,整合優質資源。但是,隨着監管對於房地產行業和對壟斷的監管加強,一味擴大規模可能並不能達到想要的效果。隨着我國居民生活水平的不斷提升,物管企業想要走得更遠,也許還要在技術和服務上多下功夫。

(本文僅供參考,不構成投資建議,據此操作風險自擔)