揭秘走上神壇的萬億量化基金:佔A股成交或約10%,是“背鍋俠”還是“發動機”?_風聞

灵云-灵云论市宫重號作者,欢迎大家的关注~2021-09-08 14:02

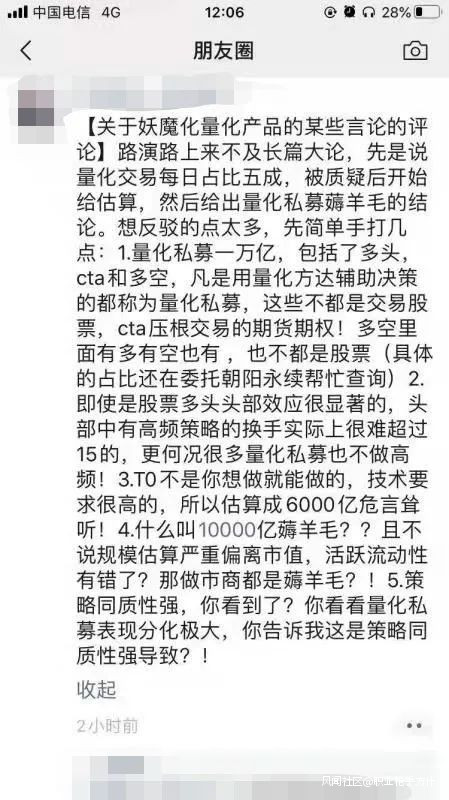

近段時間,量化交易這個詞在A股市場特別火!首先是A股連續35天成交突破萬億,業內普遍認為量化交易成了不可或缺的力量,其中,一則“關於1.7萬億的成交量背後”的分析,更是引發了機構圈大討論。

與此同時,量化的熱,同樣是不爭事實,比如近期頭部量化私募封盤,更有券商稱,8月量化私募新發行數量高,其中還有很多是百億爆款。

在券商、私募等資管機構的量化產品持續爆發情況下,現在量化基金佔A股成交額的比例究竟是多少?萬億級成交的A股市場真正構成又是怎樣的?連續“爆量”背後,近期市場新增資金幾何?更值得思考的是,隨着量化基金規模的擴大,其對A股市場生態影響又會怎樣?

另一方面,A股結構行情愈演愈烈,量化產品的底倉一致性越來越高。當成交量下滑,高頻交易所追求的阿爾法下滑,又或者是市場風格發生漂移時,那些普遍重倉新能源,輕配消費股,且自身有着比較大風險敞口的量化私募又有何應對之策?

萬億量化私募並非都做股票

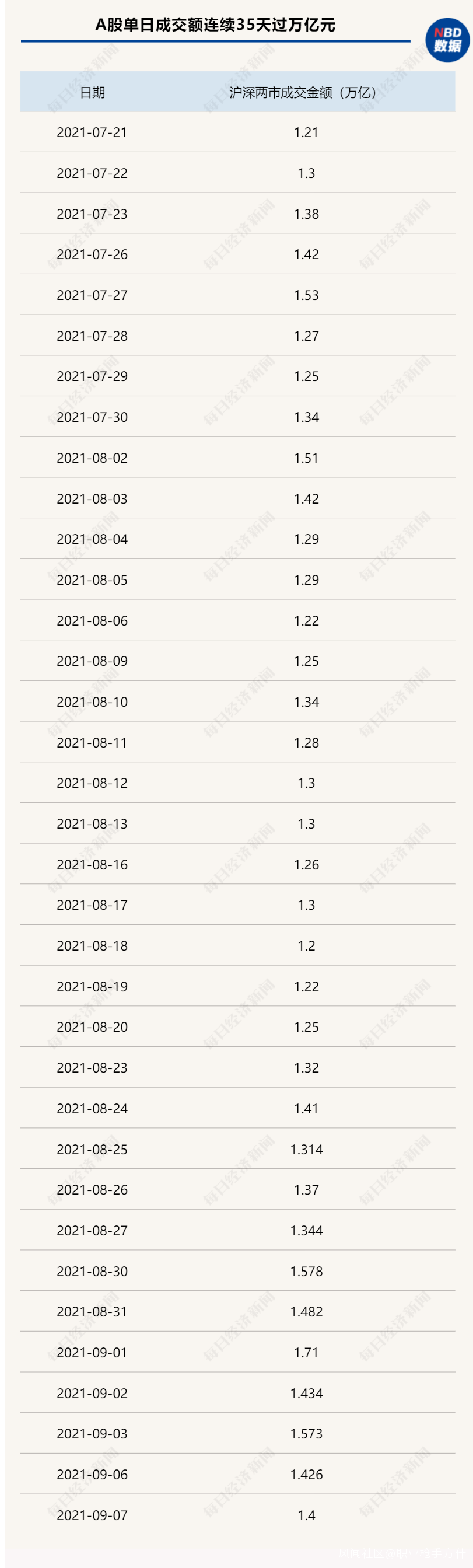

已經連續35天,A股單日成交額突破萬億元。萬億成交額背後的資金從哪裏來?

對於市場的疑慮,有券商此前出爐了一組數據,A股市場如今50%左右的成交來自量化基金,20%來自北向資金,30%來自內地基金調倉。其估算高頻量化交易每天能夠貢獻4000億成交額,其餘做“T+0”倉位的每天貢獻6000億元成交額,加起來就是1萬億成交額。

此言論一處,引發了資管機構特別是量化基金人士的瘋狂吐槽,完全不真實,不專業,高估量化痕跡明顯的觀點隨處可見。

滬上某量化私募基金資深人士表示,“我仔細看了下,他那個邏輯就是量化基金在換完倉之後,對餘下沒有換出的股票日內還要做‘T+0’。舉個例子,某個量化產品,比如説一共200只股票,一半要是被換掉,那麼這100只是完全完成了一次換倉。那麼,剩下的這100只股也是日內要做一輪‘T+0’。”

滬上某量化私募基金資深人士表示,“我仔細看了下,他那個邏輯就是量化基金在換完倉之後,對餘下沒有換出的股票日內還要做‘T+0’。舉個例子,某個量化產品,比如説一共200只股票,一半要是被換掉,那麼這100只是完全完成了一次換倉。那麼,剩下的這100只股也是日內要做一輪‘T+0’。”

根據基金業協會備案統計,截至2021年7月末,存續私募基金規模為19萬億元,環比增長6.2%,同比增長27%。其中,存續私募證券基金(二級)規模5.5萬億元,環比增長12.1%,同比增長76.3%。若按照2020年底量化基金19%的佔比來計算,量化基金的規模確實超過了萬億元。

根據私募排排網數據,今年前8個月20家百億級量化私募已經完成近2000只新基金的備案,而同期百億級私募新基金發行量為4183只,即量化私募新產品發行數量佔據了近一半的比重。

“只是這1萬億的規模裏,還有多種類型,並非都是股票,還有交易期貨期權的CTA,股票多空等多種類型。我們估算下來,剔除保證金之類的,估計以股票交易為主的基本上也就6000億左右。”某公募基金量化交易相關人士表示。

“目前量化交易受到了市場普遍的關注,整體量化規模也突破了萬億,但我們認為,雖然量化的規模突破了萬億,但中間包含了一些母子結構的重複計算,所以實際有效的量化規模應該在7500億左右。”

**事實上,交易股票的量化產品的規模,目前並沒有準確的數據。**儘管沒有權威數據可查,但市場普遍預計萬億元的規模着實高估。

前述公募基金量化人士也指出,假設1.1萬億量化基金裏,能夠做股票的規模大概是在5000億至6000億元。若以7000億元來計算,按照40至60倍的平均量,日均基本上在1100億到1600億區間。目前佔A股成交量也就是8.5%至12%左右。

據廣發證券非銀團隊觀察,最近成交量放大,有增量資金入市,但規模尚不顯著。當下尚未出現指數牛,而是結構牛。當前1.3萬億~1.5萬億元的日成交額,可以大致分解為2000億元由兩融貢獻、3000億~4000億元由量化交易貢獻、8000億~10000億元由常規交易貢獻。

針對市場成交連續過萬億背後的量化交易,東亞前海證券首席策略分析師易斌日前接受了記者採訪。

他表示,相比起海外,我國量化私募起步較晚,目前仍然處於快速成長階段。資本市場不斷深化改革,量化人才、技術水平的不斷成熟都為量化策略開發與迭代升級創造了條件,高淨值投資者對量化私募產品的配置需求日益提升,頭部效應也愈發突出。我國百億級量化私募數量從2019年的6家增長到2020年的10家;截至目前,百億級量化私募數量已經發展到了20家。

“7月26日至9月6日,A股連續34個交易日成交額破萬億,日平均成交額達到1.36萬億。存量博弈之下市場波動加劇,風格切換也愈加頻繁,呈現出更多套利機會。量化私募基金交易對當前A股的確有貢獻,但之前有機構估計的(量化交易成交額佔A股整體成交的比例)50%這個數字顯著高估。從我們草根調研的情況來看,主動型的量化交易一般3個交易日會完成一輪底倉的調整,這樣意味着每天的換手量約為2300億元。即使考慮到雙向交易,估計成交規模也僅為4600億元,整體來看佔A股成交額的比例大約在17~34%區間,遠低於50%水平。”易斌分析指出。

換手頻率整體可能在40到60倍,高頻交易佔比很小

而此番言論被吐槽最多的就是對量化基金換手的高估。

“如果量化基金的規模到達300億~500億元后,還能説年化換手150倍,這是不可能的。如果規模到達了1000億元,那就更難了,換手估計也就三四十倍了。規模大了,換手頻率必然要下來,必須是追求基本面本身的阿爾法,持倉的穩定性也就增強了。”滬上某券商資管人士表示。

“我們前期調研過,目前量化私募基金的換手應該是在40到60倍這個區間。”前述公募基金量化人士指出。

而一位百億級私募人士坦言:“目前發的量化基金產品,它基本上是一個摻雜的情況。比如發行2億的產品,其中5000萬是200倍換手,5000萬100倍換手,還有1億是50倍換手,綜合在一起就是100倍的換手。”

私募排排網基金經理胡泊也指出:“隨着規模的擴大,量化私募整體交易頻率開始下降,目前市場上的量化私募主要以中低頻為主,以中頻交易而言,每天的換手率不會太高,大概在10%左右,預計交易規模在500億左右,算上雙邊大概在1000億左右。”

圖片來源:攝圖網

圖片來源:攝圖網

在高頻交易方面,胡泊指出,“量化高頻交易雖然每天的換手比較高,大概能做到60%~70%之間的日換手率,這一部分的交易一般不會超過整體市場交易量的十分之一,否則就會衝擊到市場,因此預計這一類高頻交易的日交易量大約在1500億左右。所以我們認為整個量化的交易規模可能在3000億左右,並不足以影響整體的市場,但可能會在市場波動大的時候,有推波助瀾的作用。”

“‘T+0’沒有那麼多,很簡單説不是每一傢俬募都能承受得了技術路徑開發,不是每家都有這種所謂的這種‘T+0’程序。”前述滬上量化私募基金人士表示。

前述資深量化私募人士告訴記者,“對於高頻‘短線T+0’,目前我所瞭解到的情況是,市場上‘T+0’高頻量化佔比較少,這個佔比不是很大,可能的佔比10%不到,目前市場上還是有很多機器人做‘T+0’,我瞭解到的情況是,幾個小券商做得還行,而幾家大券商做‘T+0’高頻量化目前效果還是不行。我認為,在量化交易中,所有的倉位達到100%換手率的時間可能半個月都不到,假如是100億的規模,在10天到15天時間左右就會全部換掉。”

圖片來源:攝圖網

圖片來源:攝圖網

具體是怎麼做的呢?**目前市場上有一種指數增強型產品,目的不是賺多少暴利,目的就是跑贏這個指數獲得超額收益。比如指數上漲30%,量化私募的跑贏指數的超額收益是30%,那麼這個產品的收益就是60%多。**這個其實是很有吸引力的,因為目前一些量化私募的管理規模很大,幾百億上千億的規模,因為市場容量有限,做的人多了,其算法也會失效,所以要提高量化私募的收益,其策略就需要不停的迭代,不停的迭代算法。

“中證500指數增強產品,就是在中證500裏面的標的來回地做,不停地在裏面換股票,比如今天買了這個股票明天賣出,然後又在中證500裏面選標的來回地做。目前中證500已經做爛了,現在搞到中證1000了,裏面的標的又多了,當然更多的小票也進入了量化私募的股票池,所以很多小票的波動性更大了。對於目前市場每天一萬億的成交額來看,我認為量化交易的成交額有2000億到3000億之間,這個比例大概是20%至30%之間。”他表示。

龍虎榜驚現機器交易打板?

一位長期專注於算法交易的量化私募人士表示,“量化優勢建倉快,出貨快,收益穩,把人解放出來,建一億倉毫秒級別”。對於當前量化交易對市場的影響,尤其是對遊資的影響到底怎樣呢?**有資深遊資人士向記者坦言,“量化體系今天干一批一板起來,明早又‘核按鈕’按掉,再幹一批一板起來,後天又按掉,這種切片式幹法會把一般散户收割得乾乾淨淨!”**另外也有頂級遊資人士在朋友圈表示:“現在量化體系越做越多,會對股市起到蝴蝶效應,造成股票日內波動加劇,從紅盤到綠盤再到紅盤又到綠盤愈來愈常見!賣股要手急眼快,守股要靜若處子,買股則要謹慎冷靜!”

據東方財富Choice數據,今年以來截至9月6日,華鑫證券上海分公司以上榜2111次位居實力遊資第二位,成交金額合計455.9億元,買入1538次,單次上榜動用資金2160萬元。值得注意的是,華鑫證券上海分公司所在的席位出現在龍虎榜最頻繁,一天出手好幾只個股甚至近十隻個股的龍虎榜中。對此有私募認為,華鑫證券上海分公司所在的席位可能是人工智能AI打板席位,由於其打板交易全盤都是電腦AI操作,需提前設定好選股策略和交易條件,盤中由電腦盯盤和交易,由於人工智能的使用,完全可以對全市場4000多隻個股進行全覆蓋,只要盤中股票出現異動或者是其走勢條件觸發預警,就自動打板。

從其風格來看,該席位的出手頻率遠多於其他人力遊資,和“作手新一”、“章盟主”等頂級遊資的人工打板風格相比沒有格局,但是對於股市這樣需要嚴格紀律、果斷執行、沒有情緒的特殊戰場,AI系統具有很多的先天優勢。從數據來看,華鑫證券上海分公司所在的席位的交易模式多數是“一夜情”,一般是頭天參與打板,第二天高開必跑路。比如在9月6日,華鑫證券上海分公司合計現身東亞機械、鼎漢技術、田中精機、華銘智能、世紀瑞爾、創元科技、恆盛能源、三變科技、太鋼不鏽、泰晶科技、申萬宏源、創業黑馬、珠海港、銅牛信息、銀星能源、中環海路等合計16只個股的龍虎榜中。

而第二天(9月7日)這些個股大多出現了調整走勢,其中華鑫證券上海分公司現身東亞機械、恆盛能源、三變科技、申萬宏源、銀星能源等個股9月7日龍虎榜賣出金額最大的前5名營業部席位。

量化交易是市場持續放量的重要組成

量化交易是市場持續放量的重要組成

截至9月7日收盤,滬深兩市單日成交額連續過萬億的交易日已經達到了35天。而這也是2016年以來首次出現如此長時間兩市成交金額連續突破萬億的情形。

截至9月7日收盤,滬深兩市單日成交額連續過萬億的交易日已經達到了35天。而這也是2016年以來首次出現如此長時間兩市成交金額連續突破萬億的情形。

從A股30多年的全部歷史來看,近期單日成交額連續破萬億的持續時間在A股歷史上可以排在第2位。

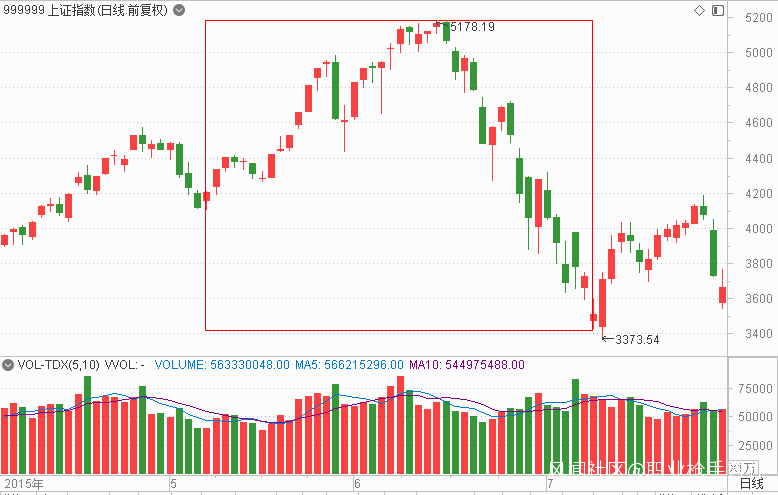

第1、第3位均發生在2015年,分別為2015年5月8日至7月8日,持續時長為連續43個交易日;2015年3月30日至5月6日,持續時長為連續26個交易日。

2015年5月8日至7月8日上證指數走勢

2015年3月30日至5月6日上證指數走勢

2015年3月30日至5月6日上證指數走勢

對於近階段市場成交額持續維持在萬億高水位,但指數波動和賺錢效應並不明顯的現象,引發了市場的廣泛討論,有一些分析認為這或許和近年來規模持續做大的量化交易有關。記者注意到,最近市場上的多家主流機構也參與了這場討論。

對於近階段市場成交額持續維持在萬億高水位,但指數波動和賺錢效應並不明顯的現象,引發了市場的廣泛討論,有一些分析認為這或許和近年來規模持續做大的量化交易有關。記者注意到,最近市場上的多家主流機構也參與了這場討論。

最近,天風證券宏觀團隊分析師對“A股巨量成交量究竟從哪兒來?”這一話題進行了分析。該分析師認為,A股已經連續30多個交易日成交額破萬億,巨幅換手的背後,主要是幾股力量在推動:

一、公募基金調倉:消費醫藥的持續弱勢導致資金流出,成長和週期板塊中景氣度較高的賽道都定價較為合理,估值和擁擠度處在高位,防禦型配置資金開始青睞性價比較高的金融、基建和公用事業。

二、北向資金成交額加大:北向資金的成交額創下年內新高,周度累積成交額達到8342.16億。

三、融資融券存量上升:融資融券交易額較5月的低點3000億~4000億回升至近期的5000億~6000億。

四、量化私募的中高頻交易活躍:量化私募目前的產品規模已經破萬億,8月量化私募新發行數量高,其中還有很多是百億爆款。存續產品交易和建倉對兩市的成交額都有無法忽略的貢獻。

就近期市場對量化交易的一些非議, 該分析師坦言,“一直以來大家對量化的固有印象就是機器人下單追漲殺跌,是波動率的放大器。其實這個理解並不全面。根據我們的經驗和與量化私募從業人員的交流,我們發現:

當下較為主流的量化策略主要是以日頻價量策略(技術因子結合非線性的機器學習算法)和高頻策略(主要信息來源是日內高頻交易數據)為主。這兩者都不是單純的動量策略,其中甚至有用到反轉策略。

日內策略會在任何交易時間交易,而日頻策略常在臨近收盤進行換倉(也有在開盤下單的),從日內的成交額分佈來看,2點半之後的成交額確實明顯提升,由此也可以瞥見量化策略確實對成交額的上升有貢獻。”

量化高頻策略對市場流動性依賴較大

根據目前各家機構估算的情況來看,近期量化交易對A股市場整體的交易貢獻度區間大致為10%~30%,然而不可否認的是,經過不到10年從無到有的快速發展,量化交易如今已經是市場一股舉足輕重的力量。

記者注意到,在量化交易蓬勃發展的同時,其背後隱藏的一些潛在風險因素也引發了不少業內人士的關注。

天風證券宏觀團隊分析師指出,從一些明星量化私募產品的業績表現來看,策略的同質化比較嚴重,經常出現同漲同跌的狀態。這加大了市場的脆弱性,一旦策略出現回撤可能同時觸發止損條件,在市場上形成較大的賣出壓力。此外,中高頻策略都是非常依賴市場流動性的策略,在高換手的市場環境中能有較高的超額收益,而較高的超額收益又能吸引更多的資金申購該類型產品,新產品需要建倉和交易會提高市場的換手,形成正向反饋。

在採訪中,易斌坦言,“大部分國內量化私募策略換手率很高,量價alpha、‘T+0’等高頻策略為主流策略,使得量化基金的表現對於市場流動性條件較為敏感,從歷史上看,如果市場整體成交水平較低,量化同質交易的壓力會更大,整體業績表現也會不盡如人意。以2020年為例,雖然市場整體向上,但是因為表現較好標的主要集中在頭部,尤其是下半年成交額持續收縮,量化策略表現明顯弱於主動型權益基金。”

“從歷史上看,成交量的持續放大往往伴隨着指數整體中樞的上移,但是**今年三季度以來市場成交量放大而指數整體呈現震盪,這樣一種情況也反映了成交熱度上升的標的在指數權重中的佔比較低。**如果出現量化基金的大規模撤出,更可能出現的情況是市場結構性調整。尤其是前期漲幅較大的成長板塊承壓會更大,市場風格會出現更加明顯的高低切換。”不過易斌也認為,如果短期市場出現整體脈衝式調整,將是一個較好的中期建倉機會。

券商重兵佈局量化行業

雖然量化交易對市場的影響目前還有爭議,但量化交易帶來的市場整體活躍度提升,對於券商行業而言可謂樂見其成。

據國泰君安統計,2019年已經有29家券商機構交易份額佔比超過50%,而在機構交易中,增長最快的是量化基金。2020年公私募量化產品數量已超過8000只,8年增長了20倍。

而能否得到更多的量化交易業務已成為券商交易規模能否實現增長的關鍵。例如,據瞭解,上海某頭部券商深圳分公司,近年來量化交易佔比逐年上升,2020年量化交易達到分公司交易額的25.9%,在量化交易帶動下其交易規模在總公司內佔比三年增長了30%。

而量化交易的核心是“唯快不破”,為了滿足量化私募等機構客户日益增長的需求,券商行業可謂花了不小的力氣。去年以來,多家大型券商相繼舉行了量化交易系統的相關發佈會。

例如去年年底,包括國泰君安、中泰證券在內的多家券商在上海發佈了最新的金融科技成果,而這些成果大多圍繞量化交易展開。例如,國泰君安發佈了STS(Smart Trading System)智能交易服務、中泰證券則圍繞自主研發的XTP極速交易系統舉行了XTP開發者大會。

據瞭解,**截至2021年,XTP極速交易系統上線已滿5年,是國內券商行業最早誕生的特供量化交易使用的極速交易產品之一,目前XTP已經在國內量化私募羣體裏有了較高的知名度。**中泰證券總經理畢玉國此前曾表示,至2020年,XTP交易系統主流量化私募的規模覆蓋率達九成,年交易額突破5萬億,已成為行業頂級的量化交易平台。

而這也得到了業內的認同。據某券商網金部門相關負責人日前向記者介紹,就行業地位而言,目前中泰XTP交易系統的量化交易規模在國內券商中處於領先地位,且領先優勢較大。

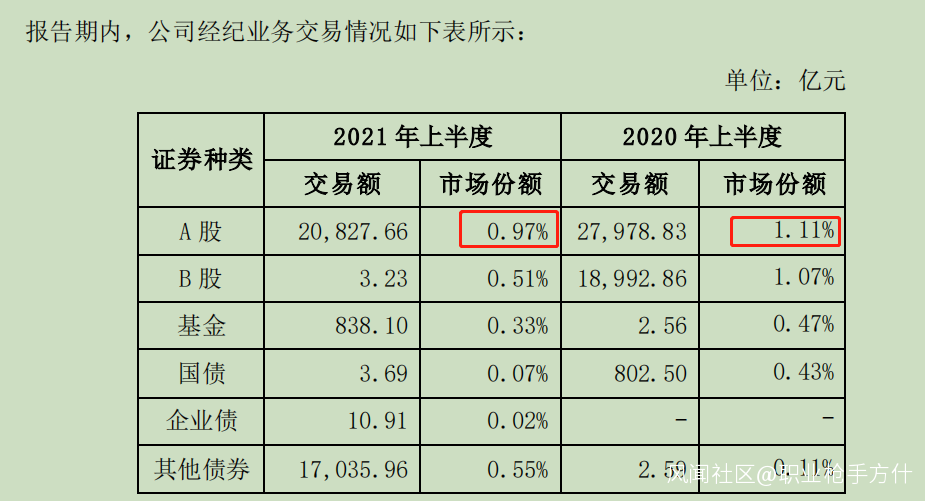

那麼近年來快速增長的量化交易是否明顯帶動了中泰證券的經紀業務收入增長呢?據今年的中報披露,中泰證券今年上半年經紀業務手續費淨收入同比只增長了13%,而今年上半年上市券商整體經紀收入同比增長了25%。由此可見,今年上半年,中泰證券經紀業務的增速大幅跑輸了行業。

針對量化交易的放量對券商經紀業務的業績彈性究竟有多少這一問題,某頭部券商非銀行業首席分析師向記者表示,從目前來看,量化交易對券商經紀業務的業績彈性並不大,因為量化交易大多是低佣金的交易,佣金率僅有萬一左右(目前行業普通經紀業務佣金率為萬二左右),也就是説即使券商的量化交易規模有所放大,但也有可能與較低的佣金率相抵消。

截圖自:浙商證券2021年中報

截圖自:浙商證券2021年中報

反觀,浙商證券今年上半年的A股交易額同比下滑了25.6%,此外股基交易額的市佔率也同比出現了下降,然而上半年公司經紀業務手續費淨收入卻同比增長了55%。有分析認為,究其原因在於,今年上半年浙商證券的財富管理業務出現了同比大增(今年上半年公司金融產品銷量同比增長了68%、金融產品保有量同比增長了74%),而基金銷售的佣金率要遠高於傳統經紀業務。相比之下,今年上半年中泰證券代銷金融產品保有規模僅同比增長了19.41%。

在一些券商行業人士看來,雖然短期內量化交易規模的快速增長,對於一些在該領域有先發優勢的券商在收入上的體現可能並不明顯,但量化交易規模對相關券商交易規模市佔率、機構客户數量提升的幫助較大,例如,從2019年到2020年的數據來看,中泰證券股基交易額的市佔率已連續兩年提升,2020年公司機構交易期末存量資產規模同比增長近100%。從長遠來看,量化交易應是券商傳統經紀業務謀求轉型的一個突破口。

走上神壇的量化基金

週一,西部利得量化成長基金打破常規整數,將日購限制金額定在了1024元,並打趣稱:“這也是咱們理工男的浪漫”,此事件也引發了熱議。

近兩年,量化基金的發展明顯駛入快車道。特別是對於把財富管理轉型作為重要任務的券商。打破剛兑之後,從數據上來看,回撤小、收益率高的量化產品很好地滿足了客户的需求,尤其是在日益強調客户體驗感的當下。很多時候,從財富管理或者説從銷售的角度來理解,量化基金被作為了聖盃捧在了手心上。

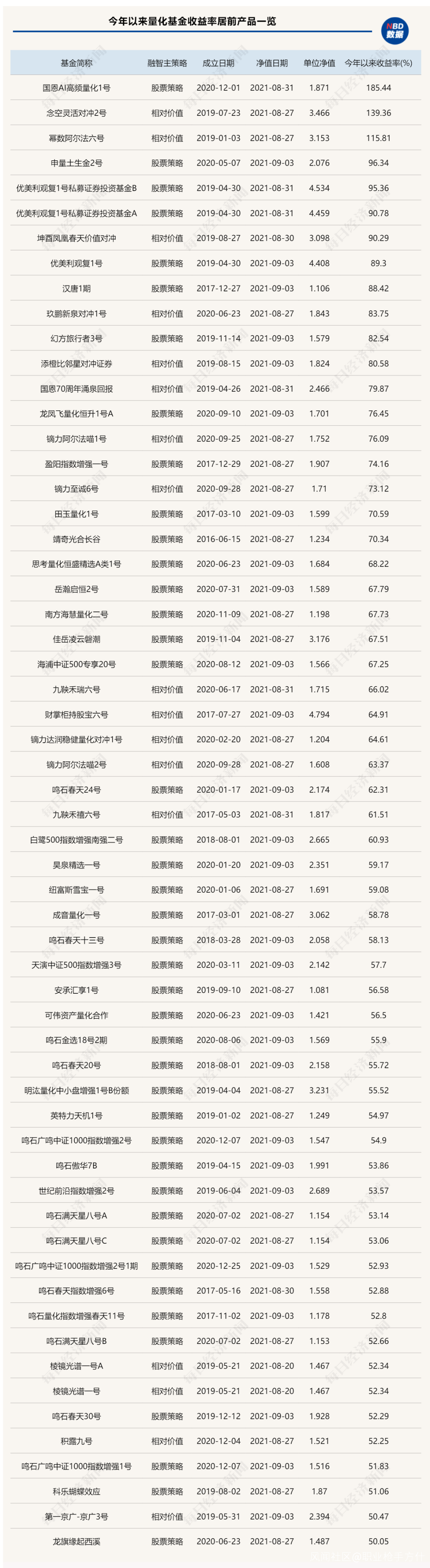

2021年以來,管理大規模資金的明星基金經理們,很多遭遇了滑鐵盧,出現在年度收益榜單尾部的不在少數。主動多頭的權益基金內部產生了明顯分化, 高收益的可以翻倍,差的收益則是虧損超過20%。然而,量化基金內部則是一片祥和,大家都賺得盆滿缽滿。

從某種角度來看,機器扮演着鐮刀的角色,在大肆“薅羊毛”的同時,還能夠做到穩賺不賠;那麼量化交易到底有多賺錢呢?據私募排排網數據,今年量化私募基金產品之所以受到資金追捧,背後的原因是其今年業績表現突出,顯著優於股票多頭。今年以來,僅有59.38%的主觀多頭產品賺錢,而今年83.78%的量化產品都賺錢,且今年量化多頭產品收益普遍分佈在10%~20%、20%~30%區間。從百億量化機構的業績表現來看,鳴石投資今年以來收益為40.32%,靈均投資今年以來的收益為22.17%,明泓投資今年以來收益14.09%。

滬上某大型私募基金人士給記者算了下賬:一隻私募產品成功,不能只看策略,其背後還有交易,還有運營,還有品牌,還有渠道維護。一個簡易型的量化私募基金公司,買個萬得數據庫就要80萬元/年,同時,公司還得僱至少2個IT和2個研究員共4個人。員工工資月薪2.5萬元,一個月的就是10萬,一年就是120萬,這些固定開銷就需要200萬元,如果再算上房租就更高。如果公司有自營業務則會好很多,如果沒有就只能純靠管理費收入,如果扣掉税,按照千五至千七算,公司規模至少要30億之上了。

滬上某大型私募基金人士給記者算了下賬:一隻私募產品成功,不能只看策略,其背後還有交易,還有運營,還有品牌,還有渠道維護。一個簡易型的量化私募基金公司,買個萬得數據庫就要80萬元/年,同時,公司還得僱至少2個IT和2個研究員共4個人。員工工資月薪2.5萬元,一個月的就是10萬,一年就是120萬,這些固定開銷就需要200萬元,如果再算上房租就更高。如果公司有自營業務則會好很多,如果沒有就只能純靠管理費收入,如果扣掉税,按照千五至千七算,公司規模至少要30億之上了。

從某種程度上,這似乎解釋了為什麼現在量化私募基金都在不斷募資,甚至圈錢圈到手軟的現實。

在該私募基金人士看來需要思考三個問題:第一,量化基金規模多少算合適,市場公認幾家頭部量化私募規模已在千億元附近,目前基本選擇了封盤。對於這些頭部私募而言,多少規模是合適的,策略容量就擺在那裏。當與市場偏離度比較大時,除了封盤,策略是否需要做出,或者給出怎樣的調整,進而適應市場的變化。其次,就是現在不斷突破的二線量化私募基金,理想中的規模預期又是多大?最後,現在市場有些量化私募的風險敞口比較大,重配新能源等行業,輕配消費行業。當市場風格發生漂移時,或者切換至消費時,量化基金是否做好了應對回撤的準備?畢竟很多銷售機構在推銷量化基金時,都會抓住回撤小的特點,進而在大眾市場形成了量化基金可以提前做出應對措施的潛在意識。銷售渠道對於量化的預期是否真的是合理的,是真實的。

量化基金底倉一致性是否潛伏風險?

有趣的是,當下量化機構人士最為關心的則是A股結構性行情愈演愈烈之下,量化基金的底倉的一致性越來越高。

“簡單點説,如果A股日1萬億的成交量,其中6000億成交量是由僅有的10%的股票貢獻出來的,那麼也就是説,全市場4000多隻股票中,只有400多隻股票是有交易量的,剩下來的大部分股票其實沒有那麼多交易量。”滬上某私募基金人士表示。

“通常情況下,一隻量化基金的股票池也有100~200只。不管是從500指數里選,還是從1000指數里面選,還是從全市場裏面選,最終都會在這400只裏面選,進而造成了量化基金持倉一致性很高。當量化基金產品數量越來越多,規模越發越大,大家底倉的重疊度也就越來越高。”前述滬上私募基金人士表示。

“是會存在底倉一致性越來越高的問題,各家管理人的策略可能不一樣,但總體而言,比如説都是做量價的,肯定大家可能持倉會都是動量,這些市場比較好的板塊比較集中的持有,這也是存在的。目前量化基金的α收益還處在紅利期,未來這個預期是會下降的。”深圳某券商人士指出。

該券商人士進一步表示,“今年量化基金確實非常火熱,市場萬億級的交易量非常活躍,也很適合高頻交易策略的。不過,若未來A股成交量下滑,甚至跌破萬億規模的時候,那麼量化產品的α收益就會下降,至少在高頻量價這一塊肯定是吃市場交易量的。未來大家策略上也會變化,你看今年量化基金選股策略放開,從原有的指數策略轉變為全市場選股。產品就不叫什麼指數增強了,不受指數本身的約束了,量化選股跟主觀多頭去PK了。”

與此同時,市場也有聲音傳出新的疑問:量化基金是否會重複2015年後那樣波動劇烈的行情。

在前述深圳券商人士看來,回顧過往,2013年到2015年,隨便做做創業板,做只小股票,然後放空滬深300、上證50之類的,就可以兩頭賺錢,現貨價格賺錢,股指價格賺錢。而造成這種局面,實際上只是特定歷史階段,賺的錢並不能體現出管理人真正的超額能力,並不是α,賺的是β,那時候是閉眼都能賺錢。

然而,2016年到2017年市場風格轉變,核心資產開始了暴漲,量化基金可能一年就把前面幾年搞的錢都虧光了,也傷到了客户。所以現在大家對約束上都會比較嚴格,就是在中小盤市值的這些行業的暴露上要考量。近幾年更是通過策略和產品的不斷地迭代,量化行業有了長足的發展。

2021年量化基金業績非常好,市場關注度提高,並不能因此去妖魔它,本身並不是你量化我就鐵定賺錢,它是改變不了市場趨勢的,從長期來講,好公司不會因為量化做空就跌,短期可能會有一些波動,但是改變不了公司本身的基本面,也改變不了長期的走勢。

在易斌看來,從當前來看,市場整體熱度較2015年有明顯差距。交易層面來看,兩融成交佔比在2015年最高時達到30.7%,今年9月3日A股兩融成交佔比為9.4%;2015年萬得全A換手率最高在5月28日達到9.53%,今年9月3日萬得全A換手率為4.25%。從估值角度來看,2015年萬得全A平均市盈率為22.2,最高達到31.8,而今年9月3日市盈率為19.2,整體來看市場熱度遠低於2015年水平。因此即使出現資金面的衝擊,市場出現類似2015年中期持續性調整的概率也較低。中期來看,當前A股市場整體較為健康,未來發展趨勢依然向好,A股市場中長期的資金流入趨勢並未改變。