供貨肯德基與必勝客,千味央廚上市全靠“抱大腿”?_風聞

翟菜花-2021-09-15 10:45

2021年9月6日,鄭州千味央廚食品股份有限公司(後簡稱“千味央廚”)登陸深交所完成主板上市,開盤後千味央廚股價持續走高,截至2021年9月9日收盤,其股價較IPO發行價的每股15.71元漲幅已接近100%,報收於每股30.11元人民幣。

2021年9月6日,鄭州千味央廚食品股份有限公司(後簡稱“千味央廚”)登陸深交所完成主板上市,開盤後千味央廚股價持續走高,截至2021年9月9日收盤,其股價較IPO發行價的每股15.71元漲幅已接近100%,報收於每股30.11元人民幣。

自2021年開年以來,隨着互聯網行業流量見頂的看法逐漸豎起旗幟,資本的目光又重新回到了一些傳統行業,餐飲業重回舞台成為2021年投融資事件主要戰地。當下國民消費升級趨勢變化明顯,與居民生活息息相關的“衣食住行”等剛需行業更是首當其衝,隨着疫情的影響逐漸消退,餐飲行業整體處在回温階段,經過關店風波的洗牌之後,餐飲連鎖化經營率逐漸上升,“效率”和“成本控制”正逐漸成為餐飲行業的新關鍵詞。

餐飲效率化推動需求從“to C”到“to B”轉移

隨着城市化進程的發展,人們生活中的事物似乎都有了一個統一的標準,無論是走進便利店還是早餐店,當你拿着像是一個模子刻出來的油條或是包子陷入沉思時,不用懷疑,或許他們真的是一個模子裏做出來的。

比如肯德基的安心油條,無論消費者是在全國哪一個門店購買都會發現,這些油條不僅味道相同,並且長短、重量幾乎都沒有差別,這是因為肯德基的油條大部分都來自同一家供貨商,肯德基安心油條最大的供貨商此前是“思念”現在是“千味央廚”,從本質上來看,肯德基的油條供貨商換了,但又沒換。

據天眼查數據顯示,千味央廚目前最大股東為“共青城城之集企業管理諮詢有限公司”,而這家企業的法人及最大股東,正是思念集團的創始人李偉。

和千味央廚有着連襟關係的思念,作為國內速凍米麪食品行業的頭部品牌,早在2002年就已成為了百勝餐飲集團(旗下品牌有肯德基、必勝客)的供貨商,但那個時候的思念主要做的是“to C”的生意,或許是考慮到“to C”與“to B”業務模式不同的原因,面對B端市場的千味央廚就此誕生。

和千味央廚有着連襟關係的思念,作為國內速凍米麪食品行業的頭部品牌,早在2002年就已成為了百勝餐飲集團(旗下品牌有肯德基、必勝客)的供貨商,但那個時候的思念主要做的是“to C”的生意,或許是考慮到“to C”與“to B”業務模式不同的原因,面對B端市場的千味央廚就此誕生。

千味央廚成立同年,思念在新加坡股票交易市場用5億元完成了私有化退市,相比上市時20億元的融資規模可謂是功遂身退。隨後2017年,思念與千味央廚決定各司其職,前者繼續留在“to C”領域做大哥,後者專心耕耘“to B”市場,千味央廚股東王鵬將所持有的千味央廚股份與李偉持有思念食品股份轉讓給雙方,已經帶領思念成功在資本市場走了一圈的李偉,在這次選擇中為何毅然決然的看好千味央廚?原因大致有二:

一是面向C端市場的思念在當時營收已經趨於見頂,行業規模的天花板限制了思念未來的營收增長將趨於緩慢,市場規模可見的情況下,思念在資本市場的估值溢價也將因此受限,這或許既是思念退市的原因,也是李偉選擇千味央廚的原因;

二是冷凍米麪產品在B端市場的增長前景。當下餐飲連鎖化趨勢明顯,冷凍米麪食品不僅具有便捷性的特點,同時具備增加就餐效率、在一定時間內間接增加就餐人數和翻枱率的連帶效應;因此,冷凍米麪食品的合理使用對連鎖餐飲從業者而言,可以一定程度上減少人工成本、空間成本和時間成本的支出,並且有利於標準化統一管理。

千味央廚的冷凍米麪產品某種程度上可以看做是預製菜的一種分支,都是商家為了提高效率,降低成本的一種選擇。據國海證券研究報告顯示,目前中國預製菜市場B端與C端比例大概為8:2,餐館等商家仍舊佔預製菜的消費大頭,而個人家庭對預製菜的消費佔比仍有待提升。

這一數據放在千味央廚的招股書中可以找到共通點,數據顯示千味央廚2017-2019年度營收額構成分別為,2017年經銷模式佔比59.41%、直營模式佔比40.59%,2018年經銷模式佔比59.31%、直營模式佔比40.69%,2019年經銷模式佔比58.98%、直營模式佔比41.02%,報告期內經銷模式在營業額中的佔比接近六成,而直營模式佔比在四成徘徊。無論是外部數據還是內部數據都證明了對於千味央廚而言,“to B”生意才是發展前景所在。

率先起跑,是圈錢還是缺錢

成功登陸A股主板上市的千味央廚率先起跑,摘得“速凍供應鏈第一股”桂冠,考慮到思念用5億完成私有化退市的經歷來看,着急上市的千味央廚讓分不清楚它究竟是來“割韭菜”圈錢還是真缺錢。

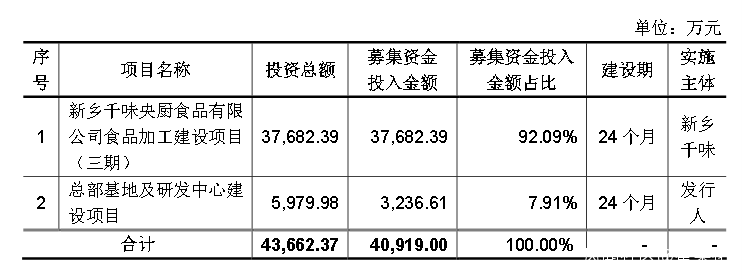

千味央廚招股書顯示,此次上市募集資金主要用於兩處,一是新鄉千味央廚食品有限公司食品加工建設項目(三期),二是總部基地及研發中心建設項目,基本可以理解為前者提升產能,募集資金投入金額佔比為92.09%,後者加強研發,募集資金投入金額佔比為7.91%.

可以看出千味央廚對於此次募集資金的用途主要在於提升產能,那麼當下的千味央廚真的產能不足嗎?

可以看出千味央廚對於此次募集資金的用途主要在於提升產能,那麼當下的千味央廚真的產能不足嗎?

在招股書報告期內的數據顯示,千味央廚2017-2019年度產能利用率分別是87.37%、100.40%和81.29%,產銷率分別為98.14%、98.90%和94.98%,可以看出千味央廚目前的產能利用率及產銷率處於健康狀態,在這種狀況中毅然將募集資金的92%用於提升產能的千味央廚,更多或許是對自身未來前景的信心使然。

觀研天下數據顯示,我國速凍米麪市場規模從2015年的542億元增長至2017年的618億元,年複合增長率為6.78%;2018年我國速凍米麪市場規模達到647億元,同比增長了4.69%;2019年中國速凍米麪食品行業市場規模達到了677億元,同比增長4.64%。

可以看出我國速凍米麪市場規模呈現出持續增長態勢。下沉市場方面,隨着冷鏈運輸行業的發展,冷凍米麪市場有望打入下沉市場增加銷售覆蓋面,直接影響市場規模天花板提高;同時,由於疫情的影響雖然餐飲業整體遭受重創,但連鎖餐飲品牌由於資本和規模的優勢,企業抗風險能力較強,個別連鎖餐飲品牌在疫情中實行反向擴張策略,逆勢進行了門店數量擴張,疫情恢復之後,預測連鎖餐飲品牌對冷凍米麪產品的需求將會觸底反彈。而這些逆勢擴張的品牌中就有肯德基、海底撈等千味央廚的合作伙伴身影。

(千味央廚部分合作品牌)千味央廚的“成敗皆蕭何”

(千味央廚部分合作品牌)千味央廚的“成敗皆蕭何”

如前文所訴,千味央廚是一家立足於B端市場的速凍食品供應鏈企業,它的客户構成主要來自連鎖餐飲品牌,在各種經營模式中B2B也是相對更趨於穩固,經營風險相對較低的一種產銷模式,但客觀來看,對於一家上市企業而言,大客户流失的風險性和營收構成的單一性也是不容小覷的經營風險症結所在。

據千味央廚招股書顯示,報告期內千味央廚的前五大客户在歷年營收中佔比均超過了36%,其中單是來自百勝食品的訂單就佔到了30%左右,排在百勝之後的客户分別是華萊士、永和大王等連鎖餐飲品牌,這一數據充分説明了千味央廚對於大客户的“依賴性”,更是千味央廚的隱痛,畢竟機遇和風險是並存的,今天選擇你的客户或許正是明天拋棄你的人。

海底撈的官網有段關於企業經營危機的思考,“海底撈可能有兩種死法:一種是管理出問題,如果發生,死亡過程可能持續數月乃至上年;第二種是食品安全出問題,一旦發生,海底撈可能明天就會關門,生死攸關。”食品安全問題是上到國家法律下至基層民眾的共同紅線所在,如海底撈“塑料烏雞卷”事件,海底撈的處理方式中,與問題產品供應商終止合作是母庸質疑的處理手段之一。

當然,成為連鎖餐飲品牌的供貨商也有着優勢所在,譬如知名度高、品牌力強的企業,並不會冒口碑風險去更換原有材料以及背後的供應商。

舉例來講,老乾媽因掌權人更換後,陶華碧的兒子擅自改動配方材料導致口味變化,導致老乾媽口碑出現鬆動,雖然陶華碧及時止損,可仍無法改變口碑的走向。千味央廚或許也是明白這個道理才對依賴大客户這件事有恃無恐。事無絕對,上市後雖然千味央廚走勢喜人,但大客户“依賴症”像狗皮膏藥一樣會讓眾多投資者望而生畏,後續如何解決這種影響也成了問題。

被指大客户“依賴症”説明了企業對中小市場佈局的缺失,雖然千味央廚擁有很多知名的大客户,但其自身的知名度有限,面對C端市場的影響力有限,這就造成了流失大客户後無法獨立生存的假象。

想要擺脱大客户依賴症來佈局中小市場並非一件易事,大客户品牌形象處於較高層級,所以無形中就給千味央廚的產品提高了身價,如果盲目佈局中小市場,必然會影響自身的品牌形象並造成與大客户關係的裂痕,因此同品牌下,保留大客户自然成了千味央廚的選擇。但保留大客户但並非唯一選擇,在營銷學中,品牌經過深思熟慮後會發展自身子品牌來佈局同級或不同級市場,一方面是增加品牌的競爭力,另一方面是實現多面開花為公司拓展橫面。

對於在資本市場正風光無限的千味央廚而言,如何在C端市場與B端市場做到“兩開花”是亟待思考的主要問題。