從“掃地僧”到“掃地茅”,科沃斯的內核變遷_風聞

互联网那些事-有态度 够深度2021-09-23 18:03

2014年,時任諾基亞CEO約瑪·奧利拉在記者招待會上公佈同意諾基亞被微軟收購時潸然淚下地説:“我們並沒有做錯什麼,但不知為什麼,我們輸了。”

2014年,時任諾基亞CEO約瑪·奧利拉在記者招待會上公佈同意諾基亞被微軟收購時潸然淚下地説:“我們並沒有做錯什麼,但不知為什麼,我們輸了。”

對於日新月異的科技行業來説,這句話似乎永遠不會過時。

9月15日,掃地機器人龍頭品牌“科沃斯”在發佈會上,發佈了兩款家用服務機器人,其中“科沃斯地寶X1”,宣傳稱搭載了很多高大上“首創”技術。

科沃斯CEO錢程甚至表示,這次發佈會將成為家用服務機器人3.0時代的開始。

但遺憾的是“科沃斯”9月15日收盤價僅為144.55元/股,其實自2021年7月份股價達到頂點之後,科沃斯的股價就“跌跌不休”,現在距離252.71元/股的高點,跌去將近一半。

更耐人尋味的是,2018年中,科沃斯的市值才剛剛突破百億元人民幣,也這意味着,僅用了一年多的時間,科沃斯的股價就翻了十四倍。然後不到兩個月的時間,就又斷崖式地跌了回去。

更耐人尋味的是,2018年中,科沃斯的市值才剛剛突破百億元人民幣,也這意味着,僅用了一年多的時間,科沃斯的股價就翻了十四倍。然後不到兩個月的時間,就又斷崖式地跌了回去。

剔除那些噪音造成的干擾,二級市場從來都是企業的晴雨表,科沃斯的股價走出反U形,不光折射出了自己的傷病,在某種程度上也暗示了行業變局。

科沃斯“掃地茅”是否是盛名之下其實難副?科沃斯還能講出新故事嗎?

一、科沃斯的“機器人”濾鏡,很美

一、科沃斯的“機器人”濾鏡,很美

儘管科沃斯一直強調自己是一家服務機器人研發與生產商,而且是全球範圍內最早涉足該領域的企業之一,但是招股書顯示,2015-2017年,科沃斯掃地機器人“地寶”分別佔全年營收的47.20%、52.81%和59.00%。

也有越來越多人質疑科沃斯產品的真正技術含量,機器人公司在家電公司中間搖擺,“重營銷輕研發”、“產品主要是在日常家居領域”,這些都是大眾對於科沃斯的印象。

所謂成也蕭,何敗蕭何。

先不討論“反U形”的另一邊,科沃斯的這種產品特徵,確實是其在二級市場吸引投資者的關鍵因素。

首先,從市場的角度來看,隨着懶人經濟、宅經濟的發展,掃地機器人市場開始逐步爆發。

首先,從市場的角度來看,隨着懶人經濟、宅經濟的發展,掃地機器人市場開始逐步爆發。

奧維雲網全渠道推總數據顯示,2016年至2018年,我國掃地機器人零售量複合增長率達49%,增速遠超其他家電品類,“未來中國掃地機器人市場規模有望達到500~1000億元。”

其次,供應鏈的成熟,也成為了掃地機器人的助推劑。

未來智庫發佈的調研報告顯示,隨着中國製造業的發展,2010年後,掃地機產業鏈逐步國產化,目前除電源管理芯片、電機和少量CPU需要進口外,其餘零部件基本國產。

以激光雷達為例,其最早2004 首次被國外企業應用於自動駕駛,但直到2016年新勢力智能汽車發展後,才開始出現國產化傾向,比如2016年由大疆孵化的Livox,就將激光雷達的價格拉低到了千元級,從而使得激光雷達成為了掃地機器人的標配。

當然了,正如那句有名的話:一個人的命運,是歷史進程和個人奮鬥的統一。在客觀條件成熟的基礎上,我們也不能忽視科沃斯的主動求變。

當然了,正如那句有名的話:一個人的命運,是歷史進程和個人奮鬥的統一。在客觀條件成熟的基礎上,我們也不能忽視科沃斯的主動求變。

儘管誕生之初只是一家普通的代工企業,但是科沃斯的創始人錢東奇早在2000年就打造了代號為“HSR”的五人項目組開啓研發之路,默默研發五年後,終於推出了第一款掃地機器人“地寶”。

對此,錢東奇曾表示:“相比簡單的代加工生產,我對研發更感興趣,更願意為研發投入多的資源。”

正是因為搶佔了先機,趕上了紅利,科沃斯已然成為了掃地機器人一哥。

中怡康數據顯示,2020年上半年,在全局規劃類掃地機器人中,科沃斯佔比達41.9%,出貨量同比增長32.3%。2000-3000元價位段及3000元以上價位段佔比分別為到53.0%和31.5%,同比分別增加11.5 %和17.7 %。

但是這種市場的熱銷數據,也反過來給我們拋出一個問題:既然科沃斯的掃地機器人依然大賣,為何市場卻不看好這家企業呢?

二、撥開迷霧,看到“跌跌不休”的背後

二、撥開迷霧,看到“跌跌不休”的背後

科沃斯將自己定義為“全球範圍內最早涉足服務機器人領域”的企業,但是從財報來看,科沃斯距離這種夢幻般的描述相去甚遠。

首先,儘管2021年上半年財報顯示,科沃斯品牌服務機器人的營收佔比達到了48.74%,但是追根思源,科沃斯品牌掃地機器人中以全局規劃類產品為代表的高端產品收入佔比達87.1%,較上年同期增加7%。上半年推出的自清潔新品N9+掃地機器人,收入佔科沃斯品牌中國市場收入的30.6%。

可以説,時至今日,科沃斯依然是一家典型的掃地機器人企業,這種單元的業務模式,也決定了科沃斯的“不討喜”。

其次,從資金投入來看,科沃斯也沒有高新企業應具有的前瞻力。

其次,從資金投入來看,科沃斯也沒有高新企業應具有的前瞻力。

財報顯示,2021年Q1,科沃斯的研發投入僅佔總營收的4.11%,僅僅略高於國家高新企業認證基準線3%。而2018年-2020年,科沃斯的研發佔比也同樣為在基準線上下徘徊的3.60%、5.22%、4.67%。

作為對比,2020年,石頭科技的研發投入佔比則達到了5.80%,比科沃斯高1.2%。

至於科沃斯屢屢對標的戴森和iRobot,更是不知比科沃斯高了多少個level——戴森的研發投入基本保持在40%左右,iRobot雖然略低,但基本也在10%以上。

耐人尋味的是,與吝嗇的投入正相反,科沃斯的銷售費用堪稱“慷慨”。2021年上半年,科沃斯銷售費用支出達到了驚人的12.18億元,同比暴漲130%,佔總收入的22.7%。

從一對數據,我們可以明顯感覺到,科沃斯是一家重營銷,輕研發的企業。當然,由於競爭加劇,營銷確實是保證產品銷量的一個利器,比如2020年,石頭科技的銷售費用也增長了75%,但是我們不能忽視的是,科技企業的立足之本是產品,如果沒有技術,空有營銷,那麼又怎麼保持自己產品的競爭力呢?

與前兩年還可以靠積累的技術空轉不同,近兩年,我們就能明顯感覺到科沃斯產品力的匱乏。

比如,科沃斯的明星產品N9+系列雖然售價高達4000+元,但是其依然採用視覺處理技術。反觀比N9+系列售價更低的小米掃地機器人掃拖一體Pro都已經支持了AI智能識別、3D避障、3D激光導航等前沿技術。

三、科沃斯需要回歸初心

三、科沃斯需要回歸初心

多年以後,面對腰斬的股價,錢東奇或許會回想起他決定“為研發投入多的資源”,帶領科沃斯完成從“製造”到“智造”轉型的那個遙遠下午。

儘管科沃斯的股價近乎腰斬,但是這並不意味着科沃斯已經輸掉了整場戰役。

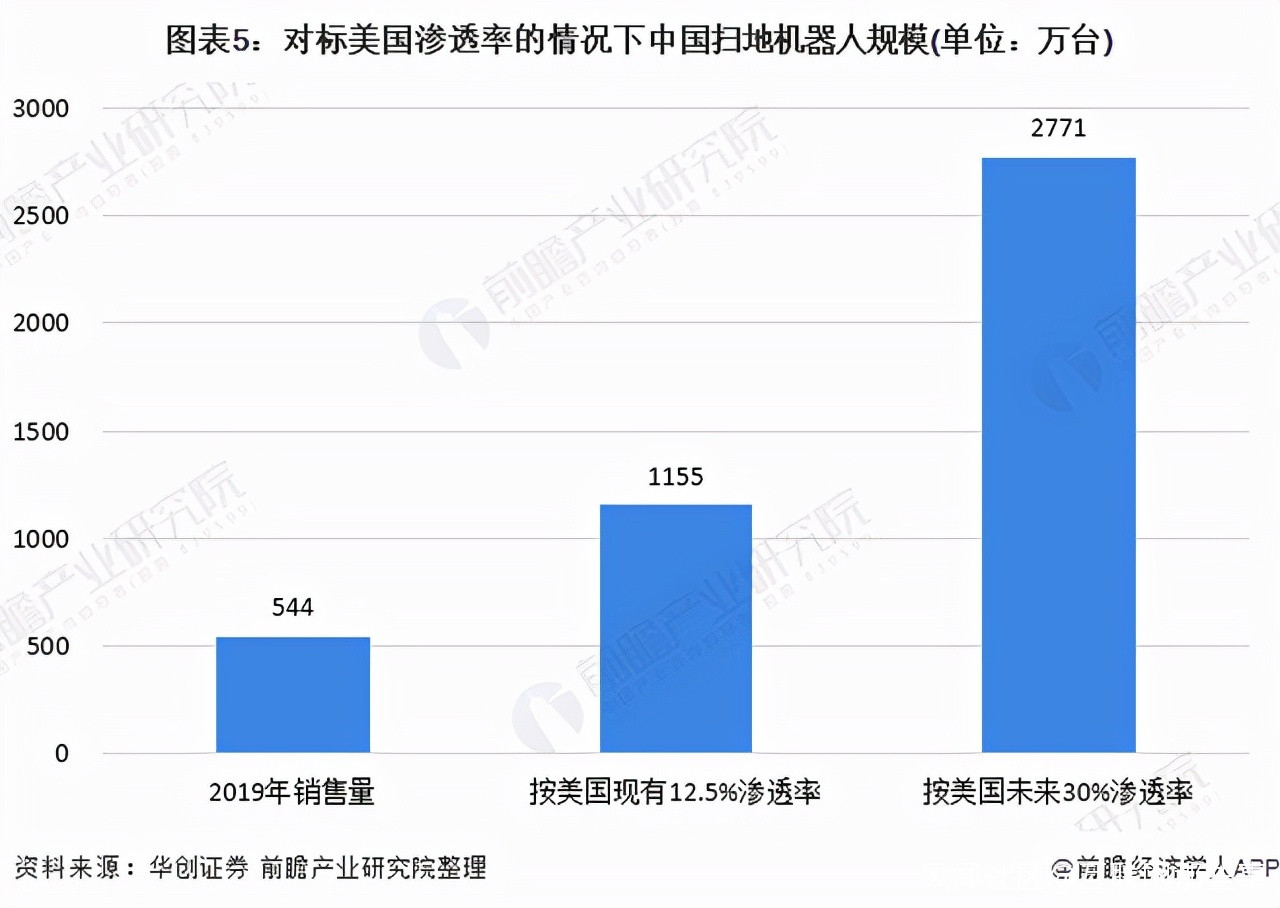

華創證券發佈的調研數據顯示,中國掃地機器人的滲透率僅為3%;Euromonitor的數據顯示,全球掃地機器人的滲透路已經達到了17%,未來全球掃地機器人的滲透率預計將達29%。因此,這也意味着科沃斯還有機會重整旗鼓。

首先,科沃斯要找回創新的初心。

首先,科沃斯要找回創新的初心。

億歐智庫發表的《2020年中國服務機器人產業發展研究報告》表示,以AI、雲計算、物聯網等為代表的技術正在帶動服務機器人產業向智能化、創新化、數字化方向迅速邁進。

儘管隨着供應鏈的成熟,目前出現了越來越多的入門級掃地機器人,但是正如未來智庫所言:“儘管硬件部分基本可全部委託加工,但是避障 AI 算法難度較高,需要大量用户數據的積累和機器深度學習提升算法準確率,壁壘很高。”

結合上文提到的小米掃地機器人掃拖一體Pro開始補足避障 AI 算法的產品特徵來看,未來科沃斯真的要夯實這方面的創新技術了。

其次,迎合IoT的趨勢,打造抗風險強的家庭終端生態。

Valuates發佈的調研數據顯示,預計2026年,全球IoT市場規模將達到319億美元,2019年至2026年,IoT市場複合年增長率將為64.2%。

以小米為例,其早在2013年就開始耕耘IoT市場,Counterpoint發佈的數據顯示,2020年Q1,小米已投資了300多家物聯網設備初創企業,涉及2000多種產品SKU。小米IoT平台上的已連接物聯網設備(不包括智能手機和筆記本電腦)數量已達2.348億。

因此,基於IoT的大趨勢,科沃斯可以以掃地機器人為中心,構建屬於自己的萬物互聯生態,並逐步削減掃地機器人在營收中的佔比,成為一個不偏科的“全才”,挽回二級市場的信心。

因此,基於IoT的大趨勢,科沃斯可以以掃地機器人為中心,構建屬於自己的萬物互聯生態,並逐步削減掃地機器人在營收中的佔比,成為一個不偏科的“全才”,挽回二級市場的信心。

總的來看,科沃斯所處的市場還有巨大的紅利等待挖掘,但是如果科沃斯一味求“快錢”,那麼股價腰斬,將僅僅是一個開始。