行業價格戰疑雲未消,安能物流為何急於爭奪“港股快運第一股”?_風聞

IPO捕手-2021-09-23 14:54

你平時用什麼快遞?順豐或是中通?

隨着電商的崛起,物流行業正快速發展。今年以來,物流行業更是湧現了上市熱潮。

5月28日,京東物流登陸港交所主板上市;6月9日,東航物流正式在上海證券交易所敲鐘IPO;更早前,滿幫集團、福佑卡車等一連串企業被爆提交IPO申請。

近日,據港交所披露,安能物流集團有限公司通過港交所聆訊,這意味着在零擔市場這條細分賽道上又將出現一個新的衝刺資本市場的選手。

零擔是安能的活字招牌,主營運輸業務,受益於萬億級的市場藍海,安能躋身零擔賽道的前列。但是這也吸引着不少新企業的跨界入駐,如快遞頭部企業中通、百世和韻達。值得一提的是,安能也曾踏入過快遞領域,只是在那一年中深受價格戰的打擊,折戟而歸。此次,安能謀求上市,會講出什麼新故事?

安能的鋪網之路

安能成立於2010年,是一家綜合性的物流企業,提供遍佈全國的零擔快運服務。可能説到安能,有不少人對它並不熟悉,大多數人知道的是三通一達。但是,安能與三通一達不盡相同,安能並不是做快遞服務,而是零擔。

什麼是零擔?零擔就是介於快遞和整車之間,以較靈活的方式運輸重量在10斤至3噸之間貨物。

而在細分的零擔賽道比較耳熟能詳的則是德邦快遞,作為老牌零擔企業,在2018年上市,被稱為“零擔快運第一股”,而作為新晉及頭部的安能,自然被拿來作比較。

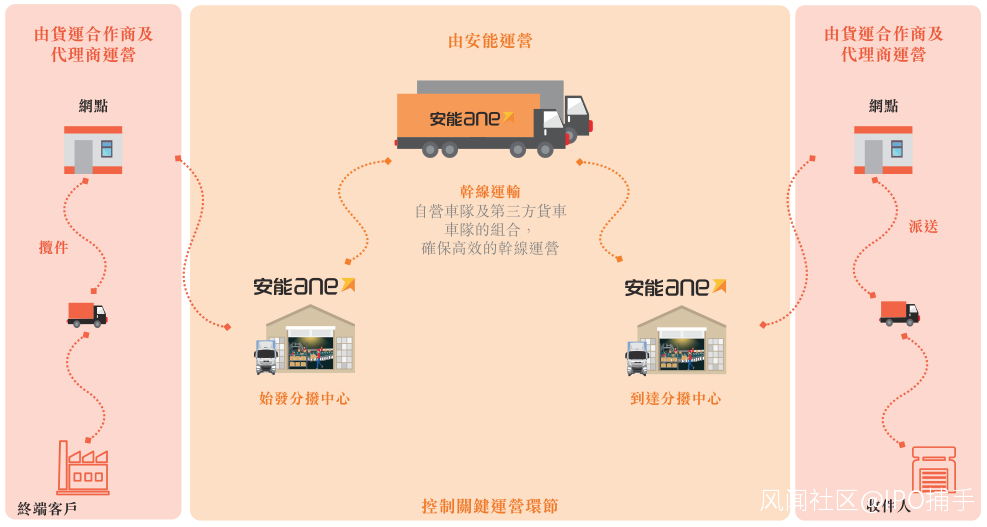

德邦屬於早期的零擔物流企業,採用的是重資產模式,從分撥中心、幹線運輸、配送等全為自營投入;那麼對於新成立的公司來説,自營模式前期需要投入的成本過多,開支太高;所以安能選擇了“輕資產+網絡化”的模式,通過零擔快運網絡和信息技術平台整合,打造零擔快運加盟網絡。

目前,安能在全國範圍內的自營分撥中心已經達到了147個,覆蓋中國約96%的縣城與鄉鎮。自營車隊則包括1500餘輛幹線卡車和2700餘輛掛車。

相比之下,安能在“加盟”下采用分撥、干支線班車總部直營,終端網點特許加盟的發展模式,較大地降低末端的運營成本,也能在同樣的收費標準下,零擔快運加盟網絡能夠支撐起更大規模的貨運量。從公斤段方面來看,直營模式為保證貨運規模平衡,會選擇較低公斤段進行運輸;而加盟模式下的安能公斤段分佈更加平衡和合理。

另外,安能也是為了將重心放在核心控制環節,專心做好管理和服務,所以貨運合作商平台的建立,為貨運聯營商和終端客户提供更好管理和服務,並且降低了成本和破損率。

據招股書顯示,安能單位幹線運輸成本從2018年到2020年下降了22.7%,破損率從2018年0.29%降到2021年4月30日的0.04%。

(圖源:招股書)

(圖源:招股書)

或許正是因為作為新興零擔物流代表,區別於老企業的不同模式,帶來了更多的發展可能,獲得資本看好。在過去的十年中安能獲得了多輪融資,獲得了包括大鉦、凱雷、鼎暉投資、CPE、新創建、平安、高盛及伊利等;在最新一輪融資過後,前三大股東為Max Choice、大鉦資本和鼎暉。

第二增長曲線的發展迫在眉睫

財務方面,據招股書顯示,安能在2020年實現扭虧為盈,主要源於安能在2016年的版圖擴張,躋身快遞賽道。

最初在高額補貼和幹線優勢下,安能得以迅速擴張,但是在2018年的價格戰中開始隕落。據招股顯示,安能在2018年出現20.13億的鉅額虧損。快遞服務最終在2019年落下帷幕。安能的虧損在2019年有所收窄,到2020年實現盈利。

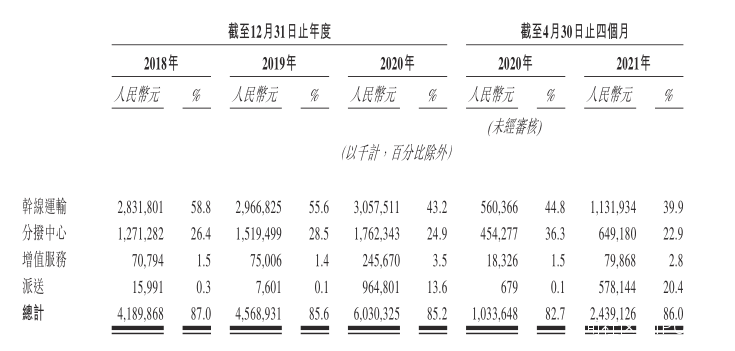

經過前幾年的試探,安能現今結構趨於穩定,主要分為運輸、增值服務和派送三大板塊;其中以運輸業務為主,從2018年至2020年,運輸板塊營收分別佔總營收的84.9%、78.3%和62.9%。

經過前幾年的試探,安能現今結構趨於穩定,主要分為運輸、增值服務和派送三大板塊;其中以運輸業務為主,從2018年至2020年,運輸板塊營收分別佔總營收的84.9%、78.3%和62.9%。

但是值得注意的是,在成本方面,安能的運輸成本偏高。雖然幹線運輸和分撥中心的成本總和在逐年下降,但是依舊超過總成本的62%以上;這也就意味着安能在運輸方面所獲得的毛利較低。通過招股書也能發現,安能的毛利在2018年-2020年這三年中最高為14.8%。

這與它的貨運量並不成正比。安能從2017年開始貨運量連續霸榜第一,在今年也是突破了1025萬噸;但是就收入來看,卻並不及順豐和德邦,顯然高的貨運量對安能來説,有益也有弊。

這與它的貨運量並不成正比。安能從2017年開始貨運量連續霸榜第一,在今年也是突破了1025萬噸;但是就收入來看,卻並不及順豐和德邦,顯然高的貨運量對安能來説,有益也有弊。

雖然物流行業的毛利普遍較低,“流血回本”的現象依然存在。

但相較於德邦、順豐和百世中通新入局的企業來看,德邦涵蓋了從快遞到整車的全鏈業務;順豐除卻快遞快運服務,在拓展了冷鏈和醫藥服務。對比之下安能的業務過於單一,且依賴於運輸業務;那麼在競爭中安能的優勢並不明顯,受外界因素影響更大,因而第二增長曲線的發掘迫在眉睫。

相對於運輸和派送兩大業務,增值服務的優勢在進一步凸顯。

其一,增值服務的的成本不高,獲得的毛利較大;且佔總營收比重有所上升,至2021年4月30日止,佔比為16.7%;其二,安能本身具有客户基礎。所創的貨運合作的加盟模式,累積了不少終端客户和合作商以及代理商,客户羣體優勢明顯。

截至2020年12月31日,公司已與超過26000家貨運合作商和代理商展開合作,終端客户覆蓋中國約96%的縣城和鄉鎮,終端客户超過360萬。而增值服務的對象為卡車和客車司機,安能主要為他們提供卡車配件市場服務和營連資金融資服務;在此基礎上發展也能進一步帶動營收的增長。

其三,安能已經在未來計劃中提到佈局增值服務。其實不管安能是否在增值服務業務上下功夫,不能否認的是,這一領域將會是一個值得探索的增長曲線。

但是在安能的優勢領域,後有新增許多的入局者,前有德邦、壹米滴答等的老牌企業;安能行至中途,還能穩住不慌嗎?

新老企業同道賽跑,下半場誰與爭鋒?

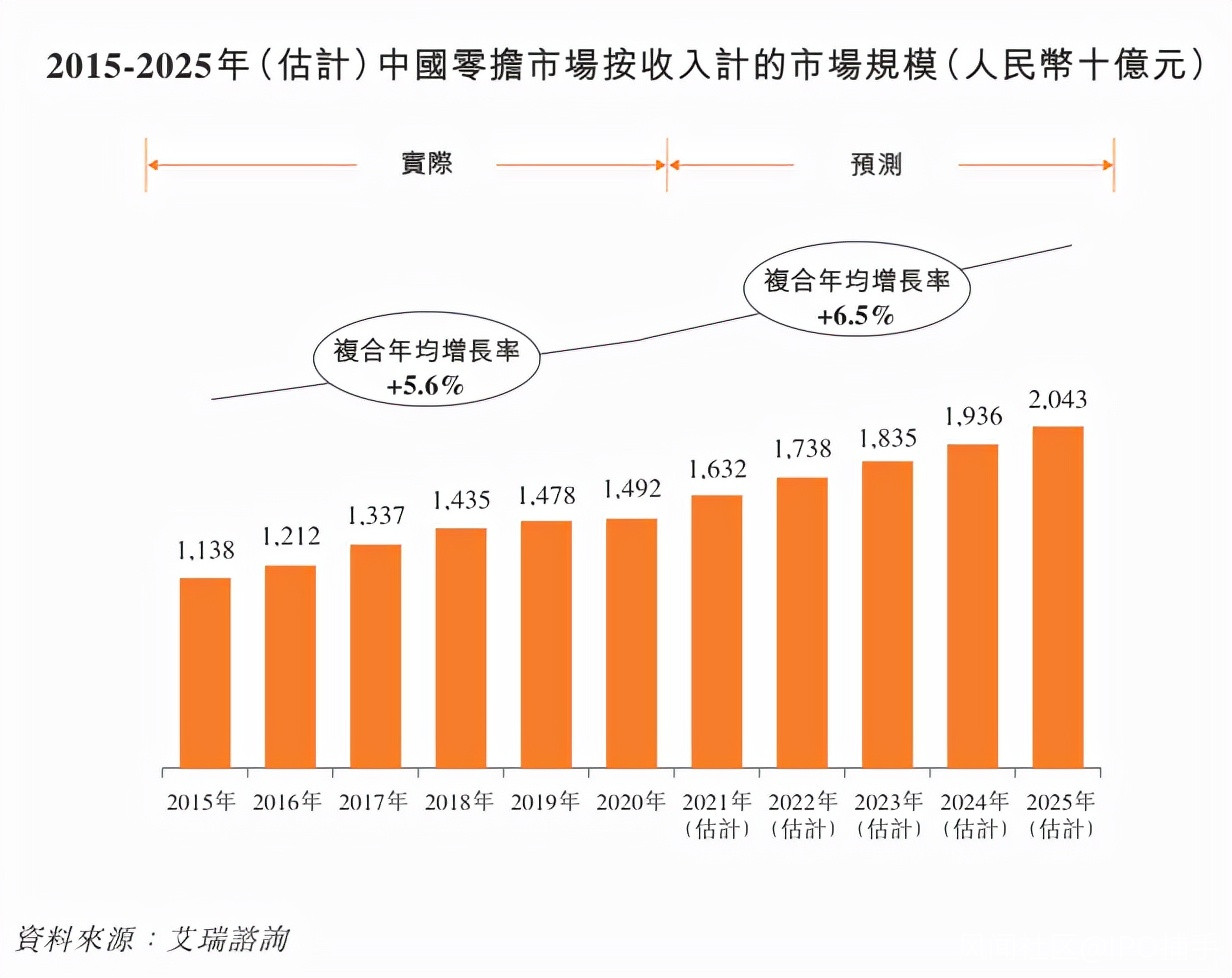

我們不得不承認的是,零擔賽道的發展前景未來可期。據艾瑞諮詢數據顯示,中國零擔市場在2021年將達到16320億元,預計在2025年突破20000億,達到20430億元。

在萬億級的藍海中,安能經營中國最大的快運網絡平台,其貨運量連續四年蟬聯第一。於2020年,安能在中國所有快運網絡中的市場份額為17.3%。

自然而然,零擔賽道的前景吸引着不少跨界者;快遞頭部企業紛紛入駐,如百世快運、韻達快運、中通快運,以及順豐旗下的順心捷達和自營快運業務等等。

自然而然,零擔賽道的前景吸引着不少跨界者;快遞頭部企業紛紛入駐,如百世快運、韻達快運、中通快運,以及順豐旗下的順心捷達和自營快運業務等等。

另一邊,快運行業經歷着一輪新的洗牌。今年7月,壹米滴答和匯森速運達成戰略合作;9月,匯森全球收購壹米滴答。

與此同時,壹米滴答自身在9月2日宣佈將落地五大舉措,提升全網時效,其中包括自9月起新增300條直髮線路和幹線全面提速等措施。另外旗下優速快遞大包裹業務進行戰略升級,全面覆蓋5-300公斤產品區段。

在前有狼後有虎的形勢下,安能的壓力明顯增重。另外,快運行業內卷已經成為一個趨勢,快遞領域的價格戰1.0至今為止還沒有落幕;其他領域的爭奪也還在進行中,如乳業行業爭奪奶源、佈局牧場;小家電企業打響價格、比美之戰;醫療行業近期融投資不斷,上市、遞表企業有增無減,互聯網巨頭也紛紛參投入局。作為香餑餑的零擔領域,隨着新企業的湧入,相互競爭下,很難保證價格戰不會轉移到這一賽道中。此時,安能還能發揮自己的優勢嗎?或許兩年前擴張時帶來的會心一擊可能又會歷史重演。

雖然在零擔賽道中,安能是排在前列卻是價格最低的企業,在一定程度上能夠抗住價格戰的暴擊。但是長期而言,安能的業務結構過於單一,與德邦、順豐等一眾有其他業務的企業相比並不具備優勢。安能依賴於運輸業務,因而受價格戰的影響更大。就算有資本的助力,之後的發展依然面臨不少阻力。

安能物流董事長王擁軍接受媒體採訪時曾表示:“大家都意識到,必須要走一條穩健,而且聚焦於效率的道路。”所以在招股書中,安能也提及未來將會進一步強化生態系統,謀求多元化的發展,暫且不論安能的生態能否發展起來,但就過程而言,這並非易事,至於能否藉機IPO同樣需要時間來觀察。

文|IPO捕手(ipobushou)