外資霸佔寵物產業,中國貓狗為何不愛中國造?_風聞

华商韬略-华商韬略官方账号-2021-10-18 09:47

國產品牌,正在崛起。

作 者丨 青 山

華商韜略(微信公眾號:hstl8888)原創文章,未經授權請勿轉載

擼狗、吸貓,越來越成為城市年輕人的“續命良方”。

不知何時,寵物已經成為了“打工人”真正的“陪伴者”。一個朋友,為了給狗狗治病,單一次手術就幾千塊;又有多少社畜,心甘情願地做着小貓咪的鏟屎官。

國慶黃金週期間,一二線城市的寵物託管服務異常火爆,其價格在50-300元/天不等,有的店家還會提供遛狗和寵物動態視頻播報服務。

龐大的養寵羣體,帶來寵物經濟的飛速擴張,如今已經達到3000億規模。

《2019年中國寵物行業白皮書》顯示,2010年以來的十年間,我國城鎮寵物行業市場規模年複合增速達到34.55%。

艾瑞諮詢預測,到2023年寵物行業市場規模將達到4456億元,表明其成為一座充滿商機的新礦產。

如果市場有風口,資本一定是衝在最前的“捕風者”。

隨着寵物賽道的爆火,一級市場上的高瓴、紅杉中國、KKR等頂級投資機構,也早已紛紛出動,爭先佈局優質標的。

亞洲最大基金公司之一高瓴資本,就在寵物產業領域進行着大手筆佈局。

坊間曾傳聞,在數年前的一場主題為“中國社會老齡化”的研討會上,當大家都順勢想到養老院業態時,高瓴創始人張磊卻以逆向思維聯想到,老年生活更需要陪伴,該羣體的擴大會加速寵物行業的發展。

自此,高瓴開始了狂奔式的寵物投資之路。

僅2016-2018年的三年間,張磊就砸下至少十億美金,投了100多家寵物企業,可稱得上是“瘋狂”。

2016年,高瓴收購主要經營貓砂、寵物食品的德國寵物品牌俊寶Gimborn,正式入局。

到了2017年,高瓴又和紅杉資本等海外機構一共斥資2.33億美元,投資了一家叫Vet First Choice的公司,其主營業務是為獸醫提供在線藥店和家庭送貨服務。

相關行業數據顯示,我國2020年寵物醫療(診療+藥品)市場規模達到532.77億元,比2019年增長38.5%。

同年,高瓴還專門組建了寵物投資專項基金,先後投資了三個海外寵物品牌。

張磊曾表示,投資Vet First Choice主要是為了開展國際業務,但最重要的市場仍然是在中國。

IT桔子數據顯示,高瓴對大部分寵物醫院的股權是100%持有,其他則是持股50%以上的重倉。其中,超過80%是寵物醫院,包括寵頤生、芭比堂(雲寵)、安安寵物、頑皮家族、愛諾、寵福鑫、納吉亞、艾貝爾、樂哇寵物、瑞鵬集團等。

高瓴如此深度介入,最終是為了進行寵物醫療行業的資產整合。

根據寵業家2018年統計數據,彼時中國擁有超過17000家寵物醫院。其中,高瓴資本、瑞鵬集團和瑞派集團的市場佔有率排名前三。

一直強調“Think big,Think long”的張磊,自然把目光投向了作為市場老二的瑞鵬集團。

2018年8月,剛剛完成新三板摘牌後的瑞鵬與高瓴資本宣佈達成戰略合作。5個月後,雙方組建的“新瑞鵬集團”正式成立。

整合後的新集團,擁有1300餘家寵物醫院,立刻成為中國規模最大、資本實力最雄厚的寵物醫療平台,並被稱為寵物醫療“航母”,估值超百億。

這種大開大闔的賽道擴張,不僅震撼了整個業界,也預示着寵物經濟熱潮的勢不可擋。

全球寵物行業,萌芽於英國工業革命,在二戰後進入高速發展期。

以美國為例,其寵物產業早在100-200年前就已興起,目前已成為全球第一大寵物經濟大國。

1994年,美國寵物消費支出總額達到了170億美元;2020年美國寵物消費總支出達到1036億美元,約佔全球市場規模的40%,滲透率近年維持在67%左右,顯著高於其他國家。

作為最龐大的寵物消費市場,其主要特徵就是人羣需求剛性極強。

即便在2008年金融危機期間,美國整體消費支出下降,但寵物消費支出依然在上漲;在宏觀經濟表現不佳的2010年,美國娛樂消費下降7%,食品消費下降8%,服裝和服務消費下降1.4%,而寵物消費卻增長了6.2%。

寧肯勤儉持家,也不能苦了“小主子”,寵物的家庭地位一目瞭然。

經過長期的市場演化,寵物經濟已成為發達國家國民經濟的重要組成部分,養寵物也成為一種流行的市場消費。

數量巨大且穩定的消費環境,造就了歐美市場專業化的產業鏈條,形成了寵物用品、寵物食品、寵物飼養、寵物醫療、寵物培訓以及寵物保險等產品和服務構成的成熟行業體系。

國外的渠道商和品牌批發商,也因此掌握長期穩定的銷售渠道,自身並不開設工廠進行生產,而是通過全球供應鏈進行採購。

這種產業特點,迎合了市場集中度較高的趨勢,從而大的品牌商佔據着絕對優勢的市場份額。

比如製造出士力架,被稱為“食品界寶潔”的瑪氏公司。

1930年,得益於瑪氏公司在巧克力賽道的勝利,創始人法蘭克對蒸蒸日上的業績非常滿意。

但他的兒子弗瑞斯特,則是一名野心勃勃的企業家。他對於父親的沉迷嗤之以鼻,並不斷催促父親擴張,建立自己的供應鏈,以儘快超越當時的業界第一好時。

但父親不以為然,並將提供巧克力材料的好時作為合作伙伴而非競爭對手。再加上兒子作風激進,不被父親喜愛,雙方的矛盾日漸暴露,最終弗瑞斯特被“逐出家門”。

家族內鬥失敗的弗瑞斯特,不得不自立門户,但卻意外地帶着瑪氏品牌走向了歐洲。

1934年,弗瑞斯特看到當時的寵物通常吃人的剩飯菜,寵物食品還沒有在英國流行起來。他發覺了這一賽道的商機,於是買下了一家叫做Chappel Bros的狗食工廠。

具有先發優勢和豐富的食品產業經營經驗的弗瑞斯特·瑪氏食品公司,很快借助“寶路”、“偉嘉”等貓狗糧品牌,佔領了市場心智。四年之後,就一躍成為英國第三大寵物食品製造商。

弗瑞斯特也憑藉着新的資本,在市場上披荊斬棘,並最終重新奪回家族瑪氏公司的控制權。

在成為世界第一大寵物食品生產商後,瑪氏公司又馬不停蹄地收購了世界第三的皇家寵物食品,並從寶潔公司收購了第四大寵物食品愛慕斯優卡,徹底鞏固了第一的位置。

2019年,穩居行業王座的瑪氏企業,春風得意。

據統計,世界範圍裏每3只貓犬中就有一隻在吃“寶路”和“偉嘉”,10只寵物中有5-6只吃的是瑪氏公司的寵物食品。

且瑪氏公司的寵物品牌,已經擴充到50個包含貓、狗、馬、魚、鳥等多種寵物的飼料和營養品,包含“皇家”、“優卡”、“愛慕斯”、“CESAR”等知名品牌。

盤踞全球市場的瑪氏,自然不會忽略龐大的中國市場。

1993年,瑪氏食品(中國)成立,並於1995年在懷柔建立了中國第一家寵物食品廠。

國際寵物食品品牌的進入,直接拉開了中國寵物行業發展的序幕,但也形成了外資品牌長期佔據市場頭部的格局。

目前,國內寵物食品市場佔有率第一的是瑪氏,份額達到25%,其次為法國皇家和普瑞納(雀巢),各自佔比約為21%。

由此測算,僅此三家就霸佔了中國寵物食品高達67%的市場份額,堪稱中國寵物被外資包養。

寵物消費一旦形成,其長期、穩定和高客單價的旺盛需求,將會充分滋養出一個產品豐富、體系完備的產業鏈條。

這對於中國企業和品牌商而言,無疑是一個“錢景”誘人的機遇。

不過,浪潮之下更多是洋品牌一枝獨秀,國內企業仍未真正趕上第一梯隊。

2010年,我國寵物市場消費規模僅有140億。在此之前,中國的寵物市場,曾經歷了漫長的啓動期。

1992年,中國保護小動物協會成立。從那之後,“保護愛護動物”、“動物是人類朋友”等觀念,開始在社會上廣泛傳播。海外留學生羣體,也帶着寵物陪伴的生活方式回國,國內寵物產業開始萌芽。

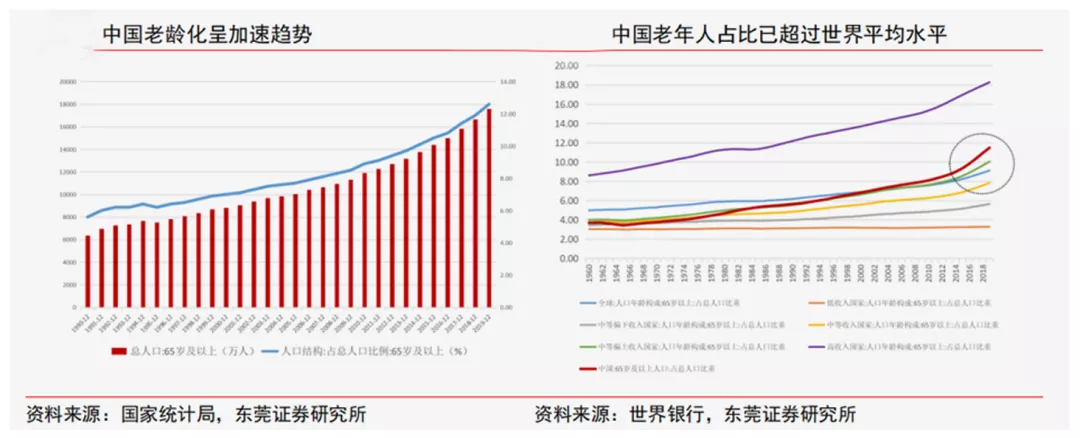

進入千禧年,人口老齡化與獨居人羣數量開始顯著增加。

第七次人口普查數據顯示,我國60歲及以上人口為2.64億人,佔18.70%,65歲及以上人口為1.9億人。

此前,國家統計局公佈數據初步預測,到2030年獨居人口數量或將達到1.5億-2億人,獨居率或將超過30%,其中20-39歲獨居青年或將增加到4000萬-7000萬人,增長約1-2倍。

可以説,無論是對於子女不常在身邊的老人,還是獨居狀態的年輕人,寵物都成為了重要的精神寄託消費對象。

經濟增長帶來的居民收入提升,以及互聯網傳播帶來的觀念變化,則帶動寵物消費發展進入快車道。

數據顯示,中國人均單隻寵物年消費金額已經從2017年的4348元增長至2020年的6653元,預計仍將持續增長。不過相比2019年美國家庭消費佔比0.52%的寵物支出,我國僅為0.29%,仍有待提升。

不同於歐美發達國家以商超為主的銷售渠道,中國寵物飼養者更傾向於在電商渠道購買寵物用品。

除了我國電商發展較快的原因外,也在於我國寵物市場發展歷史較短,線下零售渠道還未成熟,存在佈局分散、市場集中度低等問題。

目前國內寵物用品行業,主要由三類市場參與者組成:

具有非常好的營銷優勢,但自身並不自建生產工廠,依靠供應鏈採購貼牌產品的寵物品牌運營商;

大量的規模比較小、競爭力較弱的作坊式寵物用品生商;

以及具有較好研發、設計、生產能力的衞生用品生產商,該類企業主要通過代工向國內外品牌運營商銷售產品,少量自有品牌產品,目前規模較大的包括依依股份、蕪湖悠派、江蘇中恆寵物等。

這種格局如同低端製造業的普遍困境,不僅導致寵物用品行業產品高度同化,品牌溢價較小,且成百上千個獨立品牌和製造商激烈競爭,國內頭部企業只佔不到1%的市場份額。

不過,困頓之中,仍有轉機。

寵物食品行業,是最先伴隨寵物經濟發展的細分行業,也是消費佔比最大的行業。

日本寵物食品興起初期,也是被外國品牌把控。但隨着日本國內品牌的發展,目前寵物食品Top 10品牌中,7個為日本國內品牌,總佔比達到30.4%。

這意味着,寵物食品行業裏,國產品牌彎道超車的機會很大。

尤其是,在新興的寵物零食市場,由於製作工藝多樣、生產標準不一,門檻低卻定位高端,相比於國際巨頭,國內企業成本優勢明顯,具有很強的市場競爭力。

目前寵物食品行業有兩家A股上市公司:中寵股份和佩蒂股份,是寵物行業最先上市的兩家公司。

二者都是以海外寵物食品品牌代工起家,中寵股份在自主品牌方面做得更好,涵蓋寵物零食和主糧兩大類,佩蒂主營寵物咬膠和其他零食。

未上市的頭部寵物食品公司,也獲得了眾多資本的關注。乖寶集團(品牌麥富迪)、瘋狂小狗、豆柴寵物、福貝寵食等,先後獲得包括KKR、深創投、復星等知名投資機構投資。

其中,中寵股份穩紮穩打,建立了完善的品牌線,並逐步拓展國內渠道。

比如公司建立了“頑皮 WANPY”等多款品牌、高端處方糧品牌“Dr.Hao”、高端純肉品牌“真純”等自主多品牌矩陣。這讓企業在不同受眾的細分市場上,都能擁有一席之地。

在線下渠道,中寵股份已在全國31個省市、110多個城市建立了銷售網絡。為了加厚專業渠道資源,中寵股份在2019年11月入股瑞鵬開曼,實現與瑞鵬的深度綁定。

在線上方面,中寵股份致力於加強電商運營團隊的投入,不僅在杭州成立了電商中心,還先後增資合肥俊慕、智能雲吸貓、收購威海粉橙等。另一方面,公司不斷加大與阿里巴巴、蘇寧等平台在寵物新零售的戰略合作。

通過與壟斷寵物主糧市場的國外品牌進行錯位競爭,定位準確的中寵股份,其業績也呈現出顯著的持續上升趨勢。

從2013年至2019年,營收從5.07億元上升至17.16億元,歸母淨利潤從0.16億元上升至0.7億元。

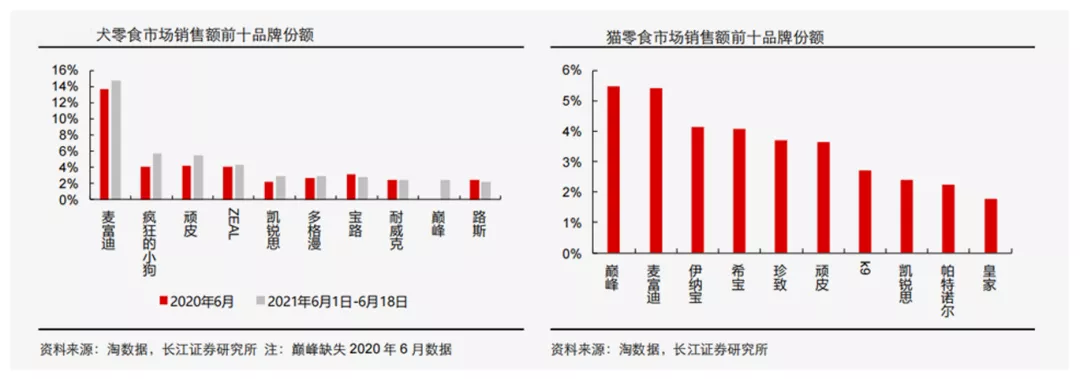

在市場銷售上,國產寵物零食已經開始展現出較強的品牌活力。

2021年618天貓寵物零食品牌銷售排行榜前十中,國產品牌在犬零食與貓零食中各佔據8個與4個;京東銷售排行榜前五中,國產品牌在犬零食與貓零食中各佔據4個與2個。

這一數據,意味着國產品牌的寵物零食,獲得了商業表現與消費者信任的雙重肯定。

不過,零食品類榜單的變動程度要高於主糧,也表明寵物主對於單價更低的零食品類的單一忠誠度有限。

2020年我國寵物食品Top 10品牌中,瑪氏和雀巢有兩個入圍,分別佔市場的11.4%和2.2%。其他8個品牌均為國內品牌,但市場份額總佔比僅為17.5%。

儘管雀巢入圍品牌不多,但其佈局一般都在高端及超高端等利潤空間更大領域。

今年4月份,雀巢宣佈繼去年花6億擴建天津廠的寵物食品產能後,在此投資基礎上再增資2.3億元。不到一年便揭曉了兩項投資計劃,金額共計超過8億元。

其相關負責人解釋稱:“去年疫情的時間點,全球的雀巢普瑞納寵物食品發展非常好。在亞大非區,中國是增長率最高的一個市場。”

不難預見,雀巢這樣主打寵物食品高端化的品牌,對中國市場的重視將日益增加。

如何在國外品牌扎堆佔據市場頭部的格局下,主動升級品牌、奪取份額,成為中國寵物行業,必須面對和深入思考的未來挑戰。

[1]《寵物經濟勢頭正勁,誰會成為未來王者?》 證券研究報告

[2]《1年兩千億,寵物市場爆發:高瓴悄悄投了100多家企業》 投資界

[3]《寵物行業專題報告七:國產寵物食品品牌618表現如何?》證券研究報告

[4]《瑪氏:食品界寶潔的財富神話》礪石商業評論

原文鏈接:https://mp.weixin.qq.com/s/iai8-cVSo06q_1Ee8b2hWg