百世退場,極兔加速,快遞行業“內卷”何時休?_風聞

松果财经-2021-11-02 15:38

又是一年多事之秋,或許也沒有人會想到,一隻從海外回來的“極兔”,將國內快遞行業掀得天翻地覆。

近期,百世集團宣佈,旗下百世快遞業務將以約68億元人民幣交易給極兔速遞,該筆交易預計將於2022年上半年完成。

根據百世集團官方公佈的信息顯示,此次交易將把百世集團國內快遞相關公司的股權、資產、網點、轉運中心、人員、技術及系統等轉讓給極兔速遞,並不包含百世集團國際、快運及供應鏈業務。

能夠想像到的是,當此筆收購完成之後,國內快遞行業格局勢必會發生新的改變。

能夠想像到的是,當此筆收購完成之後,國內快遞行業格局勢必會發生新的改變。

百世“斷臂求生”

百世集團會選擇出售旗下國內快遞業務,早已有預兆。

曾經的百世集團也曾擁有過高光時刻。百世集團由周韶寧在2007年創立,在此之間,周韶寧曾任職谷歌中國區總裁。

在周韶寧的管理下,百世集團業務覆蓋快遞、快運、倉配供應鏈管理、國際和跨境電商物流等板塊,目前百世集團在全球包括中國在內的12個國家均有佈局。

2017年,百世集團頂着當年“在美國最大規模IPO”的頭銜,融資4.5億美元,股價也一度衝上13.54元每股的價格。

但是,快遞行業的競爭顯然是殘酷的,落入下風可能也僅在一瞬之間。自2015年起,百世集團逐步陷入了虧損的泥潭之中。

2015年至2020年間,百世集團分別淨虧損10.59億、13.63億、12.28億、5.08億、2.19億、20.51億元。2021年半年報顯示,百世上半年再度虧損10.74億元,資產負債率超過95%,已經徘徊在破產邊緣。

持續虧損的背後,是百世集團國內快遞業務長期處於頹勢。

持續虧損的背後,是百世集團國內快遞業務長期處於頹勢。

受電商行業景氣影響,國內快遞行業規模逐年上漲。據國家郵政總局發佈的數據顯示,2010年—2020年間,我國快遞服務業務量由2010年的23.4億件大幅升至2020年的833.6億件。龐大的市場份額,支撐起了一批快遞公司的崛起。

而在市場佔有率方面,根據前瞻產業研究院整理統計的數據能夠看到,2020年中通市佔率達到20.4%,排名首位;其次是韻達,是戰略為17.0%;圓通與順豐市佔率分別為15.2%和9.8%,排在第三、第四位;百世、極兔等快遞公司則被歸類在了其他之中。

國內市場的失利,讓百世早早地就開始尋求其他的出路,從2019年提出“All in電商”戰略,到2020年11月份提出聚焦快遞、快運、供應鏈、國際業務板塊的新戰略,百世正在積極地尋求自救。

可幸的是,自救已經初見成效。今年二季度,百世國際業務營收3.15億元,同比增長63.4%,雖遠遠不及快遞業務的42.81億元,但至少對百世來説是一個好的開始。

在國內多強爭霸的格局下,實力尚弱的百世選擇退出這場爭鬥,於自身而言可謂是“斷臂求生”。至少以目前來看,出售國內業務之後百世將能把更多的精力、資源放在海外業務,或許這也是百世尋求翻身的一場機會。

極兔“孤注一擲”

就如同拼多多一樣,從海外殺來的極兔,將國內快遞市場攪了個天翻地覆。而這次,極兔似乎是下定決心要讓國內快遞行業重新洗牌。

作為後來者,極兔深知靠低價才能快速搶佔已有市場。

此前有媒體報道稱極兔曾做好連續虧損兩年的準備,以早期每票低於通達系1~1.5元的價格搶佔市場。事實上,在當時已經被通達、順豐分割的國內快遞市場,此舉確實殺傷力極強。

依託背後的OPPO系與拼多多的捆綁,極兔僅僅花了四個月就達到日單超500萬的成績,並完成了對全國全省市的覆蓋。

同時,藉助拼多多的低價屬性和自身的低價策略,極兔在下沉市場表現更為突出,在三四線城市、村鎮迅速建立起物流網絡。

據海通證券在今年9月份發佈的報告顯示,目前極兔市場份額已經達到14%,僅次於中通韻達和圓通,成為了中國第四大電商快遞公司。

既然已經達到如此高的市佔率了,為什麼極兔會在這個時間節點選擇耗巨資收購百世的國內業務?

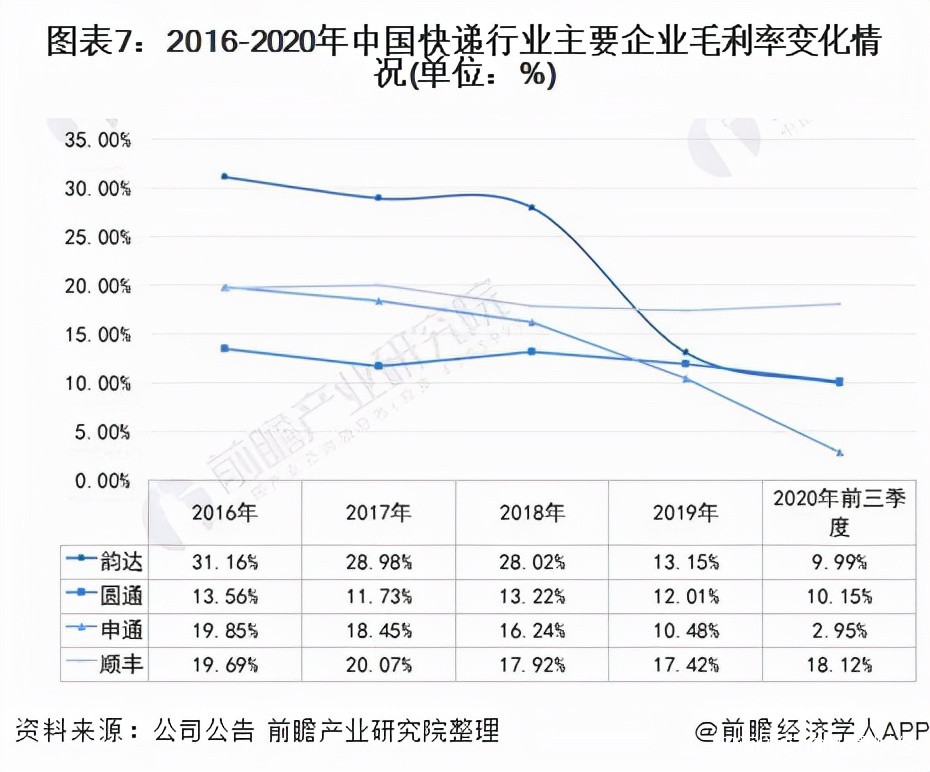

整個2020年快遞行業增速達31%,但在業務量維持高增長的情況下,中通、韻達、申通等盈利均出現了負增長,僅有圓通勉強維持了6%的淨利潤增長。今年第一季度,順豐更是鉅虧近10億元,王衞親自向股東道歉“第一個季度沒有經營好,我責無旁貸”。

圖源:前瞻產業研究院

圖源:前瞻產業研究院

靠着價格戰,極兔迅速完成了市場搶佔,而這一場價格戰,也讓國內快遞巨頭們紛紛遭受了前所未有的重創,對於極兔來説應該也是如此。

在這種行業集體虧損的大背景下,低價顯然不再是極兔最有力的武器。收購百世國內業務,對極兔來説則是一種戰略方向的改變。從現階段來看,這個戰略大致分為三個方向。

其一、吸收百世基礎設施及市場積累,提升自身物流版圖與服務質量。

雖然與拼多多的捆綁讓極兔在下沉市場迅速擴開局面,但在消費水平更高的一二線城市,極兔的表現並不樂觀,同時在基礎設施上的薄弱成為現階段極兔最大的短板。

而百世集團雖然在底層物流設施上遠不及其他快遞企業,但對於極兔來説,仍然具備吸引力。這筆收購也有望進一步強化極兔底層物流設施水平,幫助其提升基礎競爭力。

其二、通過百世,有望藉助阿里系電商渠道,進一步切入通達系腹地。

快遞行業與電商行業呈現高度的相關性,而阿里則是所有快遞企業都繞不過去的一個坎。根據財報數據顯示,截至2021年2月,阿里巴巴持有百世集團37.01%的股權,為第一大股東。

藉助此次收購,極兔將能夠通過百世與背後的阿里搭上線,接入阿里系電商渠道,擺脱依靠拼多多而貼上的低價標籤,並進一步切入通達系的腹地。

極兔此次“豪擲”68億元收購百世,可謂是“孤注一擲”。以目前的狀況而言,這筆收購對於當下的極兔意義重大,尤其是能夠接入阿里系,或許才是極兔願意耗巨資投入的根本原因。

行業洗牌加速,激烈內卷下誰會成勝者?

很長一段時間,中國快遞市場被通達系與順豐牢牢佔據,直到極兔的突然攪局。

2017年後,伴隨着全峯、國通等快遞公司先後退出,優速、宅急送等逐步轉向同城、快運等其他物流賽道,國內快遞行業全面進入到以頭部企業競爭的階段。

享受了兩年的行業增長紅利後,2019年6月,申通首先拉開了價格戰的序幕,將每單價格拉低至了9毛。價格戰帶來的後果是慘烈的,作為發起者的申通甚至一度發不起工資。僅僅一個月後,這場價格戰在談判桌上宣佈終結。

隨後幾年間,價格戰仍然以小規模的形成出現,但靠着行業規模帶來的業務量增長對利潤下滑形成的對沖,實際上幾家快遞公司處於良性競爭,大家都還是能夠吃到肉,利潤率能保持穩步提升。

到了2020年,疫情的爆發催動了快遞需求的大幅增長,新的價格戰也隨之打響,但不同的是,這次大戰的掀起者是來自東南亞的極兔。

於是就出現了“滑稽”的一幕,去年七月份,有媒體爆出多地通達系一級網點發起聯合抵制極兔快遞的行為,禁止網點為極兔速遞派件。

之後,更是有快遞公司明確要求全網收派兩端禁止代理極兔速遞業務,形成了一個“通達系圍剿極兔”的局面。這在國內快遞行業二十多年的歷史上,顯然值得被記入歷史。

誠然,通過掀起價格戰來完成行業集中度的提升,是國際快遞物流行業的慣例,但同時也給這些快遞企業們敲響了一聲警鐘。

誠然,通過掀起價格戰來完成行業集中度的提升,是國際快遞物流行業的慣例,但同時也給這些快遞企業們敲響了一聲警鐘。

2020年財報溝通會上,在談到極兔時,順豐高管説出了這樣一句話“規模再大也守不住市場,這是我們戰略角度看到非常深刻的教訓。”無論是深陷價格戰漩渦裏的通達系,還是定位高端的順豐,都深刻認識了一個道理,市場規模不是快遞行業唯一的競爭點。

快遞公司收入來源基本分為面單收入、中轉費和派費收入。相對來説,中轉費、運輸成本等費用彈性空間較小,因而價格戰當中被壓縮最劇烈的是派件費及加盟網點的支出。

天風證券在研報中指出,2020年10月份快遞行業綜合單價為9.85元/票,同比去年下跌約1.58元,環比上月下跌0.34元。

單票價格下滑,意味着下級網點所能賺到的錢也隨之減少,每派送一單能夠賺的錢從最初的幾元降到了現在的幾毛錢。單票價格的降低,並沒有讓消費者能獲取更多便宜,只是更多的壓榨快遞員們的收入與服務質量。

完不成業務量,快遞員將面臨罰款,於是就出現了快遞被放在驛站、快遞櫃讓客户自取,客户投訴不斷的惡性循環。

以百世為例,在黑貓投訴平台上,大部分客户投訴的關鍵詞,均集中在配送速度慢、物流信息更新不及時和網點服務差等問題,而極兔與百世受到的投訴也基本相似。

由於相對其他快遞頭部企業底層基礎設施更為薄弱,即使完成了對百世的收購,未來的極兔仍然需要對物流基礎設施、網點服務能力等方向做出努力,才更有機會在這場競爭中殺出。

而對於目前尚處領先的中通、圓通等快遞企業而言,所需要做的就是進一步提升自身軟實力,在更末端的配送服務上下功夫,通過強化與電商平台的合作,加快物流運輸效率,為消費者提供更優質的物流運輸服務。

未來物流企業們競爭的焦點,將會是“誰能讓消費者更滿意,誰才有可能從這場競爭當中勝出”。

最後

當前,國內快遞行業正處於一個“風雨欲來山滿樓”狀態,行業洗牌一觸即發。在收購百世完成之後,行業是進入類似於美國快遞行業UPS、FedEX、USPS三強鼎立的格局,還是繼續陷入新的膠着內卷當中,尚還不明確。

不過,從當前整個行業發展規律再到監管政策的不斷收緊,伴隨百世的離場,這場行業“內卷”距離終局,或許已經不遠。

文|松果財經(songguocaijing1)