順豐同城三年半虧損19億,拿什麼“血拼”美團、“腳踩”蜂鳥?_風聞

不二研究-2021-12-13 23:02

王衞即將迎來旗下第四家上市公司——順豐同城(9699.HK)預計明日(12月14日)登陸港交所,衝擊“第三方即時配送第一股”。

11月30日,順豐同城在港交所發佈公告稱,擬發行近1.312億股H股,每股發售價16.42-17.96港元。

今日,順豐同城公佈發售價及配發結果,發售價16.42港元,位於價格區間下限;其公開發售部分獲2.1萬份有效申請,超額認購1.9倍。

據其最新的招股書顯示,淘寶中國(阿里巴巴附屬公司)和Hello Inc.(哈囉出行)作為順豐同城的基石投資者,總計認購8.9億港元,累計份額佔順豐同城發行份額的39.47%。

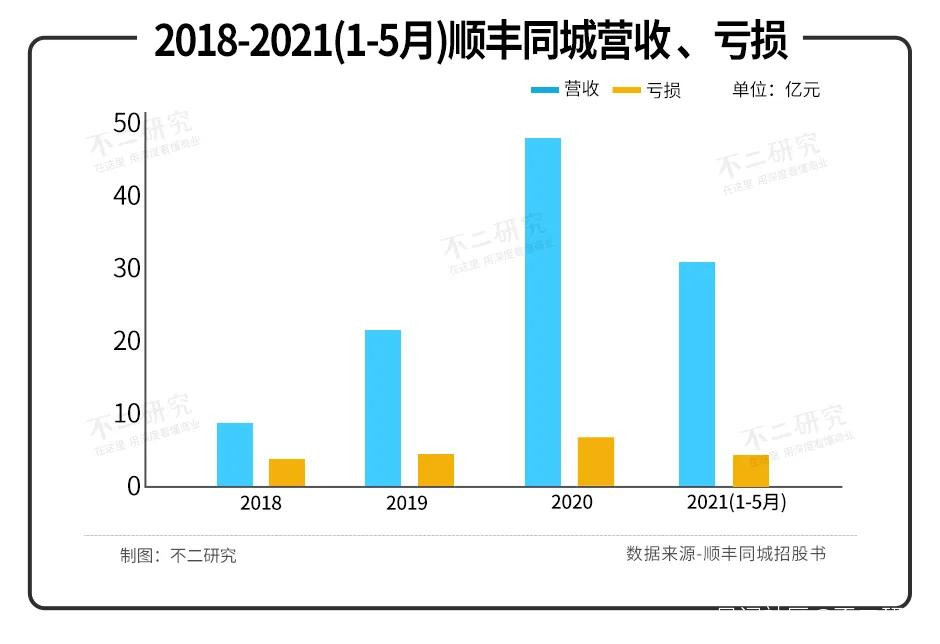

從招股書看,順豐同城訂單數量增長迅速,2018年-2020年訂單複合年增長率達208.61%,但2018至2021前五個月近三年半累計虧損卻達19.09億元。

在「不二研究」看來,在競爭白熱化的即時配送賽道,順豐同城行業規模效應弱的情況下,短時間難以扭虧為盈。儘管在第三方即時配送公司中市佔率第一,但其是否為真正的“第三方”尚待商榷。

即使剝去“第三方”的外衣,順豐同城前面還有美團配送、蜂鳥即配兩座大山;在水大魚大的即時配送賽道,順豐同城的優勢難顯。

背靠順豐控股,“第三方”是噱頭?

2016年,順豐同城作為順豐控股的一個業務部門問世,負責即時配送服務。2019年,順豐同城單獨剝離,進行獨立化、公司化運作。2021年便成功登錄港交所。

5年實現三級跳的順豐同城,其招股書把”獨立第三方“塑造成了順豐同城的核心競爭力。

據順豐同城招股書顯示,其將國內即時配送服務商分為隸屬中心化平台的實時配送服務平台,及第三方實時配送服務平台。

前者是指滿足相關中心化平台訂單的實時配送服務,其主要服務在中心化平台上註冊的商家,幫助中心化平台的消費者配送;後者則為承接非關聯體系訂單的實時配送服務。

據其招股書分類,行業內的巨頭美團配送、蜂鳥即配、達達快送等均被直接分配至中心化平台,在招股書中隻字未提。

去掉上述巨頭玩家,順豐同城成為了最大的第三方實施配送服務提供商。據艾瑞諮詢報告顯示,按訂單量計算,2020年及截至2021年3月31日止12個月,順豐同城在第三方實時配送服務中市場份額分別為10.4%及10.9%。

然而,「不二研究」認為,順豐同城的“第三方”基因不純。

據其招股書顯示,順豐同城2018-2020年及2021年前五個月來自前五大客户的收入佔比分別為67.8%,67.1%,61.2%,61.1%。其中,同期來自順豐控股的收入佔比分別為2.9%,13.1%,33.6%,38.6%。

據達達集團年報顯示,其2020年業務比例中,京東到家的收入佔比為40.2%。佔比40.2%亦被順豐同城歸為中心化平台,其自身還能稱之為“第三方平台”嗎?

若將順豐同城放入即時配送行業進行對比,其招股書中標榜的優勢便有待商榷了。據西南證券整理,2020年美團配送日均訂單數2780萬,蜂鳥即配日均訂單數達到450萬,達達日均訂單數達到290萬,順豐同城日均訂單超過270萬。

在「不二研究」看來,即時配送領域,憑藉自身背後流量進行獲客本無可厚非,但順豐同城背靠順豐好乘涼,其最大“第三方實時配送服務平台”的故事存疑;與其玩“文字遊戲”,解決盈利問題才是更關鍵的問題。

規模效應偏弱,盈利困境難解

儘管順豐同城的虧損率看似快速收窄,但何時扭虧為盈仍是未知數。

據順豐同城招股書顯示,2018年-2020年及2021年前五個月,順豐同城分別實現營收9.93億元,21.08億元,48.45億元及30.47億元。2019年,2020年及2021年前五個月分別同比增長112.21%,129.88%及113.08%。

同期,淨利潤為-3.28億元,-4.70億元,-7.58億元及-3.53億元,累計虧損19.09億元。

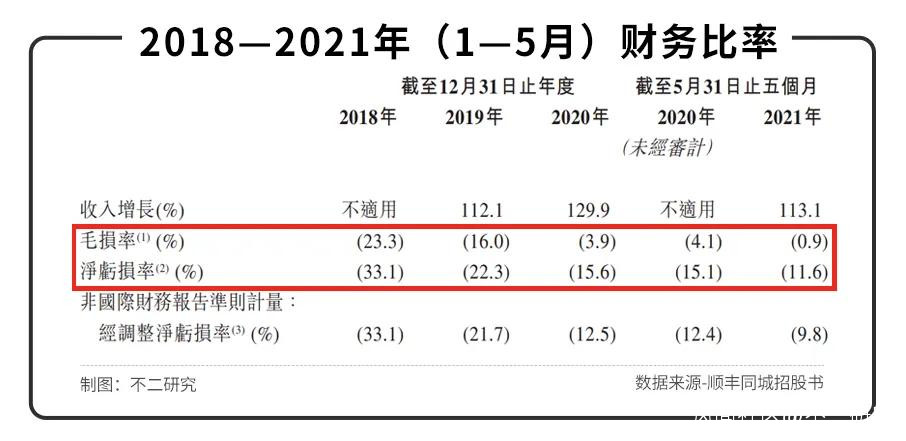

從絕對規模上看,順豐同城虧損數額不斷擴大。但從毛利率和淨利率水平上看,順豐同城虧損率在不斷收窄。

據順豐同城招股書顯示,其毛損率由2018年的23.3%收窄至2021年前五個月的0.9%,同期淨虧損率由33.1%收窄至11.6%。

儘管毛損率進一步降低,但是順豐同城距離盈利仍有很長的路,其在招股書中便坦言:2021年虧損相對2020年將會繼續擴大,原因是其向新城市的擴張。

其虧損主要原因來自於高額的人力成本,據其招股書顯示,2018年-2020年,順豐同城的人力外包成本及順豐同城僱員福利開支分別為11.98億元、23.77億元、49.21億元,都遠高於當期營業收入,佔營業成本比例分別為97.8%、97.3%、97.8%。

高額的人力成本決定了其高額的履約成本。

從單票收入和履約成本來看,順豐同城2018年-2020年及2021年前五個月單票收入為12.44元、9.98元、6.36元、2.85元;同期平均履約成本為15.0元、11.3元、6.5元和5.9元。儘管履約成本下降,但依舊高於單票收入。

據西南證券整理,即時配送行業規模效應弱,日均件量越高,單票成本不變甚至會走高。以中通和美團配送為例,中通單件成本與日均件量呈負相關關係,而美團配送日均件量越高,成本不降反增。

雖然行業規模效應弱,但部分巨頭已經實現正毛利。據西南證券測算,美團配送2020年經營溢利為4.3%,達達同期毛利率為17.7%。

在「不二研究」看來,順豐同城目前困在了弱規模效應的困境中,目前來看雖然困損率不斷收窄,但弱規模效應的行業特徵和其仍在不斷擴張的腳步,或會將其虧損規模進一步拉大,短期內難以實現盈利。

近場電商廝殺,B2C能否走通?

順豐同城在招股書中將即時配送未來的消費場景分為了四類,分別為餐飲外賣,同城零售,近場電商,進場服務。

餐飲外賣已經是成熟市場,是目前即時配送的主要需求,但已被美團和餓了麼自帶配送體系瓜分,順豐同城僅有部分B端客户。

雖然餐飲外賣市場格局已成,但作為增量市場的同城零售、近場電商、進場服務仍有巨大空間。

伴隨新消費趨勢,近場電商的概念逐漸火熱。所謂近場電商,是滿足3-5km半徑內消費者生活相關的高頻需求,近場電商也為本地生活或者社區電商。

興業證券的研報認為,同城物流行業是高速增長大賽道,餐飲外賣線上化與近場電商興起推動了行業邊界持續擴張。

近場電商是目前各大巨頭佈局的重點方向,社區團購便是各大巨頭積累C端客户的重要手段。

現階段,互聯網巨頭(阿里、京東、美團等),傳統線下零售巨頭(如永輝),以及垂直領域的新興生鮮電商公司(每日優鮮,叮咚買菜等)通過促銷活動以及補貼,不斷積累商流,培養用户使用習慣,以此產生依賴性。

而作為傳統快遞企業起家的順豐控股,並沒有屬於自己的社區團購平台,並且王衞也在年初的業績交流會中表示:絕不碰商流,順豐是獨立的第三方。

儘管順豐同城有阿里作為基石投資者,但阿里系的餓了麼的商流需要服務於蜂鳥即配,順豐同城難以在這些平台上獲取商流。

順豐同城選擇了一條與別的巨頭不同的路,即放棄社區團購類的O2O模式,通過服務第三方商家建立B2C模式,為品牌商和各大商户留下生存空間,只賺配送的錢。

在「不二研究」看來,順豐同城在自身系統缺乏商流的情況下,選擇B2C模式“繞行”,在以前的市場環境下或許難以實現業績超越,但在目前反壟斷政策不斷深化的環境下,這樣的路徑或許真的能“彎道超車”,在增量市場搶到一塊大蛋糕。

即時配送水大魚大,“翻船”風險也大

據艾瑞諮詢報告顯示,2020年中國即時配送行業年訂單量達210億單,預計2025年達795億單,2020年-2025年複合增長率為30.5%。

目前,即時配送賽道遠未飽和,除了已經成熟的餐飲外賣被美團和餓了麼佔據,其它三大消費場景仍處增量市場,參與者成長空間可觀。

順豐同城雖然還在虧損狀態,但其擴張速度勢不可擋,躋身第一梯隊已無懸念。但在增量市場選擇了與別人不同的道路的順豐同城,是否能強的更多的市場份額仍未可知。

在水大魚大的即時配送賽道,IPO只是剛剛開始,順豐同城要走的路還長。

本文部分參考資料:

1.《3年虧15億的順豐同城上市,挑戰美團餓了麼,即時配送生死競速》,AI財經社

2.《即時配送的升級之戰,順豐同城錨定行業》,阿爾法工廠

3.《順豐同城:即時配送沒有最優解》,新熵

4.《即時配送市場是否已成紅海》,西南證券

作者/永陽

排版/藝馨

監製/Yoda

出品/不二研究