普拉達尋求在未來CEO的領導下打造更環保的奢侈品牌 - 彭博社

Flavia Rotondi

孩子們在紐約第五大道的普拉達商店的櫥窗裏張望。

孩子們在紐約第五大道的普拉達商店的櫥窗裏張望。

攝影師:Christopher Occhicone/Bloomberg 來源:Bloomberg

來源:Bloomberg

德克薩斯州Mentone附近的田野上方燃燒的天然氣火焰。

德克薩斯州Mentone附近的田野上方燃燒的天然氣火焰。

攝影師:Bronte Wittpenn/Bloomberg意大利奢侈時尚品牌普拉達正在加大可持續發展力度,試圖降低碳足跡,使用更多回收尼龍並尋找替代皮革的材料。

根據Bloomberg編制的ESG評分,在2020財年,普拉達在環境問題上得分低於同行,並在治理方面落後。自那時以來,已經取得了進展。

彷彿商業房地產市場還沒有足夠的麻煩,現在房地產投資組合中又有一個新的風險潛伏。

隨着歐洲不斷演變的要求推動投資者和銀行家減少對碳排放大的建築物的敞口,房地產公司面臨資產估值的重大打擊。這一問題增加了房地產所有者的資產可能被滯留、受氣候法規影響而貶值的可能性。

本週兩家德克薩斯州石油公司合併的260億美元交易是引領大頁岩時代的一系列交易中的最新案例。華爾街,多年來一直懷疑這個行業,現在似乎全力支持。

鑽石能源公司於2月12日宣佈收購了恩德弗能源資源有限合夥公司,這是美國石油和天然氣交易額約2500億美元的一年的壓軸之作,將一個支離破碎的私人野蠻開發者集合成了更大的公司。

鑽石能源公司大膽地宣稱自己是美國最富有的油田中“必須擁有”的股票,與通常對企業收購方進行的膝跳反應相比,股價在幾個小時內飆升了11%。這或許是投資者認可的最明確跡象。

當週末結束時,這家頁岩勘探公司創下了歷史新高,市值增加了50億美元,儘管交易將在幾個月後才會完成。

從更廣泛的角度來看,整合浪潮正在治癒頁岩鑽井公司多年的過度支出後遺症,這些公司為了產量增長而犧牲了投資者回報。雖然是小型新興公司開創了頁岩革命,但華爾街對規模、效率和現金回報的需求意味着新時代正在變成最大者生存的時代。

“這已經成為一場大公司的遊戲,”金瑞奇能源管理公司的管理合夥人馬克·維維亞諾説道,該公司已經敲響了頁岩行業整合的警鐘已有半個世紀。“現在你看到了一場運營規模和投資者相關性的軍備競賽。”

頁岩行業的發展正值能源佔標普500指數僅3.8%的時候,儘管美國是世界上最主要的石油生產國,比沙特阿拉伯多產45%原油。為了更好地理解這一轉變,根據Warwick Investment Group LLC的數據,過去六年公開交易的頁岩勘探公司數量減少了約40%,目前大約只剩下50家。

頁岩行業的發展正值能源佔標普500指數僅3.8%的時候,儘管美國是世界上最主要的石油生產國,比沙特阿拉伯多產45%原油。為了更好地理解這一轉變,根據Warwick Investment Group LLC的數據,過去六年公開交易的頁岩勘探公司數量減少了約40%,目前大約只剩下50家。

“現在就像吃豆人一樣:要麼整合,要麼被吞噬,”Warwick首席執行官凱特·理查德説,該公司已投資於數千口頁岩井。“我們可能會回到上世紀70年代,那時美國只有七到十家主要參與者。”

一旦Endeavor交易完成,Diamondback的市值將翻倍,達到約600億美元,使其與EOG Resources Inc.競爭成為最大的純頁岩股票。

“這讓我們進入了一個新的重量級別,在這個行業是一件好事,”Diamondback 37歲的首席財務官卡斯·範特霍夫在接受採訪時説。“人們認為更大意味着更具耐久性”,這意味着在石油的繁榮與蕭條週期中,以及更低的資本成本和更深的鑽探前景組合。

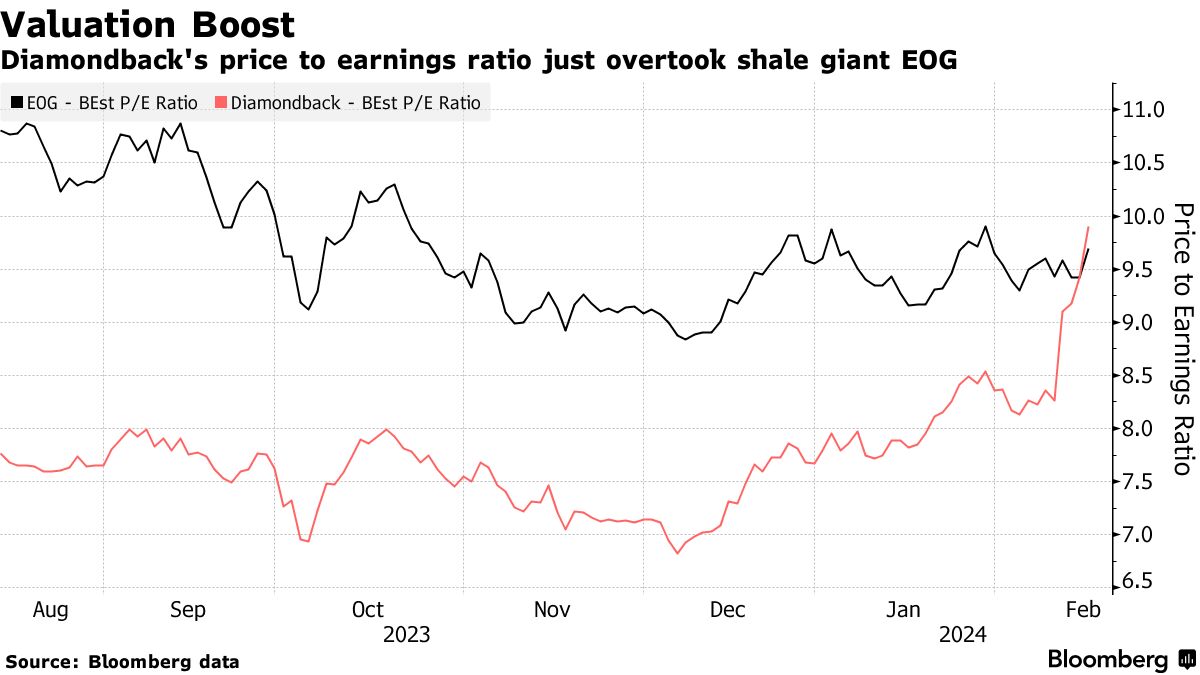

在交易公告之後,Diamondback的市盈率為9.9倍,超過了EOG,後者已承諾不參與當前的收購狂潮。Diamondback的市值將從今天的第275位躍升至標普500指數的第150位,使其成為尋求更多Permian盆地曝光的大型投資者關注的對象,這個富饒的石油田橫跨德克薩斯州和新墨西哥州的邊界。

對於鑽石背蛇,更大的資產負債表意味着更容易獲得資本,更有能力在油價衝擊中維持對投資者的支付。此外,在Permian地區擁有更廣泛的地理覆蓋意味着有更多潛在的鑽井地點可供選擇和優先考慮。這也意味着在與為鑽井提供從鑽機到鑽頭再到壓裂隊和管道等一切服務的公司談判條款時更有影響力。

頁岩的新時代

北美頁岩在2019年之前損失了3500億美元,但自那時以來已全部收回

來源:德勤分析師根據S&P Capital IQ數據

“大買家可能將引領一波新的效率提升浪潮,這是由生產和成本管理方面的技術進步驅動的,”德勤LLP的美國能源領導特蕾莎·托馬斯説。

一個經常被忽視的現象是,這類收購往往預示着石油產量增長放緩。一系列後續交易可能有助於支撐全球原油價格,並減輕一些對一直在限制產量以支撐市場的OPEC+聯盟的壓力。

恩德沃是Permian地區增長最快的運營商之一,自2022年以來增加了30%的產量。但在與鑽石背蛇合併後,這種增長將減緩至不到2%,原本用於租賃鑽井平台和相關成本的現金將用於股息和股份回購。

新時代也代表着高管的更迭。恩德沃的八旬創始人奧特里·斯蒂芬斯在交易結束後將成為美國最富有的石油大亨。他的離開將留下持久的遺產。

“他是最後一批原始的野貓勘探者之一,用自己的口袋資助項目並承擔風險,” 德克薩斯州米德蘭市 ProPetro Holding Corp 的首席執行官 Sam Sledge 説。“我們現在在玩一個不同的遊戲。”

Stephens 決定保留 Diamondback 40% 的股權,以及沃倫·巴菲特“隱性”支持 Occidental Petroleum Corp. 最近收購 CrownRock LP 的舉措,這是投資者對這些交易感到安心的關鍵原因,據併購諮詢公司 Petrie Partners 的聯合創始人 Andy Rapp 説。

“在某種社交或情感層面上,這種認可推動了市場對這些交易的接受,” 他説。