用友上雲,“包袱”上市?_風聞

向善财经-2022-01-19 15:11

文:向善財經

文:向善財經

在很早之前的國內軟件圈子裏,就有“北用友,南金蝶”的説法。

從2010年開始,“雲”的巨浪逐漸在國內掀起,作為傳統軟件廠商,相愛相殺多年的金蝶和用友也被迫轉移目光,積極擁抱雲時代的到來。

如果對雙方創始人進行評價的話,用友王文京和金蝶徐少春的性格迥異。王文京温和謹慎,四平八穩;徐少春性情豪放,個性十足。這也表現在了雙方擁抱“雲”的方式上。

為了上雲,“砸”,成為了徐少春近幾年最大的愛好,從2014年開始,他不僅砸客户服務器、砸電腦,甚至要砸掉傳統的ERP模式。而用友的王文京始終表現得不疾不徐,不緊不慢,雖然擁抱雲,但步伐穩健中似乎又帶着點遲緩,直到最近才讓我們看到了用友的訣竅:“拆”。

據悉,用友網絡拆分的“用友汽車”登陸科創板的進程,已經進入二輪問詢階段;拆分的用友金融想要登陸北交所,也已進入第二輪問詢;拆分的新道科技也想登陸北交所並收到了第一輪問詢函……

面臨賽道的轉換,時代的變革,即便行業巨頭也只能如塵土般隨風飄揚,用友的“拆”字訣真的能幫助自身平穩過渡到雲計算時代嗎?對於這些子公司來説又意味着什麼?有待解答。

拆掉“包袱”?

對於企業分拆子公司上市,一般外界的解讀偏重於集團的市值管理,因為分拆後子公司IPO有可能拿到高估值,推動資本市場對集團的價值發現。但估值的基礎仍然是盈利增長能力,招股書是公司的橫切面,從招股書來看,用友分拆的子公司質量似乎有些良莠不齊。

以用友汽車為例。乍一看,還以為用友打算造車。但據用友招股書披露,公司主營業務一直聚焦於汽車行業營銷與後市場服務領域,為客户提供相關軟件產品及服務。也就是説,用友汽車仍然是一家專門給汽車行業提供營銷信息系統的軟件公司。

想上科創板,但用友汽車的科技含量似乎有些堪憂。

據招股書顯示,在報告期內,用友汽車的研發費用分別為 7,365.71 萬元、7,430.89 萬元和 7,963.44 萬元。一般企業入局造車,百億量級的資金儲備可以説是必須的,用友汽車雖説做的是汽車後市場服務,三年來研發費用都沒超過八千萬,掛着的“汽車”名頭着實有點不夠看。

很多科創板上市公司雖然規模不大,但具有很強的技術實力。用友汽車研發規模小可以理解,但招股書顯示,用友汽車目前僅擁有3項專利、80項著作權。其中,80項著作權主要佈局汽車銷售及後市場;3項專利中僅2項發明專利,1項外觀設計專利。在時間跨度上,用友汽車僅有的三項專利為2011年、2012年和2015年申請,距今八年未有新的發明專利,近五年也未獲得專利。

用友汽車的科創屬性也受到了科創板發審委質疑並問詢,在問詢函回覆時,用友汽車才補充更新了其他專利。據天眼查APP顯示,用友汽車在專利申請上存在明顯的斷代,似乎在打算IPO的時候科研部門才重新運行。

與之對應的是,報告期內研發人員人均薪酬逐年下降且銷售人員人均薪酬兩倍於研發人員。這同樣也遭到質疑。

與之對應的是,報告期內研發人員人均薪酬逐年下降且銷售人員人均薪酬兩倍於研發人員。這同樣也遭到質疑。

而且,用友汽車營收規模不大,但賬面現金長期保持5個億左右,基本上沒有大的固定資產投資。不僅如此,公司在三板上市的時候,每年也是大手筆分紅。現金流量表顯示,公司近年來,基本上把賺的所有錢都分了。

而且,用友汽車營收規模不大,但賬面現金長期保持5個億左右,基本上沒有大的固定資產投資。不僅如此,公司在三板上市的時候,每年也是大手筆分紅。現金流量表顯示,公司近年來,基本上把賺的所有錢都分了。

據招股書,公司擬募資5.6億,在扣除發行費用後,其中64.22%用於車企營銷系統升級項目。那麼問題來了,用友汽車賬面上並不差錢,為什麼還要上市融資?

在向善財經看來,有三個可能:

第一,用友汽車可能是想要蹭熱點上市變現,利用資本進行造富運動。招股書顯示,公司上市前吸收了一些財務投資者。一旦上市成功,這些財務投資者限售期到期,即可減持股份收到豐厚的回報。

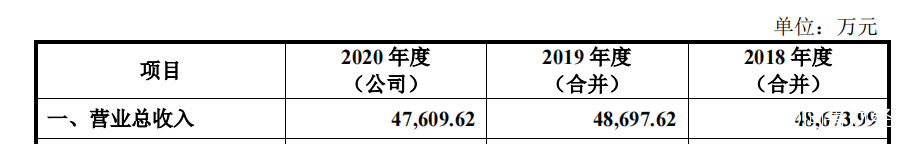

第二,用友汽車營收增長停滯,已經成為母公司的累贅,分拆之後用友網絡業績更好看。招股書顯示,2018年至2020年,用友汽車營收分別為4.87億元、4.87億元和4.76億元,同期扣非後歸母淨利潤分別為8484.49萬元、9265.62萬元和8482.81萬元,營收增長陷入停滯,且2020年淨利潤同比下滑10.92%。

第三,也有可能是賬面資金存在問題。

第三,也有可能是賬面資金存在問題。

不止如此,用友汽車的招股書也被批不專業。在首輪問詢中被上交所要求對招股説明書中部分章節進行重新撰寫,要求充分注意對主要影響項目、事項或因素在數值與結構變動方面的原因、影響程度進行分析,而非做類似緊跟政策,把握發展趨勢等簡單定性描述。

再來看用友金融,用友金融是一家面向金融業的IT服務商,公司定位是金融科技及服務的提供商。

但用友金融對科技研發似乎也並不關心。用友金融在第一輪問詢回覆中提到,2018年末至2020年末,公司研發人員數量分別為564人、422人和320人。而截至2021年6月末,用友金融的研發人員數量進一步降至264人。

而且用友金融似乎存在着壞賬風險,比如此前包商銀行的破產。據招股書顯示,公司對包商銀行股份有限公司的應收賬款主要來自於2016-2020年期間簽署的軟件銷售、開發服務及運維服務合同,已於 2020 年底對其應收賬款餘額 115.51 萬元全額計提壞賬準備。

另外,用友金融對其餘客户的應收賬款主要系 2015 年以前形成的歷史遺留款項,截至 2021年 3 月 31 日,上述客户的應收賬款餘額合計 145.66 萬元,只能依照會計政策對上述應收賬款全額計提壞賬準備。

至於明道科技,問題更加明顯,直接表現在了營收和利潤上。

根據申報材料,新道科技報告期內收入金額分別為28,971.78萬元、25,309.52萬元、21,659.48萬元和2,114.97萬元,淨利潤分別為8,934.69萬元、8,557.96萬元、2,720.08萬元及-438.53萬元,報告期內下滑幅度超過50%。

一般企業分拆子公司可能是釋放正處於快速增長階段的分拆公司價值,但從這些子公司的現狀來看,價值似乎並沒有表現出來。雖然資本愛跟風,但終究會迴歸理性,慎重考慮企業的核心運營能力以及商業模式的可持續性。

用友站在雲服務的“門口”

一位資深投行人士指出,分拆上市最大的意義不是再造一個殼,而是上市公司作為孵化平台,可以激勵人才,加強人才歸屬感,提早佈局新賽道。在向善財經看來,用友大量分拆非核心子公司,或許是一波反向操作,和金蝶砸客户服務器是同一個道理,為了甩掉包袱,聚焦上雲。

對於從傳統ERP市場打拼出來的用友來説,要實現雲轉型仍然比較困難,對商業模式、市場、產品的改變都將是顛覆性的,更深層次的是,還需要克服舊的組織文化、傳統ERP軟件思維。

一步慢,步步慢,隨着外界環境的壓力越來越大,用友已經切實感受了壓迫感。2020年2月,用友網絡市值首次突破千億,“用友市值被嚴重高估”、“雲概念炒作”的質疑聲也撲面而來。

從“用友軟件”更名為“用友網絡”開始,“雲服務商”便是用友給自己的新定位。但用友多年來轉型雲服務商的成效幾何,仍然有待深究,那麼該如何判斷上雲的成效?

雲服務廠商和傳統軟件廠商的商業計費模式存在本質區別。前者屬於前置充值模式,然後讓客户循環訂閲。後者屬於後向回款模式,存在回款風險。因此,可以從應收賬款數據上表現出來。

從用友網絡分拆的用友金融和用友汽車來看,似乎都是傳統軟件模式難以擺脱,步伐滯後,歷史包袱較重的部分。

用友汽車招股書顯示,報告期內,公司各期末應收賬款賬面餘額分別為 13,531.30 萬元、16,931.03 萬元和 13,170.42 萬元,佔營業收入的比重分別為27.80%、34.77%和 27.66%,公司應收賬款期末餘額較大。

用友金融更加嚴重。據招股書,報告期內各期末,公司應收賬款賬面價值分別為 12,336.88 萬元、11,623.09萬元、12,779.46 萬元和 13,955.84 萬元,佔各期末資產總額比例分別為 40.78%、30.62%、25.27%和 30.70%。2021 年 1-3 月,應收賬款餘額佔營業收入的比例為 346.82%,招股書解釋為,由於公司營業收入增長較快導致應收賬款逐年同步增長。

雲服務廠商一般有公開的標準報價單,以及自助式CPQ系統、自助式報價計算器。一般是先給賬户上充值,然後消耗扣款。而傳統軟件企業已經習慣了根據客户預算報價的套路,不僅沒有透明的價格體系,而且到最後只能求爺爺告奶奶跪求回款。這也可以解釋為什麼用友金融上市還得做好計提壞賬準備了。

為何金蝶上雲如此決絕,而用友卻一拖再拖到現在,選擇分拆上市?答案或許在上一個時代就已註明。

1997年,用友和金蝶都開始從單純的財務軟件向管理軟件ERP轉型。同年,用友研發出ERP軟件U8,並於1998年研發出高端管理軟件NC系列產品,定位集團大型企業,而金蝶則在1999年研發出ERP軟件金蝶k3,主要被應用於中小企業。

自此,雙方客户類型出現分化。金蝶在中小企業端佔據優勢,聚焦海量、長尾的中小企業市場;而用友則聚焦中大型企業市場。公開資料披露,2017年,用友傳統軟件高端客户收入佔比67%、增長率17.3%。

中小企業需求輕量,細顆粒度的標準化產品即可滿足要求。但要進一步伺候要求嚴苛的大型企業,卻需要更多定製化能力。SaaS產品偏標準化,更容易滿足中小企業客户。

也就是説,SaaS服務更符合中小型客户的需求,而大型客户實際上更適合PaaS以及IaaS類型的雲服務。

最初的Salesforce,是做雲CRM起家的。但是2008年左右,Salesforce發佈了開發者專用平台Force.com,也即正式上線PaaS平台。在滿足中小企業標準化雲服務能力的基礎上,進一步擁有了滿足大型企業客户更多定製化的要求。

金蝶通過雲產品已經攻入了用友的大企業腹地,如果用一個詞來形容用友的話,就是“發慌”。雖然口頭上打着“我要上雲”的口號,但上雲的成效只有本人心裏最清楚。

用友官方客服透露,其面向大客户的重磅雲服務產品NCC,公有云版本部署時間短,可按年訂閲,而私有云版本定製化程度高,往往要1年以上才能部署完成,且多是推薦用户一次性買斷,其中NCC是用友軟件產品NC停售後的替代品。

據億歐網推測,用友雲是一次性收費居多、仍與原來的軟件老系統共通,就暗示了其還是以“軟件”思維運營雲產品,不是真正租賃付費的SaaS。

此次分拆子公司的背後,用友網絡面臨的危機也逐漸浮上水面。

從用友網絡2021年上半年財報來看,扣非淨利潤虧損8000萬。而且利潤來源主要是非經常性損益。財報顯示,有三大來源,一是出售股權的投資收益,二是持有金融資產的浮盈;三是政府補助。其中,以投資收益和政府補助為主,合計超過4.8億。

在去年7月,用友網絡曾發佈公告稱,計劃將持有的控股子公司友金控股44.6153%的股權,作價1.85億元,轉讓給關聯方用友研究所,交易完成後,友金控股將不再被併入用友網絡的合併報表。用友網絡將全部轉讓友金控股股權的動作解釋為“聚焦雲服務主業”,而在股吧裏,有股民評價稱,此舉是“為了讓財務報表好看點”。

另外,商譽風險逐漸累積。對於用友來説,十幾年來,商譽已經從3個多億增加到12.3億,風險也越來越大。

實際上,越是在上一個時代比較成功的企業,越難以擺脱此前成功的發展模式,能否在下一個時代立足,關鍵就在於能否徹底突破現有利益鏈的綁架。

IBM從硬件起家,並不是沒有做雲計算,但在利潤優先的策略下,在最初卻把雲計算當做賣硬件的廣告,直到阿里舉起“去IOE”的大旗才逐漸醒悟,可是如今已經掉出了雲計算的第一梯隊。

Oracle創始人曾笑話谷歌和亞馬遜,説Oracle絕不會做雲上的東西,結果沒幾年時間就宣佈Oracle所有業務全部上雲,還採取了很強的激勵手段。但是已錯過入局的最佳時機,結果其市值曾一度被Salesforce超越。

用友的分拆動作,意味着這些傳統軟件痕跡較重的子公司在財務上獨立核算、在資本上獨立運作。表面上用友網絡和這些子公司做出了分割,但實際上仍然掌握着這些子公司控制權,也難以看到其決戰雲計算時代的決心。

20多年軟件市場的積累、連續15年ERP軟件龍頭的盛名,這些既是用友頭上的王冠,卻也是其難以割捨的包袱。

參考文章:

[1] 《好手段!拆分之後再上市,不會造車的用友汽車想要資本造富?》,詩與星空

[2] 《用友網絡:“歷史包袱”有點重》,億歐網