市場轉冷之後的再思考:基因檢測行業的三重預期差_風聞

氨基观察-生物医药新时代的商业智库和价值灯塔2022-03-15 18:29

無論A股,還是港股,市場情緒似乎都是股價的重要催化劑。

尤其是港股,在悲觀的預期下,18A企業估值泥沙俱下,足以讓所有投資者懷疑人生。但“危機”背後,從來都是“危”與“機”共存。

大部分醫療企業會隨着股價的下跌,喪失再融資的可能性;如果自有產品不能造血,只能賣身或者消亡。儘管恐慌情緒在蔓延,但市場環境並不會改變優質企業的發展軌跡,着眼長期,也必將會有少數企業能夠熬過寒冬,否極泰來。

就像人們常説,機會是跌出來的。在跌跌不休的大環境下,我們依然可以選擇確定性較高的賽道,持續關注。比如基因檢測行業。雖然基因檢測領域各頭部公司,跟隨整個市場同步下跌,但並不意味着行業基本面的惡化。

不管是從具體的業務場景,還是市場滲透率來看,整個行業的增長,依然值得期待。而頭部玩家的預期,也並沒有變差。

拋開市場情緒,我們會發現,圍繞着基因檢測行業頭部玩家有三重預期差。

其一,基因檢測行業並沒有品類焦慮,應用場景已非常豐富,生育健康、遺傳病檢測、腫瘤等等,頭部玩家佈局也已十分完善,細分品類增長可期;

其二,對NIPT等產品成熟屬性的關注,讓不少人忽視了行業滲透率提升的紅利。隨着醫保、分級診療的推動,產品和商業化能力突出的頭部玩家將會明顯受益。

其三,經歷創新藥內卷後,大家擔心行業競爭加劇,但不同於創新藥,基因檢測頭部玩家的先發優勢明顯,強者恆強的局面正在形成。

待冬去春來,頭部玩家的價值將愈發綻放。

1、被忽視的品類增量

當前,市場認為基因檢測行業存在“品類”焦慮,重磅產品已經出現“斷代”。例如在生育健康領域,除了NIPT(無創產前檢測),看上去“後繼無人”。

實際上,這並不客觀。

過去幾十年,隨着基因檢測技術的進步,臨牀級應用場景已非常豐富,生育健康、遺傳病檢測、腫瘤等細分場景,均遍地開花。

基因檢測公司也在廣泛佈局。就拿頭部公司貝瑞基因來説,其在生育健康和遺傳病檢測領域多線佈局,已擁有近10款產品:

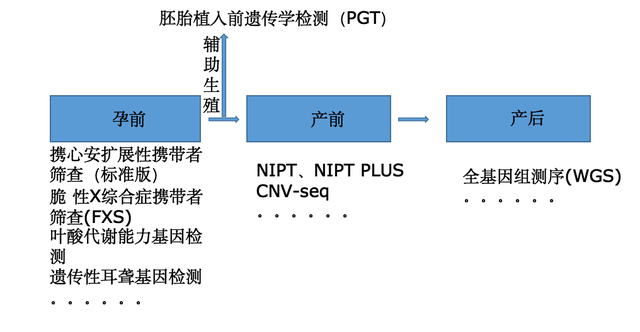

不僅擁有無創產前基因檢測產品NIPT、三代地貧等潛力選手,貝瑞基因還在輔助生殖領域埋下重兵,比如科孕安(胚胎植入前遺傳學檢測)、攜心安擴展性攜帶者篩查(標準版)等王牌產品。

從功能來看,這些產品剛需特點顯著,並且涵蓋生育全週期,極具生態價值。

例如,貝瑞基因3月14日剛剛發佈的攜心安擴展性攜帶者篩查(標準版),主要應用場景是在懷孕準備階段:

該產品可以進行129個基因153種遺傳病的篩查,為備孕期、孕早期夫妻,以及輔助生殖人羣的“優生優育”打好配合。

輔助生殖產品科孕安的使用場景則是在攜心安之後。科孕安的主要功能同樣是排除潛在遺傳病,不過它針對的是移植之前的“胚胎”。

無痛產檢產品NIPT和染色體拷貝數變異檢測產品科諾安等,則是在懷孕期間使用,用於排除各類遺傳疾病和有無流產風險等。

針對輔助生殖及正常生殖人羣,貝瑞基因都完成了產品矩陣的打造,能夠覆蓋整個生育健康週期。

不過,各類產品的需求爆炸也需要助攻:拿證。國內這一波基因檢測行業的熱潮,便是從NIPT拿證開始的。

原因不難理解。沒有“拿證”,產品只能以LDT模式發展,一方面合規因素影響較大,另一方面由於消費者自身負擔較大,綜合因素導致產品推廣相對受限。

國內玩家自然也認識到這一點。NIPT之後,生育健康領域在2020年迎來了第二款拿證產品,貝康醫療的PGT。

當前,頭部玩家都在積極推進產品的臨牀、註冊。比如貝瑞基因,僅在去年年底其NIPT Plus和地中海貧血基因檢測試劑盒相繼通過註冊檢驗,距離獲批上市又近了一步。

通常來説,基因檢測產品從臨牀到最終註冊成功並不需要太長時間,週期約為2-5年。不難預見,接下來將會有越來越多獲批產品上市,也將助推整個行業快速發展。

2、被低估的滲透率提升空間

除了品類增量,基因檢測行業另一大確定性因素,是滲透率的提升。

雖然行業已經發展多年,但滲透率仍不算高。就拿最成熟的NIPT來説,儘管其優勢已相當明顯,未來大概率將成為全民普檢產品,但當前滲透率依然極其有限。

據國元證券測算,目前NIPT在高齡產婦中滲透率為35%,非高齡產婦中滲透率為15%。

長遠看,基因檢測產品滲透率的提升,有着極大的空間。原因在於兩點:一是醫保推動,二是分級診療趨勢下,渠道下沉帶來的增量,都會逐漸提高基因檢測產品的滲透率。

首先來看醫保層面。由於預防價值大於治療價值,國家當前對基因檢測空前重視,包括“十四五”規劃和今年的政府報告,都有提及。從這個角度來説,醫保對基因檢測產品的支持力度也會越來越大。

這一點,正在NIPT身上得到體現。近年來,各省市相繼把NIPT納入醫保範圍,減少消費者負擔。去年下半年,北京已加入這一隊伍,起到很好的示範作用。

不過,目前僅有10餘個省市將NIPT納入醫保,主要是浙江、北京等相對發達的區域。未來,隨着更多省市地區(尤其是三四五線城市)醫保對NIPT的覆蓋,NIPT滲透率或將穩步上升。

再來看渠道下沉。大家都知道,目前我國醫療資源分佈不均,不到10%的三級醫院,承接了超過50%的患者。

基因檢測行業也不例外。三級醫院數量有限,造成醫療資源及診斷需求出現嚴重不匹配的情況。

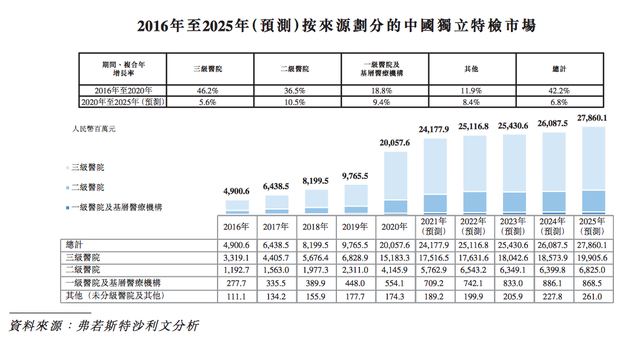

就拿獨立“特檢”(相對罕見的檢查,主要是基因檢測)來説,2020年高達75.7%的特檢需求來自三級醫院,二級醫院基本只有極為普通的常規檢測能力以及需求。

但隨着分級診療的推進,低線城市的醫療機構也會面臨提質要求,對於不可或缺的基因檢測項目的需求,也會大幅增加。

根據弗若斯特沙利文,在分級診療大背景下,二級醫院對於獨立特檢的需求將會越來越旺盛,到2025年將佔特檢市場近30%。

在這個過程中,產品力、商業化能力突出的頭部企業將會明顯受益。

比如貝瑞基因。通過6個核心城市的醫學檢驗實驗室,公司已經可以做到全國31個省市全範圍服務,包括服務不具備自主檢測能力的醫療機構。

目前,其已覆蓋超過4000家醫療機構。隨着醫保覆蓋,以及分級診療帶來下沉市場的需求增加,包括貝瑞基因在內已經完成產品、渠道佈局的企業,無疑能佔據更大的紅利。

綜上來看,儘管整個基因檢測板塊處於股價下行通道,但頭部玩家的前景並不需要過多擔憂。不過,除了品類增長及滲透率問題,市場還擔心,競爭日益加劇、過度內卷問題。

3、被放大的競爭焦慮

行業前景誘人,入局者也越來越多。根據基因慧《2021基因行業藍皮書》與優脈通數據庫的數據,2020年國內基因行業相關企業發生的融資事件共127起,融資總金額約達386.64億元人民幣,同比增長超過100%。

個別企業更是憑藉持續融資,快速登陸資本市場。競爭有所加劇,不過,這並不意味,基因檢測行業會走上創新藥這兩年的“老路”。

核心原因在於,與醫藥市場不同,基因檢測行業的競爭會相對“固化”,領先者的先發優勢尤為明顯。也就是我們常説的,強者恆強。

具體來看。首先,不同玩家由於技術平台的不同,導致產品性能會有較大差異,這也將在很大程度上決定產品競爭力如何。比如貝瑞基因剛發佈不久的攜心安擴展性攜帶者篩查(標準版)。

基於公司自主研發的NanoWES技術平台體系,該產品具有變異檢測全面、位點報出精準、檢測方便快捷等諸多優勢。另外,所需的樣本少,採樣僅需口腔拭子或抽取2毫升外周血,對患者的傷害降到最低。這大大提高了攜心安的競爭力。

其次,不同企業玩家的臨牀能力不同,導致上市進度也會差異巨大。診斷產品的臨牀往往需要上萬人的受試者入組,對企業的臨牀設計、執行力等都有很高的要求。

這在NIPT延續註冊的競爭中,便充分體現。該延續註冊需要蒐集至少10家臨牀機構、總數不少於10萬例臨牀使用數據作為臨牀補充資料,在產品下一次延續註冊時提交。在這一背景下,率先衝線完成延續註冊的貝瑞基因,也與其它玩家拉開了一定差距。

對於診斷產品來説,醫生乃至檢驗科使用習慣尤其關鍵。研發能力突出的頭部企業,憑藉性能良好的產品,疊加臨牀優勢,無疑能牢牢佔據主要位置。

參考醫療器械市場,像貝瑞基因這類在研發、臨牀和商業化三個層面都具有較大優勢的玩家,同樣也會在基因檢測行業的話語權越來越大。

而從資本市場角度來看,由於融資環境發生了變化,新興玩家勢必會收縮戰線,甚至遭遇發展困境;而老牌勁旅依靠充足的造血功能,不僅不需要收縮業務,還可以通過併購等方式,進一步擴大領先優勢。

可以確定的是,隨着基因檢測在臨牀領域應用的成熟、擴張,頭部玩家的長期價值將持續顯現。