To B 接過遊戲的槍?騰訊雲向“錢”看_風聞

科技新知-科技新知官方账号-洞察技术变化背后的产业变迁。2022-03-30 22:39

騰訊雲肉眼可見地坐不住了,裁員還只是最外在的表現。

在騰訊此次大裁員中,CSIG(雲與智慧產業事業羣)是重災區,多方信源顯示,人數或將超過20%。

更關鍵的是盈利要求,近期的財報會上,劉熾平宣稱,雲業務接下來要從不惜一切代價地增加收入,轉向提高增長質量,從而提升利潤率。

低利潤本就是雲計算行業最致命的軟肋。盈利指標重壓下,以往一些“增收不增利”的市場動作,或將被動失效。

特別是在騰訊此刻的時間節點下——2021年第四季度,金融科技及企業服務業務收入同比增長25%至人民幣480億元,首次超過網絡遊戲,成為公司第一大收入來源。

作為騰訊現金牛的遊戲業務,財報顯示,2021年第四季度,騰訊網絡遊戲收入為428億元,本土市場遊戲收入下降12%至296億元。

在外界大書特書騰訊ToB戰略之際,裁員與盈利指標等動作反而顯得十分割裂。

不過,在集團層面上,此次調整確有應有之義。2018年“930”變革後,騰訊正式打響ToB之戰,如今,三年新手期已過,被“扶上馬”的騰訊雲到了需要向外“輸血”的時候。

大象轉身

此前在2021年5月14日,CSIG宣佈過一輪組織調整,騰訊官方的口徑下,該次調整是繼“930變革”後,騰訊ToB業務的又一次重大進化。

可總結為一句話——“紮根行業、深耕區域、提升效率”。拿“提升效率”來説,是指騰訊雲與智慧產業事業羣成立業務經營管理部,推動內部資源分配的優化。

該動作可以當作是騰訊雲對於競爭對手動作的一個應對。彼時,騰訊雲的人事調整,被業內普遍認為“弱於預期”,此前,華為和阿里雲已經作出類似調整。

如今,結合裁員和提出盈利指標的動作,側面反映出去年調整的結果不如人意,更説明騰訊雲此前已然意識到自身存在的問題。

從高層的表態來看,騰訊雲以往對此頗為糾結。

2021年第一季度財報電話會上,首席戰略官詹姆斯·米歇爾表示:“如果您從事雲計算行業,要是將基礎設施租給非常龐大的公司,那麼大公司會利用議價能力來保護自己的經濟利益,這是不可避免的。”

這裏提到的“大公司議價能力”,實際上是指,大型雲計算買家對IaaS定價施加壓力,這是雲計算行業的常態。據多方佐證,騰訊提到的“大公司”正是親手扶植出的國內電商第三極——拼多多。

在《有數DataVision》對拼多多2021財報的分析中提到,賬面之所以能盈利,一個原因是“四季度服務器提供商騰訊雲給返現大户拼多多發了一個‘大紅包’,減免了部分費用。”

據《財經》披露,2021年4月,拼多多在騰訊雲的基礎上,為了相互壓價,在新增雲服務提供商時添加了百度雲。

對此,詹姆斯·米歇爾表示:“因此,在雲計算市場獲得長期經濟回報的途徑既不是迅速求大,也不是追逐IaaS,而是耕耘PaaS和SaaS。”

而在騰訊二季度財報電話會議上,被問及金融科技與雲計算業務的貢獻佔比問題時,詹姆斯·米歇爾沒有正面回應,只提及目前騰訊雲主要專注於擴大客户滲透率和市場佔有率,暫時不瞄準盈利。

最終來看,騰訊雲選擇了重視盈利能力。

在近期的四季度電話會議上,劉熾平提及騰訊的雲業務,表示包括IaaS和PaaS,目前還處於淨虧損的狀態,而SaaS業務一直都有成本,但是還沒有產生很多營收,所以都是虧損業務。

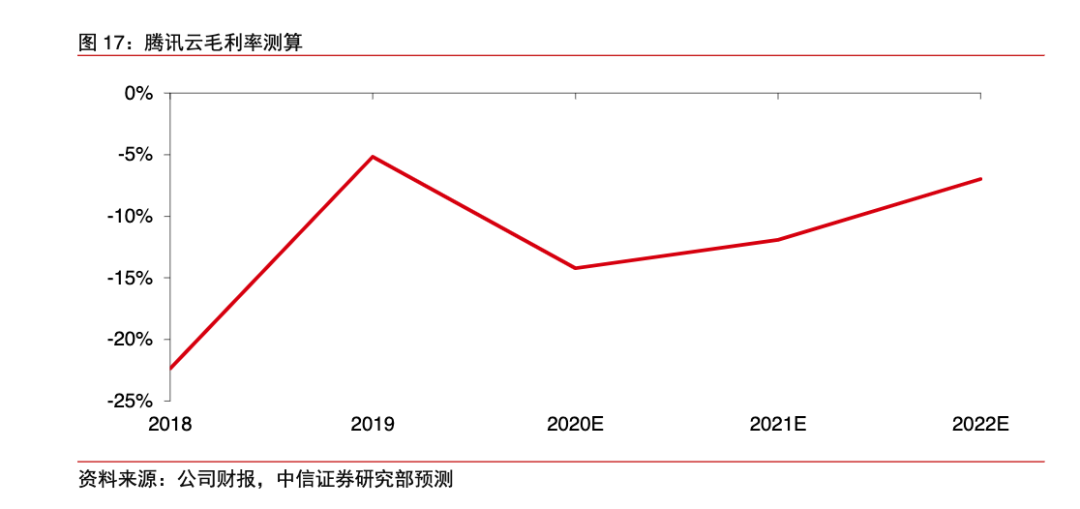

這與機構的估測基本符合,此前在2020年9月,中信證券曾做過測算,2020年至2022年騰訊雲毛利率仍將為負,分別為-14%、-7%和-7%。

對此,劉熾平提出騰訊雲從IaaS向PaaS、SaaS遷移(PaaS利潤率高於基礎設施服務IaaS)。

背後的原因在於,IaaS層功能主要包括計算、存儲、網絡等,上游硬件資源的高度同質化,客觀上決定了IaaS產品的高度同質性。

因此,在產品使用功能相似的基礎上,價格成為影響訂單的主要因素,這也造成雲廠商的IaaS層產品往往虧損的困境。

實際上,騰訊云為了提高利潤,選擇從IaaS向PaaS遷移並不奇怪。

根據IDC統計,2019年阿里雲和騰訊雲收入結構中PaaS的佔比分別為14.9%和15.2%,而2020年這一佔比則分別為16.1%和16.7%,這就説明國內雲廠商已經早就有這種遷移趨勢。

重回ToB邏輯?

眾所周知,在ToC市場,補貼曾是最有效的營銷方式。此前的數次互聯網“大戰”,通過價格補貼往往能迅速帶來客户,以此打開市場。

本質上,這種模式是通過在資本優勢主導下,先做大市場規模、再考慮盈利問題。

現如今,這種不計後果粗糲式的市場競爭手段正面臨困境——共享單車、社區團購等行業紛紛遭遇潰敗。

有趣的是,由於價格補貼能夠帶來最為直接的市場效果,在ToC市場慣用的營銷手段也被複用到ToB市場中。

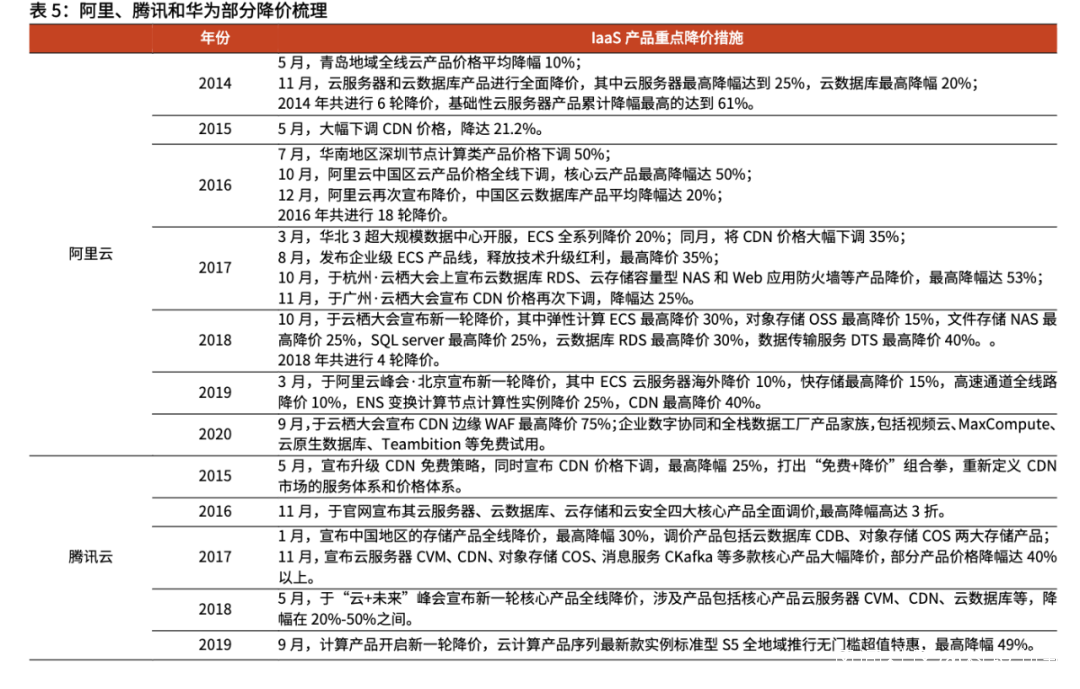

最早從2013年開始,價格戰就在公有云行業中上演,騰訊雲更是其中富有爭議的存在。

彼時藉由亞馬遜AWS入華,先是阿里雲宣佈旗下產品價格全面下調,最高降幅高達50%,緊跟着騰訊雲推出6折促銷活動。

而之後在以阿里雲、騰訊云為首的國內雲廠商發起的數次價格戰中,騰訊雲更是讓“帶頭大哥”阿里雲十分頭疼。

拿被雲廠商改造的CDN市場來説,2017年之前,“CDN降價”似乎成為雲廠商每次發佈會上的必備環節。

在2015年,CDN市場更是上演精彩一幕。彼時在3月26日,騰訊雲率先在市場上打出第一槍。當時騰訊雲推出的CDN2.0版本,為客户提供優惠,同比可節省31%。

作為回應,同年5月,阿里雲宣佈下調CDN價格,降幅達21.2%。而就在幾天後,騰訊雲再次打出“免費+降價”組合拳,最高降幅25%。

這是騰訊雲繼3月打出降價牌後的又一重拳。這一舉動,將力度極大的免費活動帶入CDN服務市場。

隨着騰訊雲和阿里雲在CDN市場“越降越勇”,頻頻的價格戰後,傳統以及中小的CDN廠商逐漸離開這個戰場,曾經的頭部玩家網宿科技和藍汛幾乎元氣大傷。

更有爭議的動作還在後面,2017年3月,騰訊雲以一分錢價格中標預算達495萬的廈門政務雲項目。

數日後,在雲棲大會上,阿里雲總裁胡曉明氣憤表示,“今天在所有人都希望推動企業的發展成就一個行業的時候,馬化騰和他的團隊用一分錢的投標對行業進行了破壞。”

實際上,阿里雲曾於2015年開始和12306網站合作,也採用過“不收一分錢”的合作方式。

而繼騰訊雲之後,行業屢現“一分錢中標”事件。中國電信、阿里雲、浪潮信息等雲服務商也曾曝出過低價中標案例。

籠統來看,在騰訊雲和阿里雲的數次博弈中,往往會採用價格戰的競爭手段。

在該邏輯下,騰訊雲的競爭策略頗有成效,此前,騰訊雲最多的客户來自泛互聯網行業,比如遊戲、視頻和電商。由於抵擋不住騰訊雲的降價,服務羣體相似的金山雲和UCloud面臨市場份額失守。

在IDC排名中,2017年上半年和2018年下半年兩個時間維度裏,金山雲和UCloud在公有云IaaS市場前五名中消失,而騰訊雲的市場份額則由9.6%升至11.8%。

如今,在數次價格戰後,騰訊雲想要重新拾起盈利,首要面臨的就是,此前被慣壞的客户能買單嗎?

此一時彼一時

3月28日,華為在深圳總部發布去年年報,在本次財報會上,孟晚舟介紹,2021年華為雲實現銷售收入201億元人民幣,同比增長34%。

由此可以推算出,華為雲2020年營收為150億。

彙總國內主流雲廠商已披露的去年雲業務營收情況:阿里雲724億元、華為雲201億元、百度智能雲151億元、金山雲91億元。

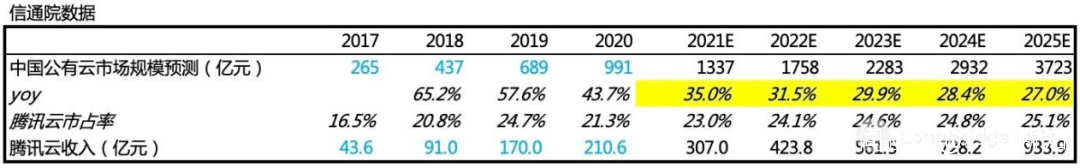

騰訊雲並不在其中。原因在於,騰訊在2020年後便不再披露騰訊雲收入及增速。根據以往財報披露,騰訊雲2018年收入91億元,增速超100%;2019年收入超過170億元,同比增長87%。

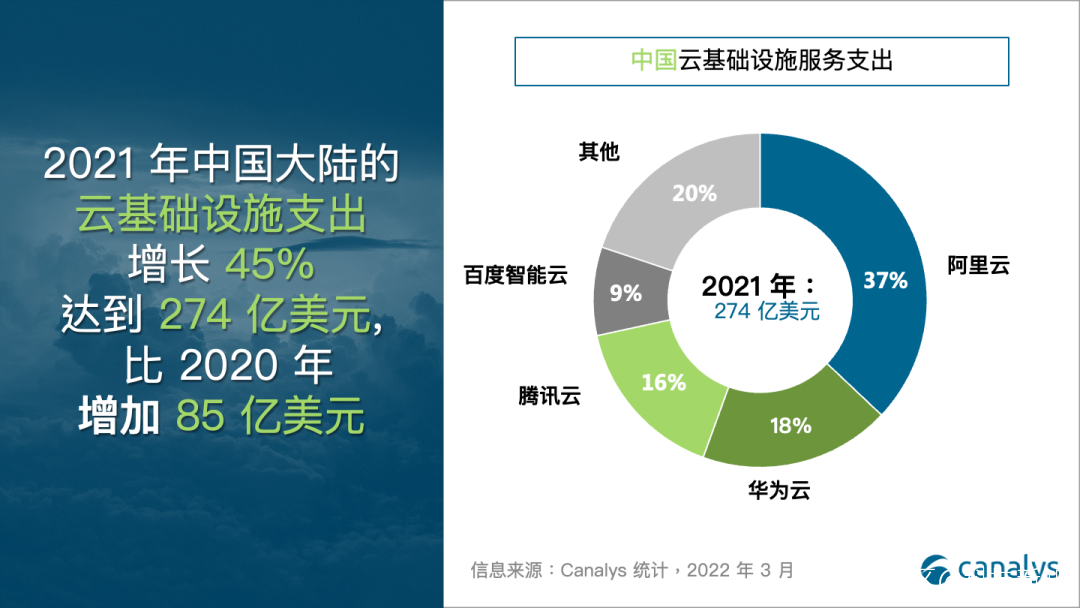

根據調研公司Canalys發佈的數據,2021年中國雲基礎設施服務市場規模達到274億美元,其中阿里雲佔比為37%、華為雲18%、騰訊雲16%。

倘若以此估算,騰訊雲2021年的營收情況,起碼和華為雲處在同一量級。而根據海豚投研估測,騰訊雲2020年和2021年的營收分別為210.6億、307.0億元,增速放緩,但依舊處在國內第二雲廠商的位置。

需要注意的是,此次華為首次披露了華為雲的收入規模,無疑在表明加碼雲計算的野心。

如今,在美國斷供下,發展雲計算,以軟件為端口打造生態,成為華為運營商及消費者業務增長乏力之下的一條出路。

此前在IDC數據口徑下,2021年第三季度,騰訊雲與華為雲公有云IaaS+PaaS市場份額僅相差0.18%,H1同樣僅相差0.3%,差距十分微弱。

可想而知,騰訊雲想要如願提高利潤,勢必直面“狼性”加身的華為雲。

此外,作為市場後來者,字節跳動的加入也將加劇中國雲計算市場白熱化的競爭。更何況,火山引擎雲產品的首要服務理念是“追求極致性價比”,某種程度上也將加劇價格戰。

競爭對手層面之外,更要看到,現如今,雲計算行業的“多雲”橫行。

RightScale在2019年對全球企業用雲策略的調查顯示,超過1000人的大型企業中,選擇多雲部署的佔比達到84%,其中混合雲佔比達到58%。

對於雲客户來説,選擇“多雲”能夠分散風險。但對於雲廠商而言,大客户往往通過“多雲”策略在避免捆綁的同時進行壓價,勢必加重雲廠商的“比價”競爭。上文中的拼多多案例已經驗證了這種趨勢。

此前,具有先發優勢的阿里雲,由集團輸血了11年後,終於在2020年四季度首次實現經調整EBITA轉正,盈利2400萬元,此後一直維持盈利至今。

和阿里雲類似,從中長期看,騰訊雲將是騰訊下一個十年具有較高確定性的增長點,這也是騰訊要求增加利潤的出發點。

但此一時彼一時,如今,騰訊雲想要成為下一個“阿里雲”,勢必面臨多重阻礙。

作者丨樟稻編輯丨伊頁

參考資料:

財新《騰訊瘦身》

財新《中國雲全面戰爭》