冒險擴張的“母嬰市值之王”,能否賭贏未來?_風聞

蓝鲸教育-蓝鲸教育官方账号-以财经视角看教育 | 上海报业集团旗下教育新媒体2022-05-19 09:44

孩子王還能撐起那個被投資者寄予厚望的自己嗎?

撰 文 | 一 暉

去年10月,孩子王登陸創業板。上市首日暴漲303.81%,成為A股母嬰零售品牌“市值之王”。今年兩會期間,三孩政策成為關注的焦點。孩子王扶搖直上,單日漲停。

然而,今年一季度財報顯示,孩子王歸母淨虧損達3243.5萬元,同比大幅盈轉虧。

孩子王還能撐起那個被投資者寄予厚望的自己嗎?

業績變臉

孩子王業績的下滑程度,令人咋舌。

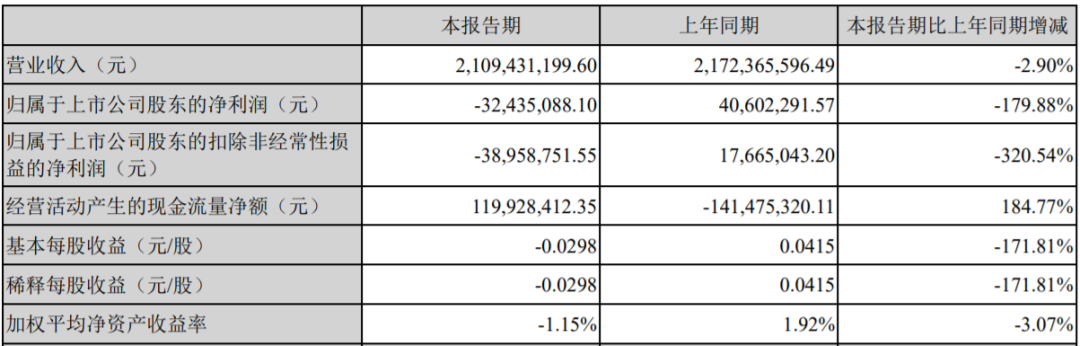

2021年孩子王實現營收90.49億元,同比微增8.3%;如果説2021年營收尚且出現增長,今年一季度則直接掉頭向下,營收21.09億元、同比減少2.9%。

盈利能力的下滑幅度更加明顯。2021年,孩子王的利潤表現令人大跌眼鏡:全年歸屬於上市公司股東的淨利潤2.02億元,同比大幅下降48.44%;扣非淨利潤1.22億元,同比下降60.84%。

到今年一季度,孩子王甚至出現虧損。歸屬於上市公司股東的淨虧損3243.51萬元,上年同期淨利潤4060.23萬元,由盈轉虧;扣非淨虧損約為3895.88萬元,上年同期扣非淨利潤1766.5萬元。一季度,孩子王的毛利率為28.22%,同比下滑0.17個百分點,環比下滑0.32個百分點。

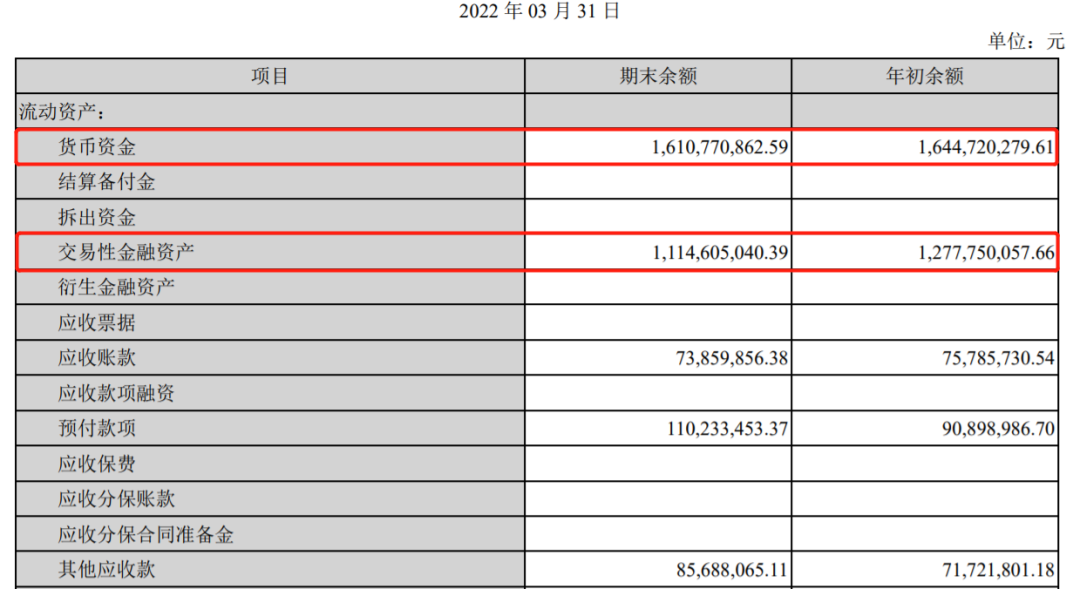

截至今年3月31日,孩子王手中持有的貨幣資金和交易性金融資產都出現了不同程度的減少。其中,貨幣資金減少了3395萬元;交易性金融資產則大幅減少了1.6億元。

為數不多的亮眼表現,體現在經營活動產生的現金流量淨額由負轉正。但其原因並非是經營因素,而是銀行承兑匯票結算方式增加,導致經營活動支付的現金減少。

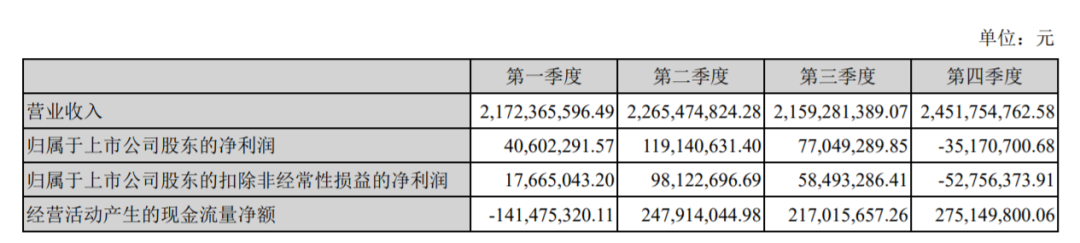

整體來看,相比於在招股書中,孩子王營收逐年遞增、保持正向盈利不同。從上市後的第四季度開始,孩子王便突然出現虧損,局面一直持續到今年一季度。對眾多投資者來説,這並不是積極的業績表現。

由於業績表現難以讓人滿意,從今年3月開始,孩子王的股價逐漸下滑。從高峯的27.18元,跌到如今的14元左右,近乎腰斬。

為何孩子王的業績突然變臉?

不合時宜的故事

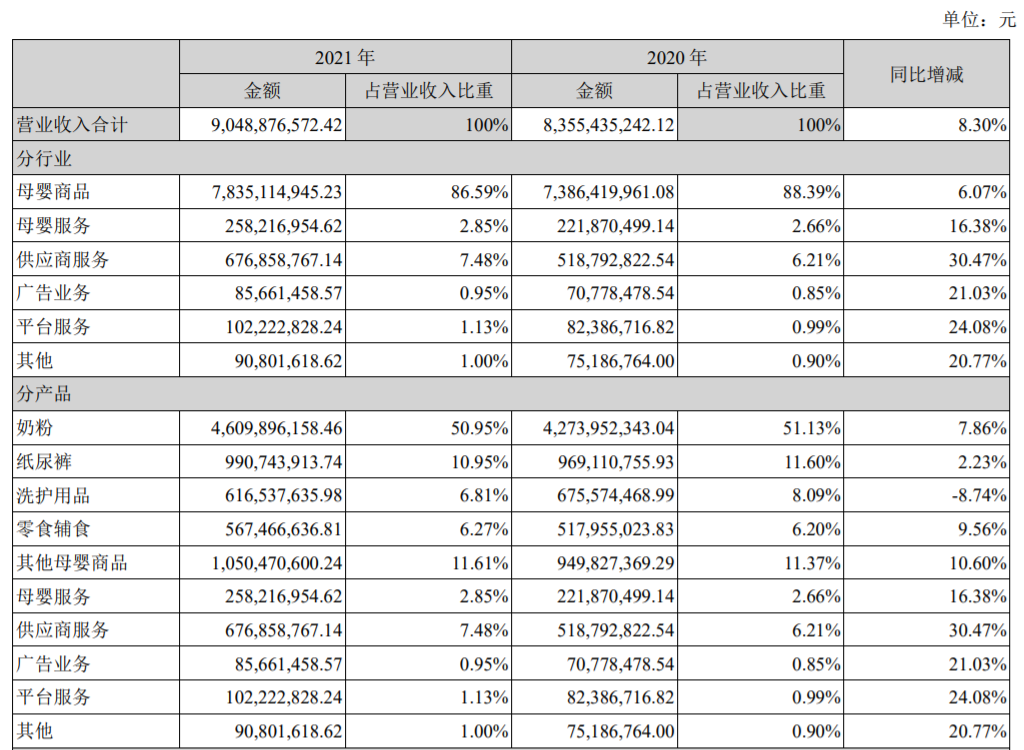

孩子王的主營業務主要包括母嬰商品銷售、母嬰服務、供應商服務、廣告業務和平台服務;其他業務收入主要包括招商收入、軟件銷售收入和其他。

根據財報,2021年孩子王線上平台收入8.41億元,佔營業總收入比重為9.29%。整體來看,公司依然依賴線下門店。

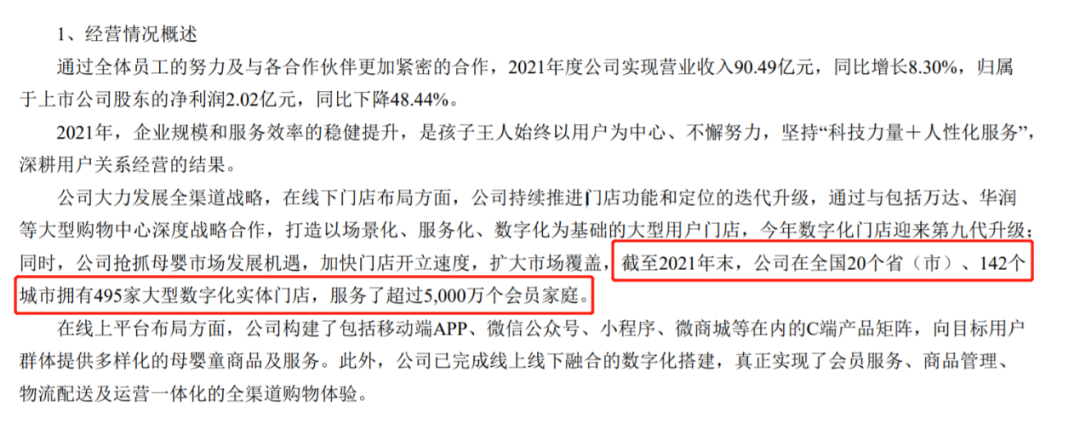

從發展戰略看,孩子王的確在近兩年呈現快速擴張的態勢。根據財報,截至2021年末,其已有直營門店495家。而截至2020年末,其直營門店數量為434家,增加61家。在此前招股書中其表示,公司計劃未來3年利用募集資金在江蘇、安徽、四川、廣東、重慶等22個省(市)新建門店300家。

門店數量的大幅增加,客觀上帶來了各項成本的快速增長。

一方面,相比於營收的波動、利潤的低迷,孩子王的三費開支處於持續增長狀態。2021年其銷售費用19.38億元,同比增長19.8%;管理費用4.37億元,同比增長13.25%;研發費用1.01億元,同比增長15.95%。

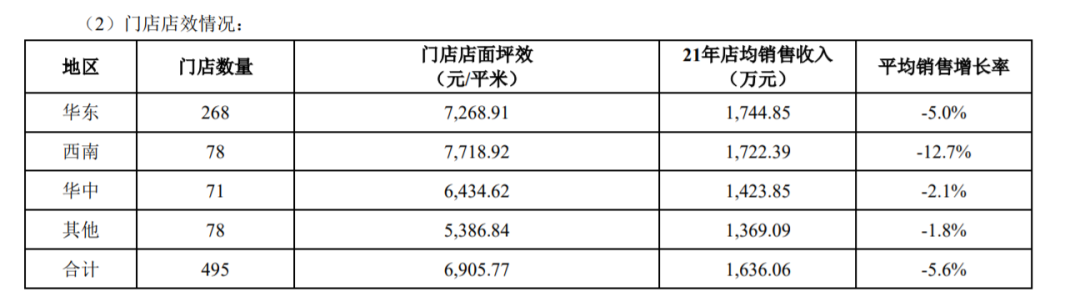

另一方面,由於在擴張期,並且門店數量開拓早期以投入為主,不可避免地會出現投入大於回報的情況。在財報中,各個區域門店平均銷售收入都處於下滑狀態。特別是西南地區,下降幅度達到12.7%。

在財報中,孩子王表示,一方面系受疫情反覆影響,公司2021年部分門店到店業務出現暫停營業的情況;另一方面系近2年公司新開門店數量較多且主要集中在各年四季度,新開門店需要進行店面裝修、宣傳等前期投入,同時消費者對新開門店的認可需要一個過程,因此新開門店從開業到實現盈利需要一定的市場培育期……公司門店的擴張會因為市場培育期的長短差異、前期資金投入、未來市場的不確定性等因素而面臨一定風險,從而導致門店店均收入及坪效出現下滑,門店擴張的規模效應出現遞減。

這意味着,在短期內孩子王並不會於利潤層面有特別明顯的改觀。

在資本繁榮時期,這種模式固然是一種戰略選擇。但在當前階段,面對疫情反覆、資本避險情緒升温的當下,這種戰略選擇無疑是十分冒險的。

豪賭未來?

在此前的招股書中,孩子王表示其有五項模式創新——分別是全渠道策略、大店模式、“商品+服務+社交”的運營模式、“育兒顧問”模式、重度會員下的單客經濟模式等。

據介紹,孩子王的線下門店把產品分為孩子時尚區、孩子探索區、孩子呵護區、孩子力量區以及綜合專區。門店還專設了育兒服務中心、成長教室、成長繽紛營、媽媽交流休閒區等。

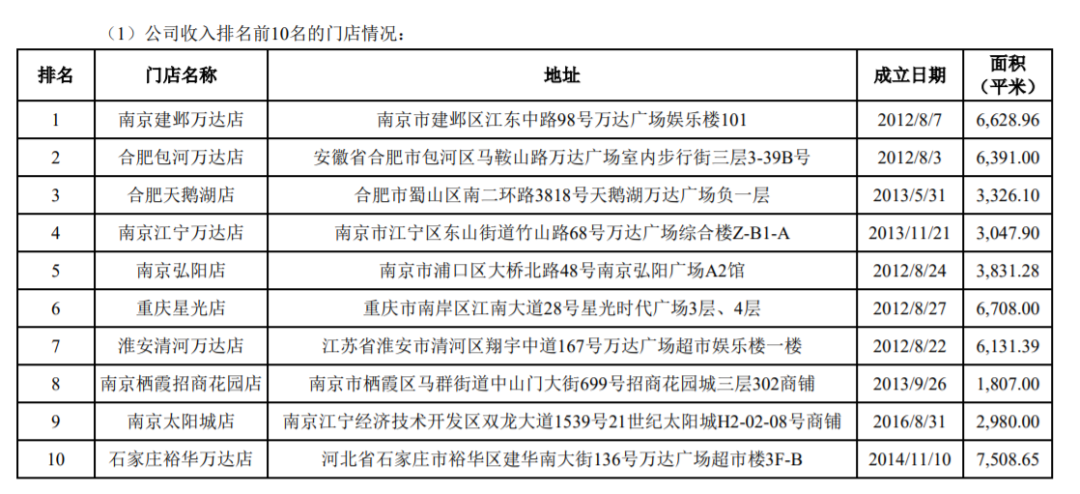

這也意味着,孩子王構建了母嬰產業的大門店模式。從門店的平均面積可以看出,平均單店面積約2700 平米(最大單店面積超過7000平米)。其收入最高的前10家門店中,有5家的面積超過了6000平方米,6家位於萬達廣場。

這種大店模式在上市初獲得了資本的認可,可在當前,這種模式無疑是一場豪賭。

一方面,孩子王單店面積大,房租、經營成本更高,開支大需要匹配更多的客流量或者更高的客單價。在消費市場繁榮的週期下,顯然可以通過核心商圈、增值服務獲得用户,並提高客單價。但在當前週期下,這種模式很容易陷入高投入、低增長的狀態。雖然孩子王表示,其坪效收入為 6905.77元/平方米,近兩年基本持平。但結合招股書中的數據,其2019年坪效7838.82元/平方米,下滑了近12%。

另一方面,孩子王除了大店模式,在“商品+服務+社交”的運營模式、“育兒顧問”模式、重度會員下的單客經濟模式等方面帶來的收入尚不明顯。根據財報,其目前依然過度依賴母嬰商品銷售,2021年這部分收入佔總營收的比重高達86.59%。在商品中,孩子王也是十分依賴奶粉、紙尿褲等幾個單品,而廣告業務、平台服務等佔營收比重起色不大。這種情況下,孩子王需要更有成效地推進線上、線下兩個市場的均衡發展,真正發揮全渠道運營體系的能量。

好的信號是,去年線上收入的比重已接近10%,但這樣的比重依然還有很長的路要走。

疫情之下,很多人的消費模式發生了變化,由線下轉移到線上。而很多企業也都紛紛選擇收縮戰線,自我調整、囤糧過冬。但孩子王卻反其道而行之,很多新開門店處於培育期,非常考驗孩子王的現金能力和持續融資能力。一季度末孩子王的現金減少已經是一個訊號,未來,孩子王的現金或許還將繼續承壓。

逆勢擴張下,孩子王需要等待機遇。或許隨着三孩政策貫徹落實,市場空間會進一步打開;也或許疫情逐漸平息,線下消費能量會釋放。但這兩個不確定性因素,恐怕難以等到確定的時間表。孩子王當下的佈局,無疑是一場豪賭。