美聯儲對抗通脹的最終結局會是什麼?_風聞

志伟_微雨筹谋-律师,金融专家-2022-06-16 08:17

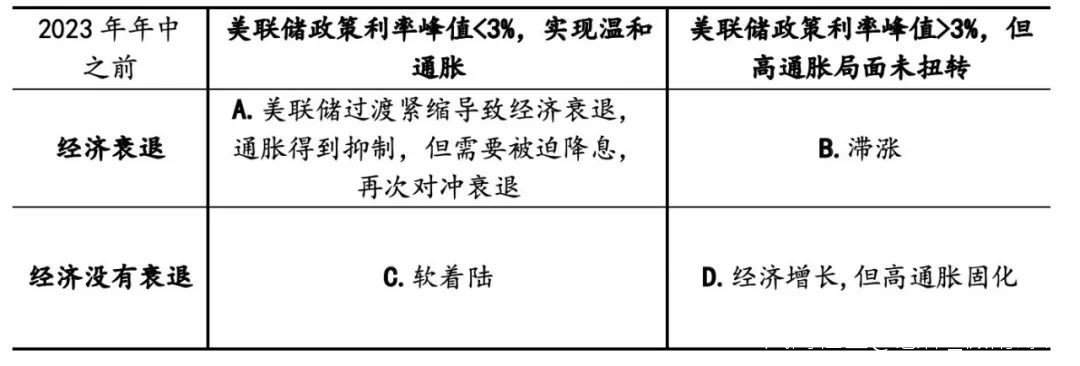

美國經濟能夠如期實現“軟着陸”的可能性其實是微乎其微的,而想通過有限衰退來換取高通脹局面的扭轉,也絕非易事。因此,在2023年年中之前美聯儲結束本輪加息週期時的經濟結局很可能就是在“衰退”與“滯脹”之間二選一。

——張濤 CF40青年論壇會員、中國建設銀行金融市場部;路思遠 中國建設銀行金融市場部

* 文章僅代表作者個人觀點,不代表CF40及作者所在機構立場。

圖/網絡

5月美國CPI和核心CPI的超預期,讓通脹給白宮的壓力又加重一層。近期蓋普洛、皮尤等機構的最新調查數據顯示,當前美國民眾對於通脹擔憂和抱怨也在持續攀升,拜登的支持率還在下降。雖然美聯儲主席鮑威爾已經多次表示“對抗通脹是當前最大的經濟挑戰”,並反覆表達了對抗通脹的決心,但正如我們之前在《美聯儲的緊縮節奏何時調整?》所闡述的,“針對供應端短缺和勞動力市場緊張的通脹局面,僅依靠美聯儲緊縮是無法實現軟着陸的,而美聯儲過度的緊縮必然會大幅提升經濟衰退的風險。5月份加息50BPs之後,美聯儲就會將緊繃的政策神經放緩一些。與此同時,更能直接緩解供應、勞動市場緊張的抗通脹措施則需要加緊推進,而負責這些措施的主體無疑是面臨中期選舉的白宮,換而言之,5月份加息過後,美聯儲就會把抗通脹的皮球踢給白宮。”

實際上,5月份以來,美國總統拜登、財政部長耶倫、商務部長雷蒙多等人已經開始頻繁強調“通貨膨脹是美國當前的首要問題”,5月30日拜登本人更是在《華爾街日報》刊發文章《我對抗通脹的計劃》,闡述了他對抗通脹的三項計劃,計劃主要內容包括:支持美聯儲當前對抗通脹舉措、削減家庭水電費用、投放石油儲備、推動清潔能源、改善基礎設施、降低海運費用、增加住房供應、降低藥價和兒童與老人的護理成本、削減財政赤字等。6月初,財政部長耶倫在美國國會作證時,則承認自己之前對通脹形勢存在誤判,這實際意味着繼美聯儲之後,白宮也承認了對通脹的誤判。

換而言之,對抗通脹作為當前美國經濟的首要問題已經在美國政策層面達成了普遍共識。由於涉及3億多美國民眾的切身利益,如果不能扭轉美國家庭如此嚴重的福利損失——彭博經濟研究所估算,由於物價上漲,在購買相同消費品的前提下,今年美國家庭要比上年多支出5200美元(摺合每月多支出433美元),那麼拜登及民主黨恐怕很難贏得中期選舉。因此,無論是出於中期選舉的需要,還是維護公信力的需要,白宮都需要與美聯儲攜手對抗通脹。

鑑於美聯儲前期已經通過利率點陣圖、經濟預測(SEP)、公佈縮表計劃以及預期管理等渠道,向市場闡明瞭本輪政策緊縮的路徑,從美債收益率的變化情況來看,市場也領會到了美聯儲的政策意圖。例如,雖然至目前美聯儲實際僅將政策利率提高了75BPs(3月份加息25BPs和5月份加息50BPs),但1年期美債收益率已由年初的0.4%升至目前的2.6%,累計升幅210BPs;2年期美債收益率由年初的1%升至目前3.06%,累計升幅206BPs。

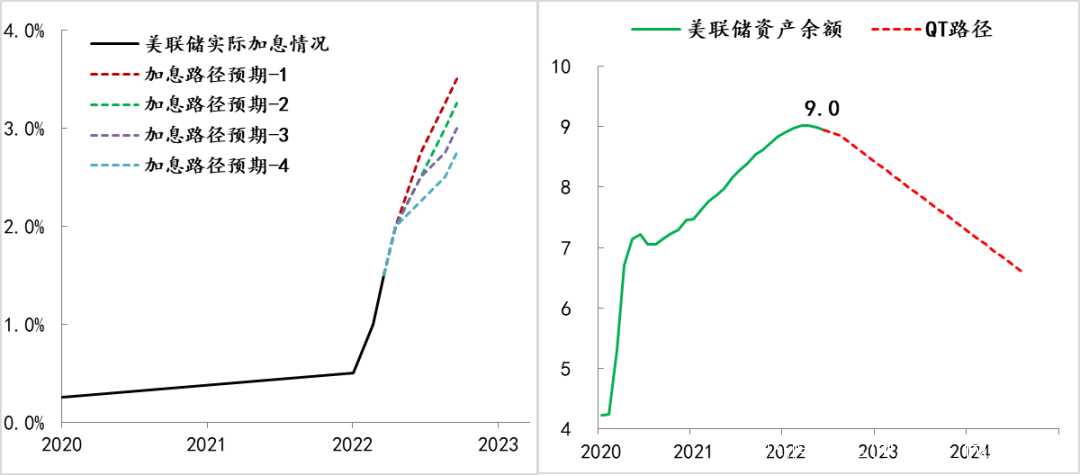

目前市場的預期是2023年上半年美聯儲結束加息週期,屆時美國聯邦基金利率將升至3.25%—3.50%;縮表則會操作至2024年,縮表規模約2.5萬億美元(截至2024年8月),由當前的9萬億美元降至6.5萬億美元。美聯儲研究顯示,縮表2.5萬億美元等同於加息50BPs。

圖1 美聯儲加息與縮表的路徑預期

數據來源:Wind

不過,美聯儲具體政策實施的節奏依然存在較大不確定性。例如,與5月相同,在6月會議上,美聯儲依然會加息50BPs,對此市場雖基本已有共識,但在隨後的7月、9月、11月和12月四次會議美聯儲將如何加息,尚有不確定性,尤其是5月份通脹數據的超預期,更加大了不確定性,有部分機構預測美聯儲7月份會加息75BPs,年內就會將政策利率提高至3.25%—3.50%。另外,雖然美聯儲分別已於1月會議和5月會議上公佈了其縮表的原則與計劃,但美聯儲實施縮表的實際路徑依然存在不確定性。

**之所以存在不確定性,是因為美聯儲需要考慮政策變化對經濟和金融市場的影響。**在美聯儲緊縮政策的歷史經驗中,只有很少數的緊縮未造成美國經濟的衰退,如1983/03--1984/08與1994/02--1995/02兩輪緊縮,多數情況則是美聯儲緊縮過後,美國經濟均出現了衰退,甚至是金融危機、經濟危機。

在本輪緊縮伊始,鮑威爾等美聯儲多名官員都紛紛強調能夠實現“軟着陸”,但最終能否實現,其實誰的心裏也沒有底。6月7日亞特蘭大聯儲公佈其對美國GDP增速的最新預測:二季度美國GDP增速僅為0.9%(美國一季度GDP實際增速為-1.5%),較6月1日的1.3%預測值又大幅下調了0.4個百分點,並將美國私人投資增速預測大幅調降至-8.5%(美國一季度私人投資實際增速僅為0.5%),而5月密西根大學消費者信心指數也降至50.2,是1982年以來的最低,反映出市場對於私人投資和居民消費這兩個拉動美國經濟最重要因素的前景均出現了擔憂情緒。

另外,自去年11月鮑威爾放棄“暫時性通脹”判斷以來,美國資本市場就開始持續向下調整,截至目前納斯達克指數較前期峯值已累計下跌近30%,標普500指數累計下跌超20%,已跌入熊市。美股的持續調整必將給美聯儲政策的實施產生影響,而鮑威爾首個任期內的緊縮週期,就是在華爾街壓力下結束的。

當然,拜登政府擬定的增加供應、削減政府支出等措施,會有助於美聯儲對抗通脹,但這些措施多需國會批准,且很多政策措施更側重長期效應。因此,短期內美聯儲還不能完全指望白宮的助力,那麼面對如此罕見的高通脹局面,美聯儲最直接的做法,就只能是給當前過熱的需求降温,尤其是要給火爆的勞動力市場降温,防止通脹演化為“工資-物價螺旋上升”的局面,對此美聯儲理事沃勒日前已做過闡述。

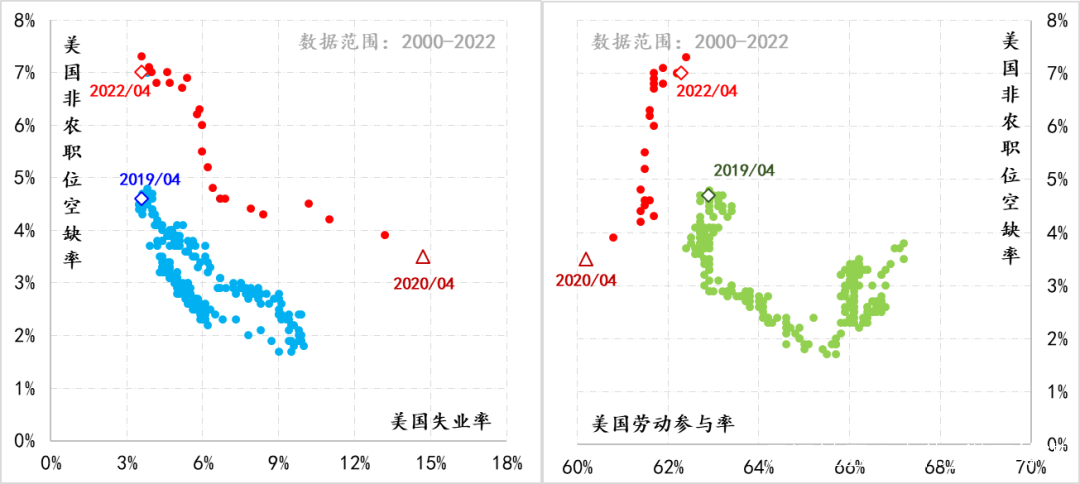

但是疫情以來美國勞動力市場發生了的結構性變化,會對美聯儲政策效果產生制約。目前,美國失業率已經連續3個月保持在3.6%的歷史低位,然而美國非農職位的空缺率依然高達7%,反映出美國勞動力市場依然處在較為嚴重的供需失衡狀態,此局面的主因是,美國勞動參與率始終未能完全修復,截至4月末,美國勞動參與率雖較2020年4月的60.2%回升至62.3%,但依然低於疫前的63.2%,即有1%的美國勞動力是完全退出了市場(近170萬人),背後的原因可能很複雜,除了就業市場的結構性變化之外,還包括一部分嬰兒潮因疫情選擇提前退休,另外疫情對人們生活方式的改變,例如家庭護理的增加,人們因病毒恐懼而減少外出活動等也會降低就業參與意願。

圖2 美國非農職位空缺率與失業率、勞動參與率

數據來源:Wind

基於美國勞動力市場嚴重的供需失衡,美聯儲要想給勞動力市場降温,就需要一定力度和速度的政策節奏去打壓勞動力市場的需求端,而目前除了“服務業休閒和酒店”的就業人數明顯低於疫前充分就業水平之外,其他就業領域基本已經恢復到疫情前水平,而伴隨人員流動的恢復和外出經濟活動的增加,美國消費需求正在由商品消費向服務消費轉變,加之實物商品等製造業領域補庫存相對充分。因此,就業市場最可能較早出現降温的板塊,無疑就是製造業,還有房地產市場降温下的建築業以及已就業接近飽和的運輸倉儲業。而這些行業均屬於典型的藍領,是民主黨的重要票倉,而製造業、建築業和運輸倉儲業的就業佔非農的比重依次為8%、5%和4%,合計有近2700萬人。換而言之,伴隨美聯儲給經濟的降温,最早受傷應該就是藍領階層,但鑑於對抗通脹事關全體美國人利益,所以即便代價不低,白宮也不會輕易干預美聯儲。

表1 美國非農就業變化情況

數據來源:Wind

綜上邏輯推演,美國經濟能夠如期實現“軟着陸”的可能性其實是微乎其微的,而想通過有限衰退來換取高通脹局面的扭轉,也絕非易事。因此,在2023年年中之前美聯儲結束本輪加息週期時的經濟結局很可能就是在“衰退”與“滯脹”之間二選一。

表2 美聯儲結束加息時的經濟結局