賣數據線年入34億,從貼牌工廠殺到IPO,綠聯隱憂浮現_風聞

每天学点经济学-2022-06-27 14:27

2007年剛大學畢業的張清森,應該沒想到15年後自己靠賣數據線收入輕鬆過億。

2007年剛大學畢業的張清森,應該沒想到15年後自己靠賣數據線收入輕鬆過億。

據天眼查數據顯示,2022年6月2日,深圳綠聯科技的創業板IPO已獲受理。在上市前,綠聯還獲得高瓴的5.5億元,因為高瓴的投資,綠聯的身價大漲,豪氣之下,綠聯擬在本次IPO時募資15.04億元。

但值得注意的是,在高瓴首次投資綠聯時,綠聯股權交換所獲得的資金並沒有流向綠聯,而是疑似落入到了創始人張清森和聯合創始人陳俊靈的囊中。

但值得注意的是,在高瓴首次投資綠聯時,綠聯股權交換所獲得的資金並沒有流向綠聯,而是疑似落入到了創始人張清森和聯合創始人陳俊靈的囊中。

2021年4月29日,張清森將對應持股的3.7028%以2億元價格轉讓給高瓴,陳俊靈則將對應持股的1.8528%以1億元價格轉讓給高瓴。2021年6月25日,綠聯又進行了一輪融資,其中高瓴再次投資2.5億元,深圳世橫、遠大方略、堅果核力也在次輪認購了數額不等的股本。

其中僅高瓴在2021年就向綠聯投資了5.5億,但根據招股書顯示,2021年綠聯籌資活動現金流入小計的金額僅為3.14億元。據此推斷,高瓴的首次投資所產生的3億元資金或許是綠聯創始人張清森和聯合創始人陳俊靈的個人套現行為。

其中僅高瓴在2021年就向綠聯投資了5.5億,但根據招股書顯示,2021年綠聯籌資活動現金流入小計的金額僅為3.14億元。據此推斷,高瓴的首次投資所產生的3億元資金或許是綠聯創始人張清森和聯合創始人陳俊靈的個人套現行為。

主要股東在上市前套現意欲何為我們不得而知。

主要股東在上市前套現意欲何為我們不得而知。

但是縱觀綠聯電子的浮沉錄,從電商紅利的早期受益者到如今高投入做營銷買流量,從買數據線、充電器等數碼配件到如今成為年收過億的專業品牌。

一方面綠聯花了十年時間從華強北走出,再登陸資本市場,其三年平均增長率高達29.8%,成績不俗,但另一方面,綠聯在過去一年內扣非後淨利潤、營業利潤等數據前線走低,成為不爭的事實。

那麼,綠聯是如何走到在十年間走到如今地位?上市之後其發展路徑將走向何處?且看下文拆解!

十年成功,代工廠的逆襲

十年成功,代工廠的逆襲

綠聯創始人張清森曾是外貿業務員,2009後來轉頭去創業,此時的綠聯主要業務是幫外國廠商生產數據線。

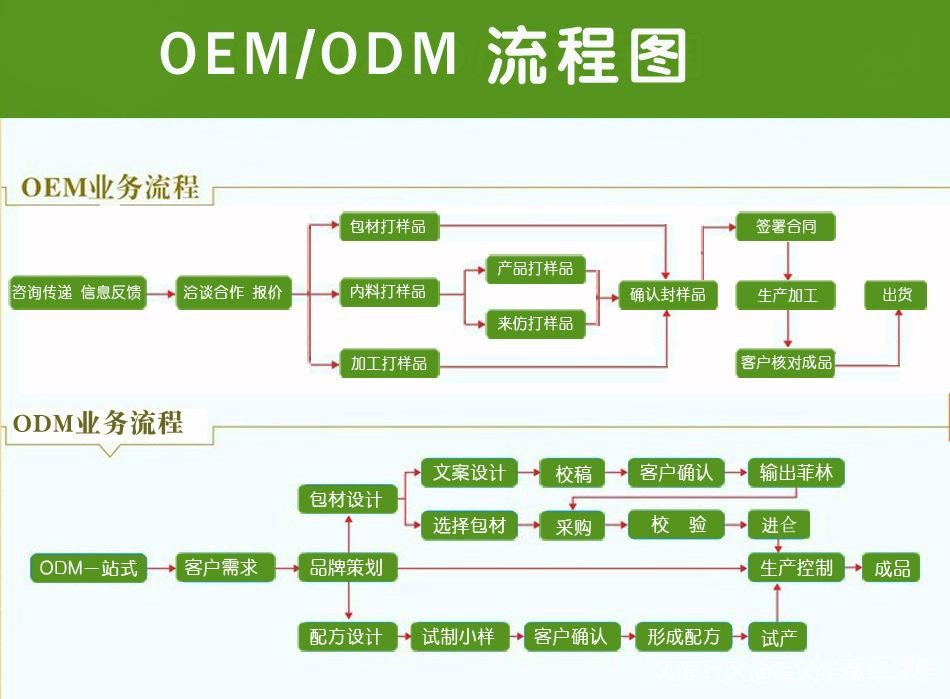

綠聯是個 OEM 代工廠,只需要利用設備將國外廠商的設計方案流程,加工即可。和早些年電視廣告中購買加工筆芯機器,廠家回收模式較為相似。

這種代工廠一般不會涉及到核心的設計部分,只負責流水生產。

但是綠聯的代工生意並不好做,一來是華強北同類型企業很多,競爭激烈,二來則是該業務並沒有技術門檻,可替代性強。

但是綠聯的代工生意並不好做,一來是華強北同類型企業很多,競爭激烈,二來則是該業務並沒有技術門檻,可替代性強。

在一次價格戰中,綠聯輸了,但很快,張清森就成立品牌事業部嘗試做自己的品牌。

2011年,綠聯 UGREEN 成立。

2011年,綠聯 UGREEN 成立。

以此前自己的代工業務數據線作切入,抓住國產產品質量低廉、國外產品價格高昂的空白地帶,於是開始了產品打造。

從電視高清線、手機數據線、後來還逐漸延伸至手機架等相關產品,更是推出多種長度數據線,從而打開了市場。

而在2011年,淘寶蒸蒸日上,電商平台成為國內流量紅利的起點,2014年,京東和阿里巴巴上市,一同搭上電商紅利的就有綠聯。綠聯是同行中為數不多在線上進行店鋪運營、客服服務、流量投放的品牌。

一方面,便宜、正規、方便的電商體驗,使得綠聯訂單量瘋漲;另一方面,綠聯也加速產品研發,在之後推出USB插口插座。

據數據顯示,綠聯開店3個月,單日銷售額就超過1萬,單日線上訂單達7000單。而招股書顯示,2019年-2021年,綠聯營收分別為20.45億元、27.38億元以及34.46億元,綠聯已今時不同往日。

值得一提的是,綠聯不僅在國內順風順手,在出海業務上也有聲有色。截至2021年年末,2021年綠聯出口營業額高達15億,當前已進入日本、南非、歐洲、北美等全球100多個國家和地區,更是獲得亞馬遜年度最受歡迎品牌賣家,多項品類成為銷售冠軍。

綠聯,起來了!

2、綠聯基本盤,並不穩

2、綠聯基本盤,並不穩

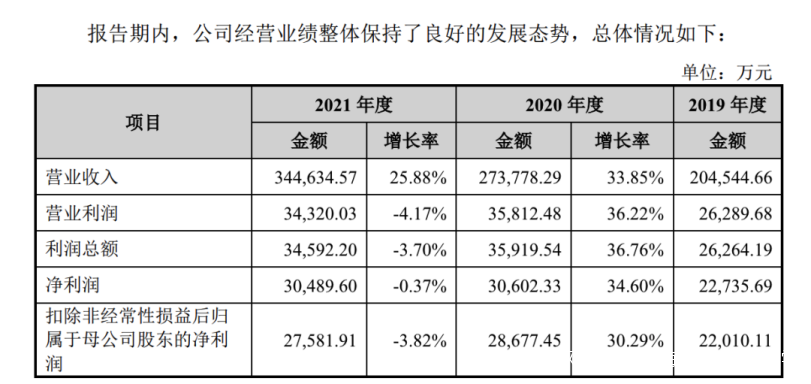

縱觀綠聯招股書可知,2019-2021年營收分別為0.45億、27.38億和34.46億,過去一年營收同比增長25.88%,三年平均增長率更是高達29.8%。

但在增長之下,淨利潤卻有走低趨勢。據招股書顯示,2019年-2021年,綠聯的淨利潤分別為2.27億元、3.06億元以及3.05億元,同比增速分別為34.8%和-0.3%。

淨利潤下滑的原因也很明顯。

淨利潤下滑的原因也很明顯。

一方面來自於綠聯自身的生產模式。

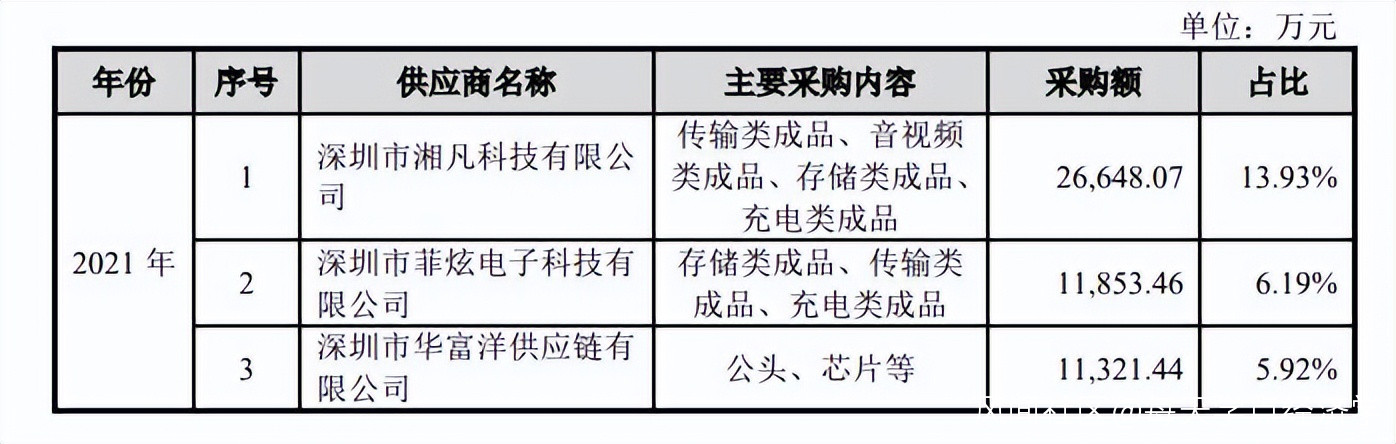

綠聯並未有自己的工廠,所以其只能以外協生產為主,自主生產為輔。但主要生產力依舊來自供應商,即使模具廠、貼片廠等供應鏈均在綠聯工業區內。

招股書顯示,2019年-2021年,綠聯外協生產佔比分別為75.78%、76.10%以及75.62%。

行業內的人都知道,這些供應商並不直接受綠聯管理,綠聯本身的監督管理程度不強。而對於供應商的依賴卻難管理的問題一旦暴露,綠聯自己的盈利能力勢必會受到質疑。

行業內的人都知道,這些供應商並不直接受綠聯管理,綠聯本身的監督管理程度不強。而對於供應商的依賴卻難管理的問題一旦暴露,綠聯自己的盈利能力勢必會受到質疑。

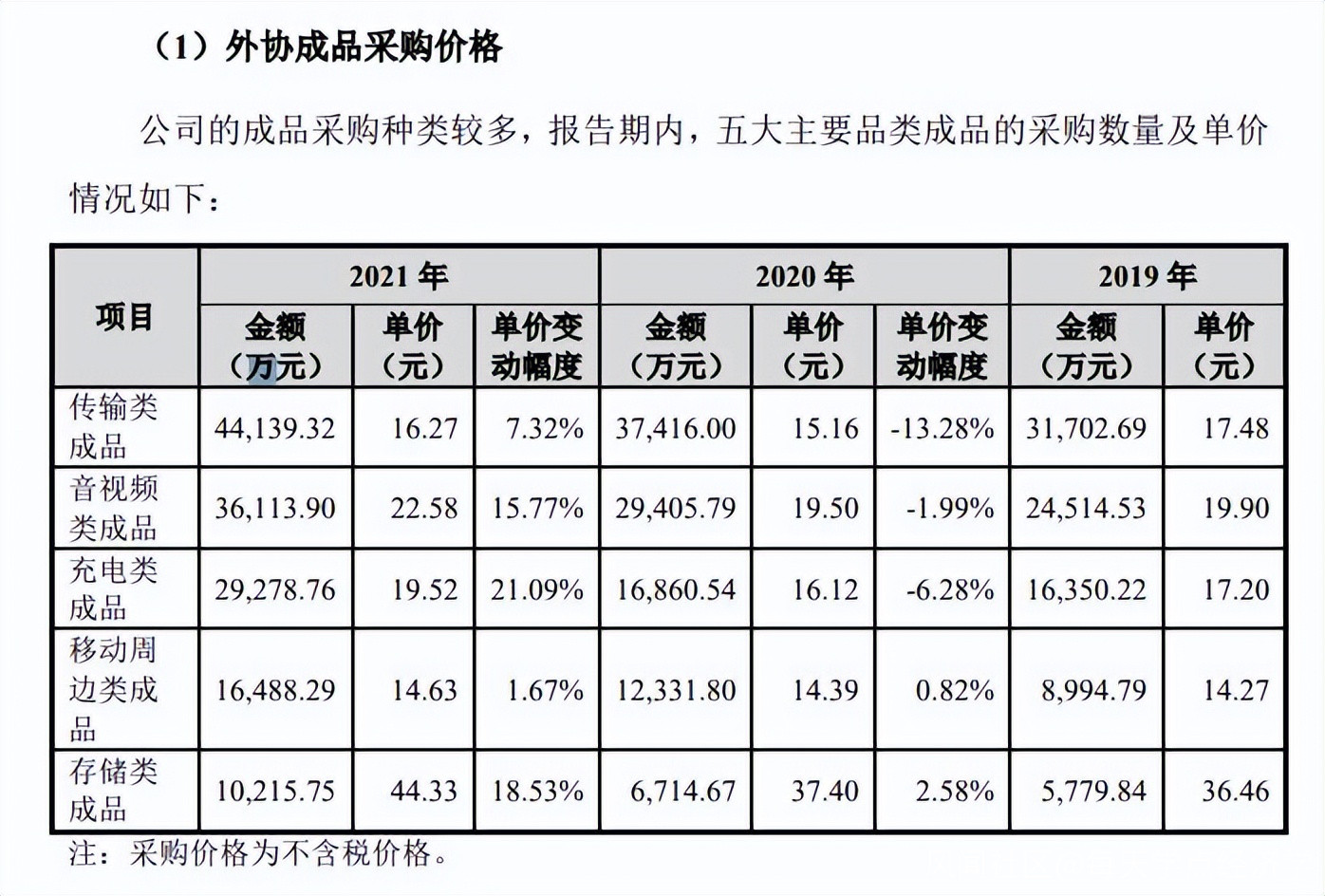

以2021 年為例,成品採購的單價最高漲了 21.09%,平均漲了 3 塊多。再加上芯片等零部件採購的價格上漲,才導致綠聯陷入利潤困局。

其次,綠聯的物流成本上漲也在一定程度上侵蝕了利潤空間。

其次,綠聯的物流成本上漲也在一定程度上侵蝕了利潤空間。

招股書顯示,2019年-2021年,綠聯的物流成本分別為 3.06億元、3.95億元以及 4.36 億元,佔主營業務成本的比例一直徘徊在20%左右。

另一方面則是綠聯的創新能力並不強。

據數據顯示,綠聯當前共擁有698項境內專利,但發明專利僅為11項。

相比之下,同為競爭對手的安克在2021年,研發費用為7.78億元,約佔總營收的18.9%,同期綠聯研發佔比僅為4.54%,而創新類的產品給安克創新帶來了 41 億的營收。

作為一家數碼產品配件廠商,相關產品就如同數碼界的“快消”,需要不斷推新。

綠聯研發人員,加一起不到六百人,在公司職員類別裏只能排第三,最多的人力是什麼呢?營銷!

2020 年,綠聯的品牌曝光量達到了 5 億 + 。綠聯曾經就在小紅書進行了為期 15 天的大面積投放,來推廣自己的類紙膜產品。

但其他競品是怎麼做的呢?

但其他競品是怎麼做的呢?

例如早在蘋果無線充時代,坐式、夾式、磁吸式無線充各種類型充電器就不斷出來,自蘋果換掉USB充電頭轉向Type-C接口時,安克的充電頭幾乎貼着蘋果的價格進行銷售。

還有就是平台服務費高企。

隨着電商平台成熟,綠聯線上輕資產的優勢慢慢消散,在開店成本上與線下渠道之間的差距愈加不明顯,尤其是數據線這樣溢價能力偏弱的平價產品。

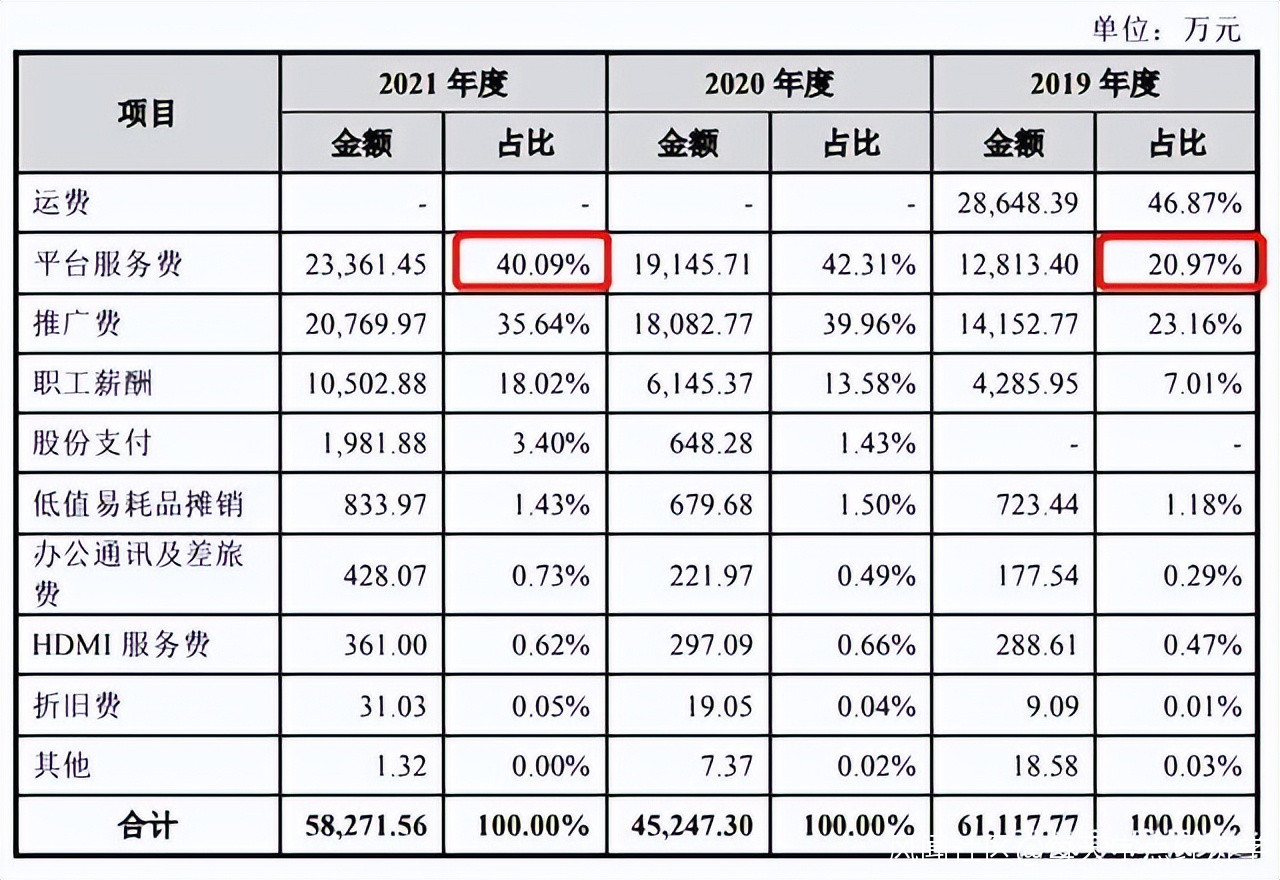

因此,綠聯已經很難享受到電商紅利。從招股書看到,綠聯平台服務費的佔比從2019年的20.97%飆升到2021年的40.09%,上漲接近100%。

根據當下各大電商平台“不掏錢不給流量不給枱面”的現狀來預測,綠聯在平台服務費上的成本佔比或許不會出現大幅度下降的情況。

根據當下各大電商平台“不掏錢不給流量不給枱面”的現狀來預測,綠聯在平台服務費上的成本佔比或許不會出現大幅度下降的情況。

在綠聯這邊,主打“低價”和“服務”等替代性較濃的作為核心賣點,在電子產品逐漸品牌化、高端化的如今,綠聯恐難進入品牌轉型。

一面是受供應商鉗制,毛利率被擠壓,另一面是產品高端化較難,營收規模提升難,綠聯的光鮮基本盤之下,憂慮已浮出水面。

3、出海,綠聯的可能性有多大?

3、出海,綠聯的可能性有多大?

要想有長久的市場生命力,品牌就要有穿越週期的能力。

從草莽期,爆發期到近一年的集中競爭期,品牌是否真正理解用户需求?產品是不是真正經過打磨?公司有沒有用心進行本地化營銷運作?都是決定品牌出海成敗的關鍵。

綠聯不僅在本土市場成名已久,在海外市場依舊“有頭有臉”。

據招股書顯示,2019年-2021年,綠聯主營業務在境外銷售佔比分別為43.49%、47.38%以及46.09%,幾僅半數。

綠聯在海外市場的發達,更歸功於在中國的供應鏈紅利以及海外電商的的風口。

據招股書顯示,綠聯銷售渠道中,亞馬遜、京東、天貓、速賣通佔比分別為33.41%、20.11%、16.01%、3.28%,亞馬遜依舊是其最主要渠道之一。

據招股書顯示,綠聯銷售渠道中,亞馬遜、京東、天貓、速賣通佔比分別為33.41%、20.11%、16.01%、3.28%,亞馬遜依舊是其最主要渠道之一。

其在2019年-2021年間,來自亞馬遜的營收金額分別為6.41億元、9.78億元和11.49億元,佔營收比重分別為31.39%、35.83%和33.41%。

不論是2013年,亞馬遜利用中國賣家的“B2C”策略和2015年的“企業購”服務,綠聯都在其中嚐到了甜頭。

但海外市場的不穩定性依舊存在,海關總署數據顯示,2022年Q1,中國跨境電商出口總額為3104億元,同比僅增長2.6%。

綠聯的海外業務增速也呈現放緩趨勢,招股書顯示,2019年-2021年,綠聯來自境外的營收分別為8.88億元、12.94億元以及15.84億元,增速從45.72%下降到22.41%。再考慮到疫情對於深圳、上海等重要進出口港口城市的影響,綠聯們或有業務風險。