極兔換擋?全球化視角下的中國物流進階戰_風聞

新眸-2022-07-18 19:15

作者|葉靜編輯|桑明強

被管理學大師彼得·德魯克稱為“黑色大陸”的物流行業,在擺脱野蠻和無序增長的慣性後,如今依然是羣雄混戰的局面。

2005年,隨着淘寶與eBay的對抗漸趨白熱化,本土電商的快速崛起讓快遞業長在了春天裏。緊接着,圓通、申通、韻達紛紛接入淘系,以至於在之後的很多年份,不少快遞玩家的業務量CAGR(複合年均增長率)超過30%。回顧中國快遞物流40多年來的競合,從傳統的儲運,到現代化物流體系,從由國有企業主導,到大量民營企業相繼入局,國內快遞行業的“黃金十年”伴隨着電商經濟的火熱而沸騰。

變局發生在移動互聯網的到來,早前的速爾、優速等玩家逐漸出清,桐廬系的“三通一達”扎堆上市的同時,電商巨頭開始探索自建物流,時效件、電商件,加盟制以及自營制,市場多極分化不可避免。2019年的一組數據顯示,國內物流快遞行業營收水平較10年前增長了13倍多,但用户規模紅利觸頂也讓這個行業裏的競爭變得更加撲朔迷離。

所以我們能看到,在中通靠價格優勢登頂市場佔有率最大份額後,其他玩家們也有樣學樣,秉着**“寧願累死自己,也要餓死對手”**的觀念,不斷燒錢換份額,掀起一輪又一輪的價格戰。當然,這種局勢對行業的影響是極其劇烈的,據天眼查數據顯示,相較於過去兩年國內年均註銷6、7萬家快遞物流企業,去年一年國內就註銷了12.8萬家,持續的“價格戰”導致派費過低,不僅讓快遞員羣體收入嚴重受損,長時間的放血也和自殺式經營無異。

明星級選手順豐在2021年一季度報中撕開了快遞業盈利艱難、增量不增質的真實窘境——歸屬於上市公司股東的淨利潤虧損9.89億元,同比下降209%。與此同時,申通、韻達等玩家也身陷價格戰泥淖,市場聞聲譁然。讓所有人沒想到的是,在國內快遞行業近乎悲觀的情況下,一隻名不見經傳的兔子居然能隻身闖入,並在10個月內就達到了“日均訂單2000萬”的閾值,同樣的數字中通花了16年,韻達和申通分別花了19年25年。

就像它的名字,極兔崛起的速度很快,它在國內起網1年多後,就完成了全國省市“從0到1”的電商快遞網絡覆蓋,成為近些年中國快遞市場同質化背景下的最大“變量”。緊接着,經歷去年“1元發全國”的行業內卷混戰後,極兔又通過併購的方式補齊自身拼圖,據相關內部人士透露,菜鳥平台的整體行業排名上,極兔位列第二,僅次於順豐,與此同時,快遞行業價格築底回升,新的拐點也已經出現。

有觀點認為,極兔的誕生和崛起並非偶然,如果説它起家於東南亞是因為服務體系上的差異化競爭,那麼極兔後來的換擋一定是源於中國快遞業走向高質量發展道路的必然。而且,對於行業來説這其實是一個好事,它打破了逐漸僵化的服務和生態體系,也提高了中國物流行業的“下限”。雖然快遞業強競爭屬性短期內不會改變,但有一些趨勢也漸漸明朗:當前快遞業要反對“內卷”,以及構建更好的服務體系。

01 假內卷,真反捲

“壁壘越低,內卷越重”,這在同質化嚴重的行業體現得尤為明顯。但事實上,國內物流市場的基礎成本並不低,除了應對運輸的難題,還要平衡收件、中轉派送的人力費用和基礎設施的建造消耗。尤其對於電商件來説,為了掀起規模效應,只有進一步攤薄成本,玩家才能實現盈利擴充產能,但反過來為了增加業務量爭奪市場,就需要在壓低價格和優化服務中做選擇。

企業就像是困在價格裏的囚徒,圓通速遞總裁潘水苗2020年接受媒體採訪時曾説:“以前的價格戰是行業落後的人利用價格戰來獲得更高的份額,是追趕行業領先者的一種手段,但現在的價格戰則是行業領先的人主動發起,可以加快實現行業分化、行業洗牌。”以至於每一輪價格戰都成了寡頭對中小快遞的一次收割:自2019年起,國通停工、全峯終止業務、優速賣身、如風達和品駿相繼離場,四通一達和順豐六家長期分食超過80%的市場份額。

極兔可以説一開始就空降到了紛爭的風暴眼,也正因此,剛入局的極兔被外界認為是危機四伏。追溯這隻兔子的身世,生於東南亞,恰好趕上了當地數字化的浪潮,迎來第一波爆發式增長,其創始人李傑出身OPPO體系,從專送OPPO產品,到拓展更多業務,他把供應鏈和服務體系構建的經驗帶到了極兔。

處於電商物流的黃金時期,但市場很分散,這是東南亞市場的最大特徵,這恰巧是極兔能力項最為擅長的地方,所以在成立兩年時,極兔就坐上了印尼快遞市場的第二把交椅,到第四年時,完成了對東南亞七國的覆蓋,這點李傑在接受採訪時也誠懇直言:J&T的成功,就是OPPO和Lucky。

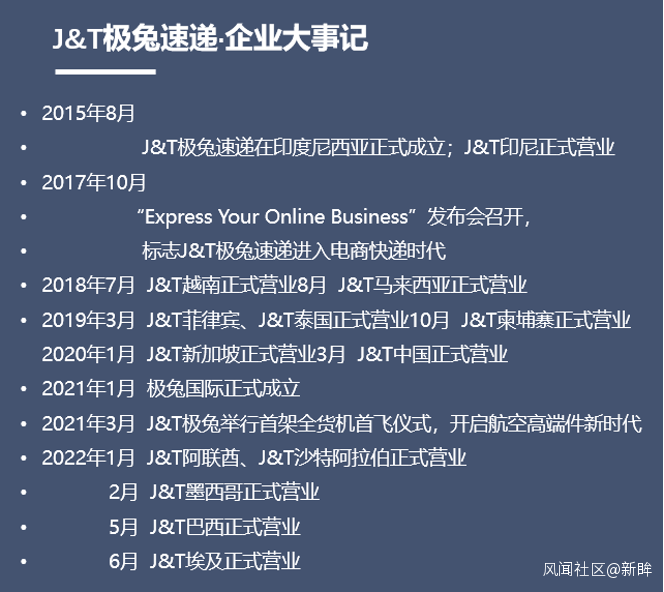

極兔企業大事記圖源由新眸繪製

這種優勢後來又被延續到國內,所以當成建制、經驗豐富且獨立的極兔出現時,自然成為拼多多這類玩家所親睞的對象,後者為極兔提供單量供給,前者補上了拼多多在物流配送體系上的缺失,兩者合力形成了1+1>2的協同效應。

極兔似乎有着某種敏鋭的判斷力,總能在行業陷入膠着時作出一些讓人意外的決策,去年12月,百世集團宣佈以68億元把國內快遞業務轉讓給極兔,兼併重組後的極兔底層設施得到補充:一大批成熟的線下網點和關鍵的淘系流量,加盟商體系得以大幅擴充後的極兔,順勢拿到了行業第一梯隊的門票。

在國內市場,極兔的策略也在慢慢發生改變,此前有極兔高層表態,**“未來重點工作是整合極兔和百世兩張網,在此基礎上推動價格合理迴歸。”隨着直營網點的不斷讓出,極兔的經營模式轉為“加盟式網絡,直營化管理”,慢慢的,加盟生態反倒成了核心。**據相關人士透露,在起網的過程中,很多極兔的一級加盟商都是脱胎於OV體系、積累了資本的“自家人”,這也讓極兔在成長之初能夠安心快跑,而極兔的任務是,把“直營化管理”做成加盟制電商快遞公司的標杆。

在對抗熵增的過程中,這隻瘋狂的兔子,正親手撕掉過去身上的低端標籤。**前不久,極兔獲評為5A級物流企業,這是我國物流領域最具權威的物流企業等級資格評定,與此同時,在《中國企業家》雜誌社頒佈“2022年度21家成長性創新公司”榜單上,極兔也名列榜首。**這是一個很明顯的信號,極兔正在鍛造新的極兔,事實上,兩網融合後,極兔就已經在進行內部調整,而根據今年前兩月國家郵政局發佈的郵政快遞業申訴情況來看,極兔的服務質量已經處在行業的中前端。

主要快遞企業申訴處理工作評價表

今年6月中旬,極兔曾在武漢舉行了一場大客户交流會,會上披露,5月,極兔全網日均票量已超過4000萬,接近盈虧平衡點。這意味着,整個5月,極兔完成業務量超過12.4億票,而同期的申通為10.03億票,其中值得一提的是,極兔業務量的快速上漲並非建立在價格戰基礎上的,據《21世紀經濟報道》透露,現在極兔單票價格處於中流,與圓通、韻達持平,高於申通。

02 如何重估極兔

今年2月底,巴菲特在一年一度的股東大會上特別稱讚了推動公司價值上升的四大功臣:保險、Apple、BNSF和BHE能源業務。其中,低調的運輸公司BNSF目前的估值約1600億美元,是巴菲特產業中規模體量價值最高的公司之一,僅去年就為伯克希爾哈撒韋貢獻了超過60億美元的純利。

作為巴菲特最依仗的行業之一,充當樞紐的物流企業,在城市、鄉村、人與人間進行價值交換、商業傳遞的脈絡中,藴含着巨大的市場價值。無獨有偶,根據胡潤去年年底發佈的《2021全球獨角獸榜》,物流玩家表現也十分亮眼,極兔以1300億元人民幣的估值排名全球第16位,在快遞物流領域排名第二,成為和菜鳥網絡成為唯二估值超過1000億的快遞物流企業。

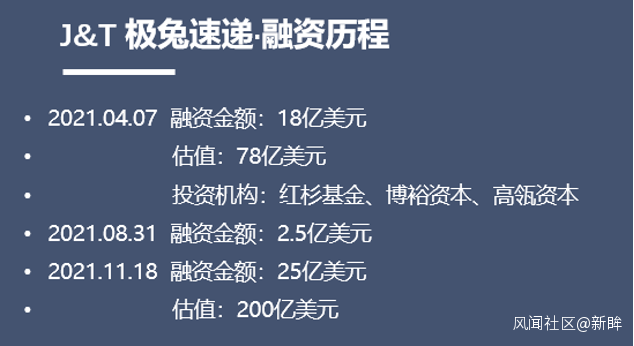

當我們回顧極兔的融資歷程時發現,在不到一年的時間裏,極兔速遞的估值快速提升,特別是去年下半年直接增長至近百億美元,這意味着極兔的價值已經超過圓通、申通、韻達等傳統巨頭,且僅次於直營系順豐、京東和同為加盟體系的中通。

極兔融資歷程圖源由新眸繪製

一般情況下,從事物流供應鏈的企業分為五類:**綜合物流服務、專業物流服務、網絡物流、供應鏈商貿與金融服務和物流地產服務。**據業內人士分析,其中提供標準化、產品化的網絡物流企業整體估值要高於其他種類,例如順豐、三通一達這類企業,提供規定路線和規定價格,客户下了訂單,公司上門取件發貨至收貨人,當網絡物流在形成穩定競爭格局後,這些企業往往能獲得比較高的溢價能力。

反觀極兔,雖説它在國內起網是從零開始的,但不能忽略的是,極兔在此之前就已經是東南亞第一大快遞公司,其快遞網絡是兩條腿走路的,包含國內、國際兩個板塊,所以極兔估值的真正起點應該要從2015年開始算起。

一方面,隨着東南亞地區電商、物流的蓬勃發展,國內出海玩家也多選擇東南亞作為第一站,所以極兔對東南亞的佈局恰好是這些玩家的“可用的梯子”,從航空幹線,到目的國派送,極兔的差異能力項在於能滿足國內市場聯通海外的趨勢需求。與此同時,與Amazon、Lazada、Tokopedia以及Shopee等主流電商平台還有Sheln、Tictok等後起之秀展開合作,所形成的差異化優勢,也對極兔的估值有一定的拉高作用。

另一方面,如前文所談到的,眼下的極兔正在攻克一些薄弱點,據物流業內部人士透露,在完成兩網融合之後,極兔已補齊了自己的基建和網絡末端建設的短板:轉運中心數量由融合前的74個增至85個,操作場地面積擴張超過兩倍;幹線線路數量由之前的1500多條增至2100餘條,幹線線路班次、幹線車輛數量、加盟商數量等也均有上升。

極兔躋身國內物流第一梯隊,這點已經毋庸置疑。現在的極兔,絕非所謂的“拼多多專屬”,從去年當選抖音年貨節特約合作物流到通過收購百世快遞曲線嵌入阿里系,獨立而多元的電商平台合作者,這也是各方勢力看重極兔市場價值的充分必要條件。但如果僅僅通過東南亞和國內市場,極兔的千億估值依然值得商榷,很多人不知道的是,極兔的估值之所以高出國內同行許多,更多的是極兔的國際化腳步。

單從前面提到的新增市場來看,據《晚點LatePost》報道,極兔在中東和南美重點發展埃及、巴西和墨西哥三個人口大國,以及阿聯酋、沙特兩個人均收入較高的國家,人口體量超過5億,高客單價和需求豁口讓極兔在國際物流賽道上更容易獲得資本青睞。

在區域擴張上,從2017年進入印尼和馬來,到2018年紮根菲律賓和泰國,作為橫跨境內外市場的綜合性物流服務企業,極兔總能借助國內的玩法優勢、模式優勢、場景優勢,配合自己的國外網絡優勢、文化優勢、地域優勢形成有機互補。在這種**“總部垂直管理、區域高度自治”**的商業模式下,讓極兔在開拓新興市場經濟體國家方面具備一定的可複製性。

換句話説,對極兔的重估並不能單看既有的體系,它的估值來源也並非侷限某單一市場的優勢,而是跟它長期形成的國內外融合發展的能力沉澱相掛鈎。也有觀點認為,極兔未來的參照系並非是順豐或者中通這樣的玩家,而是直接對標市值超過千億美元的超級巨頭UPS。

這樣的判斷來自於極兔現在的物流網絡體系,全球運營290餘個大型轉運中心、超過22,000個網點,服務人員超過35萬。據新眸不完全統計,截至目前,極兔的末端快遞網絡已經覆蓋到13個國家,國際物流的業務範圍更是遍及到亞洲、歐洲、非洲、美洲、大洋洲等。

還有一點,其實來源於組織。如果説以上的佈局和打法依然有一定可複製性,靠圈地贏得估值,那麼想要贏得保值甚至升值,靠的一定是企業紮根行業的定力、強大的執行力以及優秀的企業文化,後者往往更為稀有,就像通達系能從數百家快遞中脱穎而出得益於桐廬人的商幫文化,極兔的成長也離不開OV人的強大執行力。

03 場和邊界的問題討論

今年2月,美國物流巨頭UPS宣佈,預計將提前一年實現2023年的營收和利潤率目標,隨後其股價跳漲12%,市值一度超過2000億美元。反觀另一家聯邦快遞FDX,它的市值仍在500多億美元徘徊,即便如此,它也超過了國內的順豐、申通、圓通、韻達市值之和。

但是,一個值得深思的現狀是,無論從業務量還是規模上比較,僅中通一家的業務就要比UPS、聯邦快遞和USPS加起來還多,且後者在美國快遞市場的佔比已經超過了95%。

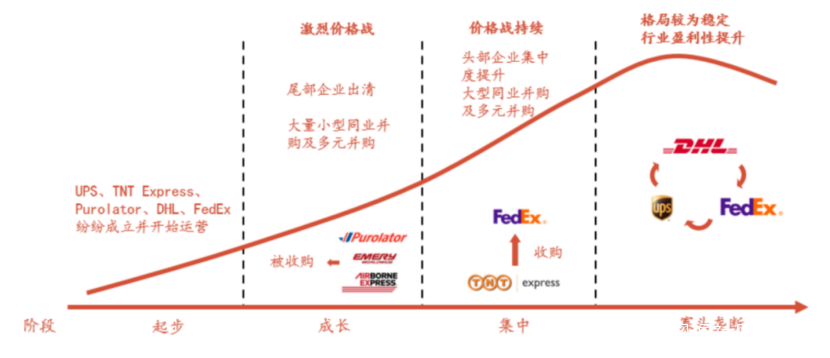

究其原因,一方面,國內物流行業起步較晚,美國物流行業已有百年曆史,而國內的物流概念也僅誕生了40年左右,市場價值體系未達成有效共識;另一方面,上世紀八九十年代,美國快遞行業是經歷過兩輪歷時12年的價格戰,Purolator、Emery等企業先後出局,才形成了如今UPS、FedEX、USPS三足鼎立的格局。所以比較可惜的是,即便中國快遞業規模現穩居世界第一,但並沒有誕生類似UPS這樣的國際物流巨頭,但這個市場機會是真實存在的。

一直以來,**國內頭部企業通過價格戰,以犧牲利潤換市場佔有率,形成馬太效應是業內慣例。**但隨着近幾年中國快遞行業逐漸失速,多次價格戰後,中小企業出清、頭部企業承壓,比如去年一季度順豐虧損巨大,業務量雖然突破增長,但單票收入卻接連下降;與此同時,三家上市快遞企業扣非後淨利潤同比全面下滑,直到極兔入場,在國內快遞市場CR6超過80%的集中度下,不到兩年時間就撕開一道裂縫,行業出現了新變局。

“關於下一個增量會出現在哪裏”的問題,這隻來自東南亞的兔子給出了另一種回答。留心的人會發現,極兔的換擋策略很精準地踩在了中國快遞業“兩進一出”的大趨勢上,“兩進一出”工程是指推進快遞進村、進廠和出海方面,而中國快遞玩家想要更進一步,這三個領域就是最好的“練兵場”。

從2016年在印尼實現了快遞網絡的全覆蓋,到第二年確定了電商快遞的戰略,極兔迅速成了東南亞頭部電商平台(比如Shopee、Lazada、Tokopedia等)的合作伙伴;從2020年正式在國內起網,僅用時6個月就鋪好了一張全國網絡,加盟式網絡和直營化管理,讓極兔在內部慢慢形成了“失敗則出局,成功則複製經驗,再進行版圖擴張”的淘汰機制。

正如前文所講到的,立足國內向外擴張,極兔把目標瞄向了中東、拉美和非洲,計劃在沙特、埃及、墨西哥等國家起網運營。將國內外兩張快遞快運網連接起來,幫助中國的跨境電商和製造企業出海,這和當年Fedex跟隨美國跨國企業走向世界如出一轍。極兔的方向感很明確,在存量時代構建一張全球化的物流網絡,因為快遞出海是既是實現利潤增長的新出口,也是能成為決定國內快遞巨頭的天花板上限的關鍵因素。

國際綜合物流併購發展階段圖源招商證券

在這種背景下,補齊短板自然成了一種最有效的決策。早前蘇寧收購天天快遞、順豐收購嘉裏物流,在去年極兔收編百世後,這種大型同業併購被認為將繼續出現。招商證券指出,國際綜合物流企業併購表現出明顯的週期特徵,從併購視角出發,快遞行業的發展可劃分為起步、成長、集中和寡頭壟斷四個階段,目前我國快遞業正處於從第三個階段邁向第四個極端的進程中。

以UPS為例,成立初期僅提供本地配送服務,隨後憑藉着在國內大舉收購,在1975-1990年這段時間裏,開啓了國際化征程併成立了UPS航空公司,逐漸將服務擴展到了中東、非洲和環太平洋地區;在此之後, UPS切換到多元化併購模式,把併購重點放在了供應鏈物流細分產品的豐富和供應鏈上下游環節的打通上,最終成為一家綜合物流服務的超級巨頭。

這其實是行業的新共識,也是極兔的底層邏輯。前有順豐控股對外宣佈戰略調整,**“低價競爭已逐漸不能適應目前快遞行業發展現狀,公司通過調整定價策略調優產品結構和客户結構,高毛利產品以及優質客户佔比提升。”**後有極兔內外兼修,據《21世紀經濟》報道,有高管透露極兔近中期目標在於追平行業通達系第一梯隊,這也意味着,除了向外擴張,近期極兔也在網絡端發力,繼續提升攬派能力、自動化水準等。

中國民營快遞企業,不論是順豐、京東、極兔還是通達系,它們跟隨國家政策的紅利,踩着電商的風火輪,一路披荊斬棘為中國民營快遞業進入千億票量時代交出了一份漂亮的成績單。新的時代,中國將從快遞大國走向快遞強國的進階角色,高質量發展與全球化競爭將成為所有快遞公司的發展底色,我們期待並樂見更多的“中國版UPS”早日建成。