任澤平談巴菲特減持比亞迪:新能源短期漲多了休整很正常_風聞

你相信光吗-爱比丽屋2022-09-05 08:47

看到券商中國報道,9月2日,港交所文件顯示,巴菲特旗下的伯克希爾·哈撒韋在9月1日出售了171.6萬股比亞迪股份,平均減持價格為每股262.7243港元,套現超4.5億港元。

而這距離港交所上次披露巴菲特減持比亞迪股份僅過去一週時間。8月30日,港交所文件顯示,巴菲特在8月24日出售了133萬股比亞迪股份,平均出售價為277.1港元,套現3.69億港元。

目前,巴菲特持有2.0714億股比亞迪股份,佔比亞迪股份港股總股本的18.87%。相較2008年最初買入持有的2.25億股,巴菲特已累計減持1786萬股。若以兩次披露減持價格的平均值270港元/股粗略估算,不考慮分紅等其他因素,巴菲特此輪減持已累計套現46.79億港元。

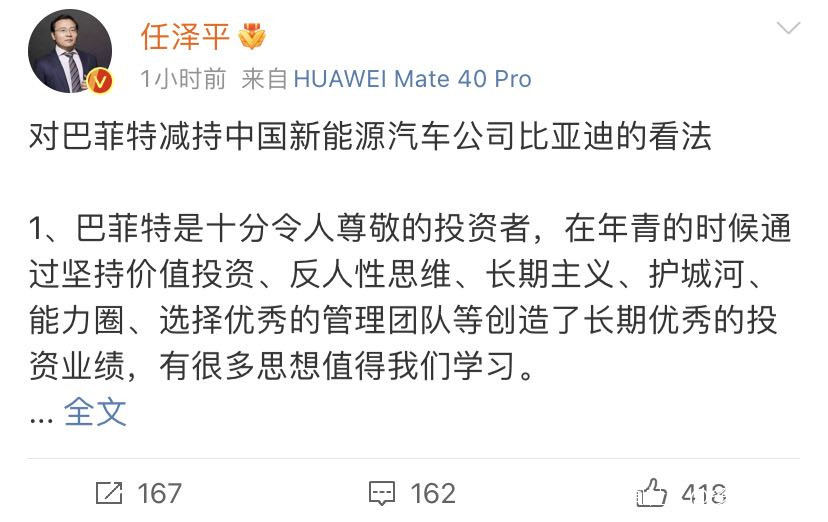

經濟學家任澤平今天發文談了對巴菲特減持中國新能源汽車公司比亞迪的看法,他説:

1、巴菲特是十分令人尊敬的投資者,在年青的時候通過堅持價值投資、反人性思維、長期主義、護城河、能力圈、選擇優秀的管理團隊等創造了長期優秀的投資業績,有很多思想值得我們學習。

2、但是也不要神話巴菲特,巴菲特的成功核心是三大因素:過去幾十年美國股市大牛市,伯克希爾保險浮存金,以及選擇優秀的但不一定便宜的公司長期持有。長期投資搭上了美國超發貨幣的國運,保險浮存金加上了槓桿,知行合一的理念。國內不少巴菲特的信徒,但也有不少打着巴菲特旗號攬客吸金而實際業績差強人意的投資者,土壤不完全一樣,不能生搬硬套。

3、巴菲特這次減持不知出於何種目的,如果是看空新能源行業前景的話,巴菲特這次錯了。畢竟今年92歲,精力不濟,很難進行快速的學習和信息迭代,對新能源也未必瞭解,否則不至於錯過特斯拉等美國近年最優秀的公司。未來在投資上將會變得越來越保守,而不是進取,業績也大不如前,如果不能培養好接班人,存在晚節不保的風險。巴菲特被曝出投資和衍生品出現鉅虧,導致其二季度淨虧損3000億元(438億美元),虧損額相當於在比亞迪身上賺的5倍以上。近年的持倉,除了蘋果,基本乏善可陳。美人遲暮,英雄末路,令人惋惜。當然,我們每個人也都會面對那一天,這是大自然的規律和宿命。

4、國內的投資者要有自己判斷。這些年國內機構投資發展壯大,投資理念和獨立研究也取得了長足進步,很多投資經理能夠堅持獨立判斷,進行前瞻性佈局,但受制於行業考核機制短期化不合理、年齡結構偏年輕且流動性較大,也有少數投資經理即使瞭解先進的投資理念,但實際上在投資上像大散户,擅長跟風炒作而不是提前佈局長期持有。所以,基金經理排名經常城頭變幻大王旗,罕見常勝將軍。相信隨着資本市場的發展壯大,國內投資者也將日益成熟。

5、新能源是未來最有希望最具爆發力的行業,短期漲多了調整很正常,長期潛力巨大,新能源汽車正在進入大眾快速普及階段,市場滲透率還有3-5倍空間,綠電、儲能、電池、充電樁、智能化、新材料等都存在巨大市場空間。從產業投資的角度,從未來3-5年的角度,這是最好的賽道,真正賺大錢的投資核心是佔賽道、選人和長期戰略性持有。

6、有人擔心美國《通脹法案》會像《芯片和科學法案》一樣打壓中國新能源產業鏈,事實上,與半導體產業不同,以前我們過度相信全球化和國際產業分工不可逆,對美國抱有不切實際的幻想,而中國新能源產業已經完成了閉環,新能源汽車銷售佔全球一半,鋰電池佔一半,光伏佔80%,中國是世界新能源產業的最大玩家,美國不可能也沒有這個實力像半導體產業一樣進行“卡脖子”式的遏制。當然,我們不要大意,要進行更具前瞻性的戰略規劃,全力以赴加大在前沿科技領域的科研,營造更好的營商環境,推出力度更大的產業政策,激發企業家精神,積極與全球各國開展合作。

7、我這些年一直在為新基建、新能源呼籲建言,在2019年底-2020年初倡導新基建、新能源,在2021年12月新能源產業峯會上提出“當下不投新能源,就像20年前沒買房”,在2022年3-4月市場最低迷時提出“從今天起,開始樂觀”,在7月下旬提出“市場從單邊上漲到結構性震盪行情”。客觀講,新能源短期漲多了休整很正常,但是長期來看,這不是簡單的短期熱點題材炒作,而是產業發展的趨勢。不要與趨勢為敵,要順勢而為,我們每個人的成就都是時代的產物。

結論:獨立研究判斷,不要被帶節奏。