雅迪的盡頭是比亞迪?_風聞

科技新知-科技新知官方账号-洞察技术变化背后的产业变迁。2022-10-27 18:42

近日,有平台將電動汽車和兩輪電動車的數據進行了一次全面對比,今年上半年,5家上市的新造車企均處於虧損狀態,而雅迪、愛瑪、新日和九號4家公司總盈利加起來則為18.9億元。

不過,也有一家新能源車企是除外的,那就是比亞迪,市場預計其今年前三季度的淨利潤將能超越過去三年總和。比亞迪能超越特斯拉成為國內新能源車“銷冠”,主要還是在於其是目前國內唯一掌握新能源汽車全產業鏈核心技術的車企,這也是其能率先盈利的根本。

目前來看,雖然兩輪電動車不愁盈利,但要將競品甩在身後,需要看的不僅是業績,還有市場、產業鏈影響力等。而已經成為兩輪電動車市場第一的雅迪,正試圖學習比亞迪,將產業鏈的網“織”得更深。

快樂的龍頭老大

近兩年,兩輪電動車的增長勢頭是肉眼可見的,在共享經濟和疫情安全因素的共同推動下,加上新國標帶來的“換車潮”,2021年,電動兩輪車在中國市場銷量達到4100萬台,但相較2020年,產銷量已開始下滑。

從兩輪電動車的發展歷史來看,其產銷量也並非一直是爬坡式發展,而是有不同的階段性趨勢,其中,政策原因和時代背景是兩大推動其銷量提升的關鍵因素。

比如2003年以後,由於兩輪電動車的管理政策陸續出台,加上禁摩後的替代性需求,兩輪電動車市場迎來了一個階段性的快速增長;2019年後,由於“新國標出台”,疊加共享經濟的發展,以及新冠疫情的安全需求,兩輪電動車再次迎來爆發式需求。

而雅迪和愛瑪則誕生於上一輪的市場爆發期,更早誕生的愛瑪曾憑藉着“砸錢式”的營銷手段,超越老品牌日新成為了行業第一。一直到2013年,上一輪消費需求被滿足後,市場還沒迎來新的“換車週期”,各品牌便開始了“價格戰”,雅迪曾表示這時候公司試過賣一台車倒虧幾百塊錢,“內卷”程度堪比現在的新造車市場。

為了“反內卷”,雅迪選擇另外開闢一個生意的賽道,愛瑪選擇性價比,雅迪則選擇向高端突擊,效果也是顯著的,2016年雅迪中高端車型銷量同比增長80%,2017年,雅迪以13%的市場佔有率反超愛瑪成為行業第一。

來到2022年,當下兩輪電動車的市場情況跟當年的“價格戰”時期也有相似之處,“新國標換車潮”已經過去兩年,從產銷量的發展來看,需求已經開始下滑,車企想要繼續尋找市場增量,只能從價格、質量、功能等方面着手,一如當年的愛瑪和雅迪。

對於兩輪電動車來説,不想重複 “價格戰”,就只能通過產品迭代來提價,但這並不容易。因為兩輪電動車是一個創新土壤不高的行業。

從1995年第一台電動兩輪車誕生至今,其生產方式基本沒有改變,只是從鉛酸電池到鋰電池進行了升級,當然,這種升級會讓兩輪電動車的重量、體積、成本發生變化,但並不足以刺激激烈的市場變革。

而且,不同於新能源汽車,在駕駛兩輪車的過程中,智能交互可以通過其它電子終端來實現,智能化對兩輪車的影響並沒有那麼大,在這樣的背景下,新進企業想通過創新實現彎道超車並沒有那麼容易,龍頭企業的虹吸效應也就越發明顯。

從數據來看,雅迪和愛瑪CR2佔比已經從2016年的20%上升至2021年的接近50%,目前,雅迪的產能已達1700萬台,愛瑪也將擴產至1400-1700萬台,未來兩者的產能加起來將佔市場總產能的70%-75%。

作為參考,去年小牛電動車的市佔僅為2.5%,銷量僅有100萬台左右;同樣以智能化為噱頭的九號,其去年的銷量則只有42萬台。已經發展8年的小牛尚且如此,其它新進品牌的機會便更少了,市場的佈局可謂已經被“鎖死”了。

雅迪"一體化"造車,威脅了誰?

新入者的市場空間幾乎已被“鎖死”,而對於兩大“寡頭”來説,市場增量也難以持續下去,“新國標”過渡期集中在2021-2024年,隨着換車潮結束,行業的年銷量將回落至2020年以前的情況,預計在3500萬輛左右。

因此,在沒有政策反轉,或黑天鵝事件的背景下,兩大“寡頭”要互相吃掉對方恐怕也並不容易,雅迪也意識到,光盯着兩輪電動車市場做增量很難突破,企業的網需要織得更深。

向產業上下游協同發展是雅迪在2016年提出“高端化”戰略後做出的重要選擇,同一年公司開始組建研發團隊,對新材料“石墨烯”進行專項研發,並在2018年發佈了TTFAR石墨烯1代電池,目前已迭代至第四代。

回過頭來看,雅迪縱向一體化的“造車”之路,跟已成為國內新能源汽車第一品牌的比亞迪也有着異曲同工之妙。不同的是,比亞迪在電池技術上的積累更為深厚,畢竟其是從“造電池”轉向“造車”。

但相似的是,比亞迪的“造車”之路也並非一帆風順,其在燃油車時代相繼推出了多款車型,但缺乏核心技術的燃油車始終難以獲得市場認可。但如今,比亞迪已經成為國內新能源汽車的“銷冠”,今年9月其銷量便足足領先第二名特斯拉兩倍。

同時擁有技術和產業鏈是比亞制勝的關鍵。比亞迪自主研發的插電式混合動力技術目前已經迭代至第四代,此外,比亞迪還自研自供刀片電池,更是目前全球唯一一家同時掌握電池、電機、電控及MCU芯片等新能源汽車全產業鏈核心技術的車企。

雅迪也試圖仿效比亞迪,將技術都握在自己手裏。目前,雅迪已領先於業內同行提前佈局上游電池和電機,包括全資收購了華宇新能源科技有限公司(專注新能源電池研發及生產),擁有南都華宇電源有限公司(鉛酸電池)70%股權;擁有大川電機(電機)40%股權;擁有長興南都電源(鉛酸電池、鋰電池)70%股權;擁有天能股份(鉛酸電池、鋰電池)0.1%股權。

雖然,兩輪電動車的鉛酸電池、電機等零部件的技術壁壘不高,但它們作為整車核心組件,加起來的成本佔整車成本的30%以上,將產業鏈收於囊中,也等於掌握了成本話語權。

作為參考,2021年和2022H1,雅迪的毛利率分別為15.21%、17.92%,愛瑪則為11.72%和14.7%,雅迪的毛利率比愛瑪高出3%以上,足以佐證縱向一體化帶來的成本優勢。

此外,電池則是雅迪的另一重頭戲,在今年8月的2022雅迪科技集團能源科技大會上,雅迪發佈了TTFAR石墨烯4代電池,續航能力超200公里,在-20℃的極寒環境下也能正常充放電,在同等體積下,電池的容量比普通鉛酸電池提升約30%。

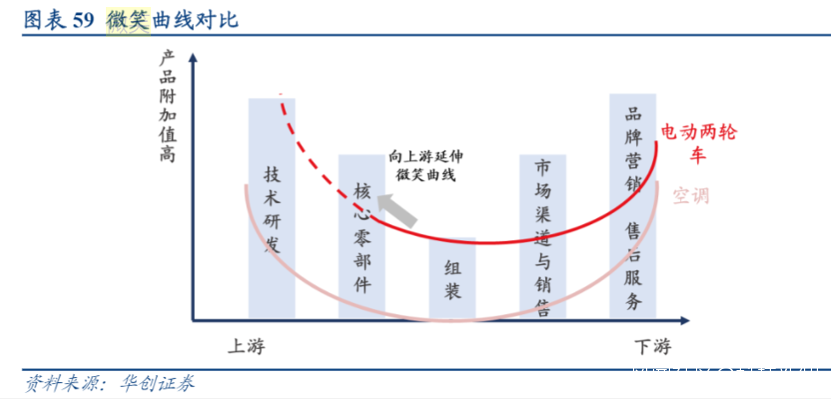

參考微笑曲線較為完整的空調行業,中間組裝環節的產品附加值往往最低,但這也是大多數兩輪電動車企業的現狀,即便是在新造車領域,也有車企表示自己在替電池廠打工。可見,想要獲得更多利潤,便要將微笑曲線補齊完整,而已經掌握了上游核心組件自研自產的雅迪,將能進一步提升整機廠商盈利能力。

不過,面對雅迪的縱向一體化,愛瑪也有自己的應對之道。在當前的鉛蓄電池市場格局中,“雙寡頭”天能和超威各佔35%左右市場份額,雅迪雖與天能關係不錯,但也不過是象徵式佔股0.1%。

感受到雅迪一體化帶來的威脅後,天能、超威等電池廠可能也會選擇和愛瑪結盟,來共同抗衡雅迪,畢竟敵人的敵人就是自己的朋友。

從愛瑪今年上半年的業績來看,其營收、毛利率、淨利率的增速已經反超雅迪,其中,愛瑪的淨利率已領先雅迪0.8%,與其研發、銷售、管理費用支出較少有關。三費總計在營收中佔比大概在 7% 左右。

正因為這樣,從市場發展空間、產品創新土壤等角度來看,兩輪電動車與新能源車之間都有着本質的不同,無論是雅迪還是其他企業,想要仿效比亞迪容易,但要握住產業鏈,成為另一個“比亞迪”則恐怕很難。

借"比亞迪"模式能否出海成功?

所以説,單純在兩輪電動車這一賽道上,雅迪很難給予資本市場太多的想象空間,因此,雅迪也試圖在縱向產業鏈之外,再往橫向市場突圍,“無限續航”或正是其中一個重要方向。

2021年5月,大長江集團攜手雅迪科技集團3.3億人民幣入資智能換電平台—愛換換能源有限公司(下稱“換換”)。今年6月,雅迪聯合“換換”推出了一款支持換換換電的長續航好車,並提出了“無需充電,無限續航”的口號。

在此之前,不妨先看看電動兩輪車是否真的能跑通換電模式?電動車的續航焦慮一直存在,要解決這一焦慮,無非兩種模式,一是充電,二是換電。

由於兩輪電動車不具備快充能力,一台續航約為40公里的兩輪電動車,充滿電往往需7~8個小時。對普通消費者來説,可以通過每晚充電解決問題,但對於外賣員、快遞員來説,這也無法解決高頻使用的難題。

有數據顯示,外賣員送30單外賣,大概需要跑100公里,而普通兩輪電動車的續航能力普遍在80公里左右,對他們來説,換電是必然選擇。

在這樣的背景下,換電賽道能跑通的前提有兩點,一是商用兩輪電動車的市場空間比較穩固,相關數據顯示,當前國內5億兩輪電動車出行用户中,有近1/5是外賣、快遞騎手,這部分用户在未來還有望持續增加,且對這部分商用用户來説,換電是剛需。

二是,當前不少換電站均不是“通換”模式,也就説非指定車型的話,換電電池不一定能匹配,這也是不少兩輪電動車乃至電池廠都在極力推動換電站建設的原因,當換電站的網絡足夠強大時,其可以通過電池反向引導用户對購車品牌進行選擇,拓寬自身產品矩陣。

因此,除了雅迪加註換電賽道並推出了相應的換電車型外,愛瑪通過AI換電也有同樣的佈局,但誰能在這一賽道率先跑出,雅迪產業鏈一體化的優勢便開始凸顯。

兩輪車換電無疑是一項重資產投入,換電基礎設施鋪設成本高,後續也需要持續投入資金維繫運轉。在遭遇成本與盈利的雙層挑戰下,要在換電賽道上堅持下去,成本便是一大挑戰,而已經向上遊電池領域發展的雅迪,在這方面顯然更有優勢。

當然,換電模式要完全跑通,除了用户習慣的培養、換電網絡的鋪設等,行業能否出台統一標準也很關鍵。因此,“無限續航”雖然講出了新故事,但這個故事也需要時間來充分驗證。

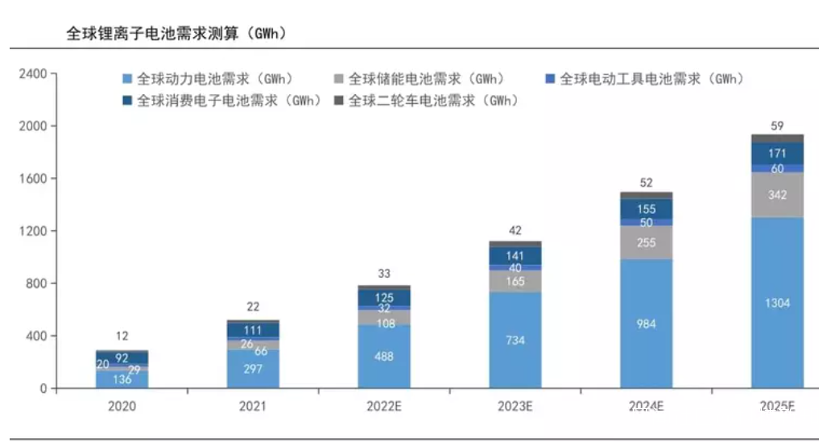

不過,相較於需要逐漸培育的換電市場,雅迪在換電市場的推動下,能否逐漸提升兩輪電動車電池的研發和生產能力,或更值得市場期待。據國信證券調研顯示,預計2025年全球二輪車電池需求達到59GWh。

除了國內市場之外,海外如日歐美、東南亞市場,都有機會在相關法律法規的推動下,迎來兩輪電動車的增量市場,如東南亞對摩托車油改電的政策,歐美各國對E-Bike的補貼政策。

從消費角度來看,增量市場也能帶動雅迪產品的外銷,但考慮到國際貿易因素,歐美市場對國內品牌有着比較深的准入壁壘;東南亞市場雖大,但兩輪電動車自身的技術壁壘不夠深,長期來看被當地品牌替代的可能性也不小,再結合關税、海運、建廠等投資成本,海外市場則更像一個美麗傳説。

不過,如果是將產品拆分成供應鏈上的各部分,通過電池、電機進入海外,對雅迪來説未嘗不是另一個嘗試,參考比亞迪自研的刀片電池,在7月全球電動汽車電池裝機量報告中,其裝機量已經排到了全球第二。

跟新能源車相比,兩輪電動車整車的技術壁壘相對較低,但這也是符合消費市場預期的,短途出行的關注點往往是出行效率,能否以最小成本達成出行,才是用户的關注點。

因此,整車成本才是未來可能持續制約兩輪電動車發展的關鍵,無論是國內還是海外,相信這個邏輯都是可以通用的,對未來的雅迪來説,如何持續整合產品供應鏈,打造出低成本、高效能的電池,鎖定產能和規模,未嘗不是另一招制勝之道。