上美集團三戰IPO,“韓束們”老了?_風聞

不二研究-2022-10-31 10:47

10 月 5 日,韓束母公司上海上美化妝品股份有限公司(下稱 " 上美集團 “)向港交所再次遞表,繼續衝刺港股國貨美妝第一股。

上美集團是一家多品牌化妝品公司,專注於護膚品及母嬰護理產品的開發、製造及銷售。據招股書披露,上美集團是中國唯一擁有兩個護膚品牌年零售額均超過 15 億元的國貨化妝品公司。

據上美集團新版招股書援引弗若斯特沙利文報告稱,按 2021 年的零售額計算,其在國貨化妝品市場的市場份額佔比為 1.7%。

▲圖源:韓束官網

「不二研究」據上美集團新版招股書中發現:2022 上半年,其營收為 12.62 億元,同比減少 31.08%;同期,經調整後的淨利潤為 0.84 億元,同比減少 59.15%。

在 2019-2021 年,儘管上美集團的營收呈現翻倍式上漲,但其對單品牌的依賴程度較高、多品牌矩陣的有效性存疑。以 2021 年為例,上美集團營收為 36.19 億元,其中來自韓束的收入為 16.31 億元,當期營收佔比 45.1%。

今年 2 月的一篇舊文中,我們聚焦於國貨美妝內卷潮下,上美集團面臨外困內憂:營銷費用高昂,攤薄淨利率;多品牌矩陣未成,近半營收靠韓束;研發不敵大牌,高端化遇挫。

時至今日,上美集團仍面臨營收過度依賴老產品、新產品陷入增長乏力等困境。其如何去掉 " 痼疾 " 打造下一個爆款?由此,「不二研究」更新了 2 月舊文的部分數據和圖表,以下 Enjoy:

國貨美妝內卷!韓束會成為下一個 " 完美日記 " 嗎?

在美妝賽道內卷潮下,上美面對着新老對手的重重圍攻。上海家化、珀萊雅等老對手早已登陸資本市場,貝泰妮、逸仙電商等後來者也已實現反超。

同時,上美自身也存在諸多問題:營銷費用高昂,攤薄淨利率;多品牌矩陣未成,韓束單腳難立;銷量並未打開,高端化遇挫。

不再年輕的上美,試圖通過登陸資本市場突圍。” 二十之惑 " 的焦慮症是否有解藥?

營銷費用拖累淨利率

從誕生起,老牌國貨上美就自帶營銷基因。

2002 年上美的前身上海韓束成立,蹭上了韓流盛行的熱度;2009 年上美進軍電視購物,打開國內知名度;2014 年微商元年,上美押注微商,創下 40 天銷售破億的記錄。

2019 年電商直播風口,上美成為首批在快抖淘開設直播間的美妝企業;更是在 2021 年成功化解代言人危機並破圈,解約當晚淘寶直播間在線觀看人數超 300 萬。

▲圖源:韓束官微

而今上美已進入 " 不惑 " 之年。根據弗若斯特沙利文報告,2020 年,上美以 0.9% 的份額,位列位列國貨市場 Top3。

雖已有所成就,但隨着後來者珀萊雅、丸美以及逸仙電商等先後上市,新品牌層出不窮。為維護市場競爭力,上美急需一場資本突圍。

「不二研究」發現,上美的業績正處於穩定增長期。

從招股書來看,2019-2022 上半年,上美營收分別為 28.74 億、33.82 億、36.19 億及 12.62 億,其中 2022 上半年同比減少 31.08%。經調整後的淨利潤分別為 1.14 億、2.65 億、3.91 億及 0.84 億。

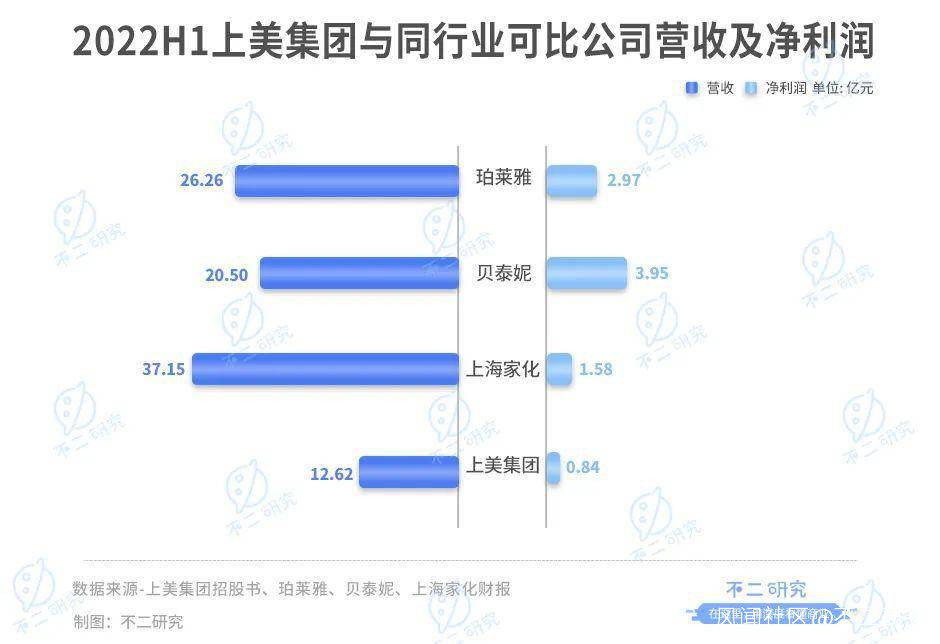

雖然不斷在突破自身,但上美與同行的差距卻不容忽視。財務數據顯示,2022 上半年,珀萊雅營收 26.26 億元、淨利潤 2.97 億元;貝泰妮營收 20.50 億元、淨利潤 3.95 億元;上海家化營收 37.15 億元、淨利潤 1.58 億元。與同行業公司相比,上美的營收規模並不佔優勢,淨利潤則排名靠後,可謂行業內的中等生。

從毛利率看來也是如此。招股書顯示,2019-2022 上半年,上美的毛利率分別為 60.9%、64.7%、65.2% 及 64.9%。相比之下,2022 上半年,上海家化毛利率為 59.91%;珀萊雅毛利率為 68.12%;貝泰妮毛利率為 76.90%。上美在其中並不具備突出亮點。

對於美妝賽道的痼疾——高毛利率低淨利率,上美也並未成功迴避。

根據招股書,2019-2022 上半年,上美的淨利率為 2.1%、6.0%、9.4% 及 5.0%,與高達百分之六十的毛利率形成鮮明對比。

究其原因,高昂的營銷費用或是攤薄上美淨利率的首要因素。

招股書顯示,2019-2022 上半年,上美的營銷費用分別為 13.25 億、15.36 億、15.72 億及 6.08 億,佔營收的比例分別為 46.1%、45.4%、43.4% 及 48.2%。珀萊雅、丸美及上海家化 2022 上半年的營銷費用同樣都在 40% 以上;以營銷聞名的逸仙電商則有超過 60% 的營收用於推廣。

業績的逐年上漲背後,是老牌國貨的步步為營。單看上美的成績或許足夠華麗,但在強敵環伺的美妝賽道,上美的發展節奏仍顯緩慢。高額營銷的 " 富貴病 “,使本不出眾的盈利水平負擔更重。若長此以往,將會對上美的營收造成拖累。

多品牌有效性存疑

與老牌國貨的刻板印象有所出入,上美在線上的佈局可謂十分積極。

上美副總裁劉明在 2020 年接受品觀採訪時稱,上美在 2019 年就已加大線上佈局,對抖音、小紅書、直播等新型流量陣地進行深挖。

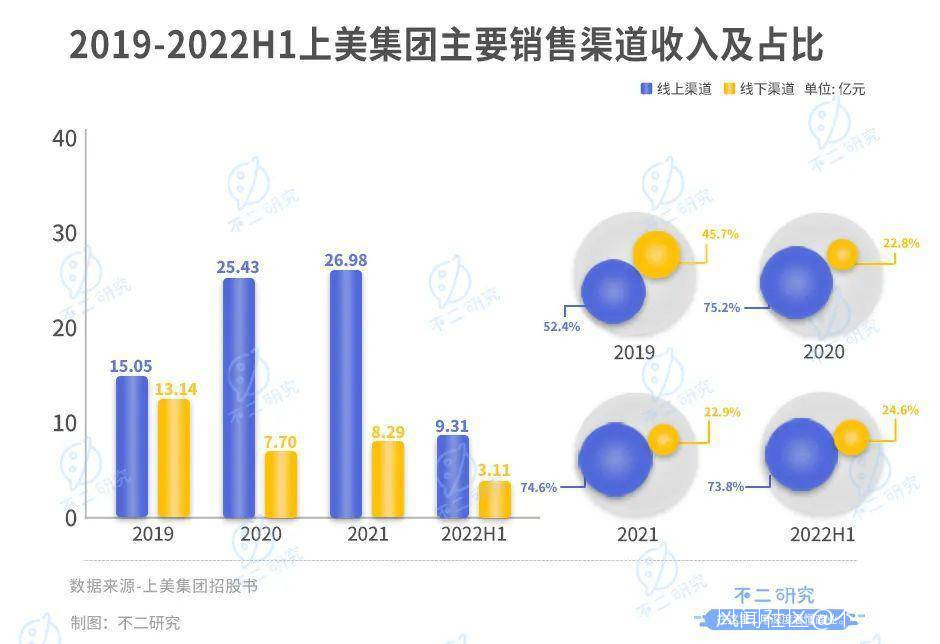

根據招股書,上美的線上渠道貢獻了超七成營收,2019-2022 上半年分別為 15.05 億、25.43 億、26.98 億及 9.31 億,佔比分別為 52.4%、75.2%、74.6% 及 73.8%;線下營收分別為 13.14 億、7.70 億、8.29 億及 3.11 億,佔比從 45.7% 鋭減到 24.6%。

數據顯示,2021 年上美所有品牌在抖音單月 GMV 由 500 萬增至 1.6 億。據飛瓜數據統計,韓束以 8.9 億元的全年銷售額,在抖音電商的美妝類目中排名第四。

在電商直播這般快車中,上美除了進駐頭部主播直播間,韓束等品牌直播間也擁有較高關注。

不過,電商直播並不是上美的救命稻草。2021 年因代言人突發事件而湧入的大批流量,隨着熱點消散、主播單飛,紛紛退潮;電商直播似乎回到了流量爆發之前的原點。

可見,上美在熱點流量的承接方面尚未形成成熟方法論,熱點流量轉化為自有流量的損耗率過大。歸根結底,電商直播的渠道並不是捷徑,品牌的核心競爭力和吸引力還是來自於產品本身。

多品牌策略走到今天,上美最出名的還是韓束和一葉子。

招股書顯示,上美的營收主要來自於韓束、一葉子和紅色小象三個品牌。

2019-2022 上半年,韓束分別貢獻營收 9.20 億、13.33 億、16.31 億及 6.04 億,佔比分別為 32.0%、39.4%、45.1% 及 47.8%;一葉子收入 10.51 億、10.07 億、8.31 億及 2.65 億,營收佔比從 36.6% 下降至 21.0%;紅色小象營收佔比則在 20% 左右。

在美妝賽道普遍打造品牌矩陣的當下,多品牌戰略司空見慣。除了上述品牌,上美還有花迷、Cosmetea 等品牌,覆蓋護膚、面膜、高端洗護、母嬰護理、彩妝等品類。但從招股書來看,這些品牌的營收貢獻並不出彩。

隨着國貨品牌崛起,上美正面臨品牌矩陣未完善、產品線老化等問題,仍然難改韓束撐起半邊天的現狀。

眾多品牌內部分化加劇,多品牌策略的有效性也要存疑;新品牌影響力有限,距離成為營收支柱還需要較長時間。

▲圖源:pexels

國貨紅利只能帶來階段性流量,品質才是立足根本。加上線上的流量競爭已白熱化。

在電商營銷費用增加、渠道紅利逐漸衰減的預期下,線下渠道的強體驗性的優勢將凸顯,國貨的增長重點或將迴歸線下渠道,上美的經營重心或許也將隨之調整。

" 二十之惑 " 的焦慮症

根據啓信寶發佈的《2021 全國化妝品產業區域研究報告》,2020 年中國化妝品市場規模達到 3400 億元;2021 年 1~11 月市場規模達 3678 億元,增速達 15.3%。

市場高速增長之下,國貨美妝品牌們所面臨的卻還是十幾年來的舊問題:高端條線的缺席。

無論是上美還是珀萊雅,抑或是上海家化旗下的百雀羚等品牌,國貨老牌走的無非是 " 農村包圍城市 " 的發展路徑。

處於下沉市場,消費者價格敏感性突出、市場份額拉鋸戰焦灼,品牌往往為價格所困擾,難以向高端轉型。

▲圖源:unsplash

根據 CBNData 消費大數據顯示,一二線城市國貨消費佔 6.3%,三四線城市佔 23.85%,增速分別為 22.43% 和 45.79%。

隨着國潮消費的興起,國貨美妝品牌們試圖趁機撕掉低價標籤、開啓品牌高端化進程。

上美同樣在高端品牌有所佈局,但從產品研發角度,與國際大牌仍有較大差距。

2019-2022 上半年,上美研發開支分別為 8290 萬、7740 萬、10470 萬及 5190 萬,營收佔比為 2.9%、2.3%、2.9% 及 4.1%,其中 2019~2020 年有所回落。

實際上,和珀萊雅、貝泰妮和上海家化相比,上美的研發投入並不算低;但這對於高端市場來説顯然説服力不足。國際大牌雅詩蘭黛在 2021 財年的研發費用分別為 2.43 億美元,數倍於上美。

招股書顯示,上美的全職員工在 2022 年 6 月 30 日達到了 3374 人,其中 2737 名銷售及營銷人員、285 名行政管理人員,而研發人員的佔比只有 6.04%。

目前,上美的中高端產品牌安彌兒、極方、高肌能等缺乏爆款單品,並未打開銷量;在包裝和宣傳中仍 " 碰瓷 " 日韓產品;銷量萎靡,天貓旗艦店已開始打折促銷,難改廉價調性。

陣痛之下,上美不惜重金聘請了原 SK-II 資深科學家山田耕作,籌措新的高端品牌,主打高端抗衰,也可見其佈局高端護膚市場的決心。

拋開產研實力來看,上美在產品質量控制上或也存在問題。

2021 年 6 月,上海市場監督管理局抽查和檢驗了 509 家企業銷售、生產的 1184 批次商品,其中共有 119 批次商品包裝不合格,一葉子榜上有名。

韓束也曾在在 2019 年、2017 年和 2016 年的抽檢通報中,被查出了不合格產品,包括實際檢出成分與產品批件及標識不符、包裝不合格等問題。

在向高端轉型的過程中,銷量暫時低迷實屬正常現象。但上美仍舊使出包裝和名稱 " 碰瓷洋牌 " 的伎倆,背後無疑是對自身產研能力及產品品質的不自信,需要通過國外基因尋求背書。

但是,這兩者恰好是國貨品牌在激烈競爭中獲勝的 " 殺手鐧 “,也是日後上美能否成功轉型的關鍵所在。唯有踏實科研、保障品質,不再年輕的上美才有可能緩解 " 二十之惑 " 的焦慮症。

內卷潮下,向上才是生機

國貨美妝正面臨前所未有的內卷潮。

一方面,新入局者源源不斷,新老品牌共同爭搶市場份額;另一方面,價格戰爭曠日持久。

低價雙刃劍成為競爭利器。上美無疑是其中 " 卷王 “:無論是營銷費用還是研發費用佔比,都要力爭行業上游。但這並不能扭轉平價品牌的大撤退。與其卷生卷死,不如主動突破,向上才是生機。

對於上美來説,高端化的佈局還有很長一段路要走,沉重的營銷費用也終將成為累贅——雖然這是國貨美妝的普遍現象,但存在並不意味着合理。

在監管趨嚴的大背景下,美妝行業分化預計將加劇,因循守舊只會加速出清。加強產研實力,或許才是上美 " 二十之惑 " 焦慮症的解藥。

作者 | 藝馨 豆乳拿鐵

排版 | Cathy

監製 | Yoda

出品 | 不二研究