“美利堅鐮刀”還能揮多久?_風聞

朝阳少侠-朝阳少侠官方账号-2022-11-23 20:41

美國之所以能****夠維持全球霸權,其中一個重要根基在於金融霸權。今天來詳解,為什麼美國的美元,成了世界的危機。

▲多年來,美國利用美元的世界儲備貨幣地位遏制其他國家崛起,維持自身的全球霸權地位。(漫畫 | 劉蕊)

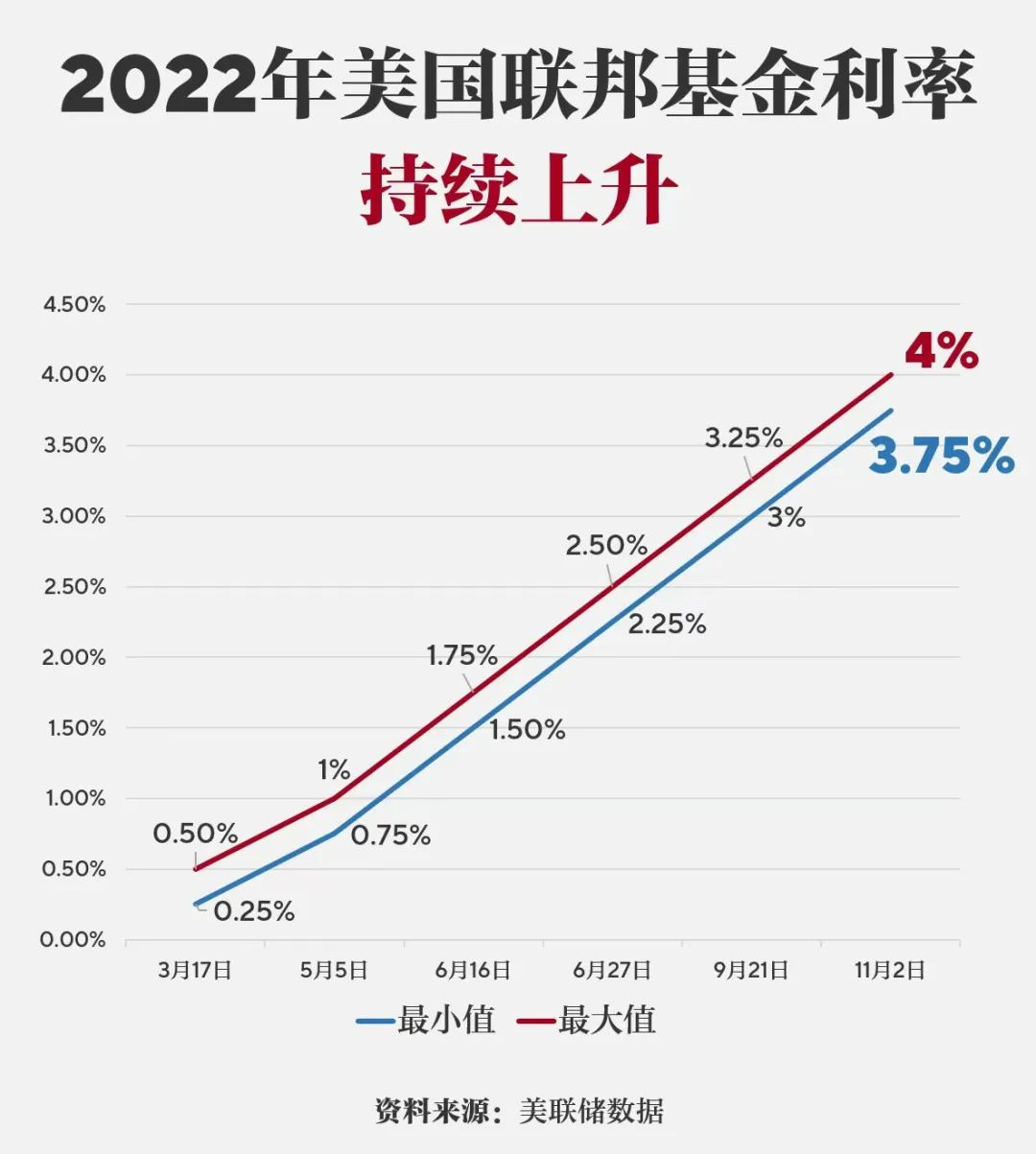

2022年3月以來,美聯儲連續六次加息,引發全球經濟大幅波動。**此輪加息堪稱美國1982年以來節奏最快、幅度最大、頻次最高的加息週期,聯邦基金利率由年初的0%—0.25%迅速躍升至3.75%—4%。**儘管美國10月CPI(居民消費價格指數)和PPI(工業生產者出廠價格指數)均超預期放緩,但此時斷言通脹“見頂”為時尚早,不排除聯邦基金利率區間上限進一步升至5%甚至更高的可能。

▲2022年,美國聯邦基金利率持續上升。(資料來源 | 美聯儲數據)

**對於加息目的,美聯儲不出所料依然避重就輕,堅稱“加息是為了控制通脹”。**最為典型的一幕就是美聯儲主席鮑威爾在2022年傑克遜谷地全球央行年會上直接以“貨幣政策與物價穩定”為題冠冕堂皇聲言,美國經濟需要緊縮的貨幣政策,直到通脹得到控制。但司馬昭之心路人皆知,美聯儲加息是為製造美元利率潮汐,刺激資本向美國迴流,使美元能夠收割更多抵押物,使美國能夠再次歆享國際資本的牲醴。

美元是我們的貨幣,卻是你們的麻煩

**這是美國前財政部長約翰·康納利的一句名言,也是美國仗恃美元霸權任性自私的真實寫照。回望歷史,美聯儲通過製造“美元潮汐”瘋狂“薅全球羊毛”早已是劣跡斑斑。—— 引發拉美債務危機****獨立後的拉美國家百廢待興,但因資本匱乏,普遍走上舉借外債之路,墨西哥、阿根廷等國外債餘額佔GDP比重甚至超過50%。**1979年美聯儲為解決所謂國內通脹問題,採取了強硬的貨幣緊縮政策,利率水平大幅躍升,對拉美國家造成了災難性影響。一方面,美國利率水平提高大幅加重拉美國家還本付息負擔。另一方面,美元指數攀升,大宗商品價格大跌,主要依靠初級產品出口的拉美國家創匯還債能力被嚴重削弱。

▲2012年10月,阿根廷“自由號”護衞艦經停加納港口,美國NML公司手持美國法院判決,通過加納商業法庭對護衞艦予以查扣,以此要挾阿根廷償還違約債務。

從1982年開始,墨西哥、阿根廷等國先後用光外匯儲備,無力繼續償還債務,拉美債務危機全面爆發。因為落入美國製造的“債務陷阱”,這些國家只能飲鴆止渴賣身還債,被迫接受美國開出的條件,賤賣國有核心資產,將自己變成美國等西方國家原材料供應基地。

一場美元加息,徹底打斷了拉美工業化的脊樑。****—— 引發東南亞金融危機上世紀80年代末至90年代初,東南亞地區吸引了大量國際資本,各國外債規模大幅攀升,房地產等投機領域的資產泡沫也不斷膨脹。泰國等國奉行金融市場自由開放,選擇維繫固定匯率制,給國際資本投機留下可乘之機。

▲由於東南亞金融危機,位於馬來西亞柔佛州的一處住宅項目被廢棄,至今仍未完工。

進入上世紀90年代中期,美元再次進入加息週期。在美元利率走強的過程中,東南亞國家微薄的外匯儲備難以支撐起日益強勢的本幣幣值。**喬治・索羅斯等****國際投機商乘機而入,先大量屯入當地貨幣,隨後在外匯市場上集中拋售,引發市場信心崩潰。為了維繫脆弱的匯率,東南亞國家本就不多的美元儲備幾日之內即消耗殆盡,隨後中央銀行再也無力去託市,外匯市場出現崩盤,本幣幣值普遍貶低50%至80%。這些國家為了還債只能接受苛刻的條件,向國際貨幣基金組織等由西方國家主導的金融機構借款,幾乎和拉美一樣被肆意剝削掠奪。—— 引發次貸危機“9·11”事件後,美聯儲的超低利率刺激了房地產的繁榮,催生了抵押貸款證券化等金融衍生品的產生。**由於層層的複雜包裝讓世界各國買家放鬆了審查與警惕,房貸機構逐漸放鬆了對購房者的信用審核,許多資質較差的次級貸款人也被授予了貸款。**低利率環境在2004年開始逆轉,受加息影響,房價於2007年初開始下跌。利率上升和房價下跌使美國房貸市場迅速惡化。**隨着房貸優惠期的結束,購房者面臨按市場高利率還貸的局面,還款數額甚至遠超房屋本身價值,市場出現大量債務違約。

▲2010年9月,在次貸危機中破產的美國曾經的第四大投資銀行雷曼兄弟公司招牌被佳士得拍賣行員工搬走並銷售。

隨後,購買了大量次級貸款的各國金融機構紛紛陷入困境或破產,2008年次貸危機爆發並迅速波及全球,演變成一場大殺四方的國際金融危機。

歷史不會重演,但總是驚人的相似

受美聯儲多輪加息週期影響,世界經濟不穩定性不確定性已顯著增強。**山雨欲來風滿樓,美元暴力加息可能正在製造新一輪大規模動盪甚至是全球性危機。****導致他國資本外流。****許多新興市場甚至諸如日本、法國、意大利等發達國家資本也開始持續流出。**國際金融協會8月份數據顯示,今年自3月份以來連續5個月從新興市場股票債券撤離資金高達380多億美元,創下2005年以來的最長資金流出時間,其中僅7月份海外投資者從新興市場股票債券撤離就高達約105億美元。**推升他國債務風險。****根據國際貨幣基金組織數據,中等收入發展中國家的償債負擔已經處於30年來的最高水平。**截至2022年3月底,69個低收入國家中已超過一半的國家陷入債務困境或處於高風險狀態。其中,黎巴嫩宣佈其國家政府和央行破產,斯里蘭卡已經宣佈主權債券違約。

▲2021年3月,一名婦女帶着她的孩子在黎巴嫩貝魯特市的街邊乞討,她背後的塗鴉寫道“我們都是乞討者”。

新興經濟體多依賴於海外融資,近兩年是其償債高峯期。考慮到這些經濟體當前外債存量高,未來融資成本抬升或將加大再融資壓力,無疑會大幅推升其經濟運行風險。

**引發多國貨幣貶值。****今年以來,美元指數升破114.5,創2002年以來新高,較年初上漲了17.2%。**美元兑各經濟體貨幣指數幾乎都呈現上升趨勢,而強勢美元勢必降低全球貿易總量水平,造成全球貿易市場萎縮,對全球經濟造成衝擊。

**限制他國貨幣政策。**根據各國央行最新數據,今年以來發達國家已普遍累計加息50至400個基點,發展中國家亦普遍加息,阿根廷銀行累計加息3700個基點,津巴布韋甚至一次加息12000個基點。

▲津巴布韋是全球利率最高的國家之一。圖為津巴布韋民眾在抗議中手舉“正在捱餓的百萬富翁”標語。

世界經濟復甦的進程和“美元潮汐”週期不同軌,美國經濟走向復甦並率先加息,但其他仍在經濟低谷的國家尚不具備加息條件。美聯儲持續加息,勢必極大限制其他經濟體貨幣寬鬆空間。

多行不義必自斃

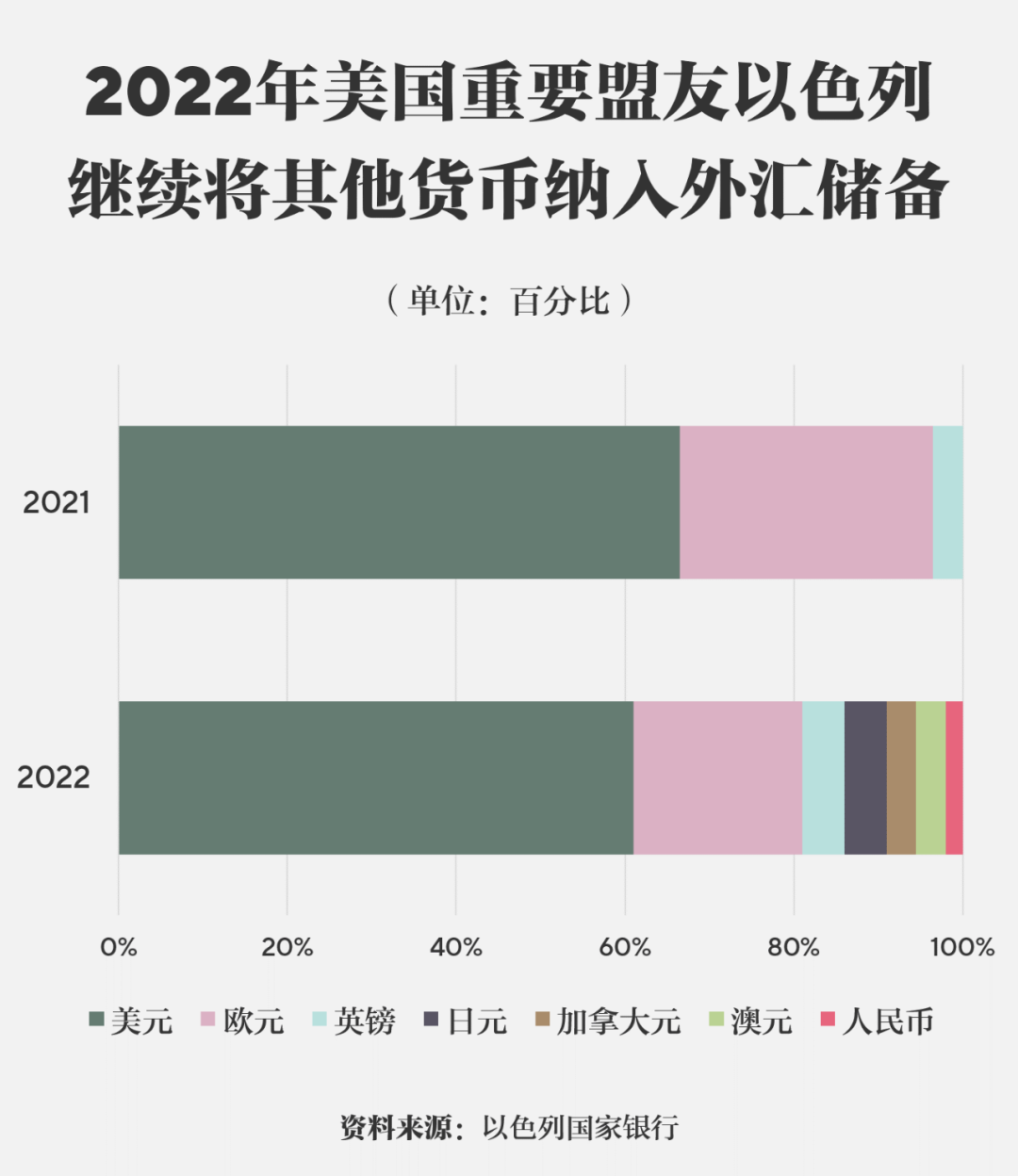

**面對這把貪得無厭的“美利堅鐮刀”,各國也並未坐以待斃,美元霸權正在受到前所未有的挑戰,美元在支付結算領域的優勢地位已然“四處烽火”。****多國降低美元外儲比例。**國際貨幣基金組織數據顯示,過去20年裏,美元在全球外匯儲備中的佔比整體呈下降趨勢,今年一季度的佔比為58.88%,顯著低於2000年前後超過70%的佔比。各國央行正在逐步減持美元。除俄羅斯等國外,美國重要盟友以色列今年也開始將加元、澳元、日元和人民幣納入其外匯儲備,而此前只持有美元、英鎊和歐元三種貨幣,同時該國央行計劃將美元在其外匯儲備中的比例由66.5%降至61%,以減少對美元的風險敞口。

▲以色列今年開始將加元、澳元、日元及人民幣納入其外匯儲備。(資料來源 | 以色列國家銀行)

**美元結算地位愈發鬆動。SWIFT 10月份數據顯示,美元的國際支付比例已降至39.16%,歐元、日元、人民幣等貨幣支付份額逐漸上升。**此次烏克蘭危機,美國凍結俄羅斯數千億美元的儲備資產,更是直接推動俄羅斯等國使用其他貨幣進行國際貿易結算。4月起,俄羅斯向“不友好”國家和地區供應天然氣時改用盧布結算。印度央行於7月推出了國際貿易的盧比結算機制,旨在“支持全球貿易對盧比日益增長的興趣”。7月,伊朗經濟部長表示,已確認在伊朗與俄羅斯的經濟和商業貿易中不再使用美元交易。**人民幣受到更多國家認可。2022年5月,國際貨幣基金組織決定將特別提款權貨幣籃子中的人民幣權重從10.92%上調至12.28%,並已於8月1日正式生效。**7月,澳大利亞礦業公司必和必拓的鐵礦石運抵中國港口,澳方主動用人民幣而非美元結算交易。新西蘭央行也宣佈對新西蘭元貿易加權指數進行年度修訂。

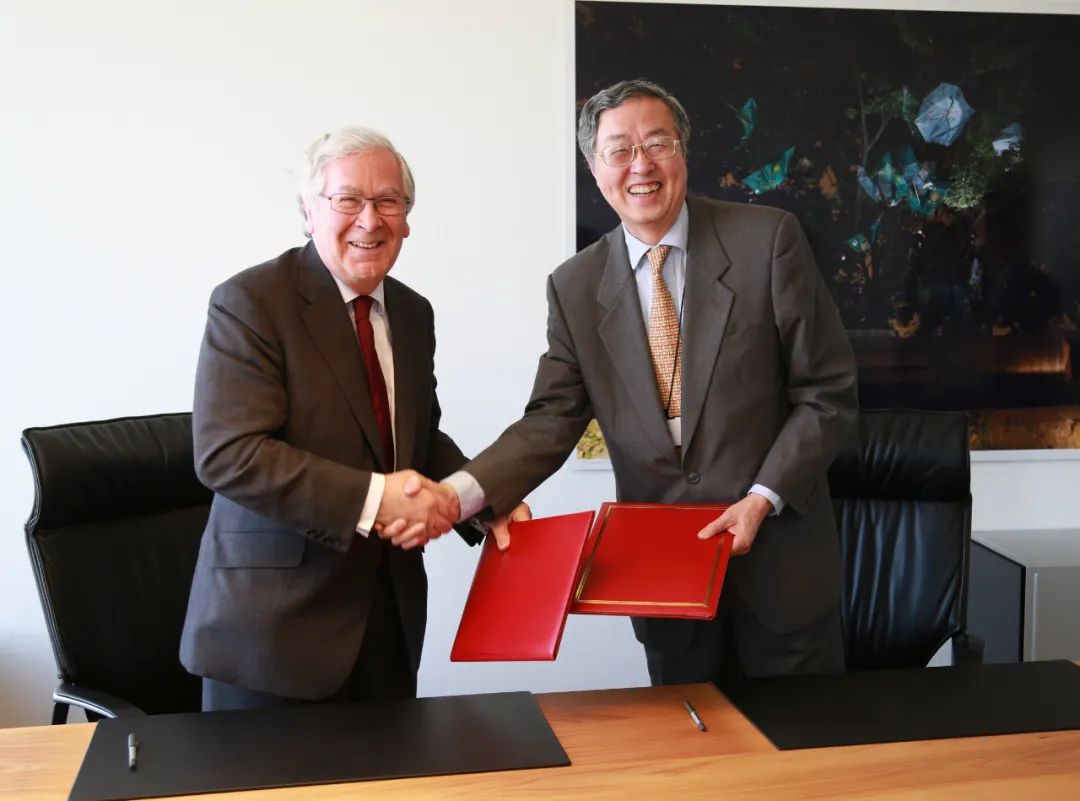

▲2013年6月22日,中國人民銀行與英格蘭銀行簽署了規模為2000億元人民幣/200億英鎊的中英雙邊本幣互換協議,旨在為雙邊經貿往來提供支持,並有利於維護金融穩定。2021年11月,中國人民銀行與英格蘭銀行續簽協議。

**目前中國已累計與40多個國家和地區簽署了雙邊本幣互換協議,人民幣資產日益凸顯出“避風港”和“穩定器”的作用。****美元加息“自損八百”。**美國本輪通脹飆升成因複雜,但主要還是經濟中的供給端出現了問題:疫情、中美博弈和烏克蘭危機影響下的產供鏈紊亂、產業結構變化、美國產業空心化等。而美聯儲調控的利率水平更多是在需求端產生作用,因此,僅通過抬升利率水平來遏制通脹實屬南轅北轍,並且會對自身就業水平、民眾生活、財富分配造成嚴重影響。此外,美國國債利率正在上升,價格開始跳水,已經引發日本、中國、愛爾蘭、加拿大等美債持倉前列國家集中拋售美債,限制了美國政府的財政能力,提高了自身債務成本。可以説,美聯儲的加息也把“絞索”套到了自己的頭上。

在當下的無錨美元時代,美聯儲不負責任的印刷綠色紙片、不負責任的一次次收割,已經嚴重敗壞了自身的國際信譽,引發越來越多的國家加入到去美元化的浪潮之中,美元霸權終將如無根之木、無源之水走向消亡,“美利堅鐮刀”也終將再難肆意收割各國人民辛勤勞動所創造的財富。