A股要長出華為、微軟與特斯拉,在這件事上須要驅除劣幣_風聞

锦缎-锦缎官方账号-为上市公司提供知识产权解决方案2022-12-15 09:48

本文系基於公開資料撰寫,僅作為信息交流之用,不構成任何投資建議。

商鞅變法典故我們再熟悉不過。如果將商鞅的做法放在現在的市場中,就會有一個好聽的名字“股權激勵”。

商鞅就好比代表董事會,拿出股權激勵員工和管理層努力工作,超額實現企業收益。民眾就好比投資者,透過重獎表象看見企業未來發展的繁榮昌盛,紛紛押注企業共同成長。

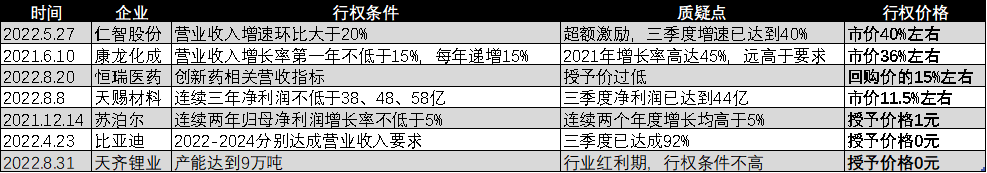

但是近年來,A股市場中有越來越多的股權激勵策略飽受質疑,股權激勵行權條件不合理引起不滿的事件在近期頻繁發生。8月份恆瑞醫藥的股權激勵方案中,授予價格僅為回購價格的15%,引起了投資者的質疑,10月份神霧節能又因為股權激勵定價過低遭受問詢。

本文之中,我們將探究下這幾個問題:股權激勵是如何發展到飽受質疑境地的?優秀的企業是如何做的?以及,中小投資者的利益為何很難被維護?

01

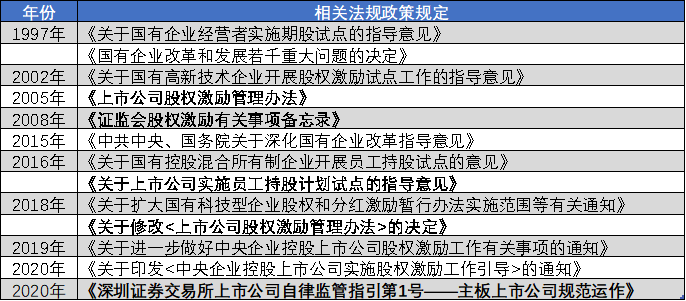

“割韭菜”式股權激勵

1993年,萬科作為深市老五股,特區標杆企業,成為了我國資本市場第一個進行股權激勵的企業。緊接着,1997年,上海儀電控股集團和天津泰達股份有限公司成為第一批參與股權改革的國企,資本市場發展進入快車道,一系列與股權激勵相關法規頒佈。

圖:股權激勵相關法規,來源:中國證監會,錦緞整理

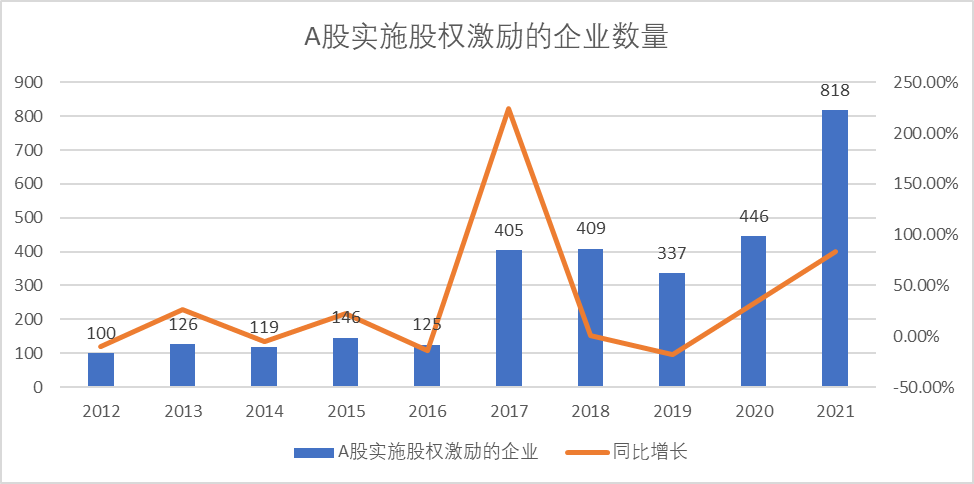

隨着政策法規的逐漸完善,A股市場中實施股權激勵的企業數量呈指數級上升,近十年實施股權激勵的企業複合增速達到了26.3%,股權激勵市場欣欣向榮。

圖:A股實施股權激勵的企業數量,來源:Choice金融客户端

隨着快速擴張,隱形問題也逐漸暴露。本質上股權激勵方案是不需要監管層審批的,只要發佈過程信息披露到位,股權激勵的決定權還是在企業內部。

2019年科創板樂鑫科技為了吸引保留科技人才,打破了50%的規定限額,越來越多的企業相信重獎之下必有忠士與勇夫,股票授予價格越來越低,甚至出現了內卷的現象:很多公司的行權價格也都打破了管理辦法中規定的前一日成交價50%的條框,尤其是科創企業和新興行業,而且行權價格也越來越低。

去年,康龍化成的股權激勵方案,行權條件規定的增長率僅為15%,而2021年其增長率達到了45%,遠高於行權條件要求,行權價格也僅為當時市價的36%左右。

今年以來,比亞迪發佈了股權激勵政策,營收增速要求為第一年30%,後續兩年20%,截至三季度,比亞迪就已經完成了第一個解鎖期,營收要求的93%。最關鍵的是,行權價格是0元,免費送股給管理層和員工。

同樣的,天賜材料、蘇泊爾、天齊鋰業在發佈股權激勵後,也都受到了投資者的質疑,各家的股權激勵政策變得越來越卷,有順手割外部投資者韭菜嫌疑。

圖:部分企業近期頒佈的股權計劃信息,來源:網絡數據,錦緞整理

一方面行權條件和授予價格沒有限制,另一方面激勵範圍放開,自然而然引起了大家對通過股權激勵進行利益輸送、“重獎配匹夫”的質疑,進一步變成對股權激勵政策的鄙夷。

但是實際上,企業也有難言之隱,千金易得,良士難尋。隨着市場競爭加劇,一些企業的骨幹技術人員非常搶手,比如像近期受到股權激勵質疑的凱萊英,作為具備連續化反應技術的CDMO公司,骨幹技術員工非常搶手。還有像恆瑞醫藥這類研發投資費用化非常高,但資本化轉化率低的企業,員工離職就意味着前期投入培養的費用可能付之一炬。

自然而然,上市公司,尤其是強研發的企業,需要極具誘惑力的激勵政策留住員工。畢竟員工作為核心資產,離職後也會影響到投資人的錢包。

以科技企業寒武紀為例,今年3月發佈公告,核心技術人員梁某離職,其參與的14項正在申請專利的項目,資本化蒙上了一層陰影,公告發布當日股價大跌18%。

所以説,股權激勵飽受爭議的焦點,無非在於行權條件,授予價格低能夠帶來足夠的激勵效果。重獎之下必有勇夫,投資者對於授予價格的意見,核心點在於業績達成條件值不值得企業花這麼多錢,花百萬造火箭都覺得值,但是花十塊買雞蛋,就都覺得虧了。

企業在股權激勵定行權條件時,定得太高會被認為故意抬高預期操縱股價,定得太低又會被認為是利益輸送,那麼優秀的企業到底是如何制定股權激勵策略,讓企業、員工和管理層共贏的呢?

02

三個標杆:特斯拉、華為與微軟

(1)階梯式

説到股權激勵用的好的企業,那毫無疑問最有名的便是馬斯克和他的特斯拉。2012年特斯拉董事會給予馬斯克一個長達十年的“三無”(無底薪、無薪水、無獎金)股權激勵策略,就結果看來,確實是起到了管理層和投資者共贏的作用。

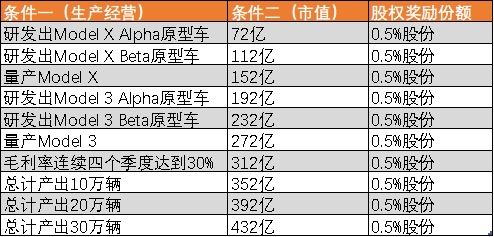

馬斯克和董事會簽署的這份股權激勵方案,分為生產經營要求和企業市值要求,每完成一項生產經營,同時達到一級市值要求,即可解鎖股權獎勵。

條件設置分成階梯式,這種設計的巧妙之處便在於,雖然部分要求很高,但管理者因為既有短期目標,又具備長期預期,看得見夠得着,十分顯著地提高了管理者的積極性。

圖:2012版馬斯克股權激勵圖,來源:網絡數據,錦緞整理

最終除了毛利率要求沒有滿足外,其他條件在馬斯克的帶領下,特斯拉在2018年全部完成。隨後董事會又與馬斯克簽訂了一份新的十年期股權激勵計劃,同樣也是階梯式。

馬斯克這份激勵計劃詳盡且具有明確的目的要求,屬於“跳一跳能夠到”非常合理的區間,激勵着馬斯克帶領特斯拉成為全世界市值最高的企業之一。

當然馬斯克這份股權激勵是個人性質的,具有榜樣性質,但不太具備普適性。而華為的股權激勵策略,恰好解決了未上市企業人才管理的難題。

(2)特色身股制

華為股權激勵策略,幾乎與自身發展高度綁定,先後推出了內部融資持股、虛擬受限股、自願降薪運動、飽和度配置、時間單位計劃以及最新的ESOP1激勵。

早期的內部融資持股,參股價格為每股10元,以税後利潤的15%作為股權分紅。此時,華為員工薪酬由工資、獎金和股票分紅組成,這三部分數量幾乎相當。本質上解決了當時企業發展缺少現金流的問題,以股權代替部分薪資獎勵。

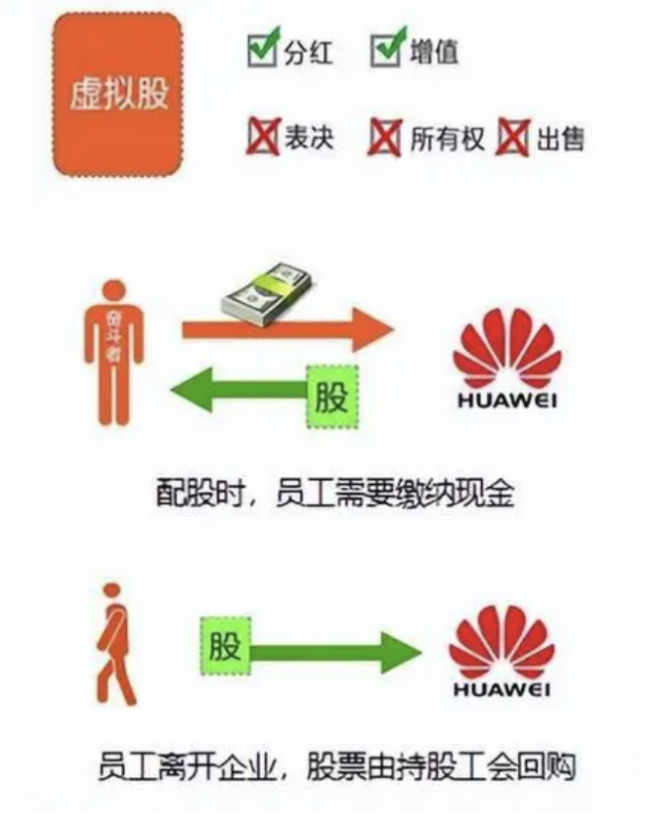

2001年,華為開始實行名為“虛擬受限股”的期權改革。虛擬股票是指公司授予激勵對象一種虛擬的股票,激勵對象可以據此享受一定數量的分紅權和股價升值權,但是沒有所有權,沒有表決權,不能轉讓和出售,在離開企業時自動失效。虛擬股和晉商的身股權益責任如出一轍,差距在於離職時股票由工會回購,會取得一次性收入。

圖:華為虛擬股圖示,來源:我的達摩庫

自願降薪運動是發生在2003年華為與思科產權官司期間,為了緩解經營壓力,在股權激勵中添加了三年的鎖定期,實現了員工與公司共度難關。飽和配股制和時間單位計劃本質還是虛擬股的特性。一方面限制了高層的持股上限,另一方面與基層員工工作時長和工作表現(評級為優秀)掛鈎,既保證了基層員工的利益,也保證了公司的利益。

2020年4月,面對外部環境巨大的壓力,華為全面推廣新的股權激勵方案—ESOP1。與虛擬股不同的是,ESOP1對錶現評級要求低,只要工作年滿5年即可獲得,工作滿8年就可終身保留。短線看,只要優秀員工陪伴華為渡過近10年的困難期,便可獲得不菲的報酬和長期的利益,員工自然願意與企業利益綁定。長期來看,高額利益實現需要華為活下去,為了自身利益,員工也會竭盡全力為企業奮鬥。

縱觀華為的股權激勵體系,最明顯的特性是短期性與長期性兼顧,動態化的政策既能很好解決了短期企業的困境,又保證了企業和員工的長期利益。比起單純的利潤、增速獎勵,華為的激勵政策明顯是為了企業未來的發展,也奠定了華為長期穩定的發展。

(3)年金+補償金

微軟的股權激勵政策也十分經典,1982年微軟規定員工工作滿一年後,之後的四年等額八次可以購買公司原始股,類似於早期的企業年金。

所謂補償金,既將員工工資分為三份:工資、獎金和期權。

員工工作滿18個月後,既可以獲得認購期權,不過並不能一次性認購,而是首次認購25%,之後每6個月認購12.5%。並且之後每兩年就會發布新的認購權,僱員還可以用不超過10%的工資以85折的優惠價格購買公司股票。

期權的意義在於,如果企業市值沒有持續增長,那麼行權價比市值高,員工就會直接損失一部分收入,但是如果市值能持續增長,員工手裏的期權會越來越值錢,相較於短期的股權激勵,持有期權認購的員工會更具備與企業共成長的意識,會更加努力工作實現企業和員工的財富共同增長。

總結來説,優秀的股權激勵需要設定的標杆就是與企業未來發展相掛鈎,做到“跳一跳夠得着”是最好的情況,結合企業發展面臨的困境,用激勵的方式來解決問題的同時保障員工權益。

03

A股公司要在這三個層面成熟

縱觀A股近20年的股權發展史,對比國內外優秀企業,股權激勵差距主要體現在以下幾個方面:

(1)行權條件設置沒有目的性

通過對比我們可以看到,我國部分企業的行權條件設置的過於簡單,就比如我們提到了今年來引起爭議的股權激勵方案,包括但不限於天賜材料、蘇泊爾甚至是比亞迪,簡單的以營收或者是歸母淨利潤為單一口徑作為行權條件,員工的股權激勵方案看不出企業未來發展的方向,與實際脱鈎。

而特斯拉董事會給馬斯克的股權激勵方案,從生產環節、經營環節、研發環節均有要求,很明顯能看懂企業未來努力的方向,華為也是貼合外部環境和內部環境不斷變化設置股權激勵。

谷歌公司的激勵方針,更是具體到每個小組每個項目的發展進度。每個季度末,公司會將每一個項目向所有員工公示,並獎勵完成進度的員工。每個項目的成敗都關係着公司的命脈。

拋開行權價格不談,恆瑞醫藥的股權激勵行權條件就具備指導性,可以看出企業對於創新藥發展的信心和魄力。

圖:恆瑞醫藥股權激勵行權條件,來源:企業公告

筆者認為,如果僅僅是單一指標作為激勵指導,股權激勵不具備對未來發展的指導意義,理論上講就是對管理層變相獎勵,而非激勵。

(2)激勵計劃沒有長期性

股權激勵的本質是為了提升員工的忠誠度和積極性,但是喪失長期計劃的股權激勵,往往事倍功半,得不償失。

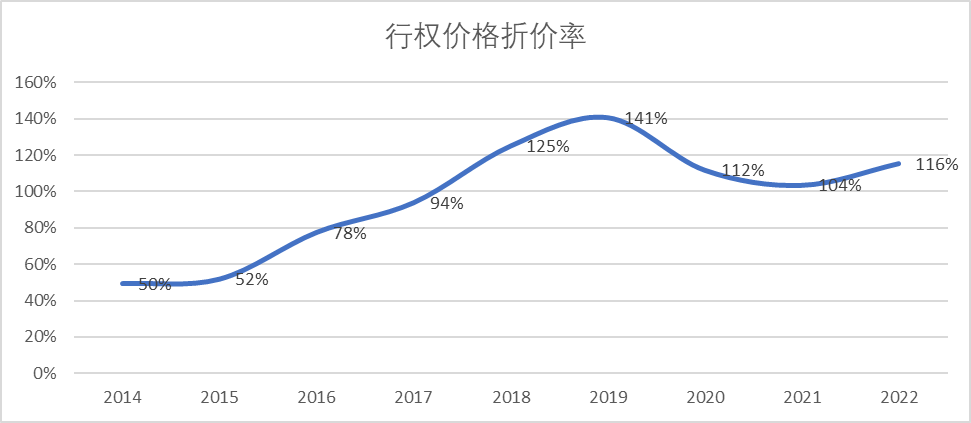

我們統計了2014年以來股權激勵行權價格與當年成交均價的數據發現,折扣費率實際上並不高,自18年開始甚至超過了100%。

圖:行權價格折價率統計,來源:Choice金融客户端

造成這種情況的原因在於,企業應該在估值低時進行股權激勵,以相對低的價格保障員工權益。而股權激勵的濫用導致企業並沒有在意頒佈激勵政策時,估值是否合理。部分企業在折價授予後,到了行權解鎖期,市值已經大幅度縮水,甚至比行權價還要低,獎勵員工變成了伸手向員工要錢,清理庫存股。

變相來看,也就不難理解為什麼出現如此多的1元購甚至是0元購,就是為了保證股權激勵計劃對員工有足夠的吸引力,至少不至於讓員工倒貼錢。

但是,治標不治本,如果股權激勵計劃可以向微軟或者華為一樣,行權解鎖時間線放長,五年甚至是十年,必然可以規避短期波動,實現員工和企業利益的長期綁定。而且,為了留住員工,獎勵政策也可以是費用化,全方位實施,所以説股權激勵策略不是拍腦袋定奪,需要有足夠的長期眼光。

(3)本質原因:權力失衡

其實,目前對市場中普遍存在的股權激勵利益輸送問題的爭議,核心點便在於權力制衡的缺失。

缺少經理人、戰略大股東,大股東與管理層職能義務融為一體。本應由股東大會激勵管理層、員工來為股東獲取更多利益的股權激勵政策,變成了由大股東分配自己的財富,既是裁判員又是運動員,難免遭受口舌。對於中小股東而言,利益也得不到保障,訴苦無門,監管層對於股權激勵政策這類企業內部事項,也不具備絕對的管理權威。

權力制衡的缺失還會引發普遍的接班人、企業鏽帶化等一系列問題。歐美的資本經濟發展了近三代,資本制度趨於完善,而亞洲普遍存在宗法、血緣等根深蒂固的社會思想,社會層面的認知問題,也不會短期內解決。

但是我們應該也能看到好的方向,比如新型互聯網行業,京東、阿里、拼多多等多數企業的經理人制度就很完善,一方面得益於職業教育體系不斷深化,另一方面得益於股權結構納入戰略投資者後得到完善。

在目前失衡的情況下,優秀的管理者需要認識到企業長青發展的核心,不是解決短期利益的分配,而是如何保障長期利益的共贏,激勵不應成為“福利”。