東鵬飲料,一家披着新消費外衣的“套利機器”?_風聞

万点研究-01-09 14:24

本文由【萬點】原創

作者/青原

編輯/成宇

2021年5月27日,“功能飲料第一股”東鵬飲料(集團)股份有限公司(簡稱“東鵬飲料”)在上海證券交易所上市,彼時二級市場對“新消費”高漲的熱情,助力東鵬飲料股價從54元一路拉昇至最高280元,總市值亦一度突破千億大關。

一年多後的今天,新消費賽道投資已然寒氣逼人,東鵬飲料在主業上的拓展亦顯露疲態,與這家企業在金融市場熱火朝天的票據套利操作,形成“冰火兩重天”的鮮明對比。

0****1

高速運轉的套利“永動機”

回顧東鵬飲料2021年年報,公司在21年年末資產規模達到77.9億元人民幣,較年初未上市前43.6億元水平猛增78%,最新的2022年三季報中,東鵬飲料總資產規模又進一步突破百億大關,達到104.83億元人民幣。

細察東鵬飲料資產負債表的高速膨脹,除了上市淨募資17.3億元這一一次性因素,更持久的推動力則來自公司管理層醉心的“現金管理”。

2021年年報中,東鵬飲料以公允價值計量的金融資產已經從年初5000萬元飆升至逾30億元人民幣,公司方面也提及“餘額增加主要是本期購入銀行理財產品所致”,**除了購買理財產品,其信用證借款和私募股權基金投資也大幅增長,共同推動投資活動現金淨流出較上年同期增長361.17%。**今年9月,東鵬飲料發佈《關於使用部分閒置自有資金進行現金管理的進展公告》,透露了其截至公告日最近十二個月使用自有資金進行現金管理的情況,顯示銀行理財產品、結構性存款、銀行大額存單存量規模已經達到44.8億元人民幣,接近該公司設定的50億元上限。也超過了公司上市前的總資產規模。

如此規模的“現金管理”,已經超過公司自有資金和上市募資總和,資金“無中生有”的訣竅也並不神秘:在大舉購買理財產品的同時,東鵬飲料的金融負債正同步走高。

從可比數據看,公司金融負債從2021年初未上市時的12.2億元,增長至今年年中35.9億元水平。

東鵬飲料在今年中期報告中,也説明了一邊舉債一邊理財的原因:“報告期內,財務費用較去年同期上漲583.36%,主要原因是本期公司為了提高資金利用率,通過信用證及票據貼現的方式獲取低成本資金用於購買銀行理財產品及大額存單等較高收益的金額產品增多,使得本期信用證及票據貼息支出大幅增加。本期公司信用證及票據貼現金額為15.4 億元,計入損益的貼現利息支出為0.18億元,而去年同期公司未開展信用證及票據貼現業務。本期公司通過購買銀行理財產品及大額存單所獲取的收益(計入投資收益及公允價值變動損益)金額為6,017.57 萬元,較去年同期的1,513.44 萬元增加4,504.13 萬元,漲幅為298%,遠高於同期貼現利息支出金額。”

顯然,東鵬飲料的“玩法”已經超越了普通人認知中配置資產的概念,而是試圖套取票據融資與理財產品收益之間的利差。

這樣的操作本身,在銀行與上市公司之間並不鮮見,對銀行而言,利差的存在可以吸引優質企業使用票據池等表外業務,避免銀行資本金佔用的同時提升中收,而對企業而言,相關業務也可以提供短期融資便利和額外的理財收入。

但在實踐中,部分銀行往往會犧牲風控以擴大票據融資量,如通過使用虛假交易合同為企業簽發商業匯票,導致沒有相應真實的交易背景即進行承兑,放大了銀行信用規模和潛在風險,還有部分企業藉助銀行間競爭產生的套利空間,通過質押收益率更高的存款和理財產品作為擔保手段,在銀行辦理票據簽發和貼現套取信貸資金,甚至將套取的資金用於高風險業務,使金融機構面臨極大的交易對手風險,而即便企業“循規蹈矩”,嚴格在買入理財產品-質押開票-票據融資-買入理財產品間進行循環套利,過度壘高的槓桿,同樣可能因理財收益的超預期浮動產生巨大風險。

因此,票據融資與理財產品的套利,理應建立在真實貿易和適當比例的基礎上,東鵬飲料作為一家對經銷商執行款到發貨賣斷交易的飲料企業,其主營業務中發生的銀票、商票規模在上市前後為何有天壤之別?又是否與其融資情況相匹配?

0****2

暴跌的預收貨款背後

不久前發佈的農夫山泉中期報告中,這家中國飲料龍頭企業指出“新冠疫情影響下,消費者户外活動減少,功能飲料產品需求下降“。報告期內農夫山泉功能飲料產品錄得收益僅與去年同期大體持平。

相比之下,以功能飲料為絕對支柱的東鵬飲料,今年營收增速雖有所回落,但依然保持在兩位數百分比水平。

東鵬飲料的“逆勢”營收增長,成色幾何?

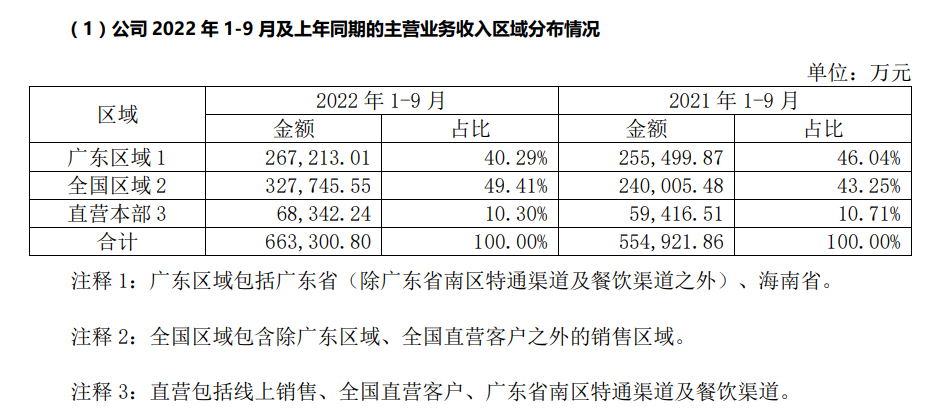

根據公司2022年中報提供的數據,今年1-6月東鵬飲料深耕的大本營廣東區域營收同比持平(微跌約700萬元),收入佔比下降6.59%;全國區域銷售收入同比增長34.63%,收入佔比上升6.91%;直營本部銷售收入同比增長12.94%,收入佔比減少0.32%。

顯而易見,全國區域已經成為東鵬飲料營收的主要“發動機”。中報中,東鵬飲料也着重介紹了全國渠道體系發展:“報告期內,公司合作的經銷商數量從2021 年12 月31 日的2,312 家增加至2022 年6 月30 日的2,590 家,增長比例達到12.02%,合作經銷商數量快速增長,經銷商覆蓋全國31個省級行政區、329個地級行政區,地級城市覆蓋率達到98.79%;報告期內,公司的終端網點數量從209 萬家增加至250 萬家,增長比例達到19.62%,產品曝光度和消費者觸達能力不斷提升。”

在全國區域,公司銷售模式以經銷為主,在經銷模式下,公司主要採用款到發貨的方式進行交易,2019、2020、2021年末預收賬款均有較大增幅,東鵬飲料亦表示“主要原因系隨着報告期內公司收入的快速增長,預收賬款餘額隨之增加”。

在經銷模式下,對經銷商的折扣補貼也是日常必不可少的開銷,公司與經銷商簽訂年度《經銷協議書》,對其季度/月度/年度銷售量進行考核,如經銷商實現公司的銷售量考核標準並且未出現跨區銷售、降價傾銷等公司禁止的其他情況,則公司按照一定的返利係數計算對經銷商的季度/月度及年度固定返利金額,並以商業折扣額度的形式與經銷商結算,即經銷商後續向公司進貨時可按不超過其當次採購金額一定的比例使用商業折扣額度,結算金額為正常售價扣除商業折扣(返利金額)後的淨額,公司據此開具發票。

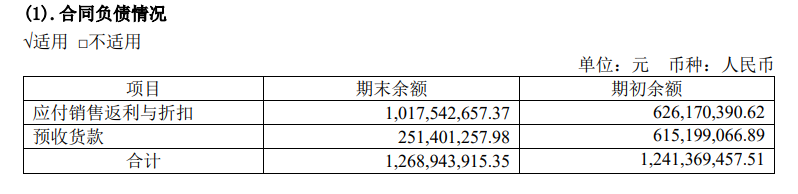

目前,東鵬飲料將“應付銷售返利與折扣”和預收貨款主要歸入“合同負債”科目,這一科目的變化,也為外界分析其營收質量提供了參考。

2022年中報顯示,當期期末公司合同負債規模為12.68億元人民幣,與年初大體持平,然而在兩大分項中,預收貨款從6.15億暴跌至2.51億元人民幣,打破了“收入快速增長,預收賬款餘額隨之增加”的規律,而在預收貨款暴跌的同時,應付銷售返利與折扣卻從年初6.26億元飆升至10.17億元人民幣,遠超同期營收增速。

經銷商進貨預收款暴跌,對經銷商返利大幅提升,共同勾勒出一幅並不美妙的畫面。

事實上,此前已有媒體對東鵬飲料渠道體系進行過報道,一位山東經銷商去年末就曾向藍鯨財經爆料,稱東鵬飲料向北方經銷商大量壓貨,業務經理要求縣級經銷商一般要購入50萬-60萬元貨值的產品,規模較大的經銷商需要投入150萬元甚至更多,這樣的做法,固然有利於短期營收衝刺,但在渠道體系被透支後,卻可能反噬品牌商自身。

0****3

結語

新消費寒冬下,相關賽道股普遍面臨嚴峻考驗,東鵬飲料亦不例外,作為當下已較為少見的“百元股”,這家木秀於林的企業也的確在主營業務與金融市場操作上有不少大動作,顯示出該公司維護業績的強烈意願,但手法與力度,也帶來了相當大的不確定性。

關於東鵬飲料的未來動向,萬點研究將予以持續關注。