前置倉的想象力回來了?叮咚買菜的難得勝利_風聞

观察者网用户_1262951-03-07 18:05

叮咚買菜的意外盈利不是意外。

叮咚買菜的意外盈利不是意外。

最近幾天,生鮮電商又活起來了。

叮咚買菜高調宣佈開出一筆總目標規模達 50 億元的超大“訂單”,向全行業招募“ 預製菜合夥人”。

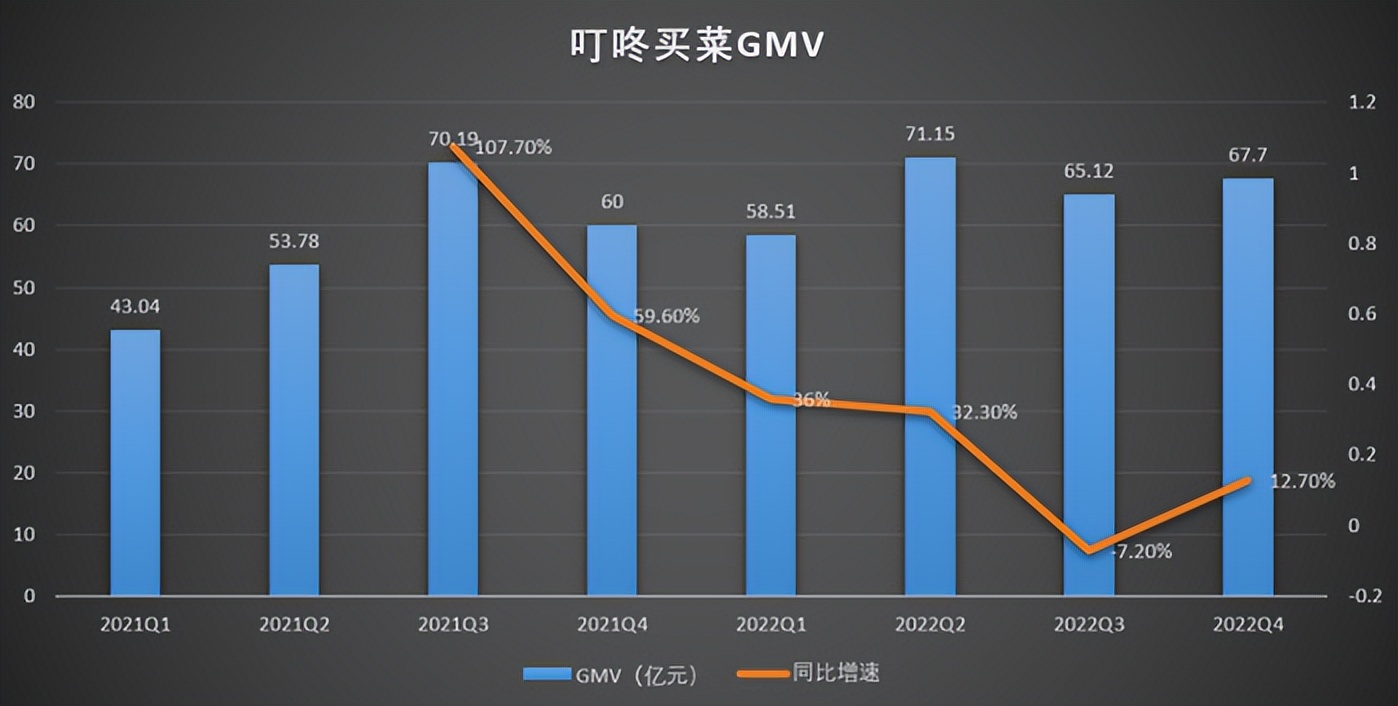

幾天前叮咚買菜發佈了截止2022年12月31日的第四季度的業績報告:據數據顯示,該季度的叮咚買菜實現營收62億元,較之去年同期的54.82億元增長13.1%,較之第三季度增長4%。如果不按照美國通用會計準則(Non-GAAP)的淨利潤為1.16億,毛利率高達32.9%,同比增長5.2%。

叮咚買菜已經持續虧損近四年年,累計虧損額高達122億元;2019年到2022年前三季度,叮咚買菜經營活動產生的現金流持續呈現淨流出狀態,累計高達92.62億元。

叮咚買菜的這次“盈利”其實是具備一定里程意義的。

回想2020年,一眾老將新秀在生鮮電商賽道中想盡了辦法,例如店倉、前置倉、社區團購、直採等,然而在這個已經投入近千億的市場下,依舊沒有實現可觀的盈利。

叮咚買菜的前置倉模式,同樣在其中,激盪幾載,每日生鮮擺爛離場,叮咚買菜抓住了那些機會?前置倉的可能性又在哪些地方?前置倉叮咚買菜的未來將走向何處?

1、爭議、艱難與曙光

1、爭議、艱難與曙光

前置倉模式在整個生鮮電商中是存在爭議的,它的設定即在所在城市大倉和用户之間,增加一層倉儲,該模式的優點在於節省時間、減少城市大倉運輸的運輸損耗,也就能使得配送服務更加高效,但與此同時,運營成本、履約成本、倉儲壓力也會增加許多,集中體現在倉儲庫存壓力、物流成本壓力,這將大大拉低前置倉模式的利潤率。

叮咚買菜的創始人梁昌霖曾在2019年提出前置倉盈利的節點,即叮咚買菜的客單價達到65元、毛利率在30%左右,前置倉的就有機會實現盈利。

這一節點在叮咚買菜2022年Q4的營收數據中得到了“驗證”,這是生鮮電商市場中難得的勝利。

時間倒回2020年年初,疫情來臨,線下買菜場景疲軟,但人們對生鮮商品的需求卻反向增加,於是,線上生鮮電商平台開始進入快速增長期,而此時的前置倉代表叮咚買菜,因為距離消費者更近、站點更密集、供應鏈體系更為體系,成為其中的佼佼者,與之共同競爭的還有每日優鮮、美團買菜、盒馬等。

時間倒回2020年年初,疫情來臨,線下買菜場景疲軟,但人們對生鮮商品的需求卻反向增加,於是,線上生鮮電商平台開始進入快速增長期,而此時的前置倉代表叮咚買菜,因為距離消費者更近、站點更密集、供應鏈體系更為體系,成為其中的佼佼者,與之共同競爭的還有每日優鮮、美團買菜、盒馬等。

值得一提的是叮咚買菜早在2018年就實行“春節不打烊”,提前備貨、高額薪資已經成為叮咚買菜的運營常態,2020年春節,梁昌霖敏鋭的察覺到疫情可能帶來的深遠影響,於是在當年緊急召回了 75 % 的叮咚員工,並派出員工去各地推動農民採收。

2020年2月,叮咚買菜DAU超過每日優鮮,8月,超越盒馬鮮生。

緊接着2022年的上海疫情,叮咚買菜又成為很多上海人的“救命稻草”。據媒體報道顯示,叮咚買菜在上海疫情期間日供應蔬菜最高時超過1000噸,肉蛋奶、米麪糧油等供應量達到上海生鮮食品總需求量的10%,在這期間叮咚上海區域的單量增加了 300%,用户數增長了 200 %。

現實的是,疫情帶來的上漲只是一時的叮咚買菜在疫情期間的股價一度上漲超過50%,但幾乎同時,叮咚買菜頻傳裁員信息、連續虧損、前置倉管理混亂的信息。

現實的是,疫情帶來的上漲只是一時的叮咚買菜在疫情期間的股價一度上漲超過50%,但幾乎同時,叮咚買菜頻傳裁員信息、連續虧損、前置倉管理混亂的信息。

理論上的叮咚買菜經過疫情期間帶來的數據大漲,且因為供應量大和相對可靠的供給能力,以及逐漸養成的用户習慣,好似給生鮮電商帶來了“曙光”,但很快,資本加註之下,叮咚買菜的狀況再一次陷入了爭議。

因為疫情期間的快速反應,叮咚超過每日優鮮和盒馬鮮生,叮咚自這個月開啓大擴張,在此後的一年從 17 城開到了 37 城,700 個倉到 1400 個倉,擴張速度超過此前 3 年總和。

快速擴張之下,叮咚買菜更是下沉至三線城市,例如馬鞍山、廊坊等地,但在低線城市,用户習慣即需求並沒有想像中那麼“美好”,使得叮咚買菜不得不依靠補貼來維持考核目標。而在此時,叮咚買菜的強勢對手每日優鮮卻在不斷收縮,將1500個前置倉收縮至650個,包括每日優鮮和盒馬鮮生在內的玩家認為嗎,當正常的市場經濟恢復之後,前置倉模式依舊會面臨挑戰,“客單價、貨損率、毛利率”三大核心指標依舊是需要直面的難題。

叮咚買菜迎來了抉擇時刻。

2、盈利的本質並不是秘密

2、盈利的本質並不是秘密

天眼查顯示,2021年6月,叮咚買菜成功IPO,叮咚買菜上市幾天前,每日優鮮搶先上市,但每日優鮮上市即破發,且在之後的幾天裏連續下跌,這也間接影響了叮咚買菜在上市前一天將股票發行規模縮減了超7成。

髮型規模縮減之後,叮咚買菜需要面臨一個嚴峻的問題,那就是“錢”。

髮型規模縮減之後,叮咚買菜需要面臨一個嚴峻的問題,那就是“錢”。

2021年8月,叮咚買菜宣佈公司戰略從規模優先,兼顧效率” 調整為 “效率優先,兼顧規模”,這已經是在明示了降本提效的開始。

據天眼查數據顯示,截至2021年Q2末,叮咚買菜的前置倉數量已經從2020年年初的500個擴張至1136個,而在當年,叮咚買菜虧損近60億元。

在這之後,“降低成本、追求盈利”成為了隱形指標,首先被降本提效的則是擴張費用即供應鏈費用、獲客廣告成本、訂單補貼等,裁員、降低投放、減少補貼、減少城市擴張成為了叮咚買菜的高頻操作。在盈利的路上,這些僅僅是前奏。

在這之後,“降低成本、追求盈利”成為了隱形指標,首先被降本提效的則是擴張費用即供應鏈費用、獲客廣告成本、訂單補貼等,裁員、降低投放、減少補貼、減少城市擴張成為了叮咚買菜的高頻操作。在盈利的路上,這些僅僅是前奏。

前置倉實現盈利的關鍵點在於提高客單價以及增加復購,進而提升規模,分擔運營成本。

其一,則是叮咚買菜在供應鏈上的投入。據數據顯示,叮咚買菜目前的供應鏈佈局主要分為自建供應鏈、外部採購、產地直採三打雷,也可以看出通過加強對上游採購、加工環節的掌控,從而減少中間環節壓縮銷售成本、物流成本,進而能夠提高站點的運營效率。

這是一個從上游市場切入提高市場競爭力的策略。例如叮咚買菜在2020年推出穀雨供應鏈項目,該項目覆蓋肉業、米麪製品、豆製品、烘焙製品以及預製菜等。據數據顯示,來自叮咚穀雨的GMV佔總收入比例為11.4%,且這一比例正在逐漸拉高。

其二則是自有品牌的建設,基於自建供應鏈而孵化自有品類和自有特色商品,例如預製菜,以此來提高營收毛利,並在採購SKU之外,培育差異化商品力求品牌溢價,來獲得更充裕的利潤空間。

三、盈利之後,仍然是低空飛行

三、盈利之後,仍然是低空飛行

盈利之後,叮咚買菜仍在不斷嘗試加固營收護城河。

2023年2月23日,叮咚買菜在“2023食品生鮮行業供應商生態峯會”上宣佈招募“預製菜合夥人”,並給出了近50億規模的預製菜“訂單”,更在同時宣佈叮咚買菜在2023年全面升級步入“預製菜大健康2.0時代”。

早在2020年6月,叮咚買菜就開始在預製菜領域開始佈局成立了快手菜部門,2021年1月,叮咚買菜成立預製菜研發生產團隊,2022年預製菜業務上升為一級部門,即成立預製菜事業部,主要負責預製菜商品規劃、研發和生產加工等。

2022年4月,叮咚買菜推出面向B端客户的預製菜品牌“朝氣鮮食”;9月,叮咚買菜則和望蓉城、左庭右院等一眾品牌合作研發面向C端市場的預製菜。可以看出,在預製菜領域動作頻頻的叮咚買菜,已經規模初顯。

據叮咚買菜發佈的《2021年年度消費趨勢報告》顯示,2021年叮咚買菜預製菜系列全國銷量超1億份,預製菜的發展也被寫進了叮咚買菜的財報中。2021年Q4,預製菜GMV佔整體GMV的14.9%達9億元。

據叮咚買菜發佈的《2021年年度消費趨勢報告》顯示,2021年叮咚買菜預製菜系列全國銷量超1億份,預製菜的發展也被寫進了叮咚買菜的財報中。2021年Q4,預製菜GMV佔整體GMV的14.9%達9億元。

從可能性來説,叮咚買菜預製菜已經初具規模,但從挑戰性來説,預製菜是一個接近萬億的大市場,盒馬、美團、每日優鮮、京東也紛紛佈局,甚至格力、順豐等選手跨界而來。

所以,想要依靠預製菜成為第二增長曲線,競爭壓力並不小。

盈利之後,仍然要低空飛行的叮咚買菜,能否依靠預製菜起飛,或需時間驗證。

盈利之後,仍然要低空飛行的叮咚買菜,能否依靠預製菜起飛,或需時間驗證。

參考資料:

數據來源:天眼查、叮咚買菜財報

圖片來源:叮咚買菜官網、網絡

參考文章:

晚點latepost叮咚買菜:不能踏進同一條河流

案例SHOWCASE:為生鮮算賬:叮咚買菜為什麼能夠盈利?|操盤手