“大牌低價”,唯品會還能堅持多久?_風聞

价值星球Planet-资本星球官方账号-从全球化视角,带你进入不一样的商业世界。03-09 14:57

作者 | 歸去來

編輯 | 唐飛

日前,唯品會公佈了2022年第四季度財報。財報顯示,本季度唯品GMV和活躍用户數量分別為544億元和4770萬,較2021年同期分別減少26億元和150萬。

事實上,自唯品會成立之初,就堅持以超低價的限時折扣為大眾消費者提供 VIP 式的高性價比尊享服務,並致力於以“多、快、好、省”的商品和服務滿足消費者需求。但在不斷下滑的業績面前,也讓唯品會的折扣電商走到了分水嶺。

其實唯品會並不是折扣電商的“創造者”,成立於2011年的折800可以説是這個領域的資深玩家,其主要業務是團購導購,還提供限時特賣服務。

據獵豹發佈的《2016 第三季度中國App排行榜》,折800已經上升至購物類App榜單第八名,成為繼淘寶、京東、天貓等電商領軍者之後崛起的又一大新生力量,市場表現搶眼。該平台每月活躍用户已經達到1800萬,並預計當年GMV或將超過100億元。

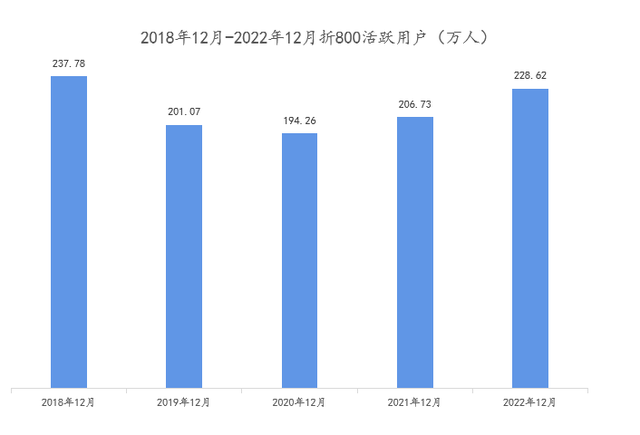

但如今折800的活躍用户只在200萬附近徘徊,這和2016年的活躍用户相比呈現斷崖式暴跌。

數據來源:網經社

另據網經社“電數寶”電商大數據庫顯示,折800存在退店保證金不退還、發貨問題、售後服務、網絡欺詐和退換貨難的問題。較多的售後問題,也讓該平台將折800評級等級定為不建議下單。

圖源:網經社

在國外,成立於2001年的法國特賣平台vente-privee先後進入14個國家和地區,合作6000多個品牌,到2017年已實現年銷售額33億歐元。

但在2019年時,卻被法國競爭政策、消費者事務和反欺詐總局提起訴訟:指控vente-privee發佈虛假價格信息,故意抬高商品的原始價格,製造商品大幅折扣的假象,從而誤導消費者。

折扣電商前後反差之下,也讓我們對摺扣電商這種商業模式產生了更多的思考。這種模式目前究竟是自身存在風險,還是已經淪為“時代的眼淚”?

折扣電商的用户粘性大嗎?

折扣電商之所以存在,主要是因為消費者本身對價格敏感。而藉助短時間的打折促銷能夠迅速帶動商品銷量提升。因此不管是自營電商平台藉助這種銷量帶動GMV提升,還是非自營電商的商家藉助銷量拉動店鋪權重,“打折”都有着重要作用。

但正是基於消費者對價格的敏感性高,也讓折扣電商平台的用户具有粘性差、復購率低的特點。舉個簡單的例子,同款商品在哪個電商平台的價格低,消費者就可能流向哪裏。

90後的栗子和我們分享了她最近幾年網購的變化,在唯品會爆火那幾年,自己每月在唯品會上消費的金額在2000-3000元之間。後來第三方“全網比價”軟件上線後,自己想要買服裝、日用百貨時,基本上就是去最低價的電商平台。抖音直播電商爆火後,開始更多去直播間購物。

如栗子所説,以“福利”“折扣”為賣點的抖音直播電商是從2020年開始爆發。也正是在這一年,唯品會在毛利增速和歸母淨利潤增速這兩項關鍵財務指標上,均失去了此前的高增速。

數據來源:唯品會財報

這其中固然有疫情干擾的因素在,但為何其他電商所表現出的業績波動沒有唯品會波動如此之大呢?

由於電商平台的本質是賣家和買家之間的撮合交易平台,並不參與到企業商品的生產。所以為保障某款商品的價格折扣做到最低,就需要和供應商在價格上博弈。

博弈之下,所帶來的影響有兩方面。一是電商平台和供應商在價格談判時,採購數量越大價格越低。當同款商品供應商給到A平台的價格低於B平台時,B平台若想要用户在B下單的話,此時B平台只能以犧牲自身利潤來補貼用户。

以某款女式衞衣為例,A平台找供應商採購1萬件,供應商含税報價為100元/件,平台售價為109.9元。此時A平台銷售單件女式衞衣的利潤額為9.9元。但B平台只找供應商採購2000件,供應商含税報價為120元。即使B平台的售價和A平台持平,這也意味着B平台銷售該款女式衞衣單件的利潤額為-10.1元。這10.1元也只能依靠平台來補貼,但長期的補貼必然會加重平台的虧損。

二是平台若想要實現某款商品在該平台的最低價,必然要以平台較高的用户數據、訂單數據作為支撐。比如説,為何不少品牌方會答應給到類似於李佳琦這樣頭部主播天價坑位費、20%以上的佣金比例,30天以上的全網最低價保護呢?本質上還是看重了李佳琦直播間可觀的帶貨數據。

而平台若想要用户數據上的持續增長,各類渠道買量、社交平台鋪天蓋地的廣告宣傳、以及讓老用户實現迴流等方式必須同步進行,這也是為何很多折扣平台營銷費用偏高的原因所在。

以唯品會為例,從2020年起,唯品會一直沉迷在綜藝、國產劇中各式花樣植入廣告,《三十而已》《乘風破浪的姐姐》《妻子的浪漫旅行》等影視劇和綜藝中都可以看到唯品會的身影。

圖源:《妻子的浪漫旅行》

針對超級VIP用户,唯品會提供全年自營商品免郵,免收退換運費等服務,並且推出自營商品“折上9.5折”等特權。這也讓唯品會在2021年二季度時的訂單履約開支達到21億元,同比增長23.53%。

但若是結合折扣平台用户性質的話,就不難看出後續很多折扣電商平台都走上了用户流失、補貼價格、繼續花大價錢拉用户的惡性循環。資金短缺之下,很多折扣電商平台也逐漸銷聲匿跡。

除此之外,折扣電商平台維持低價的另一方式則是找代工廠代加工。但來自河南省某家食品工廠的老闆朱自強和我們分享了這一模式下的問題。朱自強説,以自己工廠內某款辣椒醬為例,在原材料、食品包材、人工費用等各種成本疊加的話,其成本至少在13.8元。但電商平台非要他們將成本做到11.8元,他們也只能在原材料、包材等方面上“減成本”。

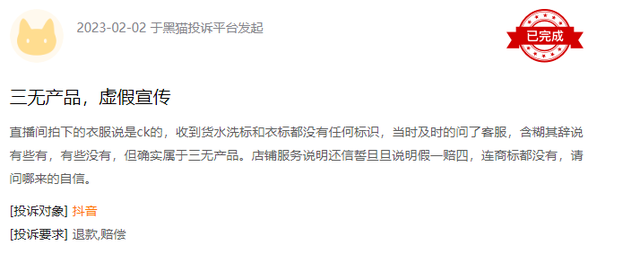

從朱老闆的話中,我們也能感知出不管是直播電商平台、折扣電商平台、還是主打低價的拼多多,為何在網絡平台上會充斥着大量關於產品投訴的原因。以犧牲成本換來的低價優勢,也註定會讓很多電商平台一次次被推到輿論的風口浪尖。

圖源:黑貓投訴

《老子·第九章》曾寫道:“持而盈之,不如其已;揣而鋭之,不可長保。金玉滿堂,莫之能守;富貴而驕,自遺其咎。功成身退,天之道也。”簡單解釋就是,當一件事做的很圓滿時,就要懂得含藏收斂。但對於如今的折扣電商而言,卻完全相反。

消費者嘟嘟告訴我們,現在每年的雙11“套路”越來越多,很多商家和電商平台標榜的2件幾折,再疊加上平台的滿減券、活動券。但各種計算之後就發現,很多看似折扣的商品實則都是先提價再打折,這也讓自己現在對摺扣電商平台越來越不感興趣。

去“折扣電商”平台化,正成趨勢

事實上,不管對任何行業的供應鏈而言,只有在整個供應鏈環節中各方利益相對均衡的前提下,這個商業模式才能得以持續運行下去。但從折扣電商角度來看,整個供應鏈實則是一條嚴重畸形的供應鏈。

曾為國內多家折扣電商供貨的服裝老闆陸啓明告訴價值星球,現在很多服裝廠家越來越不願意給各類折扣電商供貨。其一,快遞、人工、原材料等來自各方的成本均在上漲。以棉花為例,其在2020年年初時的價格為15000元/噸左右。到了去年4月,其價格直接上漲到22000多元/噸。但在不斷上漲的成本面前,很多平台卻一直在不斷壓價,這就導致他們自己的利潤被不斷蠶食,甚至有時為了能養活工廠,都是在虧本運營。

圖源:中國紡織經濟信息網

其二,是賬期的問題。此前不少折扣電商平台的賬期均在30天以上,唯品會的賬期更是高達45天。較長的賬期,也對企業自身的發展構成影響。但更關鍵的是,由於過去幾年很多折扣電商暴雷後,同行的貨款追回大部分都無疾而終,所以企業也擔心發生類似問題。

其三,由於折扣電商平台的訂單量不穩定,有時單次訂單數量高,有時則很低。而這種峯谷相對較大的差異,也對企業的產能提出了挑戰。

以2021年7月爆火的鴻星爾克為例,由於當時直播間所帶來的訂單激增,鴻星爾克必須要短時間內招聘大量的合作工廠,以及拓展更多的生產線才能保證訂單的正常發貨。但隨着後續鴻星爾克訂單逐漸恢復常態,面對激增的產能和多招聘的工人,後續如何處理也是一大問題。

不僅僅是折扣電商平台暴露出這些問題,對於非自營電商平台的商家而言,他們越來越不想做折扣電商。從事多年電商運營的胡帥告訴我們,以前商家推出較低的折扣,想的都是前期戰略性虧損,後面再靠這些用户把錢賺回來。但現在很多商家都發現,這些虧損後續也很難補齊,他們也只能尋找成本相對較低的增加鏈接權重的方式。

而且疫情三年,很多生產企業的運營戰略也從此前的盲目擴張調整為追求利潤。一個典型的案例就是,去年李佳琦在雙11直播期間,直播規則不斷調整,直播商品數量也有所減少,消費者很難再購買到此前物美價廉的商品。但反觀一眾品牌自播的直播間,其優惠力度反而會越來越高。

當生產廠商紛紛藉助品牌自播、私域流量、DTC模式完成用户的沉澱、裂變和轉化時,也意味着商品流通環節的鏈路將被重新構建,這必然會讓折扣電商平台後續面臨着商品數量減少、商品打折幅度不大的問題。

折扣電商平台的成本,真的低嗎?

需要指出的是,折扣電商對於平台而言,其成本壓力並不低。

一般來説,當平台用户積累達到一定規模時,平台所推出的折扣力度越大,商品訂單也就越高。但是訂單量向上波動會給特定商品物流系統帶來更大的壓力,且這種壓力並不僅侷限於日常生活中比較容易感知到的“購物節物流延遲”,而且也能夠覆蓋到平時生活中。

並且訂單量的突增能夠影響到訂單履行的各個階段,其中不乏產品發貨準備時長和倉庫節點間的路徑運輸時長。而倉儲中心密度的增加,可以幫助吸收訂單向上波動對物流結果產生的壓力,及時提供多種類多線條的運輸路徑,能夠幫助節省發貨準備時間。

簡而言之就是,折扣電商平台必須要在全國建立多中心倉儲,才能夠保證訂單服務體驗的提升。以唯品會為例,其在全國就有7大物流中心。

圖源:唯品會

但這必然會給折扣電商企業帶來多方面成本的激增。一是人員成本的上漲。在這裏提出一種假設,若某家折扣電商平台在國內有10個倉儲中心,每個倉儲中心的員工數量為50人,單月工資加社保的支出大約為40萬左右。

那麼,10個倉儲中心所帶來的人力成本總計為400萬元,一年的人力費用也至少要在2000萬以上。除此之外,企業內部也必須要招聘更多的人事、財務等崗位,以配合這些倉儲中心日常的運營和調度。

二是倉儲中心的租賃成本。以京東為例,其在2018年到2020年的倉庫租金成本分別44億、47億和44億,租金成本佔比達11.73%、9.33%和8.98%。同時,倉儲中心各類設備的投入、各類進出庫軟件的開發和維護成本等等,對電商折扣企業而言,也是一筆不小的開支。

三是銀行貸款成本。一般來説,很多電商折扣平台均是通過融資來獲得資金,但當外部融資不順時,企業若想維持這些倉儲中心的正常運作,則必然要從銀行貸款。但若是考慮到銀行貸款的利息成本,這又是一筆新的開支。

除直接成本外,還有一些隱形成本的存在。比如説,折扣電商平台內部因溝通不到位,而產生的貨損成本。企業各地倉儲中心日常的客情維護成本等等。而在以上成本共同疊加之下,也給企業的現金流帶來挑戰。若遇到外部市場變化,很有可能折扣電商直接被清退。

在垂直電商平台式微的當下,聚美優品、蜜芽、寺庫、蘑菇街等電商平台的表現江河日下,唯品會的處境可以説是眾多同行中最好的一個。能夠長時間保持盈利,也足見其韌性。

至於國內“折扣電商”能否迎來第二春?從現階段來看,很難實現。

TOC對摺扣的逐漸盲目,TOB紛紛追求自身利潤,平台和平台之間的價格戰競爭越發激烈、平台自身的倉儲成本難以降低等等。在這些問題的共同疊加下,或許對於折扣電商而言,仍有很長的商業化之路要探索。

*本文基於公開資料撰寫,僅作為信息交流之用,不構成任何投資建議