硅谷銀行倒閉,會引發醫藥行業“地震”嗎?_風聞

小可爱正在向你跑来-别动!03-13 14:17

來源:澎湃新聞

·硅谷銀行此前表示,2022年,它為至少一半的由風險投資基金支持的醫療健康初創公司提供了銀行服務,並參與了2022年美國醫療健康及科技板塊44%的IPO項目。

美國硅谷銀行(Silicon Valley Bank,簡稱SVB)倒閉事件引發全球轟動。

截至3月12日,已有包括紅杉資本在內的325家風投機構,簽署了一份共同的支持硅谷銀行聲明。此外,僱用超過22000名員工的650名創始人也共同簽署表示,要求監管部門阻止災難發生。

3月11日,ChatGPT

開發商OpenAI的首席執行官 Sam

Altman表示,即使硅谷銀行在短期之內無法找到一個收購方或是獲得外部投資支持,但新創公司存在硅谷銀行的資金最終還是能夠找回來的,但是在這一段時間內,一些科技公司將會面臨流動資金問題,這不是他們的錯,科技業的從業者也需要領取工資養家餬口。

值得注意的是,硅谷銀行不僅服務科技板塊初創公司,更深度參與了生物科技初創公司的金融服務。據相關行業媒體報道,硅谷銀行是科技和醫療健康行業的主要金融服務提供商,持有行業內眾多初創非上市公司數十億美元的存款。

3月13日,一位證券公司醫藥行業的首席分析師向澎湃科技表示:“SVB對藥企的震動,總體來看是可控的。從國內來説,我們統計了20多家中國藥企,絕大部分都與SVB沒有業務往來。對國外藥企而言,主要在資金層面上可能會對下游客户造成短期影響,但就我們觀察來看,影響範圍有限,它在整個公司的業務佔比也較小。所以總體來看,這不是什麼‘踩雷’,而是一個資產久期匹配(Asset

Duration Matching)的問題,影響可控,發生極端結果的概率較小。”

極速坍塌

硅谷銀行創建於1983年,一直專注於為科技初創企業提供金融服務,是美國最大的科技銀行,列美國銀行業第16位。它是在美國互聯網產業發展初期就成立的銀行,伴隨着科創型企業的發展成長,成功幫助過Facebook(臉書)、Twitter(推特)等明星企業,可謂是根植於硅谷的老牌科創型銀行。截至2022年12月31日,硅谷銀行總資產約為2090億美元,總存款約為1754億美元。

不過,近5至10年來,硅谷銀行沒有在“老本行”科創企業投資領域有過多的成績,而是開始做傳統銀行業務如債券投資等一些所謂低風險投資,而此次出現問題的也恰恰是這低風險領域的業務。

前幾年,美國初創企業吸引大量風險投資,加上美聯儲維持超低利率,硅谷銀行賺得盆滿缽滿。然而,按照美聯社的説法,為應對高位通貨膨脹,美國聯邦儲備委員會去年以來多次激進加息,硅谷銀行遭受重創。與此同時,近期美國技術產業大幅裁員、技術股承受打擊、風險投資減少,導致初創企業紛紛取走存款,硅谷銀行立馬左支右絀。

為了迅速籌集資金,3月8日,硅谷銀行出售了約210億美元證券投資組合,因此損失18億美元。這一消息徹底暴露這家銀行的困境,加大了市場對SVB資不抵債的擔憂,加劇了擠兑和市場恐慌情緒,導致母公司硅谷銀行金融集團的股票價格在3月9日暴跌超過60%,10日暴跌68%,進入停牌狀態。

據美國《財富》網站3月11日報道,就在美國硅谷銀行宣佈破產的11天前,其首席執行官格雷格·貝克爾(Greg

Becker)根據一項交易計劃出售了價值360萬美元(約合人民幣2468萬元)的母公司SVB金融集團股票。根據向美國證券交易委員會提交的監管備案文件,貝克爾在1月26日提交了出售股票的相關計劃,並於2月27日出售了約1.2萬股SVB金融集團股票。

硅谷銀行破產影響多大?金融諮詢企業惠倫全球顧問公司董事長克里斯托弗·惠倫(Christopher

Whalen)説:“由於銀行陷入困境,下週可能會出現一場血戰,做空者在那裏,他們會攻擊每一家銀行,尤其是規模較小的銀行。”從事市場分析的美國“簡報”網站分析師帕特里克·奧黑爾(Patrick

O’Hare)説:“今天的辯論題目是,這只是硅谷銀行的問題,還是銀行業更大問題的開始?”

也有分析師認為,硅谷銀行破產在銀行業蔓延風險有限。來自美國金融研究與分析公司的肯·萊昂(Ken

Leon)説,造成硅谷銀行困境的是“特殊壓力、而不是我們認為會影響銀行業的系統性壓力”,而且美國在金融危機後已經加強了監管。美國財政部長珍妮特·耶倫(Janet

Yellen)3月10日與銀行業重要監管機構召開緊急會議,表示對這些機構採取適當應對行動“充滿信心”,稱美國銀行系統仍具韌性。

醫藥領域會“地震”嗎?

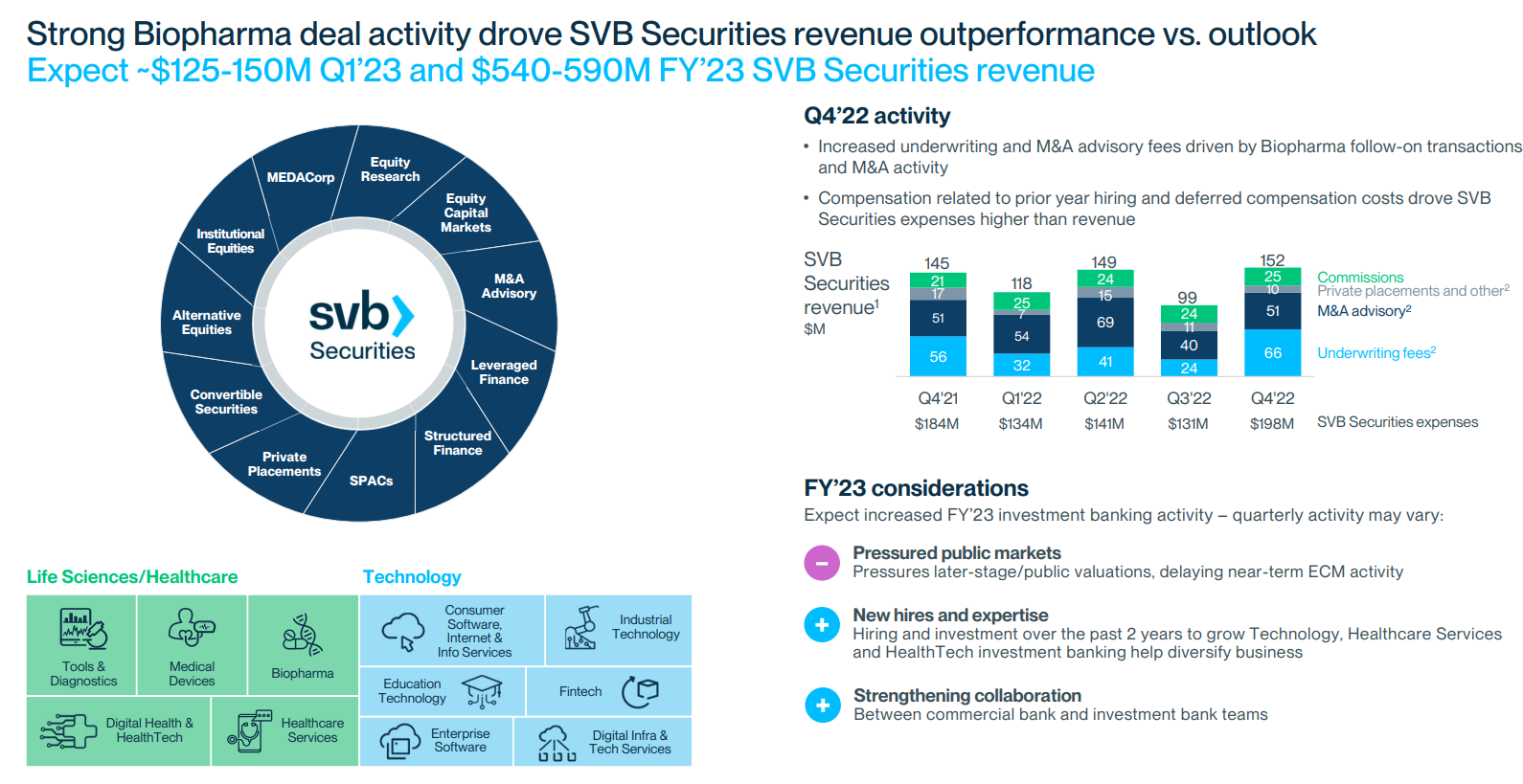

硅谷銀行此前曾表示,2022年,它為至少一半的由風險投資基金支持的醫療健康初創公司提供了銀行服務,並參與了2022年美國醫療健康及科技板塊44%的IPO項目(Initial

Public

Offering,指一家公司首次公開發行股票並在證券交易所上市交易)。根據其2022年4季度的展示材料,硅谷銀行從這些初創公司生命週期的早期階段便開始提供一系列銀行及投資服務,並且不只為公司整體,也為其員工個人提供服務。

生物醫藥交易活動對硅谷銀行業務影響。圖片來源:硅谷銀行2022年4季度展示材料

生物醫藥交易活動對硅谷銀行業務影響。圖片來源:硅谷銀行2022年4季度展示材料

硅谷銀行事件讓美國生物醫藥風險投資人和創業者,不斷在提醒市場保持冷靜和採取措施自我保護之間來回搖擺。

3月9日,美國風險投資公司Atlas Venture的合夥人Bruce Booth在美國社交網站上敦促市場保持冷靜:“任何金融風險在這裏都是超賣,真正的風險是傳染。但現實是,硅谷銀行具有流動性,通過了壓力測試,貸款資本比率較低。所以,請大家保持冷靜。”

美國生物醫藥公司Octagon

Therapeutics首席執行官Isaac

Stoner表示,他的公司在硅谷銀行沒有存款,但他聽説同行都在討論應該怎麼應對這一風險。“風險投資人告訴其被投公司將資金轉移到其他地方,這絕對是瘋狂的,這種恐懼的傳染正在給硅谷銀行帶來不好的結果。”Isaac

Stoner説。

但Isaac Stoner也表示:“如果我在硅谷銀行有存款,我也會拼命地將至少幾個月的營運資金轉移到其他地方。”

早期風險投資公司Fifty

Years創始人Seth Bannon在接受行業媒體Endpoint

News採訪時表示,從週四(3月9日)開始他們一直在提醒被投公司要麼把錢從硅谷銀行轉移走,要麼將錢保留在硅谷銀行,但一定要移至貨幣市場賬户。Seth

Bannon同時表示,這一“運營難題”將會擾亂初創公司創始人的日常工作,如招聘、客户會議和科學運營。

罕見病生物技術公司Perlara及其子品牌Maggie’s

Pearl的研究科學家Ethan Perlstein在社交媒體上表示支持硅谷銀行,並稱:“沒有經歷過金融傳染(financial

contagion )的創始人現在知道是什麼感覺了吧。但記住你是儲户,不是債權人。不要再散佈恐慌了!”

但幾個小時後,在硅谷銀行關閉的消息公開之前,Perlstein拒絕進一步發表評論:“不,謝謝,我不想為進一步的銀行擠兑做貢獻。”

美國全球性金融服務公司BTIG發佈了一份可能被硅谷銀行破產所涵蓋的醫療公司名單,BTIG分析師強調,該名單僅基於這些公司的最新文件,且涵蓋範圍也只是一小部分。

比如,全球頂尖的磁共振引導放療公司ViewRay。它與MidCap(市值介於10億美元和100億美元之間的中等規模企業)和硅谷銀行簽訂了為期五年的貸款協議,包括高達1億美元的定期貸款和高達2500萬美元的循環信貸額度。截至

2022 年 12 月 31 日,ViewRay 的未償債務為 8000

萬美元。其中包括來自其定期貸款的7500萬美元和來自循環信貸額度的500萬美元。

還有AtriCure,它是治療房顫和相關疾病創新技術的領先供應商。公司在硅谷銀行的五年貸款協議包括6000萬美元的定期貸款,可選擇額外提供3000萬美元的定期貸款借款,外加3000萬美元的循環信貸額度。截至

2022 年 12 月 31 日,AtriCure 的定期貸款項下有 6000 萬美元的未償債務。在循環信貸額度下,它還有約2

900萬美元的未使用借款能力。

不過,AtriCure發言人Justin Noznesky告訴美國醫療科技新聞網站MassDevice:“我們的大部分現金和投資都在SVB之外託管,沒有風險。”

會波及中國藥企嗎?

至於對中國藥企的影響,3月12日中午,中國有個別生物醫藥企業回應了其在硅谷銀行存款情況。在港股上市的雲頂新耀醫藥科技有限公司(1952.HK,以下簡稱“雲頂新耀”)主要從事創新藥和疫苗開發、製造、商業化。雲頂新耀方面表示,該公司已對SVB事件的風險敞口進行了全面分析,在此宣佈公司只有非常少量現金存在該銀行(遠低於公司現金總量的

1%)。同時,公司預計可通過美國聯邦存款保險公司(FDIC)的保險並結合其他補償措施,收回大部分在硅谷銀行的存款,FDIC未承保的金額約為

100 萬美元,並且雲頂新耀在除了硅谷銀行以外的其他美國銀行沒有存款。

“公司認為硅谷銀行事件對公司業務的影響非常有限。”雲頂新耀方表示,公司擁有充足的現金儲備, 目前預計現金餘額約為 4.3 億美元。公司一貫秉承和執行穩健的財務政策,資產分散在多個銀行和賬户,公司財務狀況健康。

亞盛醫藥集團(06855.HK)也於3月12日在港交所發佈公告稱,有鑑於近期美國硅谷銀行被勒令關閉的事件,公司特此聲明,公司自成立以來未曾與美國硅谷銀行或其關聯公司發生過業務合作。此外,截至本公告日期,公司未在美國硅谷銀行或其關聯公司有任何存款。

不過,中國國際金融股份有限公司(中金公司,CICC)在其微信公眾號“中金宏觀”表示:“我們認為,SVB事件對科技行業的衝擊或不能低估。雖然SVB的總規模遠遠算不上系統性重要銀行,但是因為其存款的行業集中度過高,對科技行業的影響可能更為集中。更關鍵的是,科技行業,尤其是初創企業自我現金流造血能力較差,但是現金流支出強度(包括人員工資、研發費用)較高,又沒有其他的抵押產品,因此現有的現金存款對這些初創企業至關重要。如果這些現金存款最後在破產重組的過程中不得不減值(存款保險制度並未對企業大額存款提供全額保障),一些科技企業可能會面臨現金流的高度緊張,不排除出現破產的風險。”

“而且出現問題的銀行可能不會停止於SVB一家金融機構,比如第一共和(First Republic)、Brex(提供擔保的金融科技企業、是美國當地細分領域的明星企業)以及其他一些模仿SVB開展業務的加州地方銀行,都面臨類似的風險。”中金公司方相關人員強調。