A股算力榜_風聞

锦缎-锦缎官方账号-为上市公司提供知识产权解决方案03-14 09:22

本文系基於公開資料撰寫,僅作為信息交流之用,不構成任何投資建議

農業經濟曾經歷上萬年的發展,手工生產工具和道路交通網系其發展的核心基礎設施。工業時代的基礎設施,則是能源、鐵路網以及輸油管道。信息時代繁榮背後,依靠的是基站、服務器IDC機房等互聯網基礎設施的逐漸完善。

正在徐圖展開的人工智能時代,無論是AIGC、GPT還是數字經濟,背後的核心技術設施是算力網絡。2021年全球計算設備算力總規模達到 615EFlops,增速為 44%;預計到2030年,全球算力總規模將實現 56ZFlops,平均年增速將達到 65%。

本文將聚焦A股算力上游基礎設備廠商,對各方諸侯實力一探究竟。

01

算力價值鏈

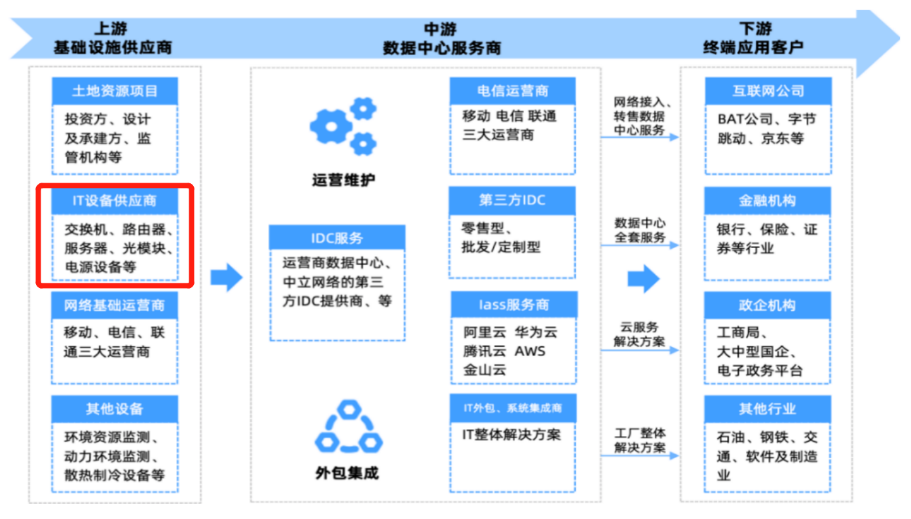

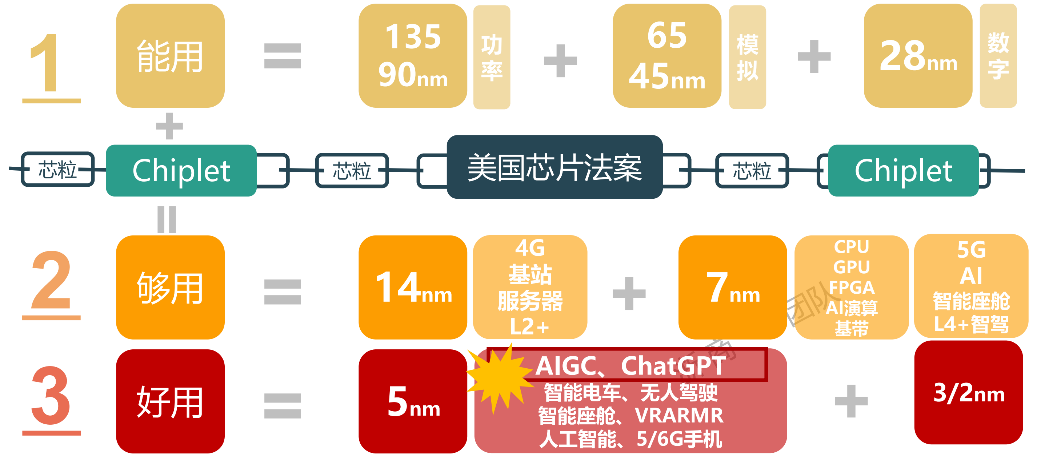

算力行業涉及眾多,包括了上游芯片、存儲、散熱、服務器等等以及中下游傳輸、邊緣計算、機房、雲計算廠商、應用層面和計算安全行業。

我們今天主要討論上游基礎設備附加值高、關聯性強及市場討論量較多的上游設備行業,包括:芯片、封測、光模塊以及服務器。基本涉及了算力產業除基礎物理材料外的硬件設施。

圖:算力硬件圖示,來源:網絡圖片

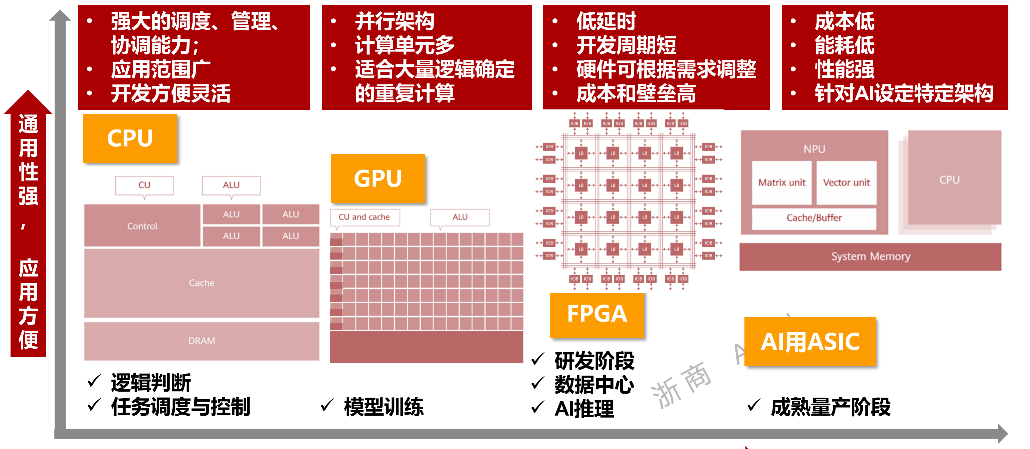

(1)芯片+Chiplet:算力基座

其中芯片+ Chiplet是算力的底座核心,芯片層面包含了通用性強的CPU、GPU以及FPGA和ASIC等定製化稍強的芯片。Chiplet主要是通過異構技術提高芯片計算能力,降低芯片設計成本和製造成本,二者相輔相成。

Chiplet又分為材料、封測、設備及設計(EDA/IP)環節,其中封測技術、設計是核心。

圖:不同類型芯片圖示,來源:浙商證券研究所

圖:Chiplet作用圖示,來源:浙商證券研究所

(2)服務器:鏈接橋樑

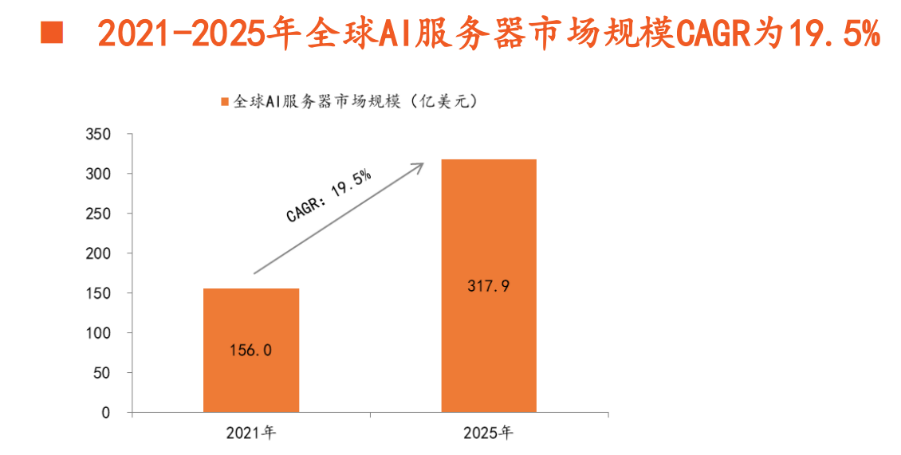

服務器是整合上游芯片供給,組裝成能夠供客户使用的高性能計算機,其價值在於是通用基礎設施(芯片、存儲等等)和應用產品的橋樑。根據IDC測算,全球AI服務器市場複合增速將達到19.5%,雖然不如芯片的技術強度高,但是服務器在算力產業鏈中也是舉足輕重的一環。

圖:2021-2025全球AI服務器市場規模預測,來源:平安證券研究所

(3)光模塊:算力物流

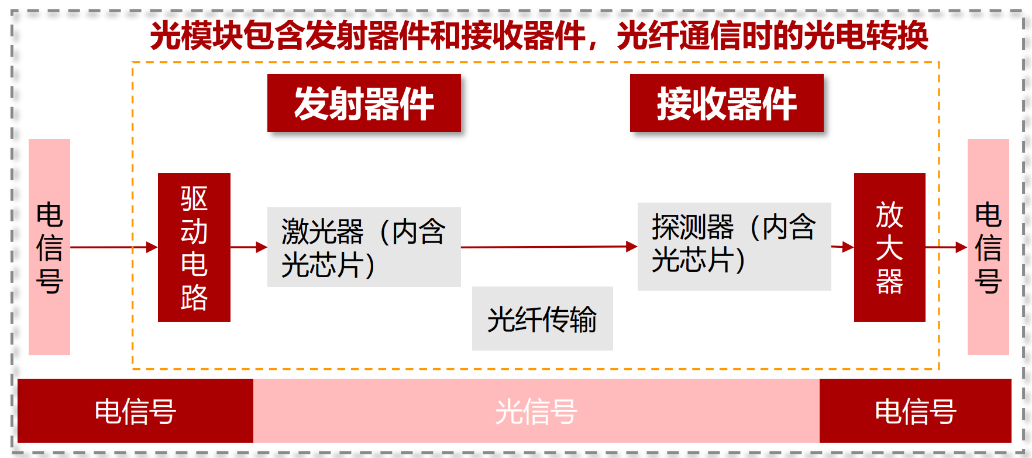

光模塊相當於算力傳輸的大腦,將電信號轉化為光信號進行輸出,再將接受的光信號轉化為電信號輸入,是連接算力的核心組件。

圖:光模塊圖示,來源:浙商證券研究所

其中近期比較熱門的CPO(光電共封裝技術)是指把光引擎和交換芯片共同封裝在一起的光電共封裝,這種方式能夠使得電信號在引擎和芯片之間更快的傳輸,縮短了光引擎和交換芯片間的距離,減少了尺寸,降低了功耗,提高了效率。更加匹配目前AI大算力的傳輸要求。

光模塊將電信號轉化為光信號後,需要依靠光傳輸來實現算力網絡的建設,光傳輸相當於交通網絡的幹線,光模塊相當於立交橋。

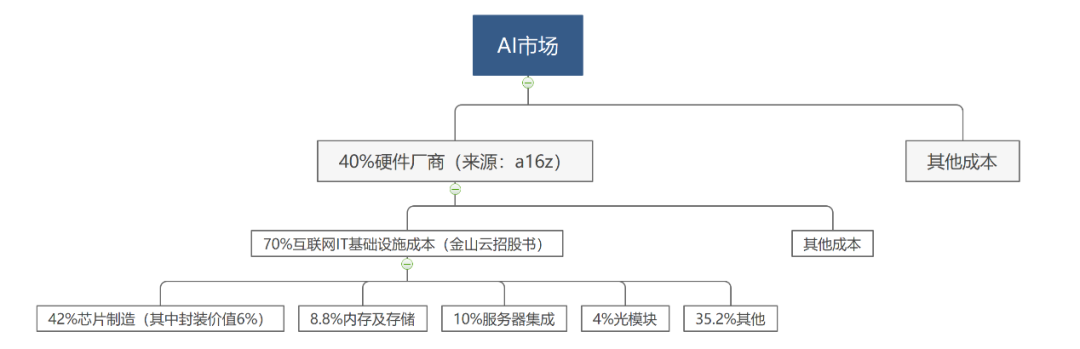

如果我們將客户成本拆解,以服務器廠商毛利率10%為基數估算產業價值(全部按照AI服務器成本結構計算)。根據2021年市場銷售規模反向推算出光模塊、芯片、存儲、封裝等等在產業鏈上的價值,如下圖所示。

圖:推算IT設備企業價值鏈比重,來源:錦緞研究院

02

A股算力榜

(1)芯片

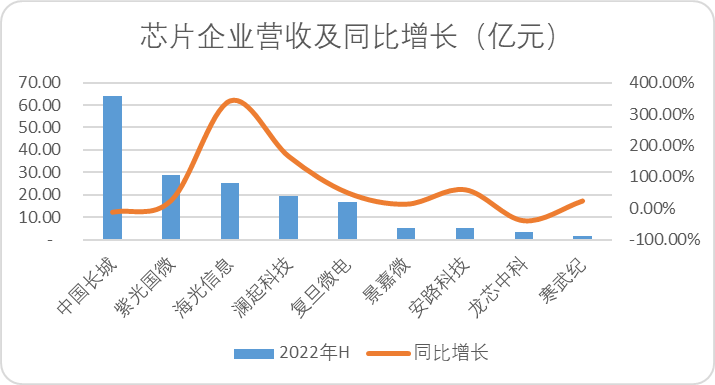

芯片計算方面分為標準器件(CPU、GPU及FPGA)和定製芯片(ASIC)。我們拆分A股芯片上市企業營收時發現,就行業而言中國長城營收最高。但是考慮到中國長城的財報沒有具體披露芯片單一品種的收入,實際收入包含了其他如計算機等產品價值,所以實際收入最高的應該是紫光國微和海光信息,分別達到了29.05億及25.3億,其中海光信息同比增長342.75%。

圖:芯片企業營收及增速,來源:Choice金融客户端

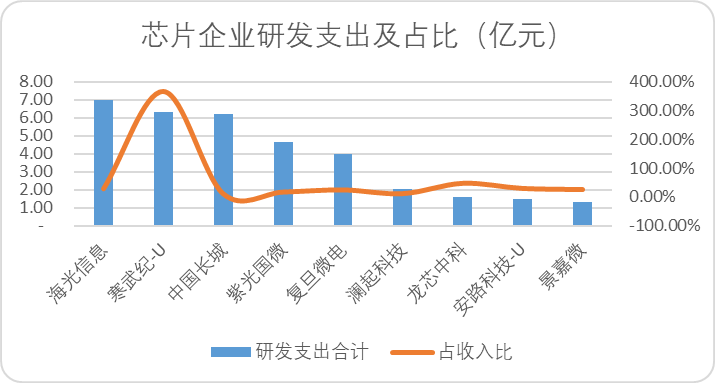

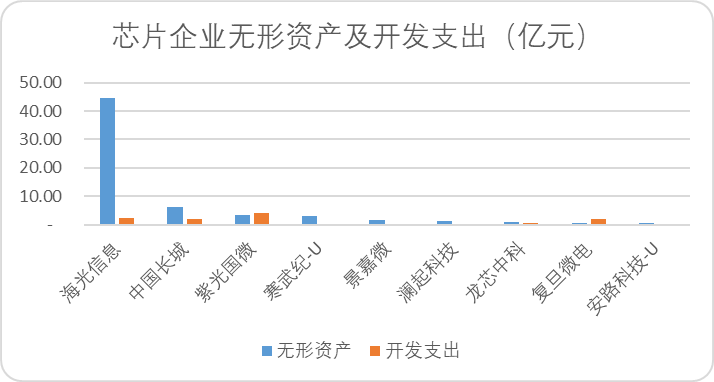

再來看芯片企業的研發支出,海光信息、寒武紀及中國長城排名前三。其中寒武紀的研發支出佔收入比重達到了366.34%,一方面是研發投入高,另外一方面是本身的收入很低。如果縱向來看無形資產和開發支出,寒武紀的研發成本基本全部費用化了。無形資產方面,海光信息達到了44.45億,主要源於其芯片業務IP及EDA工具授權。

圖:芯片企業研發支出及佔比,來源:Choice金融客户端

圖:芯片企業無心資產及開發支出,來源:Choice金融客户端

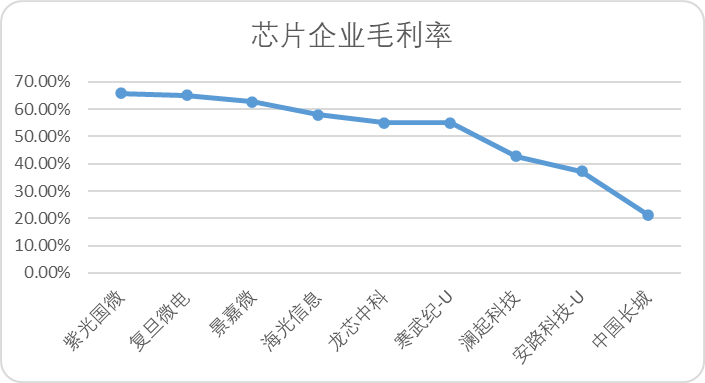

毛利率在一定程度上能夠反映企業技術能力及行業在產業鏈中的價值,芯片作為算力基礎硬件設備中價值最高的環節,企業自身的毛利率也很高,基本都位於50%區間左右,其中紫光國微、復旦微電和景嘉微超過了60%。

圖:芯片企業毛利率,來源:Choice金融客户端

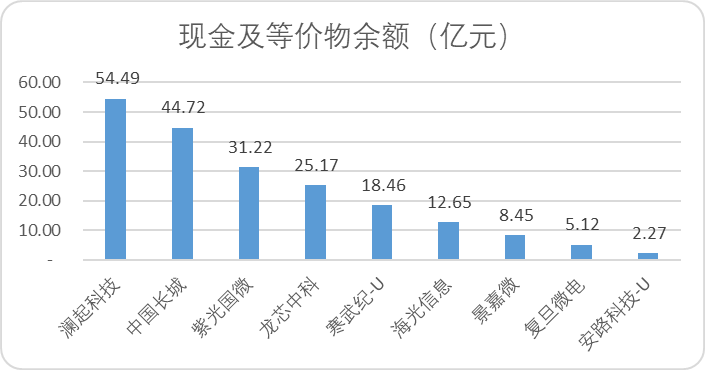

現金餘額方面,安路科技,復旦微電和景嘉微的現金流狀況較為吃緊,根據目前不太成熟的國內芯片市場,可能需要進一步融資。

圖:芯片企業現金及等價物餘額,來源:Choice金融客户端

總體來看,海光信息是算力芯片行業中的佼佼者,無論是代表技術水平的毛利率表現,還是研發投入的持續性,亦或是無形資產儲備、營收的增長率方面都排名前列,並且海光目前的最小製程已經達到了14nm。

寒武紀也是比較特殊的一個,營收目前排名較低,但是相對於其他企業,寒武紀目前的研發策略比較激進,並且大部分研發投入都沒有實現資本化,毛利率也沒有特別出彩,需要關注後續企業現金流水平。

中國長城財報未披露具體的芯片業務數據,飛騰芯片的性能和自主化比較高,需要考慮到目前中國長城的芯片一般與計算機設備同時銷售,單論芯片業務而言可能放大了營收價值,當然從毛利率水平也能看出其業務性質不單一。

圖:國內CPU生產廠商競爭力評價,來源:前瞻產業研究院

(2)服務器

在此前的報告《A股算力“賣水人”:浪潮信息VS中科曙光》中,我們曾分析過服務器位於算力產業價值鏈的最底端,尤其受到上游芯片行業的控制。報告發出的第二天,浪潮就因為上了美國實體清單連續大跌。

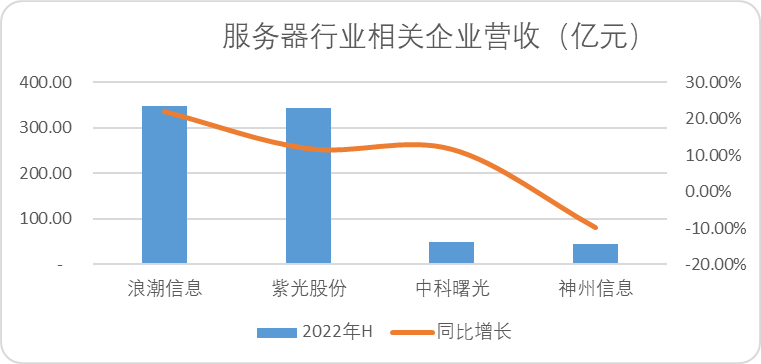

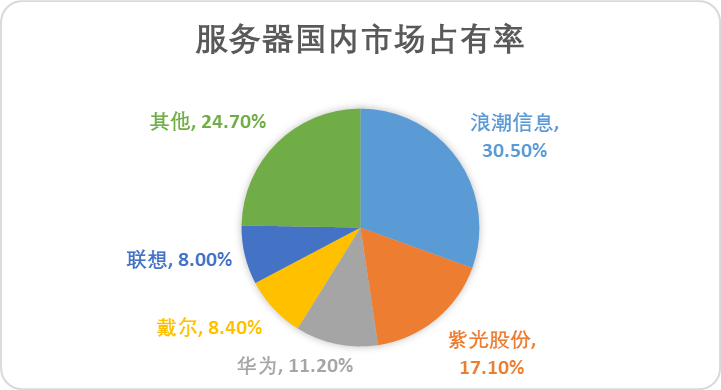

我們還是來看目前服務器市場的相關企業營收表現,浪潮和紫光明顯高於中科曙光。但是考慮到紫光的設備收入業務比較多,雖然沒有披露具體的產品,單就市場佔有率而言,浪潮目前是絕對的龍頭。

圖:服務器企業營收及增速,來源:Choice金融客户端

圖:服務器國內市場佔有率,來源:中國銀河證券研究院

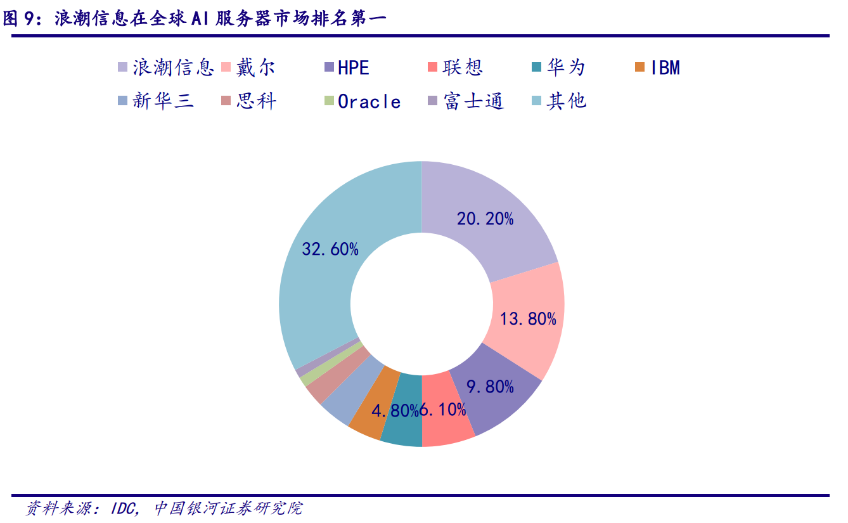

基本面除此之外,新興市場的AI服務器,浪潮在全球的市佔率也排名第一,在國內的AI服務器市場,浪潮的市場佔比甚至達到了52.4%。

圖:全球AI服務器市場,來源:中國銀河證券研究院

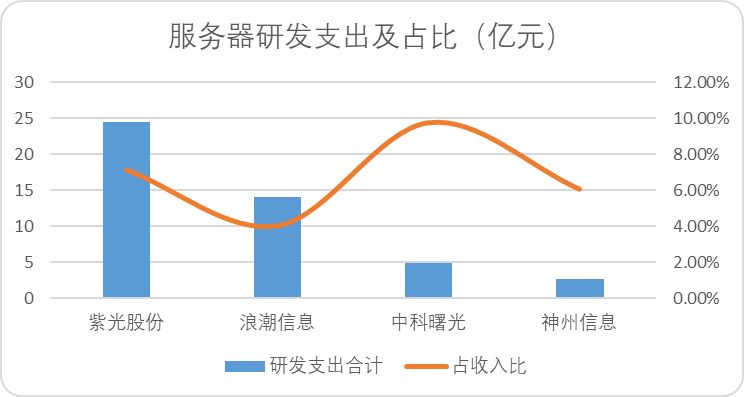

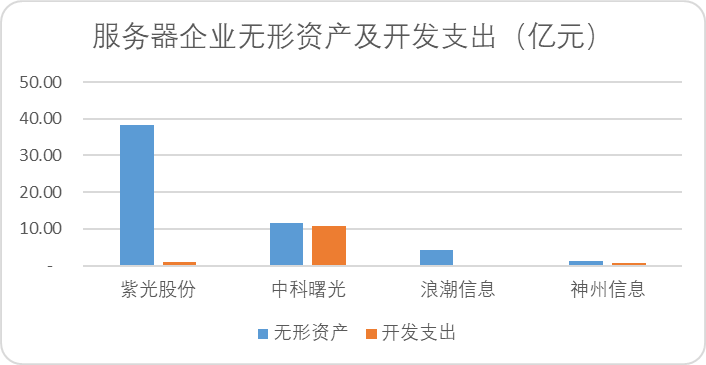

研發層面來看,紫光的研發投入絕對值最高,中科曙光的研發佔收入比重最高,在一定程度上反映了目前企業對外部技術的依賴程度。紫光高投入帶來的無形資產最多,其次是中科曙光。

圖:服務器行業研發支出及佔比,來源:Choice金融客户端

圖:服務器企業無形資產及開發支出,來源:Choice金融客户端

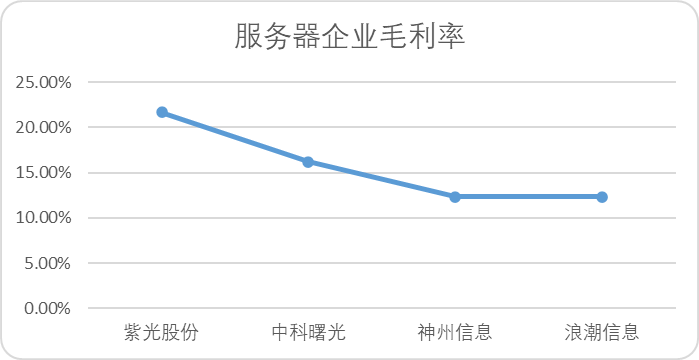

研發投入也反映在了企業毛利率中,可以看到紫光和中科曙光的毛利率明顯高於神州信息和浪潮。但是服務器這個行業的整體技術含量不高,多數企業毛利率區間很難突破20%。

圖:服務器企業毛利率,來源:Choice金融客户端

浪潮信息作為目前無論是通用服務器還是AI服務的國內話事人,佔據着絕對的市場份額。相較於其他廠商,業務也較為純粹,上下游客户的依賴程度也比較高。

不過需要注意的是其研發投入水平一般,高度依賴上游芯片企業,並且產品較為集中。這次實體清單的考驗或許會讓浪潮重新思考自己組裝廠的定位。

中科曙光在研發能力和上游芯片的佈局優勢逐漸明顯,尤其是這次實體清單制裁後,中科曙光的下跌幅度較小,市場對中科曙光的自給能力給予了肯定。

紫光股份收購新華三後,其服務器市場份額增長較為緩慢,近三個財報其X86服務器市場份額為16.1%、15.4%、17.4%處於不温不火的狀態,新華三的服務器同樣需要警惕對上下游的依賴程度。目前來看,紫光不具備中科曙光的強研發能力。

(3)Chiplet

Chiplet本質上是芯片堆疊的封裝技術,比如AMD推出了面向數據中心的APU(加速處理器):Instinct MI300,在這顆APU上,AMD就用到了13顆小芯片:分別是九顆5nm製程工藝製造的CPU和GPU,以及四顆6nm製程工藝製造的其他芯片。

所以從產業價值鏈中,Chiplet本質上是基於芯片的良率和製程瓶頸的改進路線,所以其價值必然沒有芯片本身高。目前來看不同芯片的接口、適應程度還沒有統一的標準,但是不妨礙我們先來熟悉一下封測環節的優秀企業。

相較於芯片設計和芯片製造,封測環節其實屬於勞動密集型行業,全球市場份額中有超過74%由中國佔據,CR10中,中國台灣企業市佔率54.2%,中國大陸企業市佔率20.1%。

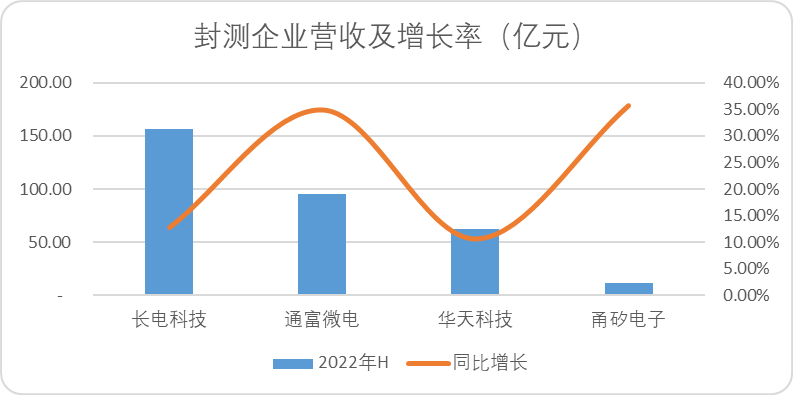

圖:封測全球市場佔有率,來源:艾瑞研究院

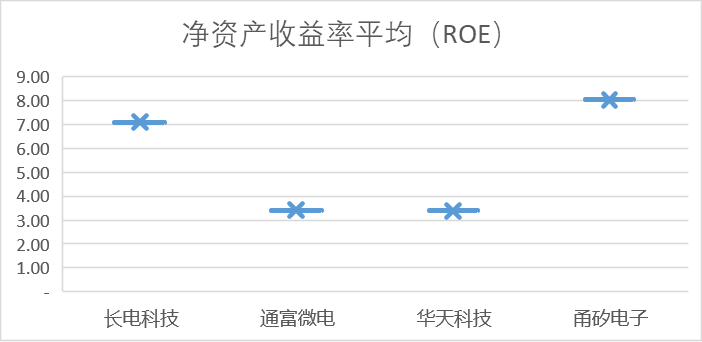

這其中,大陸的三家企業長電科技、通富微電和華天科技都是A股上市公司。截至去年中報,長電科技營收規模最大,達到了155.94%,通富微電的增長率較快達到了34.95%。總體來看長電科技在體量大的同時,ROE水平明顯高過通富微電和華天科技,企業整體運營效率、盈利能力乃至融資水平較高。

圖:封測企業營收及增長率,來源:Choice金融客户端

圖:封測企業ROE,來源:Choice金融客户端

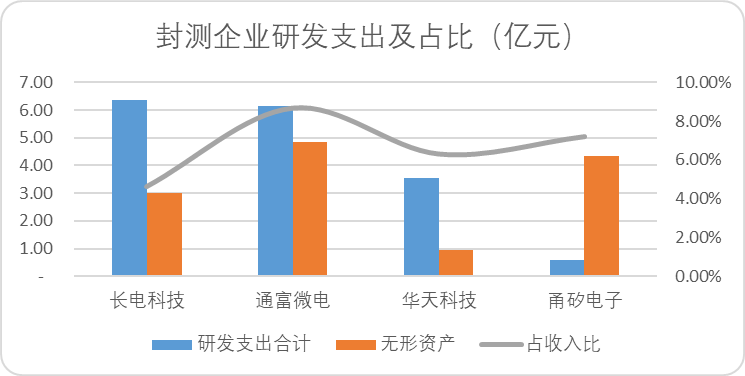

研發費用投入來看,長電科技的投入額最高,通富微電的投入意願最強。無形資產方面,通富微電和甬矽電子相對較高。

圖:封測企業研發支出及佔比,來源:Choice金融客户端

長電科技目前來看無論是市佔率、營收還是財務表現都是行業頂尖,期間費用率非常穩定,在芯片產業鏈中是非常成熟的企業。對於長電而言,最大的風險還是封測環節的技術性不高,可替代性強,並且目前海外客户佔比超過70%,存在貿易摩擦的風險。

通富微電和長電科技的潛在風險一致,並且通富微電的單一客户佔比超過44%,AMD為其第一大客户。客户集中帶來的風險也不可忽視。

看過了封測我們再來看一下Chiplet設備、設計廠商。

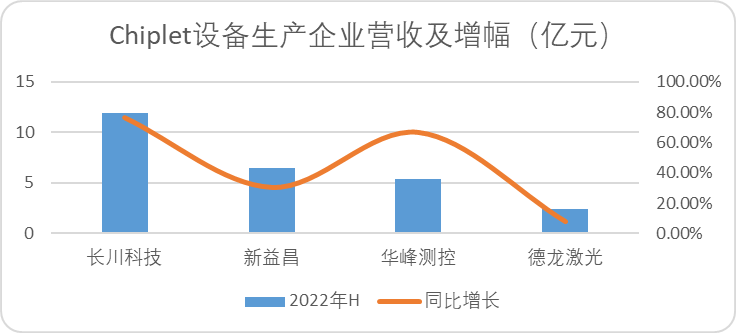

設備廠商中,整體來看偏上游,毛利率較高,目前體量都不是很大,但是增速很快。除業務面較廣的北方華創外,其餘廠商截至2022年中報營收均在10億左右,長川科技的業務面更偏向於封測設備,同比增長幅度也最高,達到了76.52%。

圖:Chiplet設備生產商營收及增幅,來源:Choice金融客户端

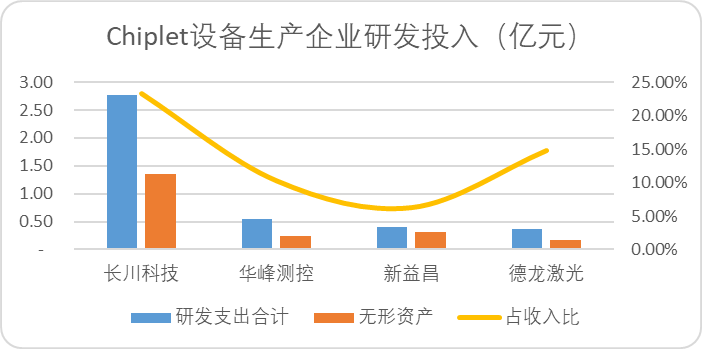

研發投入方面,長川科技的研發投入明顯高於其他同行。

圖:Chiplet設備生產企業研發投入,來源:Choice金融客户端

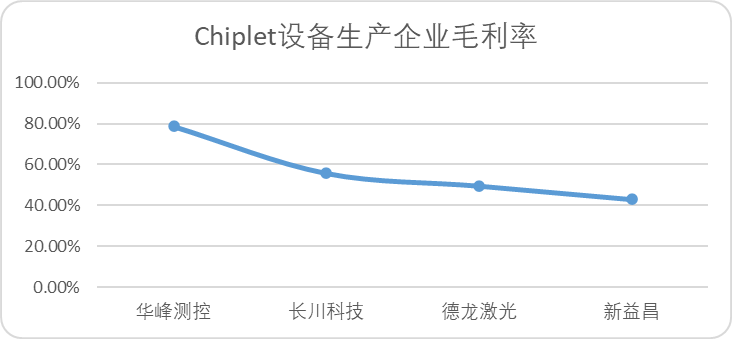

企業毛利率方面,除去規模較小的華峯測控,其餘企業的毛利率水平浮動在40%-60%區間,作為封測上游的設備生產商,技術水平較為平均。華峯測控的業務面較窄,主要聚焦於模擬及混合信號類集成電路測試系統,因此毛利較高。

圖:Chiplet設備生產企業毛利率,來源:Choice金融客户端

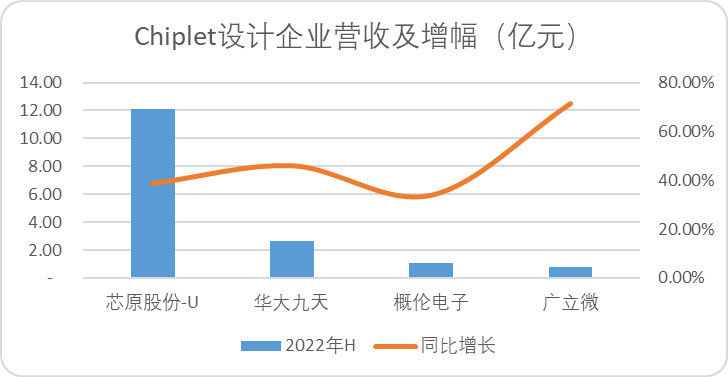

Chiplet設計相關上市企業中,芯原股份是絕對的龍頭,截至2022年中報,營收已經突破了12億元,相比之下華大九天、概論電子和廣立微目前還不足以與之競爭。

圖:Chiplet設計企業營收及增幅,來源:Choice金融客户端

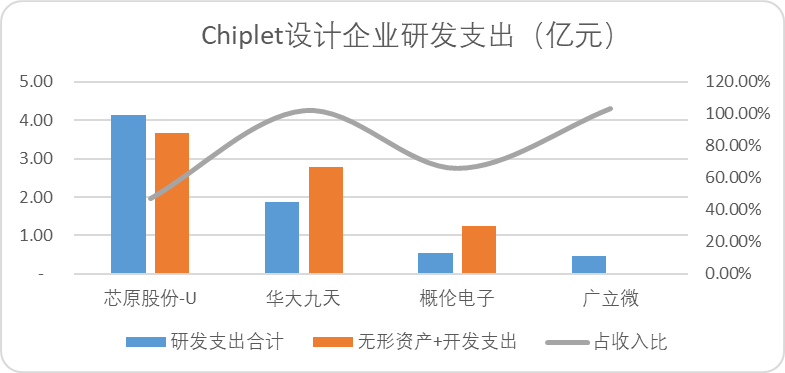

研發投入方面,芯原股份也是一騎絕塵,無論是研發支出絕對值,還是企業無形資產,都是行業龍頭。華大九天雖然營收較低,但是研發投入意願強,研發投入佔比達到了102.15%。

圖:Chiplet設計企業研發支出,來源:Choice金融客户端

目前來看無論是設計還是設備,市場規模都不是很大,設備龍頭長川科技和設計龍頭芯原股份的營收規模都是20億量級左右。設備方面潛在風險是,封測設備的技術壁壘不高,客户較為集中。設計方面Chiplet本質上也降低了設計難度,毛利率可能會下降。

(4)光模塊

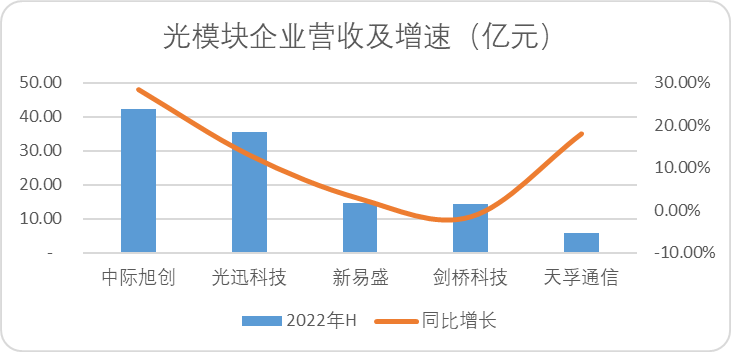

光模塊企業中,中際旭創的營收最高,其次是光迅科技、新易盛。光迅科技有一半的收入是光傳輸貢獻的,實際2022年中報期光模塊的收入為16.64億元,與新易盛相仿。增速方面,光模塊市場呈現了馬太效應,在營收基數最高的同時,中際旭創的增幅也最高。

圖:光模塊企業營收及增速,來源:Choice金融客户端

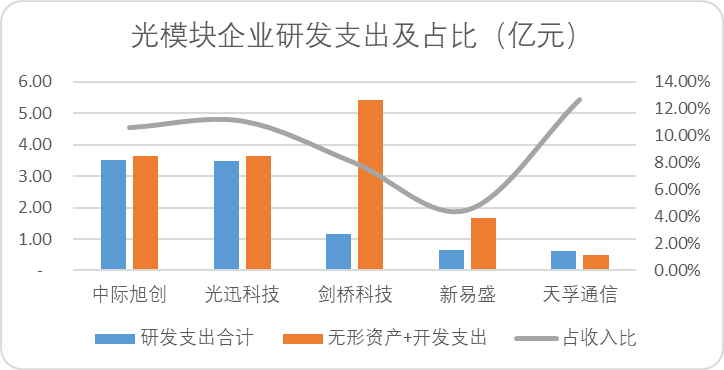

研發支出方面,光模塊是較為成熟的市場,上市公司中研發投入的佔比都不是很高,其中光器件產品增多的天孚通信研發意願較強,但是考慮到營收絕對值,中際旭創和光迅科技的研發支出最高。

圖:光模塊企業研發支出及佔比,來源:Choice金融客户端

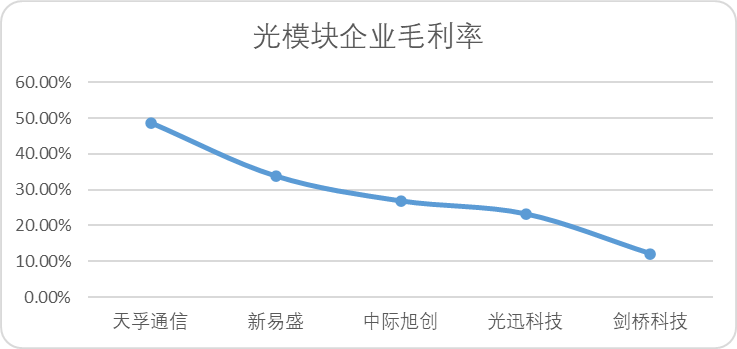

毛利率方面,定製光器件的天孚通信因為定製產品價格和自身的營收規模,取得了高於行業的毛利率。新易盛、中際旭創和光迅都在30%左右,劍橋科技因為大部分業務是電信終端和無線網絡,所以毛利率低於光模塊企業的平均水平。

圖:光模塊企業毛利率,來源:Choice金融客户端

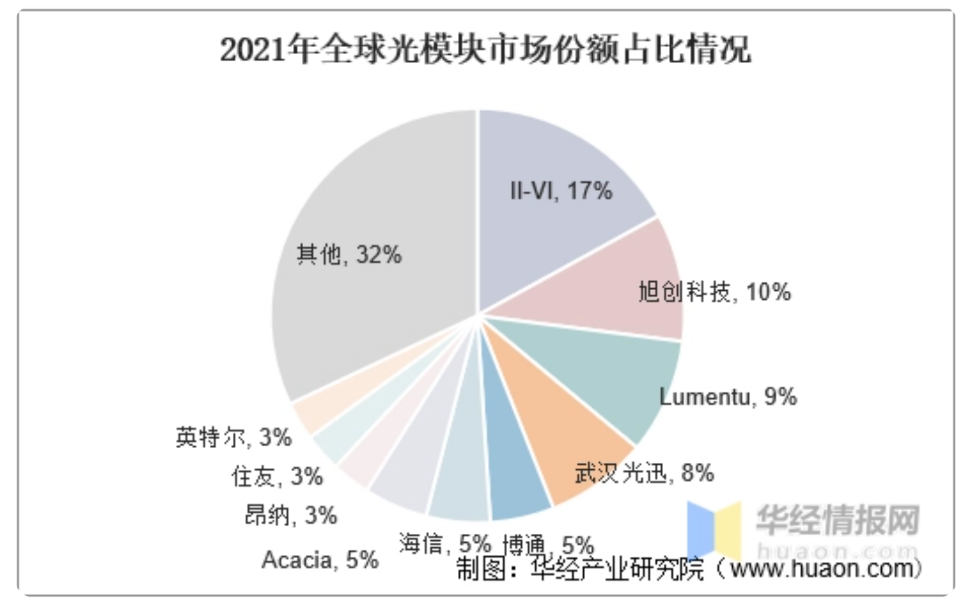

市場佔有率方面,全球光模塊市場中,中際旭創排名第二,2021年底全球市場佔有率達到10%,光迅科技排名第四,市場佔有率8%左右。

圖:2021全球光模塊市場份額,來源:華經產業研究院

產業進度方面,新易盛和中際旭創都擁有800G硅光產品,光迅目前實現了400G硅光產品的量產,其中新易盛的800G產品芯片源於收購Alpine,中際旭創800G硅光新品是自研。

中際旭創目前在光模塊領域的優勢較為明顯,無論是增長率還是研發能力都得到了印證。

03

最後的話

●算力基礎硬件設施,無論是產業價值、還是成本價值,核心都是芯片。我國目前的芯片製造能力短板較為明顯,整體來看有向好的跡象。

●除芯片外,其他硬件設施不落下風,服務器、封裝、電光器件都有全球龍頭和市佔率較高的公司。

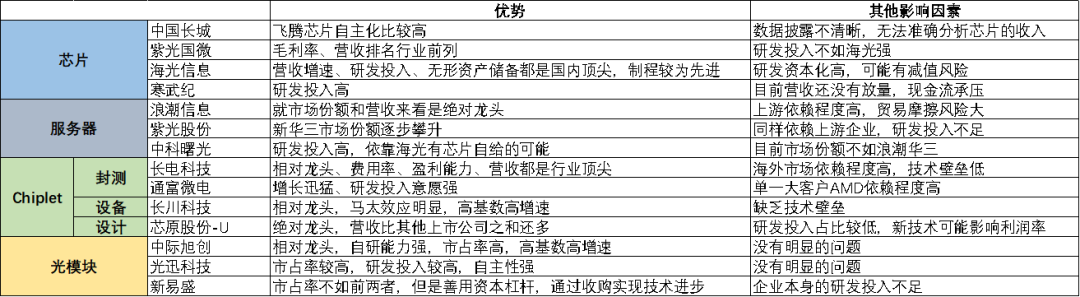

●公司層面,我們用一張榜單將各行業龍頭做了總結,如下圖所示(點擊可看大圖)。

圖:企業統計圖示,來源:錦緞研究院