許家印又出來畫餅了,恒大欠7500億沒還,還想再借3000億_風聞

易简财经-易简财经官方账号-易简财经是大湾区领先的财经新媒体。03-23 19:02

3月22日深夜,恒大的重組方案終於出爐!

如果恒大境外債能夠成功重組,也就意味着恒大可以避免被清盤了。

前不久出現在恒大上半月營銷總結會上的許老闆,神采奕奕,頭髮擦得油光鋥亮,一掃去年被傳跳樓的陰霾,或許也有債務順利重組推進的原因在。

恒大最新的債務窟窿,依舊讓人“觸目驚心”。

境內債方面,截至2022年12月31日,恒大境內逾期債務合計高達6920億元。

其中有息負債逾期達約2084億元,境內商業承兑匯票逾期達3263億元,境內或有債務逾期達約1573億元。

境外債方面,目前恒大境外有息債務加上或有債務約1407億元。

合計下來,恒大的境內外總債務,高達7537億元。

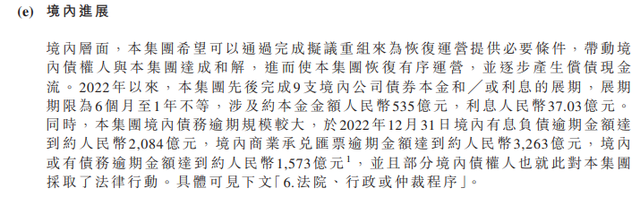

耗時一年多,恒大也終於把家底摸清了。截至2021年底,恒大總資產約1.7萬億元,總負債高達1.9萬億元,差額近2000億元,妥妥的資不抵債。

截至2021年底,恒大合併現金約534.2億元,其中約520.8億元受限,能動用的不過十幾億,在巨大的債務窟窿面前完全可以忽略不計。

摸清債務家底後,恒大針對境外債權人的重組方案,跟其他大型出險房企差不多,基本是借新還舊和債轉股等。

目前,恒大在境外債務主體有三個:恒大集團、景程和天基。

針對中國恒大,債權人有2個方案可以選擇:

一是按照1:1轉換新票據,期限長達10到12年;

二是“新債+債轉股”組合,也就是新票據,加上恒大物業和恒大新能源汽車的股權。

如果選擇方案一,可以説債主們押注的就是恒大的地產主業,未來的保交樓和銷售進展了。

恒大的房地產業務,從2021年的4430億銷售額,直接滑坡到去年的317億。失去市場信任後,還有多少人願意購買恒大的房子,銷售又該如何保證?這也是恒大把汽車和物業也加入到選擇方案中的原因。

如果選擇方案二,債主們則是押注恒大物業和恆馳汽車的未來。

值得一提的是,恆馳的未來也難以看清。據恒大披露,恆馳自去年9月量產以來,交付量還不到千輛,若沒有新的流動性注入,還將面臨停產。

只能説恒大的重組方案是出來了,只是債主們好似又陷入了一場豪賭……

而對於境內債務進展,恒大表示,2022年以來,已經先後完成9支境內公司債券本金和/或利息的展期,涉及本息約572億元。

目前,恒大境內逾期的債務,正在進入司法程序。截至3月22日,恒大面臨的,標的金額1億元以上未決的訴訟案件,數量超過789件,總額約3313億元。

債務的重組和展期都在推進,似乎恒大的危機正在平穩落地。

但這並不意味着恒大就此活過來了。

恒大在公告中坦言,未來三年的核心任務,是“復工復產”和“保交樓”,預計還需要2500億元到3000億元的融資。

7000多億的債還沒還,恒大居然還想再融多3000億,許老闆真的很敢想。

曾經借了錢給恒大的債主,難道上了一次當,還願意再上N次當?

還記得那場經典的恒大1300億戰投,站在許家印旁邊的男人們,被坑慘的可不少。

就説説蘇寧,2017年給恒大投了200億,元氣大傷至今。2020年,恒大重組失敗,1300億戰投中有863億同意債轉股,其中就包括蘇寧的200億,張近東再也笑不出來了,父子倆更是被全球追債。

不過,許老闆還是有些樂觀主義在身上的。

公告裏説,在三年保交樓之後的第四年,假設經營恢復正常,那麼恒大可以每年回血1100-1500億。

但對於自己畫的這個“餅”,許老闆底氣也不足,他表示這取決於諸多假設和前提條件,存在較多不確定性,恒大無法保證按預測實現。

不僅如此,上述測算並未考慮恒大項目層面的債務問題,恒大的表述是“大部分項目面臨債務違約和訴訟風險”。

也就是説,即使恒大項目完成交付,但交付後得到的銷售款,仍需要支付項目欠款。債權人們,還排在後頭呢。

所以説面對恒大這樣一個“債務大黑洞”,誰還願意往裏投錢?

從2021年中引爆債務危機至今,恒大的每一次風吹草動,都牽動着廣大債權人的心。

許老闆和恒大,曾經在哪裏吃肉,現在就在哪裏啃草,這超乎想象的經歷,在房地產界足以稱是前無古人,後無來者。

只是信譽危機這種事,就好比滾雪球越滾越大,以後誰還敢買恒大的房子,誰來給填上恒大的現金流?

雖然恒大仍在努力化解債務風波,但這個債務窟窿遠比我們想象的大,想要填上,不知道還有多長的路要走。

•END•