繼續加息,歐美銀行業危機誰來買單?_風聞

新潮沉思录-新潮沉思录官方账号-03-26 09:12

文 | 五花王

從硅谷銀行到瑞士信貸,再到搖搖欲墜的德意志銀行,最近半個月間,歐美銀行業危機愈演愈烈。FDIC數據顯示,美國銀行業在債券投資上的未實現損失高達6200億美元。美國銀行是全美第二大銀行,在持有到期債券組合上的浮虧高達1080億美元,佔其2022年底總資本的40%。

按照香港大學會計與法律系主任高平陽的看法[1],美國在新冠疫情中實施的極其寬鬆的財政和貨幣政策,幫助美國經濟很快擺脱疫情造成的衰退,但也導致通貨膨脹高企。美聯儲在2021年誤判了通脹的嚴重性後,只能在2022年變本加厲猛踩急剎車,持續大幅加息,導致美國股債雙殺,現在的銀行業危機只是為這一失誤還賬。

但在我看來,現任聯儲主席鮑威爾面臨的是類似80年代裏根政府時期沃爾克所類似的環境,但沃爾克“大業未成而中道辭職”的結果,不得不讓後任的美聯儲主席都考慮一下“央行獨立性”的代價。類似的往事還有反對"安倍經濟學"的白川方明在2013年提前離任日本央行行長,更是説明貨幣政策並不能包治經濟百病。

本次危機更像之前哪一次?

“利率就像地心引力”。三年前美國大搞財政刺激之時,我曾為新潮沉思錄寫過一篇《十二年量化寬鬆的總清算》,彼時已經對這種無休止的人為扭曲利率過程做了其後果推演,但持續三十多年的低利率乃至持續十餘年的零利率乃至負利率環境,本身已經損摧毀了銀行業模式的基石,讓其內在槓桿結構搖搖欲墜。

一直以來,銀行業的標準運營模式就是借入短期債務(儲户存款),買入長期資產(貸款或者債券),我們稱之為期限錯配。在常態的金融市場中,遠期的資產收益由於高度的不確定性,會有一個折價,體現為長期利率要高於短期利率,這使得不斷在時間軸上向前滾動的銀行交易結構能夠創造利潤,得以維繫自身運作。

但在真實世界中,資本主義生產方式內生的“無套利均衡”,會使這個時間上的期限結構拉平甚至倒掛,也即是為了短期繁榮,各種市場主體的舉債期限越來越長,將越來越多的未來資金搬運到現在來使用,具備了時間槓桿上的超強敏感性。

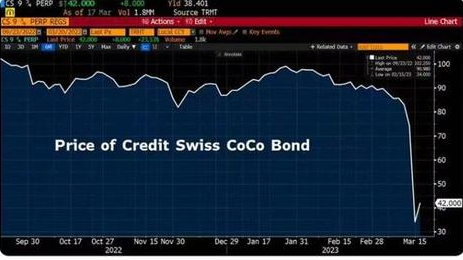

近年,為解決銀行資本充足率不足的問題,監管陸續出台政策鼓勵二級資本債、優先股、無固定期限資本債券等資本補充工具的發行。瑞信和德銀在歐債危機後的長期漫長“續命”中,發行了大量被歸類為AT1(Additional

Tier 1)的CoCo

Bond,現在也成了雷區。

按照《巴塞爾協議III》,AT1是其他一級資本補充工具,償付順序在存款、一般債權人和次級債務之後,在普通股之前。CoCo

Bond則是Contingent

Convertible的簡稱,即“應急可轉債”,當銀行陷入困境時,可以選擇停止支付債券利息,情況進一步惡化時銀行還可以選擇將債券轉化為普通股。此舉將導致銀行股權被稀釋、股價進一步下跌,債券大幅貶值,CoCoBond的投資者將蒙受嚴重損失。

2016年,德意志銀行發行的CoCoBond就一度傳出無法支付票息,令其從面值的93%跌至70%。銀行股價上升時,一般可轉債可轉為股權,跟着股價一起漲,但CoCo

bond沒法轉股,銀行股價下跌,一般可轉債可保留債權,只賺不跌,但CoCoBond不能,只能被轉為股權,隨着股價一起下跌。

這東西完全就是賭銀行資本充足,不會倒閉,不會違約,然後拿點利息。然而本次瑞信危機裏,瑞士金融監管當局FINMA乾脆選擇讓173億美元的CoCo

bond歸零,連股都不轉了,等於直接賴賬,打破了債務優先於股票清償的市場慣例,規模總計2750億美元的AT1市場必然會遭受嚴重衝擊。

**但本質上,本次衝擊與2008年金融危機並不相同,倒是類似於1980年代的美國儲貸危機。**如果結合之前FTX倒閉等虛擬幣泡沫破裂事件來看,實則是“金融脱媒”對歐美銀行業模式的更進一步衝擊。硅谷科技類初創公司及其整個生態鏈上的各方是硅谷銀行的主要客户,其存款和貸款都是以這些企業和個人間的投融資為主要基礎的。

在2020-2021年間,由於高強度財政刺激,存款激增,而貸款放不出去,整個硅谷銀行賬上趴了1100億美元的“無效負債”,迫切要尋找投資標的滾動起來:但短期投資項目基本都在零收益附近,管理層只能把這1100億美金全部都用來購買長期美國國債和房貸抵押證券。然而2022年連續7次加息之後利率飆升,長期債券價格暴跌,10年期美國國債價格從2020年8月的高點140美元左右,一路下跌至最低的108美元附近,跌幅超過20%,使得硅谷銀行持倉鉅虧。到2022年底,硅谷銀行的債券組合賬面未實現損失高達180億美元,而其一級核心資本只有160億,事實上已經資不抵債了。

高平陽分析,按照《巴塞爾協議III》來看,硅谷銀行的監管指標一直非常卓越。截至2022年底,硅谷銀行的一級核心資本和總核心資本比率分別是15.26%和16.05%,不僅遠高於監管最低要求的8.5%和10.5%,也遠超同行中位數11.6%和12.8%。首先,只要沒賣就不算虧,硅谷銀行手上債券的未實現損失沒有減少資本;其次,國債和房貸抵押債券風險權重係數是0,硅谷銀行的債券資產根本沒有出現在監管表內。金融危機後,監管當局過分強調信用風險,而對利率上升引起債券資產當期價格下降的風險未作考慮,這就是兩大漏洞。

真正的危機,從很久前開始

2021年美國通脹抬頭之後,聯儲主席鮑威爾的處境就常被拿來與80年代的聯儲主席保羅·沃爾克比較。據張峻滔,郭嘉沂的研究[2],沃爾克在普林斯頓求學時就曾發表“二戰以來美聯儲政策問題”的論文,文中批評美聯儲在戰後過剩的貨幣供給造成了通脹壓力。他認為只有控制貨幣供給才能避免災難性的物價上漲

。

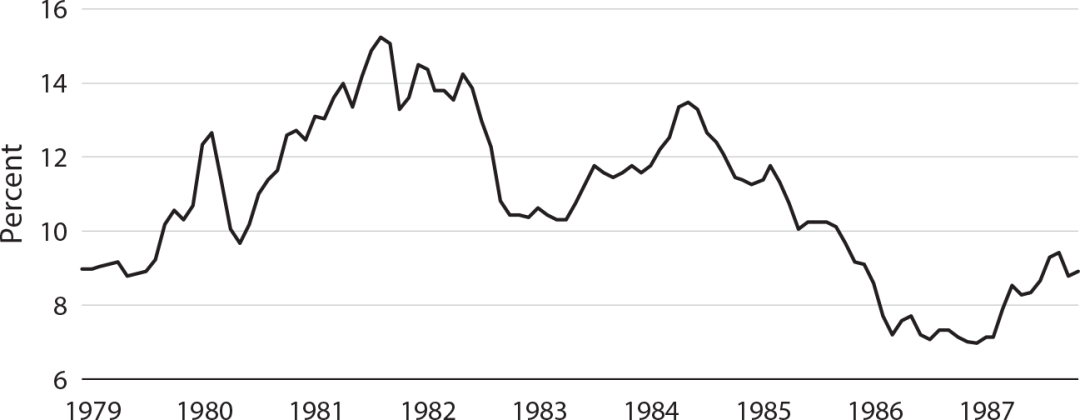

1979年8月沃爾克臨危受命接管美聯儲,沃爾克通過連續大幅加息成功抑制了通脹並扭轉了通脹預期趨勢,但也付出了高失業率和1980-1982經濟衰退的代價。上任後的3個月內,沃爾克將聯邦基金目標利率從12.25%提高至15.25%,到1980年8月“兩伊戰爭”爆發,出於對“第二次石油危機”的擔憂,聯邦基金目標利率在當年末達到創紀錄的21.5%(與2022年俄烏衝突後導致石油價格短期暴漲的情況類似)。

1981年下半年開始,通脹逐步回落至5%附近,失業率飆升至10%以上,美聯儲逐步降息至12%。至1983年8月沃爾克第一個任期結束,CPI回落至2.5%。在1984年9月之後,美聯儲逐步放鬆貨幣政策,1986年通脹回到2%以下。隨着廣場協議和盧浮宮協議的簽訂,為了削減赤字,1987年美聯儲重新進入連續加息週期,4月和5月沃爾克進行了美聯儲主席生涯最後兩次加息,分別為50bp和25bp。

但到1987年8月,沃爾克由於嚴重損害了金融界的利益,被利用國債承銷事件逼宮辭職,提前卸任,格林斯潘接任並延續加息。1987年10月發生美股閃崩的“黑色星期一”,次月美聯儲降息50bp,加息過程基本告一段落。

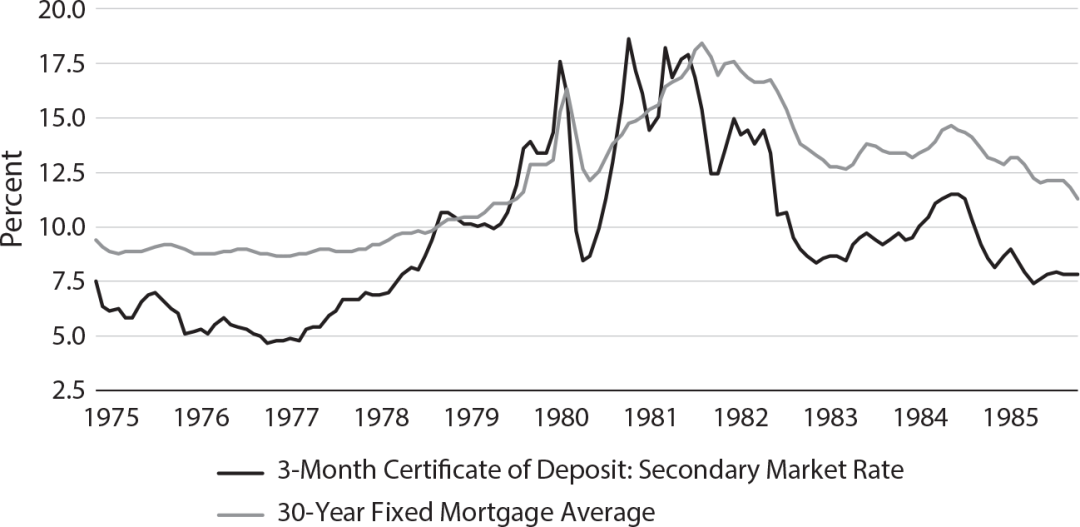

1975–1985年美國三十年期固息按揭貸款利率和三個月定期存款利率走勢

1979–1987美國十年期國債收益率

來源:美聯儲

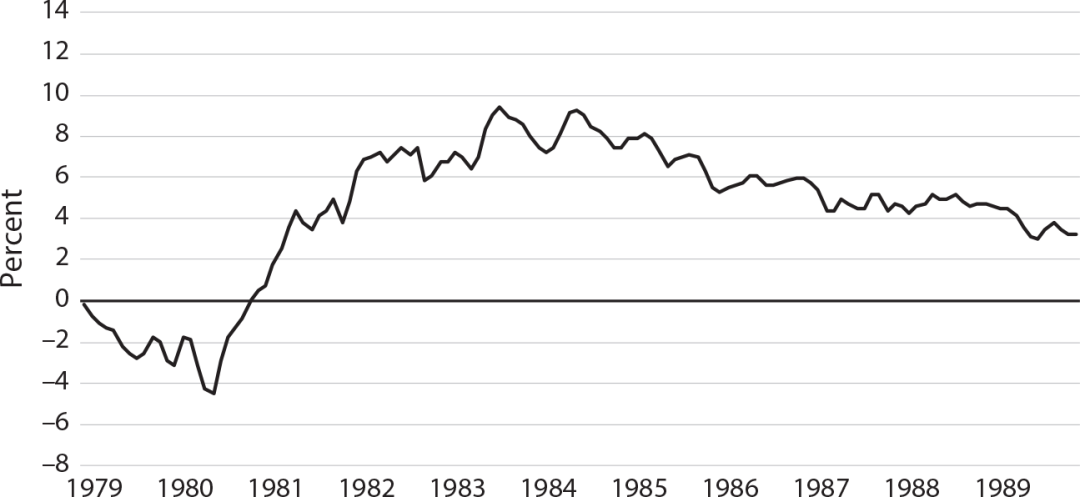

1979–1989年美國國債真實利率

來源:美聯儲

從上面三張圖表就能看出,在沃爾克主導美聯儲的時期,美國真實利率迅速由負回正,國債名義價格暴跌,收益率迅速提升。沃爾克暴力加息的過程中,美國的儲貸協會(類似信用社),遭遇了巨大的利率衝擊。儲貸協會的最主要資產是30年的固定利率房屋抵押貸款,負債端則主要是活期和短期存款,存款的週轉速度遠高於貸款週轉速度。

全美在1980年有約4000家儲貸機構,總資產為6000億美元左右,佔當時美國銀行業總資產的約25%;其中4800億美元為房貸,佔當時美國房貸餘額約50%。由於政府定價管制的原因,當時對包括儲貸機構的銀行業有個形象的“三三三”描述,即“不超過3%的資金成本,不低於3%的息差,下午3點下班打高爾夫”。

按照艾倫·S·布林德在《美國貨幣史1961-2021》[3]一書中的看法,利率上漲會讓儲蓄類銀行的資產市場價值(主要是抵押貸款)低於其負債市場價值(主要是定期存款,仍保持在票面價值)),從而使其在經濟(但不是監管上)破產。如果利率上漲得足夠快,它們甚至可以將存款利息支付的現金流出(對利率更敏感)推高到現有固定利率抵押貸款的現金流入之上(固定利率抵押貸款很難調整價格),從而導致運營虧損和潛在的流動性危機。

按照中金公司在2020年的估算[4],美國30年期的房貸利率從1971年初的7.31%一路上行至1981年的18.45%。在1971-95的25年間,30年期固定房貸利率的平均水平也達到了10.36%。以1971年初發放的一筆10萬美元的30年期固定利率房貸為例,其還款現金流的現值會隨着當期利率的上漲而下降,並對儲貸機構的資產造成嚴重的減值壓力。

我們估算到1981年末時,按當期利率計算的現值僅相當於貸款發放時預計現值的51%;換而言之,貸款發放十年後,這一筆貸款的價值僅相當於當時發放時預期的約一半。這與當前硅谷銀行等機構持有的大量美國長期國債市價大跌帶來的影響非常類似。

然而出於政治考慮,里根政府一直拖延對儲貸協會的出清處置。就像問題暴露遭遇擠兑前的硅谷銀行、第一共和銀行等等一樣,儲蓄貸款協會並不按市場價值核算賬目。它們在會計和監管層面上還好得很,但在經濟上已經破產很久了。布林德不無嘲諷地説,“監管資本(看起來還不錯)和真正的經濟資本(在很多情況下已經消失)之間的巨大差距讓監管機構和國會能夠讓這些機構繼續存活下去,而不是關閉它們,後者需要償還受保險存款人的保險金,這是立法者不太願意做的事情。”

不僅如此,在80年代初,存款保險的保額從4萬美元提高到10萬美元,這使得部分經營有風險甚至實際上資不抵債的儲貸機構繼續高息攬存。隨着一波又一波的利率衝擊,儲貸協會的投資無法回收,積壓了大量資產以致紛紛破產,進而直接導致為其存款提供保險的聯邦儲貸保險公司(FSLIC)的保險基金於1987年耗盡。

FSLIC在1980-1989年間共處置了約550家儲貸機構,總資產約2,200億美元,佔所有問題機構的24%,FSLIC無法履行所承諾的賠償保險金的義務,讓社會對金融界的信心發生動搖,直到布什政府上台,才完成了這項工作。1989年8月,國會通過《金融機構改革、恢復和執行法案(FIRREA)》,並建立了RTC(Resolution

Trust

Corporation,清算信託公司),該公司獲得了接管和管理破產的儲蓄貸款協會、出售其資產併為儲户償付的權力。

1995年底RTC被取締,其剩餘工作被轉移至FDIC(聯邦存款保險公司)。RTC在1989-1995年間共處置了約750家問題機構,總資產約4,000億美元,佔所有問題機構的43%。而FDIC在儲貸危機期間共處置了約1,600家問題銀行,總資產約3,000億美元,佔所有問題機構的33%。

根據FDIC統計,儲貸危機期間破產的機構超過2,900家,對應總資產約9,200億美元,佔期間內年均GDP約19%。其中,儲貸機構破產或被接管約1300家,對應總資產約6200億美元,是期間破產金融機構的重災區(其餘主要是商業銀行,981—1994年總共有1455家銀行破產,損失了520億美元的保險基金5)。布林德估計,儲貸危機的名義處置成本高達5000億美元,佔當時美國GDP的8%左右,但後來隨着美國房地產價格恢復上漲和格林斯潘任期內的降息,這些不良資產的處置價格有所回升,最終總成本約1300億美元,佔GDP的2%左右。

搶劫銀行的最佳方式就是開一家

2022年10月,戴蒙德、迪布維格和伯南克一起分享了諾貝爾經濟學獎,不無諷刺的是,他們獲獎成果所研究的對象正好是1929年大蕭條和1980年代儲貸危機所引發的銀行擠兑。按照他們的研究成果,銀行擠兑是否會發生不僅僅取決於銀行自身的資產質量,還取決於儲户的信心和預期。

一家銀行的基本面擠兑往往成為其他銀行的恐慌性擠兑的開始,這也是1933年FDIC創立的來源:1933大蕭條期間美國三分之一(近1萬家)銀行倒閉,主要是由於恐慌性擠兑使然。按照高平陽的看法,硅谷銀行倒閉是基本面的擠兑,不是恐慌性的擠兑,如果説是為了防止硅谷銀行的倒閉會導致其他區域性銀行的儲户的信心會發生動搖,造成恐慌性擠兑,從而產生對整個系統的衝擊,美國政府動用“系統性風險例外規則”來處理事件,反而會進一步動搖市場信心。

就我個人來看,2022年美國FTX公司、三箭資本等虛擬幣玩家紛紛暴雷破產,恰恰正是這輪銀行系統危機的前奏,與長期國債、按揭貸款等不同,虛擬幣或者加密數字貨幣更是毫無“現金流”可言,是徹底的零息乃至負息(考慮“挖礦”成本)標的,其蓬勃發展正是負利率、零利率政策的後果,也是對美元本體信用的巨大沖擊。

為了維護美元的本體信用,加息實屬必然,而加息對“脱媒”過度的泛金融市場相當於重述底層前置條件,這種強制去槓桿過程一時半會兒難以結束。實際上,整個儲貸危機的過程前後綿延十幾年,只是通過各種手段拉長了時間,降低了衝擊烈度而已,其恰恰造就了後來的"大而不倒"。

**當然,定期出清是資本主義跨期金融循環的應有之義,**就像聚沙成塔,垮塌之後能夠殘存的部分,才能比較堅實,這就像馬克·斯皮茨格納爾在《資本的秩序》裏所比喻的那樣,只有經歷一輪又一輪的森林火災,森林整體的健康才能得以保障。

親歷儲貸危機的美國聯邦住房貸款銀行法律總顧問威廉·布萊克後來寫了一本書,標題意外貼切:《搶劫銀行的最佳方式就是開一家:公司高管和政客如何掠奪儲蓄和貸款協會》[6]。

債總要還,區別是誰還罷了,在這一輪衝擊裏,看起來還是得納税人還,用國債拯救自己的存款,完美。

[1]《金融危機和2022年諾獎——解讀硅谷銀行倒閉》,經觀書評,2023-03-24

[2]《史海鈎沉:沃爾克時刻始末及啓示》,興業研究,2022-02-16

[3]

A Monetary and Fiscal History of the United States, 1961–2021,Alan

S. Blinder,2022-10-11,Princeton University Press

[4]《美國80-90年代儲貸危機的回顧和經驗教訓》,中金公司,2020-12-03

[5]《劍橋美國經濟史(第三卷): 20世紀》/[美]斯坦利·L.恩格爾曼/ [美]羅伯特·E.高爾曼/ 蔡挺/ 張林/ 李雅菁/ 中國人民大學出版社/ 2018-5

[6]

The Best Way To Rob A Bank Is To Own One:How Corporate Executives and

Politicians Looted the S&L Industry/ William K. Black/University

of Texas Press/2005-4-1