沙特國家基金A股掃貨,會先搬空哪個貨架?_風聞

锦缎-锦缎官方账号-为上市公司提供知识产权解决方案04-07 08:40

本文系基於公開資料撰寫,僅作為信息交流之用,不構成任何投資建議。作者愚老頭,在雪球設有同名專欄。

圖:沙特首都利雅得夜景

春夏之交,天氣多變,股市也是那麼的出人意料。TMT行業春行夏令,熱得發燙,新能源則如墜冰窟。

股市之外,也有一些靜悄悄的大事發生。

巴西宣佈,將與中國採用本國貨幣進行雙邊貿易結算,人民幣已經超過歐元,成為巴西第二大國際儲備貨幣。

東盟最近召開財長和央行行長會議,主題是“討論如何減少對美元、歐元、日元和英鎊的依賴”。還有媒體報道,瑞士信貸倒閉之後,有大量資金湧進香港和新加坡避險。

講了很多年的人民幣國際化星星之火,一瞬間就有了那麼一股燎原的氣勢。

人民幣國際化是雙向的,通過進口流向世界,尤其是沙特、俄羅斯、巴西這些資源型國家,又會從這些國家以購買中國工業品的形式流回來。對中國出口順差的國家持有人民幣之後,就有了投向中國資本市場保值增值的需求。

我們要討論的是,這些順差國的投資行為,到底會對A股產生什麼樣的影響。

01

身先士卒的沙特

要説最近動靜最大的還屬沙特。

上個月的3月27日晚上,榮盛石化發佈了一份公告,將以當天收盤價的接近一倍,也就是24.3元每股向沙特阿美的全資子公司AOC轉讓總股本的10%+1股。

沙特阿美見單即付,246億人民幣,就像早上起來去樓下了買了個早點。

市場一下就炸了。因為跟A股市場那些摳摳索索,恨不得市場最低點還得打個折的專業定增機構相比,沙特的小錢錢是真心的甜。

中特估突然就有了另外一層定義,那就是中特估 = 中東特色估值,不管是哪種意義的中特估,這些都是專屬於大國的紅利,那些小三市場是享受不到的。

有榮盛石化珠玉在前,市場自然會猜測,下一個被翻牌子的會是誰。

A股大煉化除了中國石化、中國石油等國家隊之外,民營大煉化共有六家——榮盛石化、恆逸石化、恆力石化、東方盛虹、新鳳鳴、桐昆股份,號稱A股“煉化六君子”,跟山東地煉一起,撐起了中國民營大煉化的天空。世界十大石油出口國中,除了沙特中東還有伊拉克、阿聯酋、科威特、伊朗這四個國家,再加上另一個油氣出口大國卡塔爾,A股民營大煉化企業可能還不夠用。

在這6家民營大煉化企業中,前4家都有自己的煉廠,其中恆逸石化還在文萊有合作項目,真正對於煉廠有需求的是新鳳鳴和桐昆股份,尤其是桐昆股份跟榮盛石化一起參與了浙石化項目,對煉廠項目有實操經驗。

前途是真的好,紅利也大大的有。但是如果想着打個埋伏,那就算了。榮盛石化這項目談了至少得有2年了,這個24.3的定價是建立在股價26塊錢的基礎上的,只不過最近有個契機恰如其分的公佈而已。

未來會有越來越多的國家資本進入中國股市,而沙特作為其中的代表,確實是一個值得我們研究的先發案例。

沙特在中國的貿易逆差國中排名第4,2022年中國從沙特進口5192億元,出口2538億,逆差2654億元。其他的逆差國還有澳大利亞、巴西、俄羅斯,巧合的是,這3個國家也是目前對人民幣接受程度最高的國家。

由於對華貿易存在着巨大的順差,並且人民幣後面有強大的製造業支撐,基本上你想買的都能買到,沙特是有長期持有人民幣資產的動力的,入股榮盛石化,只是試水的第一步。

02

PIF—沙特的國家主權財富基金

頭頂一塊布,天下我最富。作為世界上最主要的石油出口國,沙特給世界留下的印象是有錢,任性。

為了管理每年的石油貿易盈餘,在過去的是石油美元,未來當然可能是石油人民幣,沙特通過沙特央行和沙特共同投資基金(PIF)這兩個機構共同管理。這個PIF,就是我們常説的“國家主權投資財富基金”(State-Owned Investors (SOIs))。

根據SWF的數據,2022年世界前10大主權財富基金中,中東就有4家,分別是ADIA(阿聯酋阿布扎比投資局)、KIA(科威特投資局)、沙特PIF和QIA(卡塔爾投資局),這其中沙特PIF資產管理規模為6200億美元。

PIF在2015年之前應該説還不為沙特之外所知,但當2015年沙特面對碳中和的大趨勢決定轉型的時候,PIF作為沙特轉型投資的核心部門開始走向國際舞台。

從數據上看,沙特也越來越倚重PIF。沙特主權財富的總體規模隨着油價波動而波動,而PIF資產管理的規模卻不受影響,一直向上,從2020年的數據看,已經接近沙特央行的資產規模。

根據PIF的年報,PIF資產配置的出發點是支持沙特經濟轉型,具體配置目標是國內80%,海外20%。

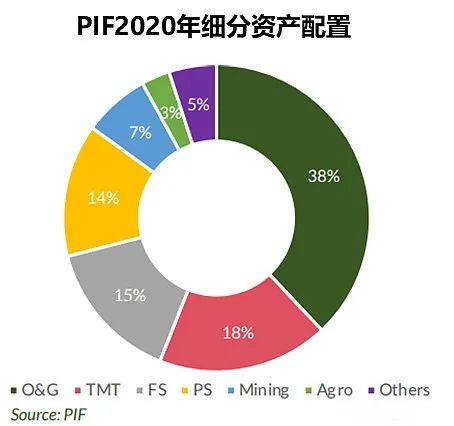

根據SWF數據,PIF2020年資產配置中,來自於O&G(石油天然氣)部門的佔比最高,達到38%,其次是TMT,也就是我們常説的信息技術,佔18%,FS(金融服務)佔15%,PS(公共基礎設施)佔14%,Mining(採礦)佔7%,Ag ro(農業)佔3%。

我們最關心的是PIF對於權益投資的情況,根據SWF最新的數據。A股能夠吸引到的海外主權財富基金近乎可以忽略不計,除了中國之外的前10家主權財富基金2022年9月底持有的A股只有38億美元,連印度市場都比我們多很多,跟美國市場更是沒法比,前10大主權財富基金同期持有美股高達6936億美元。SWF並沒有給出PIF在A股的投資額數據,應該是太小近乎沒有,同期PIF持有美股的數額是368億美元。

當前這個格局也是美元體系的合理展現,畢竟美元是世界主要儲備貨幣,美元作為石油的載體,中東國家主要收到的外匯也是美元,收到美元再流回美國資本市場,是一個邏輯合理的閉環,流向其他地區資本市場的,就只能是個補充,PIF主要的海外辦公室也設在了紐約,也僱傭了大批華爾街的投資人,PIF組合中的TMT投資就是典型的華爾街投資思路。

往前看,那完全就是另外一個結果了。人民幣國際化這條路總體來説,目前進入一個東昇西降,雙向奔赴的階段,未來主權財富基金投資中國A股數額不會低於美股,這是一個大趨勢,只是時間早晚和節奏的問題而已。

03

PIF將來會買什麼?

絕大部分人關心的都是這個問題,PIF進A股掃貨,首先會搬空哪個貨架。

研究這個問題的最高階方法就是找到PIF的負責人做個訪談,直接問他PIF看好中國股市的哪些方向,或者旁敲側擊問他PIF將來的投資思路。

根據我對這種大型投資管理機構的瞭解,哪怕是CEO,個人在投資中起的作用並沒有想象的那麼大。在一場大海嘯來臨之前,關鍵是看清浪的方向。

我們完全可以採取第一性原理的角度,來思考這個問題,宏大敍事更有助於我們看清潮流的方向。

假如你就是PIF,這筆錢你該怎麼投。

首先肯定要對沖,毋庸置疑這是第一需要。

打不過就加入,這句話特別適合現在的石油行業。交通運輸用途大約佔到石油最終需求的一半左右,在這場勢不可擋的電動化浪潮中,在未來的某個時間點,這些需求可能會永遠的失去。如果説2020年左右,世界對這個趨勢還抱有懷疑,站在2023年這個時間點,大家對這個趨勢已經基本形成了一致意見,那就是中長期對石油的需求會下滑。

站在這個時點,世界主要石油生產國對於油田資本開支基本都下降到維持的水平,也就是哪怕油價再高,各個國家也不再加大油田開發的資本投入,只要維持現有的基本的油田運營即可。

我們知道,趨勢雖然明確,但電動替代燃油的節奏卻並沒有那麼快,因為巨大的保有量效應。全球汽車保有量在14億輛左右,現在每年新能源汽車的銷量還不到2000萬輛,這其中還有一半是混動。哪怕現在每年全球新能源滲透率到了100%,8000萬輛的年汽車銷量全部完成對保有汽車的更替,至少也得15年。

所以,雖然石油已經被確認為夕陽產業,但巴菲特最近卻反常的不斷加碼買入西方石油公司。邏輯也比較清晰明瞭,行業已經不再加碼資本開支,競爭格局大幅改善,而需求又沒有下降的那麼快,價格可以長期維持堅挺,西方石油的現金流中利潤的佔比會大大提高。有一天如果固定資產攤銷完畢,西方石油妥妥的會變成一台印鈔機。

從長遠看,舊能源的石油對沖的工具自然是新能源。新能源現在就是三個方向,光伏、電池和電動車,這三個方向,中國和外國的差距肉眼可見的是越來越大。人類歷史上最大的工業國,一旦站在前沿方向而不是追趕,差距只能是越拉越大,任何外國如果搞通脹法案,只能是離國際先進水平越來越遠。

哪怕是技術日新月異的新能源,好資產也是稀缺的。光伏條線A股有隆基、晶科、晶澳、通威,電池行業除了寧德一家獨大,還有眾多二線小廠,比如中創新航、國軒高科、欣旺達、億緯鋰能等,電動車就是比亞迪。

如果我是PIF,這些公司肯定是在集郵的名單裏的。格局確定的拿龍頭,格局不定的標配。

其次是高股息率的基礎設施類公司。

這些公司的主力就是中特估。對於年初以來的中特估,歷史上也有相當的大藍籌行情,但僅僅是曇花一現,事後大藍籌被打成“大爛臭”長期無人問津。但是最近瑞信的問題還是給市場上了一課,雖然中國這些上市的大型國企總體上盈利能力一般,也不會講什麼故事,但勝在公司穩定,分紅也還可以,最關鍵的是,有國資委管着,下限特別高。

在現在世界性的長期低利率環境下,超過4%股息率的基礎設施類公司,對於像海外主權投資基金這些更注重安全的大機構來説,收益率已經足夠了。關鍵就是,這些公司,對很多機構來説,真的不是你想買就能買的。

我知道現在各個銀行消費貸的利率都在4個點以下,也有很多人看不上這個利率水平,但是對於散户來説,能跑贏消費貸利率,已經是筆不錯的投資了。

“中特估”不是故事,而是着眼長遠,人民幣國際化的必然結果。

最後是大消費。

所謂的以末致財,用本守之。中國古代講的是無工不富,工商投機斂財發跡,再通過置辦田地守財,然後一代代傳下去。

在A股守住大財富的方式最終還是要靠大消費。在A股典型的就是以白酒為代表的食品飲料和家電,醫藥雖然也屬於大消費,但我覺得要相對謹慎,因為很多醫藥上市公司的邏輯類似科技股,同時整體還受到醫藥集採的影響。相對而言,中藥更符合大消費的範疇。

04

港股是個大金礦

疫情放開之後,新馬泰旅遊線路重開。很多人卻發現,原來性價比超高的這條黃金旅遊線,吃穿住行的成本節節攀升,已經有些消費不起了。原因並不複雜,疫情這三年,我們成功的把通脹擋在了國門之外,但是泰國沒有。

很多人持有不少數量的美元資產,既包括國內的,也包括海外的。這就存在一個問題,假如有一天,美元大幅波動,那麼你用什麼辦法才能保住你的財富呢?當然如果你認為這是個天方夜譚,美元怎麼可能走到這一步,那並不重要,我們就是做一個預演。

你可能首先想到,買點實物黃金,客廳放一個花盆,黃金放裏面,外面養上綠蘿這種只要別忘了澆水就死不了的植物。花盆這種配置,終究是治標不治本。你也可以買美元的看跌期權,當然也可以,但是你拿到的還是美元。

當下美元跟人民幣的匯率,肯定是高估的。美元作為全球儲備和交易貨幣,擁有溢價是合理的。想要計算人民幣和美元的合理匯率,經濟學家們可以給你水一個圖書館的論文,但其實有一個非常簡單的方法可以用來測算。

2022年美國GDP是25.46萬億美元,其中第二產業增加值是4.58萬億美元,中國GDP人民幣121.02萬億元,其中第二產業增加值是7.18萬億美元。假如第二產業的體量真正反映了雙方貨幣的合理比值,那麼通過小學程度的數學,我們就可以計算出,1美元對應的人民幣合理數值,應該是3.03元。

這只是合理狀態下的當前的人民幣匯率,如果考慮到一個經濟體一旦開始走下坡路,未來這個值只可能低不可能高。

在持有一大筆美元資產的前提下,假如我來自美國本土,那最優的選擇當然是買農場,就像比爾·蓋茨那樣,畢竟美國農業在天賦上的競爭力無論在任何時候在全球都是頂級的。

假如我不是,那在美元匯率大幅波動的時候,最直接的方法就是衝進港股,抄底中農工建四大行。

為什麼呢?因為港幣是聯繫匯率制,1美元固定兑換7.8港元,但同時港股上市公司的底層資產又主要來自於大陸。這就客觀造成了港幣具有中美雙重保障。

如果真有那一天,一瞬間就會有人衝到港股買買買,AH股溢價首先會被拉平,由於A股北上資金每天都有限額,港股沒有,AH股溢價會出現倒轉。

未雨綢繆,提前預演可以防止到時手忙腳亂。