台積電,敲響了警鐘?_風聞

半导体行业观察-半导体行业观察官方账号-专注观察全球半导体最新资讯、技术前沿、发展趋势。04-21 11:42

台積電公佈了他們的第一季度財報,作為半導體行業的心臟,密切關注他們意味着你正在把握脈搏。雖然許多其他公司可以提供信號和指示,但沒有其他公司像台積電那樣處於這一切的中心。(有關台積電的業績解讀,請參考文章《寒氣吹到台積電》)

今天,我們解開台積電動感十足的季度收益,並向我們的讀者介紹這裏發生的一切。這包括談論數據中心、移動和汽車半導體市場。其中汽車領域現在也有疲軟的跡象,但這是最後表現強勢的市場。樂觀的一面是,台積電兩天前談到接到了一份人工智能芯片的鉅額訂單。

台積電還談到取消晶圓廠以及擴張現在在財務上不再可行的問題,我們還將分享一些關於台積電利用率以及台積電定價下降情況的數據。我們深入研究台積電的3nm和5nm坡道走勢,因為台積電在今年下半年做出了一些相當大膽的假設。

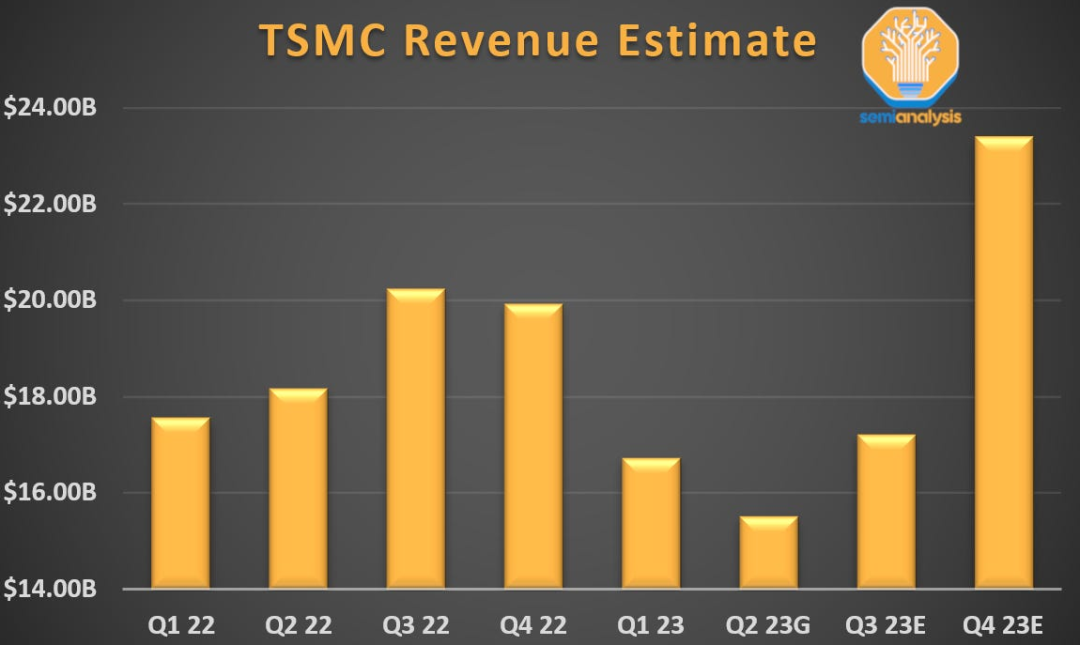

台積電該季度的主要數據是 2023 年第一季度收入下降至 167.2 億美元,同比下降 4.8%。此外,台積電的第二季度指引暗示情況變得更糟,中點跌至 156 億美元,同比下降 14.6%。話雖如此,台積電分享了他們的全年指導,這使我們能夠回到以下估計。關於 5nm 和 3nm的表現,我們稍後會分享更多。

儘管按絕對美元計算,該部門佔收入的百分比有所增長,但仍縮減了 10 億美元,環比下降 27%。智能手機的情況看起來最糟糕,本季度銷售額下降 18 億美元,全年也有所下降。儘管季度表現疲軟,但物聯網繼續保持強勁勢頭,實現同比增長。

汽車是最突出的。同比增長約 50%!對於恩智浦、Onsemi、Infineon 和 ST Micro 等大多數汽車芯片供應商來説,這聽起來不錯,但並不全是美好的。

“雖然台積電的汽車需求保持穩定,但到 2023 年下半年,它顯示出疲軟的跡象。”台積電 CEO魏哲家表示。

產能利用率直線下降

產能利用率是半導體業務中最重要的數字之一。鑑於業務是如此資本密集,閒置的時間就是花在點燃金錢上的時間。台積電的收入和毛利率大幅下降主要是由於本季度的低利用率。自 Covid 熱潮開始以來,台積電一直享有 100% 的利用率。現在畫面不是那麼漂亮了。

2022 年第四季度出現了疲軟和出貨量減少的初步跡象,但它們現在正在如火如荼地進行。就利用率而言,台積電的 N7(7nm)級節點受影響最嚴重。上個季度我們指出他們2022年Q4的 利用率約為 83%。

現在,SemiAnalysis 的數據表明,2023年Q1,台積電7nm 利用率低於 70%!此外,Q2 更糟,7nm 利用率將進一步跌至 60% 以下!這主要是由於智能手機和個人電腦的疲軟,但大多數細分市場都存在更廣泛的疲軟。

7nm 並不是唯一受影響的節點。N16 在第一季度的利用率也低於 90%,而在第二季度的利用率有望達到 75% 左右。甚至 N5 也受到影響,利用率約為 88%。儘管台積電N5是最好的工藝技術節點,在首次出貨後甚至領先三星和英特爾3年,但它並非不受半導體業務週期性的影響。台積電的舊節點仍然強勁,儘管有一些減弱的跡象,並且它們在第二季度開始釋放產能。

台積電定價下降

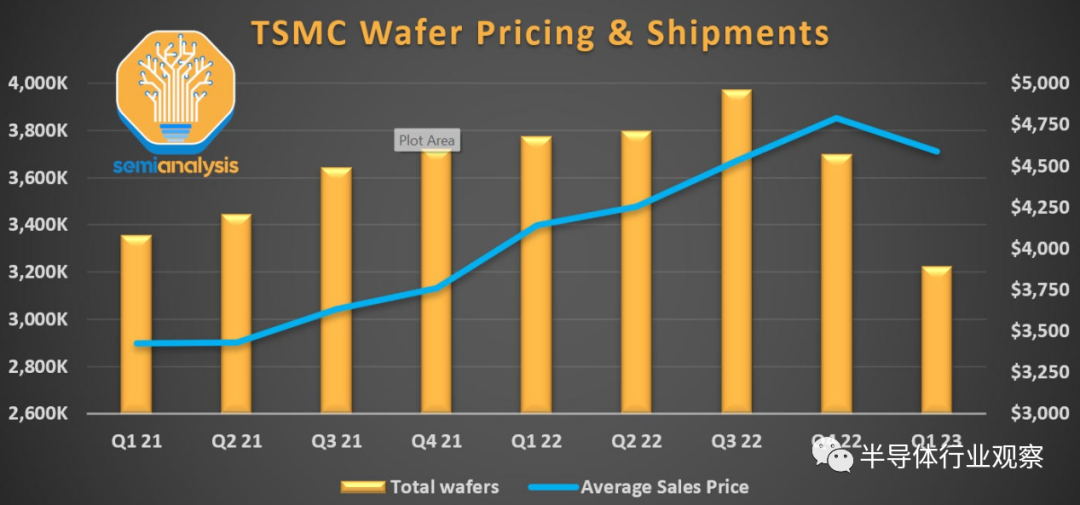

台積電多年來首次降價。儘管晶圓出貨量從每季度近 400 萬片下降到 2022 年第四季度的 370 萬片,但定價仍在繼續上漲。2023 年第一季度,台積電出貨量繼續下滑至 320 萬片。

3nm和2nm更新

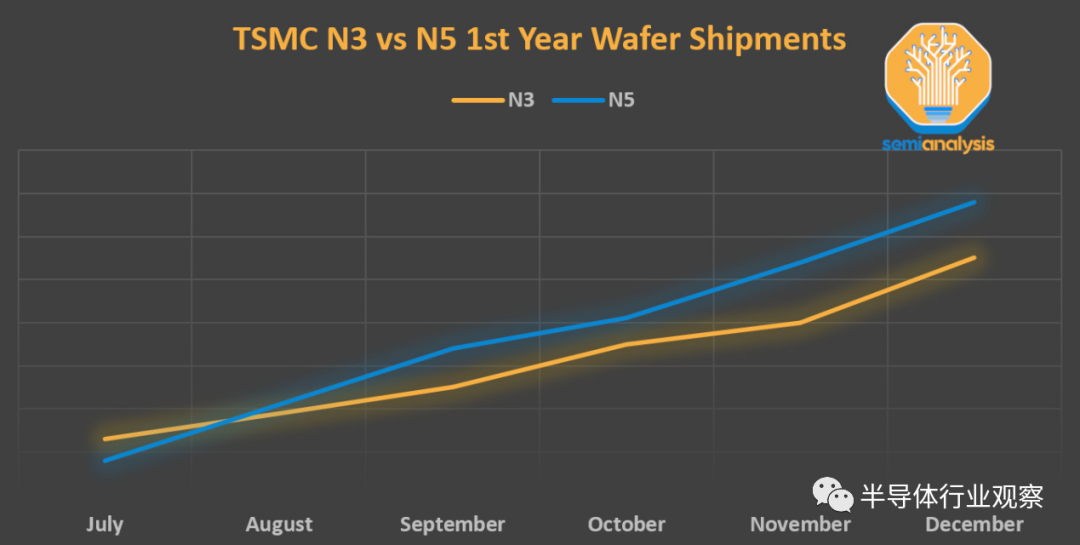

台積電重申了前幾個季度圍繞其未來節點 N3 和 N2 發表的聲明。N3 需求超過供應,將佔 2023 年全年收入的中個位數,其中第三季度的貢獻很大。與新節點的引入一樣,N3 將在銷量攀升的初始階段稀釋毛利率。

與 N5 在各自第一年的出貨量相比,N3 的增長速度較慢且晶圓產量較小,這加劇了這種情況。Apple 最近的變化是僅在 Pro 型號上包含最新的芯片,並且每 N3 晶圓的 ASP 比 N5 高得多,這表明 N3 的每月晶圓 (WPM) 增長將落後於 N5。

造成這種情況的一個重要因素是智能手機和 HPC 產品坡道之間的差距越來越小。從歷史上看,智能手機是第一個推出新節點的,因為手機芯片的小芯片尺寸有助於提高良率。現在,隨着 chiplets 的出現以及數據中心對能效的永無止境的需求,許多 HPC 客户都要求儘快將他們的產品推向 3nm。

N2是他們對納米片的第一次嘗試,預計仍將在 2025 年進入量產,並從 2026 年開始帶來更高的收入貢獻。與 N3 相比,N2 將提供全節點的性能和功率優勢。在不評論競爭對手的同時,台積電預計其 N3 節點將是業界最先進的,他們對 N2 未來將繼續擴大其技術領先地位充滿信心。

“我們的 2 納米技術在推出時將成為業界最先進的半導體技術,無論是在密度還是能效方面,並將進一步擴大我們在未來的技術領先地位。”台積電CEO魏哲家表示。

28nm的取消

台積電對成熟節點的供過於求持謹慎態度,因此專注於擴大射頻和成像等專業技術的產能。他們的高雄晶圓廠本應擴大 28 納米產能,但這在經濟上已不再可行。擴張的重點現在已經轉移到領先優勢。

“所以我們在日本建造了一個,我們還在南京擴大我們的 28nm 產能,這是第二個,然後我們正在考慮歐洲,這可能是汽車應用的第三個。把這三者放在一起,我們今天不認為高雄建造 28nm在財務上是可行的,所以我們調整成為一個我們現在現在還很卻反的更高級節點。”台積電CEO魏哲家説。

海外晶圓廠

台積電更新了其海外晶圓廠建設的最新進展,目前由海外運營辦公室 (OOO) 領導,其任務是確保每個晶圓廠的文化在各國保持一致,並提供支持以確保晶圓廠的性能與台灣的相匹配。

位於亞利桑那州的美國晶圓廠面臨一些許可問題,但仍有望從 2024 年底開始使用 N4 工藝生產芯片。雖然成本肯定高於台灣,但台積電認為地理位置可為客户提供價值,並將以此價值為基礎進行銷售。這意味着如果來自美國晶圓廠,客户願意為每片晶圓支付更多費用。因此,利潤率預計將與公司平均水平持平。

台積電在日本的專業 28 納米晶圓廠也有望在 2024 年底開始量產。他們還在中國南京擴建 28 納米晶圓廠,以支持那裏的客户。最後,台積電正在評估在歐洲為汽車客户建設 28 納米晶圓廠的可行性,等待客户反饋和政府支持。台積電還指出,他們已經為亞利桑那晶圓廠僱傭了 900 多名美國員工,在日本僱傭了 370 多名員工,但這與台灣僅在 2023 年就招聘的 6000 多人相比就相形見絀了。

資本支出追蹤

最重要的數字之一是台積電表示他們在 2023 年的資本支出。他們重申他們之前的共享數字為320億美元至360億美元之間,低於 2022 年的364億美元。這特別有趣,因為之前台灣媒體報道説,台積電會砍掉40%的EUV光刻機訂單。同一家媒體還表示,N5 的利用率在第二季度恢復到滿負荷,但這顯然也不是真的。

鑑於其資本支出的支出情況,台積電重申資本支出是完全有道理的。他們在第一季度花費了 99.5 億美元,佔全年預算的近 30%。我們相信第二季度也將很大,約為90億美元,儘管不像第一季度那樣達到 100 億美元。這意味着台積電上半年的資本支出約為 380 億美元。

當然,台積電在2024年的投入並不多。此外,台積電2024年的訂單也不多。他們在這方面一直持謹慎樂觀的態度。看看 ASML,光刻冠軍和僅次於 Applied Materials 的第二2大的工具製造商的表現我們也可以確定這一點。

ASML 在第一季度只有375億歐元的新訂單(O/w EUV 為16億歐元),儘管收入為67.5億歐元。這種訂單的巨大疲軟不會影響 2023 年,而是會影響 2024 年。總的來説,ASML 和半導體資本支出將在 2023 年表現強勁,這要歸功於去年的大量訂單,加上中國急於運送大量工具。

拋開這個切線不談,訂單疲軟的跡象使我們認為台積電的資本支出將會下降。台積電的 H2 資本支出運行率接近 300 億美元。這對 ASML、Applied Materials、Lam Research、Screen、ASMI、KLA、Onto 和 Nova Measurements 等公司產生了非常負面的影響。儘管目前的實力和希望在今年繼續增長,但隨着資本支出放緩,今年晚些時候和明年初敲響了警鐘。

所有這些容量都被添加到一個萎縮的市場中。如果半導體市場不捲土重來,產能週期將非常坎坷。

台積電的資本密集度,即晶圓廠支出與收入之比,目前在 2023 年約為 46%。他們評論説,他們的長期資本密集度在 30% 左右。這意味着他們明年的資本支出也落在290億美元的範圍內,類似於他們的 2023 年下半年資本支出運行率。這對半導體資本支出來説可能會變得很糟糕。

他們都將保持 FCF 積極,這與內存玩家目前不同,但內存反彈將半導體資本支出推向新高的希望需要與領先優勢的下滑和中國進一步的禁令相抵消。

先進封裝

台積電指導先進封裝收入因客户需求而下降,從 2022 年佔總收入的 7% 下降到 2023 年的 6% 至 7%。在我們看來,在上個季度就發生了這種情況,原因是因為移動扇出包含在他們的高級封裝中。蘋果,尤其是聯發科的走弱是罪魁禍首。

儘管如此,長期增長率預計將略高於企業平均水平。在產能擴張方面,台積電CEO魏哲家是這樣説的:“就在最近這兩天,我接到了一個客户的電話,要求大幅增加後端產能,尤其是在 CoWoS 中。我們仍在對此進行評估。”

Nvidia 是 CoWoS 的 A100 和 H100 級數據中心 AI GPU 的最大客户。

通過 Broadcom,谷歌憑藉TPUv4 和 TPUv5 成為台積電CoWoS 的第二大客户。AMD 也在部分產品中使用了 CoWoS,但它們在 2023 年的量相對較小。最後,Amazon 的 Al芯片Trainium以及 Microsoft 的新 AI 芯片也使用了 CoWoS。

AI訓練對內存性能的需求正在推動設計使用高帶寬內存 (HBM),而高帶寬內存必須使用 CoWoS 等先進封裝技術進行連接。這些公司中的任何一家,更有可能是所有公司都在大力增加支出,並需要更多的 CoWoS 容量。需要明確的是,亞馬遜的 Tranium 儘管通過 Alchip 獲得了大量訂單,但並不是那麼好,微軟的第一代AI 芯片也無法取代 Nvidia。

台積電的全年指引意味着 H2 非常強勁。他們爭辯説全年收入僅下降到中個位數;如果我們保守估計下降 3.9%,則全年收入為 729.2 億美元。從全年來看,這聽起來並不太瘋狂。