AI製藥第一股:在最性感的市場打最苦的仗_風聞

氨基观察-生物医药新时代的商业智库和价值灯塔06-30 11:21

每一個由AI催生的故事,劇情大抵相似,AI製藥也不例外。

每家公司都描繪了一個AI製藥世界的宏大故事,也都在 “頂級學術會議與期刊” 發表論文來證明自己的技術實力。

AI與製藥的碰撞,足夠顛覆的前景,讓市場趨之若鶩。在資本追逐下,AI製藥公司成了時代的寵兒,成了一個又一個的融資機器。

雪球越滾越大,挑戰也隨之而來。

在商業世界,不論有何種宏偉願景,一家公司最基本的職責,始終是賺錢回報股東。二級市場亙古不變的衡量標尺,就是收入、利潤。

但問題也在於此。大部分AI製藥公司的財務指標並不好看,正如衝擊港交所AI製藥第一股的英矽智能一樣,2022年收入3014萬美元。

這並不足以為公司貢獻正向的現金流。2021年、2022年,公司經營性現金流流出額分別為4192萬美元、6513萬美元。

技術不是最終目的,獲得商業回報才是。恰恰,AI製藥公司如今很難回答這一問題。這也由此引發了信仰崩塌。資本寒冬下,全球大部分AI製藥公司,都在想辦法活下去。

只有活下去,那些宏大故事才有存在的意義。

/ 01 / 對AI製藥的無限期待

一個新興的商業模式,必然都是為解決現有世界的痛點而生。AI製藥也不例外。

創新藥研發,最大的痛點是,反摩爾定律的存在:

當低垂的果實被逐漸攻克,新藥研發難度只會越來越大;疊加治療選擇越來越多的情況下,新藥監管要求不斷提高、研發週期拉長,導致研發難度、成本逐漸增高。

雙重暴擊之下,新藥研發成本直線上升。醫藥產業流行的一句話是,“大約每九年,藥物研發的成本會翻倍”。

AI製藥,則是為了解決這一BUG而生。簡單來説,AI製藥就是利用大數據等能力,縮短藥物的研發進程和成本。

例如,英矽智能在招股書表示,正常情況下一款藥物從進入臨牀需要4.5年的時間,而其應用Pharma.AI研發平台,可能只需要12個月時間。

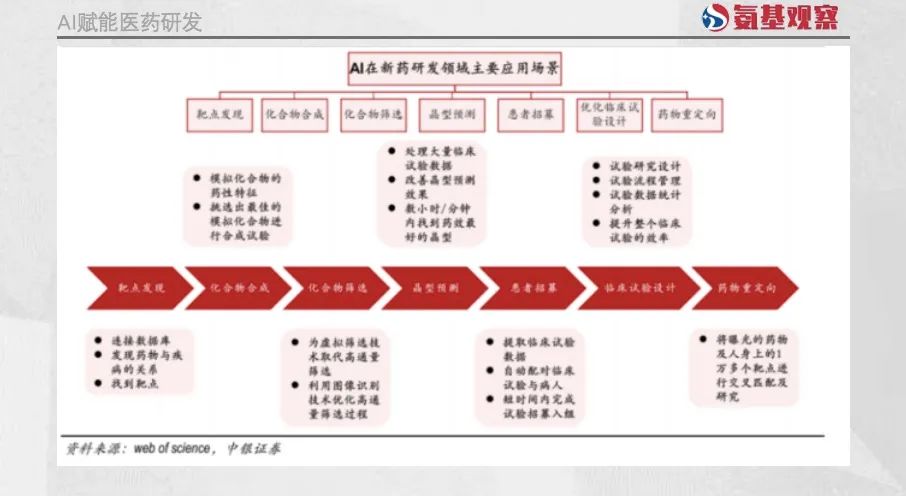

根據目前全球各AI製藥公司的業務來看,基本覆蓋了新藥研發的各個環節。可以説,新藥研發,哪裏有困難,哪裏就有AI製藥。

當然,不同的公司業務佈局不盡相同。例如,英國AI製藥頭部玩家Exscientia專注於小分子藥物的靶點選擇和藥物設計,而英矽智能的Pharma.AI則能兼用小分子藥物和大分子藥物的研發。

當然,不同的公司業務佈局不盡相同。例如,英國AI製藥頭部玩家Exscientia專注於小分子藥物的靶點選擇和藥物設計,而英矽智能的Pharma.AI則能兼用小分子藥物和大分子藥物的研發。

正是因為AI製藥描繪的故事足夠性感,全球資本市場都一度為之瘋狂。

2020年2月,Schrodinger在美股上市,隨後股價持續攀升,此後漲幅一度接近6倍,徹底引爆AI製藥賽道。在其之後上市的Relay Therapeutics等公司也都表現不俗。

很快,熱潮從美股蔓延到了國內。以晶泰科技、英矽智能、冰洲石、百圖生科、望石智慧等為代表的國內AI製藥企業,倍受一級市場追捧。

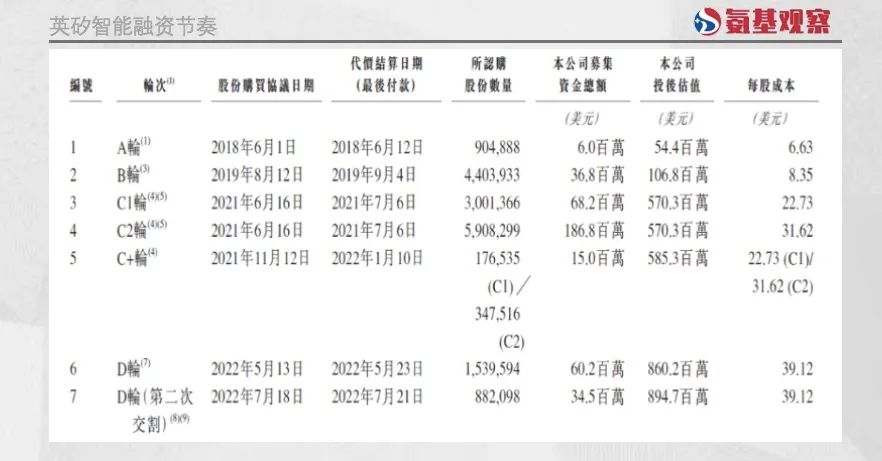

如上圖所示,英矽智能2018年估值為5440萬美元,2022年估值高達8.94億美元的公司,增長了近20倍。期間,公司完成了7輪融資,化身融錢機器。

如上圖所示,英矽智能2018年估值為5440萬美元,2022年估值高達8.94億美元的公司,增長了近20倍。期間,公司完成了7輪融資,化身融錢機器。

一切皆源於市場對AI製藥的無限期待。

/ 02 / 服務賺錢的難點

瘋狂之後,所有公司都面臨着一個靈魂拷問,AI製藥如何賺錢?

從盈利模式來看,AI製藥公司作為服務方或平台方,為藥企提供AI相關的軟件或解決方案方向是熱門方向之一。

不管是賣軟件還是賣服務,看上去都是好模式。

因為,AI製藥公司相當於扮演CRO的角色,也就是“賣水人”,只需要為藥企提供藥物發現服務,按需收費,自己不用承擔創新藥研發的風險。

但是在這種模式下,AI製藥公司的天花板能有多高,還是一個未知數。

因為,這取決於AI製藥的服務價值,以及藥企的付費意願。

就服務價值來説,藥物發現的確重要,但在藥物研發的總成本中佔比並不高。根據Schrodinger招股書,一款小分子藥物從發現到獲批臨牀,成本大概是3500萬美元。按照業內公認的10億美元研發成本計算,藥物發現的成本僅佔3.5%。

你可能會説,3個百分點也不錯了,全球那麼多藥企、那麼多項目呢。但現實是,藥企願意為AI製藥支付多少費用,也是值得商榷的。

這也是AI製藥公司面臨的第二個問題,藥企的付費意願並不高。

本質上,AI製藥帶來的只是一種提高成功概率的可能性。至於是否真實可行,還需要後續的動物實驗、臨牀試驗等一系列研究去驗證。

在這種情況下,想讓藥企為之付出高價,似乎很難。從全球來看,當前收入規模最大的是Schrodinge,2022年為1.35億美金。

英矽智能也希望成為一家賣服務的公司,即對外授權使用Pharma.AI研發平台賺取費用。不過,大藥廠對Pharma.AI研發平台似乎並不感冒。2022年,公司來自AI軟件服務的收入只有149萬美元,收入佔比不足5%。

天花板、付費意願都有待商榷,從這個角度來説,AI製藥公司是在一個看似十分性感的市場,打着最苦的仗。

/ 03 / 製藥業務如何變現

除了賣軟件和賣服務,AI製藥公司的另一個盈利模式是自己下場研發創新藥,最終依靠商業化變現或對外授權賺取里程碑款。

這樣一來,AI製藥公司與當前的biotech們便沒有什麼區別。這也是英矽智能當前的核心變現模式。

當前,公司構建了超過30餘條管線,包括TNIK抑制劑、USP1抑制劑、3CL主蛋白酶抑制劑、QPTCL抑制劑、PHD1/2抑制劑、腸道限制性PHD1/2抑制劑、TEAD1/2/3/4抑制劑、ENPP1抑制劑、KAT6抑制劑、MAT2A抑制劑等。

不過,進展最快的TNIK抑制劑尚處於2期階段,因此現階段談商業化變現並不現實。

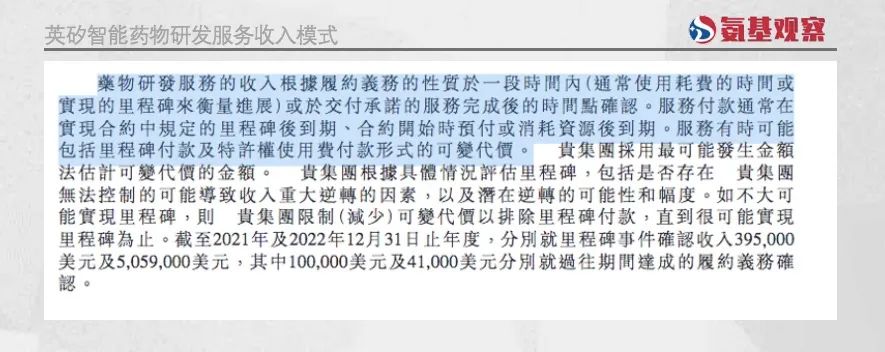

當前,英矽智能最核心的收入來源是對外提供研發服務,即為藥企推進目標靶點的AI藥物研發,英矽智能獲得服務費,或是首付款和里程碑式付款。

從這個角度來説,雖然AI製藥講述的是一個有關AI改變藥物研發的故事,核心還是“製藥”本身,而非單純為“AI”付費。

從這個角度來説,雖然AI製藥講述的是一個有關AI改變藥物研發的故事,核心還是“製藥”本身,而非單純為“AI”付費。

這也意味着,考驗企業的不僅是AI技術,還包括進入臨牀之後的後續一系列能力。

從英矽智能的發展來看,AI製藥公司與傳統的製藥公司,界限越來越模糊。

某種程度上,傳統制藥的研發焦慮,也成了AI製藥公司的焦慮。全球AI製藥如今迴歸冷靜。當然,有AI平台在手,或許它們能走出不一樣的路徑。