“基金降費”之下的共識:趨勢和改革_風聞

阿尔法工场-阿尔法工场研究院官方账号-中国上市公司研究平台07-08 21:40

此次費率調降,既是大勢所趨,同時也是普惠金融背景下的一次改革。

此前,市場關於“基金降費”一事的討論,終於有了最新進展。

7月8日,易方達、中歐、興證全球等多家公募基金公司發佈公告稱,降低旗下部分基金管理費率和託管費率。其中,管理費率降至1.2%,託管費率降至0.2%。

對此,證監會有關部門負責人就公募基金費率改革答記者問時表示,公募基金行業費率改革工作方案已制定,下一步將全面優化公募基金費率模式,穩步降低行業綜合費率水平,逐步建立健全適合我國國情市情、與我國公募基金行業發展階段相適應的費率制度機制。

關於此次“基金降費”,對於行業、公司、投資者來説,將產生怎樣的影響?我們在與多位業內人士溝通後,得到了這樣一個共識:此次費率調降,既是大勢所趨,同時也是普惠金融背景下的一次改革。

01 大勢所趨

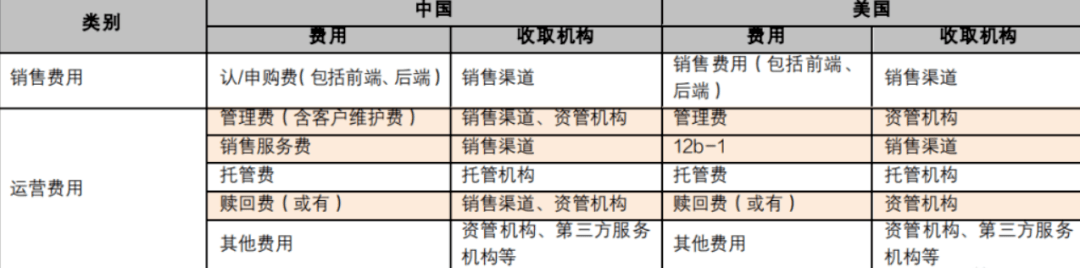

從費率結構上看,國內公募基金費率結構與美國類似,都是由銷售費用和運營費用兩部分組成。

中美基金費率結構對比

來源:ICI,基金業協會,平安證券研究所

銷售費用方面,國內基金銷售渠道同樣前端或後端收取認申購費,這與美國共同基金收取的銷售費用,差異不大。

運營費用方面,對應美國12b-1費用,國內基金收取銷售服務費,根據基金每日淨值和持有時間計算,由代銷機構收取。

但在管理費的分成上,與美國共同基金有所不同,與歐盟、香港市場較為類似。國內基金公司會從管理費中提取一定比例尾隨佣金支付銷售機構,作為銷售機構招攬、服務投資者的對價,這與國內公募基金行業主要依託商業銀行、證券公司等代銷渠道拓展客户有關。

存在類似情況的,還有贖回費。美國共同基金贖回費由基金公司收取、計入基金資產,國內公募基金贖回費由基金公司和銷售渠道共同收取,贖回費的一部分納入基金資產,另一部分歸為銷售機構。

正是基於模式的相似性,導致海外市場的變化,在一定程度上也影響着國內公募行業的演變。其中,降費是大勢所趨。

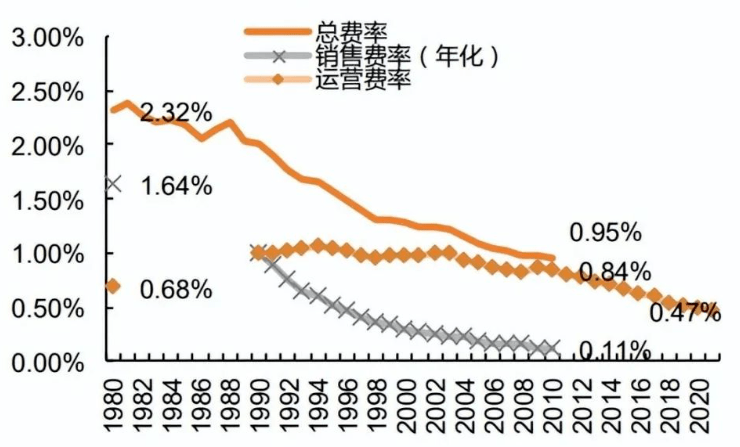

根據平安證券的一份研報顯示,美國股票型共同基金的總費率自1980年開始,便出現明顯下滑態勢。

美國股票型共同基金費率變動

來源:ICI,平安證券研究所

1980年,股票型基金平均總費率為2.32%,到2010年時該費率已下滑至0.95%,不足1980年的一半。其中,銷售費率先於20世紀80年代迅速下滑,1980年股票型、債券型基金銷售費率遠高於運營費率、至1990年銷售費率與運營費率已經相近,而至2010年銷售費率則均遠低於運營費率。運營費率主要自21世紀起開始較快下行,此後持續保持下行趨勢。

反觀國內市場,一直以來,國內主動權益類基金費率水平相對較高、個人投資者持有規模較大,所以此次費率改革主要聚焦在主動權益類基金,降低主動權益類基金費率水平。

此外,對於固定費率和浮動費率之爭,境內外實踐已經表明,浮動費率產品會放大公募基金行業的道德風險和經營風險,不利於基金公司保持投資行為穩定性,可能導致市場波動加劇。

固定費率模式既符合國際成熟市場慣例,也與我國資本市場發展階段特徵較為契合。據瞭解,雖然公募基金行業將研究探索推出一些浮動費率產品,但未來還是會繼續堅持固定費率為主這一模式。

02 改革

關於此次費率調降,對於投資者而言,受益究竟有多大?筆者做了一個簡單的測算。

此前,我國主動權益類基金管理費率平均是1.6%,根據今天部分基金公司的公告,主動權益類基金管理費率普遍下降到了1.2%。

對於投資者來説,原本持有1萬元的主動權益基金,基金公司將每年會收取160元管理費,在降低費率後,每年的管理費會減少至120元,少收40元。

對比美國,美國主動權益類基金平均管理費率是0.7%,但在管理費基礎上還要收大概0.6%-1.2%的投顧費,算下來其實投資者實際承擔的費率在1.3%-1.9%左右。

所以,此次費率調降後,國內這些主動權益類基金的實際費率,將低於美國等全球一些可比市場的水平。

因此,從投資者個人角度看,實實在在地降低投資公募基金尤其是主動權益類基金的成本,可以幫助投資者更好地利用公募基金管理自己的財富、分享經濟發展成果,提升投資者獲得感。

但另一個客觀存在的事實是,國內投資者對費率的重視程度較弱,他們更關注基金業績的表現。

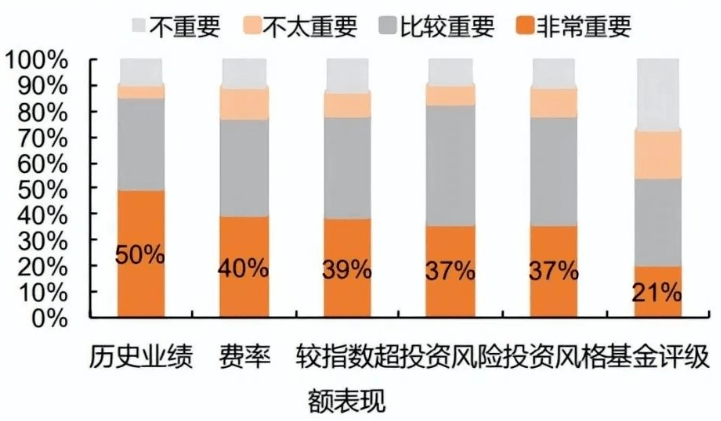

根據中基協2020年投資者問卷結果顯示,個人及機構投資者均最注重基金業績表現,而基金費率的重視程度均靠後。

這一點上,與美國相一致。據ICI問卷顯示,美國個人投資者中40%的投資者認為費率非常重要,僅次於認為歷史業績非常重要的投資者數量。

美國共同基金家庭投資者考慮因素結構統計(據受調查人數統計)

來源:ICI,平安證券研究所

所以,加強投研團隊建設,提升基金業績表現,才是基金公司工作的重點。

一方面,投資業績是主動管理產品競爭的重要支撐因素,基金公司應借鑑海外機構的經驗,通過短期、長期結合的完善薪酬激勵制度吸引和留住人才,同時完善內部培養機制,保證投研團隊經驗豐富、長期穩定。

另一方面,隨着市場有效性的提升,以指數型產品和ETF為代表的被動投資將吸引更多資金,基金公司應加強指數研究能力和管理能力,降低偏離度和跟蹤誤差,進一步豐富指數產品線。

03 尾聲

從更宏觀的方面來看,公募基金費率改革有利於促進權益類基金髮展,乃至整個基金行業和資本市場的長遠發展。

權益類基金成本的降低,將增加權益類基金對養老金、銀行理財、保險資金等中長期資金的吸引力,促進各類中長期資金通過公募基金加大對權益類資產的配置。

進一步地,更多中長期資金入市,有助於優化A股市場結構,提升投資穩定性,為公募基金行業更好服務國家重大戰略和居民財富管理需求、促進資本市場平穩健康發展提供充足資金和良好環境,促進形成資本市場功能充分發揮、各類資金保值增值、助力實體經濟高質量發展高效協同的新局面。

此外,在費率改革影響下,堅持以投資者利益為核心、投研核心能力紮實、合規風控水平突出的優質機構將更具競爭優勢,有助於行業機構隊伍質量不斷提升,為公募基金行業更好發揮功能效用奠定基礎。