三分淺土:德國,歐洲半導體全村的希望_風聞

熊猫儿-07-17 20:39

從去年下半年開始,芯片市場一直冷冷清清,原廠們的日子也不好過,今年一季度芯片大廠們的財報幾乎都不怎麼好看。

然而,在業績堪憂的情況下,大廠們建廠的步伐反而加快了。

英飛凌投資50億歐元的德國新晶圓廠已經破土動工;英特爾的德國晶圓廠終於敲定;意法半導體宣佈將在意大利建立一個整合式碳化硅 (SiC) 基板製造工廠;台積電的德國廠還在談,但是傳已接近尾聲;Wolfspeed與汽車零部件供應商採埃孚,計劃在德國建造全球最大碳化硅半導體廠……

值得注意的是,以往大廠們總“偏愛”人多且便宜的亞洲,現在卻開始對歐洲“青睞有加”。而在歐洲之中,德國又成為了“香餑餑”,新的建廠計劃幾乎一大半往德國跑。

為什麼芯片巨頭們都去德國建廠?德國的半導體產業鏈有什麼特點?它可以成為歐洲半導體“復興”的希望嗎?

01

德國,歐洲半導體全村的希望

歐洲正在想盡一切辦法進入全球半導體產業鏈的中心。

在目前的全球半導體產業格局中,歐洲的存在感有但並不突出。目前,全球近75%的芯片產能集中在日本、韓國、中國,全球領先的7nm和5nm節點100%的產能均位於東亞,歐洲佔全球芯片產能的份額僅不到10%。

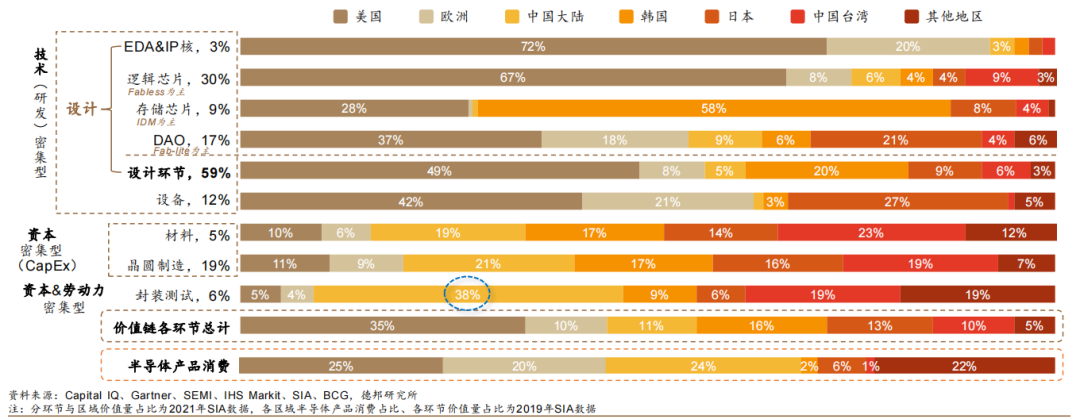

產業鏈各環節的價值量的區域分佈特徵 ;來源:德邦證券

2021年的“缺芯潮”更是將歐洲供應鏈的脆弱暴露無遺。由於汽車芯片短缺、價格上漲,歐洲許多汽車製造商被迫關停裝配線,一些國家汽車產量甚至下降了1/3,2022年歐洲市場汽車減產138.67萬輛。

這次“缺芯潮”除了反映了半導體產能分配的問題,也暴露了歐洲芯片產業鏈的脆弱之處,即在芯片設計等研發環節上依賴美國,在製造、封裝、測試等後端環節上依賴亞洲地區。

這麼一番折騰之後,歐洲發現再不發展半導體就完了。今年4月,《歐洲芯片法案》發佈,歐盟將向半導體行業投資430億歐元,到2030年將歐洲製造的芯片份額升至全球的20%,也就是現在的兩倍。

歐洲目標定好了,目前來看,德國的建廠動作最多。歐洲這麼大,為什麼芯片大廠們都要去德國呢?

簡單來説,一是德國的半導體產業鏈較為完善,有底子可以建好;二是德國自己被缺芯整怕了,有動力想要建好。

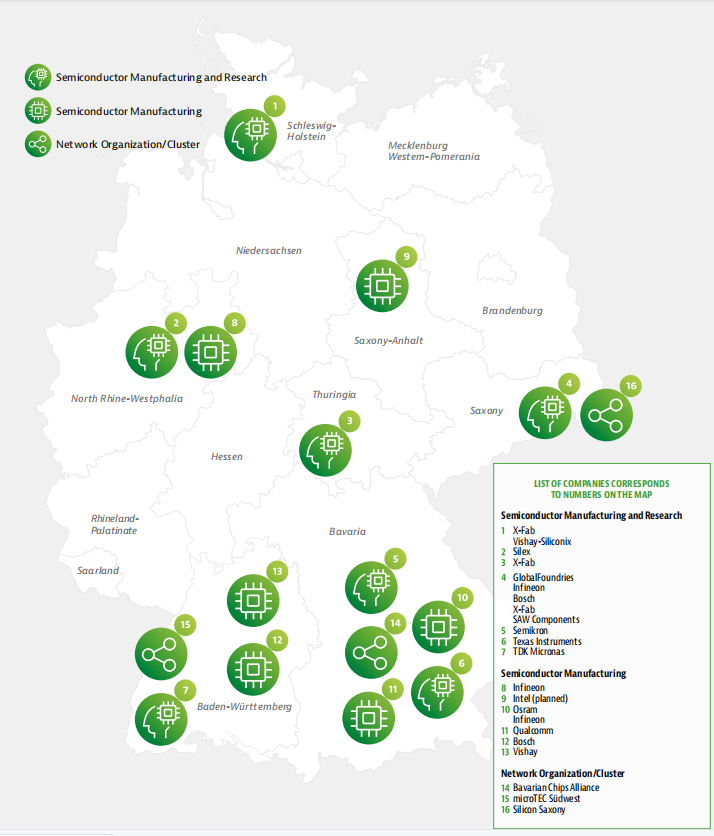

德國的半導體產業鏈出乎意料的完整,從芯片的各環節來看:EDA/IP,有西門子EDA;芯片設計方面,有英飛凌、博世等大廠;製造方面,有晶圓代工廠X-fab、格芯、沉積設備製造商Aixtron、硅晶圓製造商Siltronic;此外還有光電器件企業通快、電子氣體廠商林德氣體、光學零部件巨頭卡爾蔡司、碳化硅襯底製造商SiCrystal、半導體化學品製造商巴斯夫等全球知名企業。

德國半導體產業圖;來源:Germany trade & invest

德國半導體產業鏈的重鎮——薩克森州的德累斯頓,不但是德國最大的半導體基地,還是歐洲最大的半導體產業中心之一,被譽為“歐洲硅谷”。

德累斯頓有大約200家半導體相關企業,英飛凌、格芯、博世、X-fab都在此設有晶圓廠,而且應用材料、ASML、Siltronic同樣在當地有完整支持,僅**半導體相關就業人數就達到了5萬人以上****。**如此龐大的產業規模下,德國總理朔爾茨在今年曾公開表示,歐洲每生產三顆芯片就有一顆出自薩克森州。

據不完全統計,德累斯頓目前有三座GlobalFoundries 12英寸晶圓廠、一座X-fab的8英寸晶圓廠、一座英飛凌8英寸和12英寸晶圓廠以及一座博世的12英寸晶圓廠。在此次建廠熱潮中,英飛凌的12英寸新廠已經動工,如果台積電最終落腳德累斯頓,那麼德累斯頓將擁有8座晶圓廠。

雖然芯片產業鏈已經較為完整,但是面對來勢洶洶的大範圍缺芯,德國還是受到了影響,尤其是汽車芯片。受缺芯影響,大眾、戴姆勒、奧迪、寶馬、奔馳、保時捷等德國車企接連減產、停產。德國汽車工業協會(VDA)數據所示,德國2021年的汽車產量大約減少40萬輛,暴露了供應鏈的結構性缺陷。

另一方面,新能源車的普及度日益增高,德國作為老牌汽車王國,正在這個新賽道上積極競爭,而新能源汽車平均每輛車要1500顆芯片,大概是傳統燃油車的2-3倍。為了不被擠下牌桌,芯片供應鏈的穩定性必須跟上。

因此,德國在這兩番刺激之下,下定決心要增加半導體產量。

從2020年開始,德國就已聯手多個歐盟國家發展半導體產業;2021年年初,德國經濟部長呼籲歐洲加大半導體產業投資,擬投資十億歐元扶持本土芯片產業;2021年年底,德國工業聯合會(BDI)在一份題為“關於半導體的5個關鍵點”立場文件中,呼籲歐盟制定歐洲半導體戰略;今年歐洲芯片法案正式發佈,德國也加入半導體補貼內卷,計劃500億歐元補貼半導體,光是一個英特爾的工廠,德國就決定補助約100億歐元,後續還將大力支持其他新廠落户德國。

大力發展半導體,德國是認真的。

02

只有英飛凌

撐得起整個產業鏈嗎?

德國半導體產業從上個世紀發展至今,依託其深厚的工業基礎,半導體也以此發力。因此,不同於眾多憑藉手機、PC等消費電子起家的國家,德國半導體紮根工業及汽車領域,形成了自己獨有的產業鏈特點,並誕生了汽車芯片的龍頭英飛凌****。

雖然有英飛凌,但是隻有英飛凌,能不能支撐起德國整個半導體產業鏈呢?2022年最新的TOP25半導體企業榜單中,德國只有英飛凌上榜,在被美國、日本、韓國、中國台灣擠滿的榜單裏,德國的優勢並不明顯。

製造方面,德國雖然有蔡司這樣的先進製造設備供應商,但是沒有先進的晶圓廠,這也將成為德國半導體發展的桎梏。

德國以“世界汽車王國”聞名,而電子電器元件在德國汽車供應鏈中佔有重要的位置,因此,德國的汽車芯片也實力強勁,也是歐洲汽車使用微電子增長率最高的國家之一。一騎絕塵的汽車工業催生出了德國的、乃至世界的汽車芯片龍頭——英飛凌。

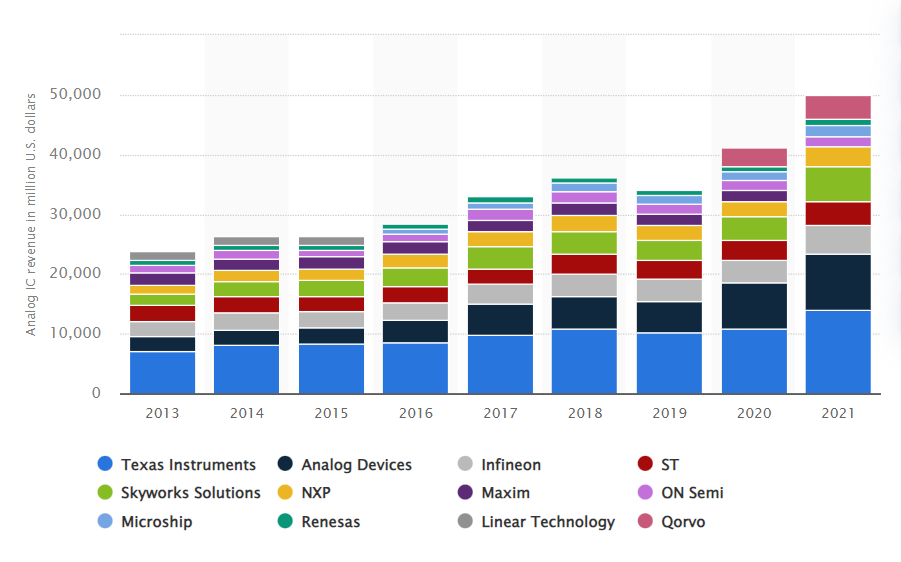

英飛凌的前身是德國製造業的支柱型企業西門子的半導體部門,獨立後成為歐洲半導體的三駕馬車之一(還有兩個是ST和NXP)。2022年英飛凌在全球半導體企業營收排名第十三,全球模擬芯片營收排名第三。

全球模擬芯片企業營收排名

更值得注意的是,英飛凌是全球最大的汽車半導體廠家,汽車業務大概佔其47%的收入。英飛凌汽車事業部大約56%的收入來自功率器件,26%左右的收入來自MCU,9%左右的收入來自存儲器,9%的收入來自傳感器。

並且,英飛凌是車載IGBT的絕對霸主,覆蓋除豐田外的全部主流車廠,SiC僅次於意法半導體。中國的小鵬、哪吒、上汽、理想、極氪、長安已經決定採用英飛凌的SiC MOSFET。此外,大中華區是英飛凌全球最大區域市場,2022年在英飛凌全球總營收中的佔比高達37%。

英飛凌的表現亮眼,但是德國半導體似乎沒有第二個與之匹敵的芯片巨頭。這是因為,專注於工業和汽車領域的德國,錯失了消費電子的東風。

近十年來,手機、PC所帶動的消費電子浪潮給半導體行業帶來了巨大紅利。在此機遇之下,日韓搶攻存儲、半導體材料,衝出三星、SK海力士等巨頭;美國鞏固霸主地位,英特爾、博通、高通吃下手機芯片鉅額市場;中國台灣借力發展先進製程……反觀德國,乃至歐洲,並沒有從中獲取明顯的發展紅利。

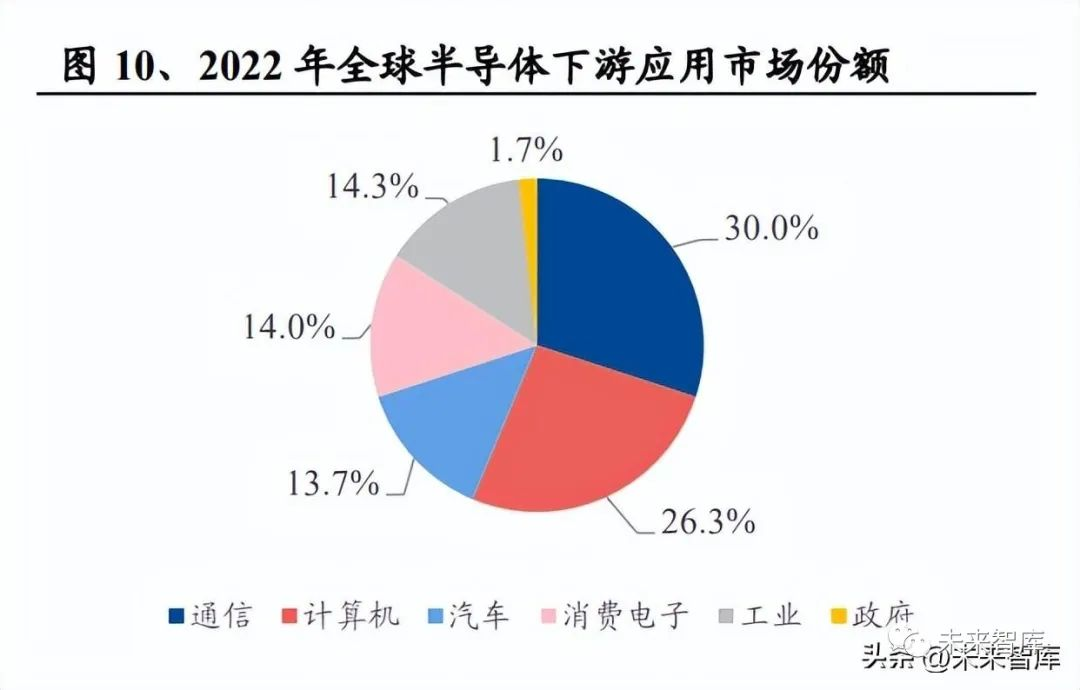

2022年消費電子佔全球半導體下游應用市場的14%;來源:未來智庫

當然,紅利是有風險的,借消費電子的東風,就要在這兩年體會被“背刺”的滋味,感受芯片行情觸底所帶來的陣陣寒氣。正是因為**英飛凌消費電子的佔比不高,躲過了慘烈的價格內卷之戰,因此營收保持較為穩定。**從財報上來看,英飛凌2023財年第二季度(截至2023年3月31日)的收入實現同比、環比增長,在一片倒退中獲得了矚目的成績。

顯然,“穩定”不總是褒義,在行情觸底時不會陷入沼澤,但在週期上揚時,也飛不上天。

更重要的是,失去了消費電子這塊大蛋糕,新型企業很難借勢成長,沒有激烈的競爭環境,也很難誕生新的巨頭。

除了下游市場的侷限以及巨頭的缺失,德國半導體產業鏈製造環節也有一個明顯的缺陷——先進製造的完全缺席。

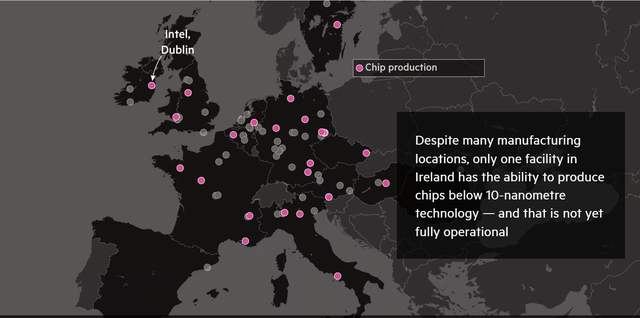

放眼整個歐洲,目前10nm以下的先進芯片製造,只有英特爾的尚未完全上量的愛爾蘭工廠。

來源:金融時報

目前,先進製造幾乎被中國台灣壟斷,10nm以下的芯片製造市場,中國台灣佔據了全球90%以上的市場份額。而且,目前歐洲沒有22nm以下製程的製造工廠。

缺乏先進製造的主要原因有兩個:一是早年習慣將半導體制造外包給價格優惠的亞洲,本土的半導體制造發展緩慢;二是,少數的幾個IDM廠商也只是專注生產自家的成熟製程芯片。剛才提過了,德國的芯片設計的重點在工業與汽車,而這兩類對芯片製程的要求都不高。

為了補齊產業鏈空白,美國軟硬皆施地“拉攏”台積電在美國建廠,日本費“舉國之力”打造 Rapidus進軍2nm,韓國三星也緊追台積電,量產3nm。

此次德國耗費100億歐元的天價拉攏英特爾,也是出於補足先進製造的目的。英特爾在德國馬德堡的兩個新工廠將劃分嘗試生產2nm以下芯片,新工廠預計2023年上半年開工,2027年量產。

03

發展半導體

不能只靠砸錢

此次歐洲發佈的《歐洲芯片法案》重點很明確,砸錢補芯片製造的短板,並且重點瞄準的就是台積電、三星和英特爾這三家擁有最先進製程工藝的半導體企業。德國更是計劃花費**高達500億歐元,**來確保自己作為主要半導體生產地的地位。

但光靠砸錢,可以搞好半導體嗎?

德國的錢已經開始砸了,但一系列的難題也隨之而來:補助的錢該如何分配;先抓成熟製程還是直接衝刺先進製程;廠辦起來了,沒有工人怎麼辦……

1、陷入補貼內卷,一個英特爾吞掉五分之一

不止歐洲在爭奪先進製程,各國各地都在瘋狂“撒錢”,制定鉅額補貼計劃,吸引台積電們來本國建廠。

美國的《芯片法案》補貼約530億美元;印度也拿出約100億美元來吸引大廠;日本也新增3686億日元的預算來補貼半導體……無論本意如何,各國似乎陷入了半導體補貼內卷。

德國的500億歐元不算少,但是在內卷趨勢下,原本靠50億便能吸引到大廠來本土建廠,現在可能需要花更多的錢。比如,德國與英特爾的談判。

今年年初時,德國政府提到給英特爾的補貼還是68億歐元,結果英特爾靠其強大的議價能力,目前將補貼談到了99億歐元,這還不包括未來可能的工業用電補貼。

而且,嗷嗷待“補”的還不止英特爾。已經在商談中的就有Wolfspeed與採埃孚的新廠、英飛凌的新廠,以及還在商談中的台積電。目前,一個英特爾已經吞掉了近五分之一的補貼預算,之後的建廠補貼商談還會順利嗎?

2、要現在還是要未來,抓成熟製程還是衝刺先進製程

此次德國的補貼明顯是傾向於拉攏擁有先進製造能力的半導體製造廠,但其內部也對這筆鉅額補貼的用途產生了爭議。

德國半導體專注工業和汽車,因此德國對功率半導體有着強烈的需求,而英特爾新工廠將要生產的先進製程芯片,則是人工智能等領域所需求的,德國市場對先進製程的需求並沒有那麼強烈。

將賭注壓在先進製程上,有可能會忽視自身市場的實際需求。英飛凌的首席營銷官在去年的一次採訪中就曾表示,歐洲應當把重心放在現有的現代技術上,今天乃至未來的五年,一輛車的絕大部分零部件都不會從20nm以下芯片中得到任何好處。

3、勞動力短缺:老齡化嚴重,年輕人不願意來

德國的另一個主要挑戰是工人不夠。

根據德國經濟研究所的數據,目前在芯片行業的各種專業中**缺少62000名技術工人。**薩克森州未來將擁有更多的晶圓廠,根據相關預測,2030年需要的勞動力將達到10萬!

然而,德國正面臨一大波工程師即將退休,新人又不見影的“青黃不接”的難題。

根據IW Koeln的一項研究,德國半導體行業33%的工程主管和28%的電氣工程專家將在未來10到12年內達到退休年齡。

而在年輕勞動力方面,德國乃至歐洲所提供的薪資水平很難與新加坡、韓國、美國或加拿大的芯片製造商競爭,對年輕人也沒有足夠的吸引力。

04

總 結

作為老牌工業國家,德國這次扛起了歐洲半導體“復興”的大旗。

目前來看,拿出的補貼夠多誠意十足,而且大廠也紛紛有意向,可以説是“雙向奔赴”。但是,半導體產業鏈的完善並不是靠幾座晶圓廠就能解決的,並且廠建完之後還將面臨一系列的問題。歐洲半導體能不能重新崛起,尚待日後見分曉。

參考資料:

[1]“熱鍋上”的德國半導體,半導體產業縱橫

[2]歐盟發力先進芯片製造,能否助力實現半導體戰略自主?FT中文網

[3]德國也捲入了芯片補貼競賽?FT中文網

[4]“他者”德意志(二):“走穩路”的德國半導體,腦極體

[5]十年信息革命更迭,歐洲半導體三巨頭的得與失,芯三板