價格戰之下,動力電池廠的利潤怎麼還漲了?_風聞

读懂财经研究所-注册制时代,价值新坐标。09-14 10:59

前兩年,新能源汽車爆發式增長導致行業出現了“電池荒”,買方和賣方嚴重失衡,有車企甚至為了搶電池乾脆派人蹲守電池廠。那時候,電池廠靠着“物以稀為貴”賺得盆滿缽滿,不少車企都在吐槽給電池廠打工。

這也帶來一個疑問——當供需關係恢復正常,一向強勢的整車廠選擇謀求產業鏈的主導定位時,動力電池廠的高利潤率還能維持嗎?

果不其然,今年電池廠與主機廠攻守易勢,動力電池產能過剩,不少企業開始降價搶市場。據自媒體“電動汽車觀察家”報道,當前動力電池價格已經是歷史最低水平。

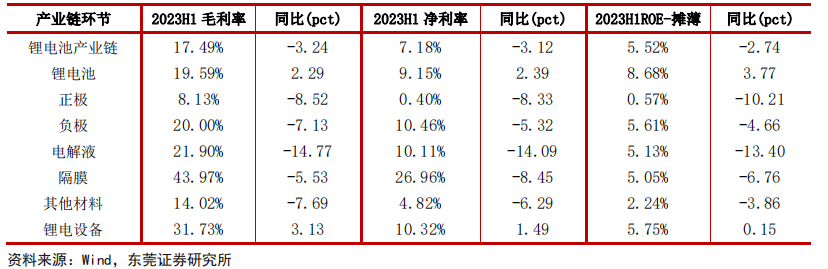

雖然動力電池開始降價搶市場,但頗為反常的是,動力電池企業的盈利能力未受影響。據東莞證券數據,上半年整體鋰電池廠商毛利率同比上升2.29個百分點。

為什麼價格戰都開打了,動力電池企業的毛利率還在增長呢?

本文持有以下觀點:

1、**汽車產業鏈議價權從動力電池向主機廠轉移。**動力電池產能過剩問題凸顯,2022年動力電池產量是裝機量的1.85倍。供給大於需求的情況下,動力電池企業紛紛開始降價搶市場。

2、**電池產業鏈利潤向動力電池轉移。**由於電池原材料產能過剩情況更嚴峻,且材料端議價能力低於電池企業,電池原材料的利潤正向鋰電池環節轉移,上半年大部分上游材料毛利率下降超5個百分點,而鋰電池板塊毛利率上升2.3個百分點。

3、**超充是動力電池打破內卷的關鍵變量。**當下大部分動力電池的性能已經達到車企“及格線”,且電池性能差距不大,拼價格正成為電池廠最重要的獲客手段。而超充技術的突破有望拉開電池的性能差距,將行業由拼價格重新拉回到拼性能。

/ 01 / 動力電池的反常現象:價格下降,利潤提升

大家都清楚今年主機廠經過了一輪殘酷的價格戰,但有人可能不知道,主機廠背後動力電池價格戰的激烈程度有過之而無不及。

動力電池價格戰堪比坐過山車。僅2022年頭兩個月,動力電池價格就普漲了15%。李斌還吐槽,電池價格上漲直接影響了利潤,逼着蔚來去漲價。

但今年,寧王打響了動力電池價格戰第一槍。按照36氪的報道,寧德時代面向理想、蔚來等重點客户簽署合同,約定未來三年,一部分動力電池的碳酸鋰價格以20萬/噸結算,相當於彼時44萬/噸的價格再跌去一半。但簽署這項合同的車企,要將約80%的電池採購量承諾給寧德時代。

之後,動力電池企業紛紛降價,蜂巢能源推出了10%降價計劃,國軒高科和欣旺達也開始跟進降價。據自媒體“電動汽車觀察家”從業界人士獲知的信息,2023年初部分動力電池企業就開打價格戰,到年中,價格戰更加劇烈。相比過往,當前的動力電池價格已經是歷史最低水平。

有人可能會想,動力電池都打價格戰了,動力電池廠商應該也進入盈利下滑的通道了。但實際情況卻恰恰相反,動力電池廠商的利潤率反而提升了。根據東莞證券數據,上半年整體鋰電池廠商毛利率同比上升了2.29個百分點。

從今年的半年報數據看,動力電池企業的盈利能力也都有提升。比如,上半年寧德時代毛利率同比增長了3個百分點,億緯鋰能毛利率同比增長1個百分點,國軒高科也同比增長了0.9個百分點。

為什麼動力電池在打價格戰,但廠商的盈利能力卻一點也沒受影響呢?

/ 02 / 原材料向動力電池的利潤轉移

2022年上半年,電池產業鏈淨利潤排名前三的企業依次為天齊鋰業、鹽湖股份和寧德時代,前兩名是鋰材料供應商,寧德時代是動力電池企業。

而到了今年上半年,盈利趨勢明顯改變,寧德時代成為產業鏈中淨利潤最高的企業,歸母淨利潤同比大增155.5%。而天齊鋰業歸母淨利潤同比下降37.8%,鹽湖股份歸母淨利潤同比下降44%。

淨利潤排名的位次變化,是上半年電池產業鏈利潤再分配的一個縮影。目前,整個電池產業鏈的利潤正向動力電池轉移。根據東莞證券數據,上半年電池產業鏈中正負極材料、電解液、隔膜等原材料企業毛利率下降幅度在7%-14%不等,但鋰電池環節毛利率同比上升2.29%。

電池產業鏈的利潤轉移也不難理解。正所謂農產品價格看供給,工業品價格要看需求。電池產業鏈的景氣週期,始於2020年下半年開始的新能源汽車放量。但隨着新能源汽車銷量增速下滑以及電池產業鏈的擴產,動力電池正面臨產能過剩。據中國汽車動力電池產業創新聯盟數據,2022年,我國動力電池累計產量為545.9GWh,但是累計裝車量為294.6GWh。

電池產業鏈的利潤轉移也不難理解。正所謂農產品價格看供給,工業品價格要看需求。電池產業鏈的景氣週期,始於2020年下半年開始的新能源汽車放量。但隨着新能源汽車銷量增速下滑以及電池產業鏈的擴產,動力電池正面臨產能過剩。據中國汽車動力電池產業創新聯盟數據,2022年,我國動力電池累計產量為545.9GWh,但是累計裝車量為294.6GWh。

**產能過剩下,電池產業鏈只能降價去庫存,但每個產業鏈面臨的去庫存壓力卻並不相同。**電池材料端材料端產能過剩的程度高於動力電池。根據WIND數據,上半年電池產業鏈整體的存貨週轉天數為95.7天。而寧德時代,億緯鋰能等動力電池廠商的存貨週轉天數分別為76天、78天。動力電池廠商存貨週轉速度更快,一定程度上説明其庫存壓力更少。

**面對更嚴重的供給過剩,電池原材料企業更迫切的需要降價去庫存。**以關注度最高的碳酸鋰為例,年初電池級產品均價每噸超過51萬元,4月末一度跌破18萬元。原材料價格的劇烈下降,電池廠商買原料的錢少了,利潤自然也就改善了。

長期來看,材料端利潤向電池廠商轉移也有望延續。電池產業鏈曾出現過“鋰礦焦慮”,行業一度認為鋰礦等材料具有稀缺性將是產業發展的瓶頸。但如今這種稀缺性已經消失,寧德時代董事長曾毓羣、國軒董事長李縝都在不同場合提出了“無限資源和有限需求”的觀點,指出已探測到的鋰資源儲備巨大,不會制約產業發展。

**當上遊材料的稀缺性消失後,電池廠商已經較上游形成了規模議價的能力,能夠順利截流住利潤,把成本壓力轉移給材料商。**今年年初寧德時代就要求供應商降價10%。

種種跡象表示,電池產業鏈中材料端向動力電池的利潤轉移趨勢仍將長期存在。

/ 03 / 從拼成本到拼性能

雖然電池產業鏈的利潤正向動力電池轉移。但動力電池廠商之間的競爭仍極為殘酷。體現在市佔率上,2022年1月,寧德時代的市佔率是50.2%。19個月後,寧德時代市佔率跌至41.7%。

競爭激烈的動力電池也將長期陷入在內卷泥潭中。從大的供需環境看,上文提到的產能過剩問題將長期存在,按照長安汽車董事長、黨委書記朱華榮的觀點,到2025年中國也只需要1000~1200GWh的動力電池產能,但目前行業產能規劃已經達到了4800GWh。

供給長期大於需求,本就容易引起內卷的價格戰。而企業也很難靠現階段的產品性能形成壁壘。動力電池領域本就沒有沒有拉開足夠大的性能差距。以30萬元以下的主流汽車市場為例,寧德時代磷酸鐵鋰電池的能量密度為174 Wh/kg ,而行業普遍已能做到 165 Wh/kg的水平。

性能沒有拉開差距的核心原因並不是技術,而是受需求影響,大部分電池廠商的密度都已經達到了車企的及格線。能量密度主要影響汽車續航,而車企對續航的追求不是無限的,只要求能到一個“夠用” 的區間。而目前磷酸鐵鋰電池的續航里程能達到 600公里-800公里,已經和油車相當,大多數時候,這就 “夠用了”。

當續航夠用後,電池企業繼續提升能量密度的意義已經不大了。車企開始選擇便宜、夠用的產品。舉個例子,寧德時代在去年年中就已做好M3P電池的裝車準備。但直到今年 8 月 16 日,這款電池才裝上奇瑞星途和智界車型。原因正是,車企改用M3P電池後,單車成本上漲8000元,導致車企不想配合寧德時代做M3P電池的適配。

車企更加看重電池成本,將進一步迫使電池廠商走進價格戰。而超充技術正是把動力電池拽出價格戰泥潭的關鍵變量。

在續航歷程與油車接近後,充電時間制約電動車為數不多的瓶頸。而只用“充電10分鐘”的超充技術正可以打破這個瓶頸。今年以來,比亞迪推出“多槍超充”,寧德時代兼具成本與性能的“神行快充”也將在年底量產。

而超充技術一旦突破,能很好地緩解動力電池的內卷境況。一方面,超充突破後,將幾乎抹平“加油 5 分鐘,續航 500 公里” 的燃油車優勢,再次實現電動車的加速增長。另一方面,超充將再次把行業從拼成本的普通製造業重新拉回到比拼技術代差的先進製造業。

以此來看,動力電池開啓價格戰後,產業鏈利潤的轉移,雖然能在一定時期內維持到動力電池廠商的高利潤。但對於頭部企業來説,想要真正擺脱價格戰的泥潭,技術始終才是硬道理。